なぜか日本人の98%がやっていない…熟練金融記者が教える「毎月23万円」の年金を「42万円」に倍増させる方法

プレジデントオンライン / 2024年10月10日 7時15分

※本稿は、菱田雅生、大口克人『日経マネーと正直FPが教える 一生迷わないお金の選択』(日経BP)を再編集したものです。

■「老後は年金だけで楽々暮らせる」はウソである

老後は「年金で生活する」 OR 「貯金で生活する」

テレビのニュースではしばしば「年金の受取額が低い」という話題を取り上げており、毎回、年金生活者が登場して「こんな額ではとても生活できない」と訴えています。確かに、国民年金の満額でも月6万8000円(2024年度)という額は、毎日の生活に十分だとは言えません。

それに、若い頃には将来年金をもらう時のことなど考えもせずに働き続け、ある時ハタと「年金ってどうなってたんだっけ?」と気付くものですよね(私自身がそうでした)。特に今の年金世代は戦後の復興を支えた世代ですから、生き抜くのに精一杯でお金について満足に学ぶ機会もなかったでしょう。「それにしても、先輩方はちょっと脇が甘すぎたのではないですか」と私は思います。だって国は一度も「老後は年金だけで楽々暮らせます」なんて言ってないからです。結論を先に言ってしまえば、老後はあくまで現役時代の蓄えで生活するのが基本で、年金はその補助にすぎないのです。

■国が用意している「年金の受取額を増やす仕組み」

一方で国もその点を放置しているわけではなく、年金の受取額を増やす仕組みをいろいろ用意しています。代表的なのが「繰り下げ受給」です(次の項で詳しく説明します)。また国民年金の加入月が40年(480カ月)に達しておらず、満額をもらえない場合には「任意加入制度」を使用し、60歳を超えても65歳まで国民年金に加入して保険料を納めることができます。繰り上げ受給をしている人や厚生年金に加入している人は使えませんが、年金の未納期間、未加入期間がある人、そもそも加入期間が最低条件の10年に達していないので国民年金を受け取れない人は、利用価値があります。お住まいの自治体の国民年金担当窓口に相談してみましょう。

また「付加年金」という制度もあり、国民年金の保険料に毎月400円の付加保険料を上乗せして納めると、亡くなるまでの間ずっと「付加保険料を納めた月数×200円」が受け取れます。先ほどの任意加入に加え、付加保険料を納めることも可能です。もっと言えば、この他に国民年金のみの人でも年金を厚くできるiDeCo(個人型の確定拠出年金)や国民年金基金という税優遇の付いた制度もあるのです。現状を早く知り、打てるうちに対策を打てば年金額を増やすことは可能だと言えます。

■「実態」を知らないから余計に不安になる

公的年金の長所は生きている限り受け取れることですが、どんな働き方をしてきたかで、老後の何十年間もの年金受取額の水準が決まってしまう怖さもあります。夫婦ともに会社員や公務員などの勤め人だった「ダブル厚生年金」世帯は最も余裕がありますが、夫が勤め人で妻が専業主婦の「モデル世帯」だとそれより厳しくなり、自営業者やフリーランスなど、年金が「国民年金のみ」の場合は特に厳しくなります。この場合はiDeCoや国民年金基金、民間の個人年金保険を使って、自分で対策を打つのが大事です。

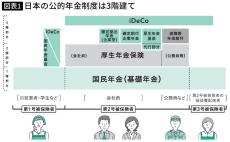

そのためにはまず、図表1のような日本の年金の構造や、自分がいくら年金をもらえるのかを知らなければなりません。年金の仕組みは厚生労働省のサイトの漫画「いっしょに検証! 公的年金」で学ぶことも可能です(我々のような金融記者もこの漫画は結構参考にしています)。24年に亡くなった経済コラムニストの大江英樹さんは、私が編集者を務めた『定年3.0』(日経BP)という本の中で、「老後が不安だという人は多いが、そういう人は案外自分の年金額を知らないことが多い」と書かれていました。実態を知らないから不安が増す、ということはありそうです。

■まずは毎年誕生月に届く「ねんきん定期便」を見る

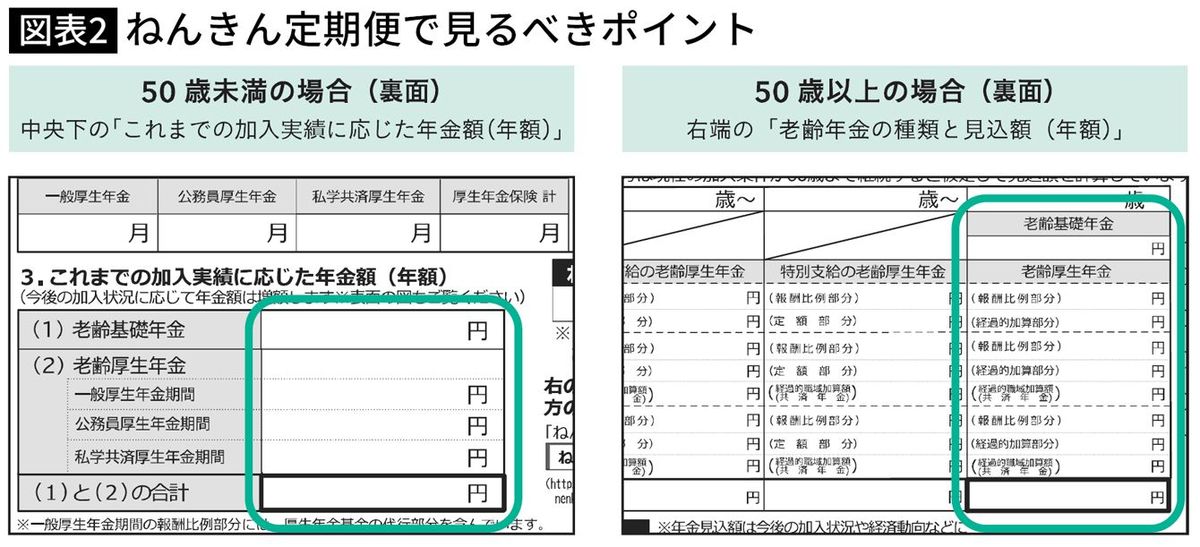

自分の年金受取額を知るには、毎年誕生月に送付されてくる「ねんきん定期便」を見るのが一番手軽です。35歳、45歳、59歳という節目の年には分厚い封書で、それ以外の年にはハガキで届きます。このハガキは図表2のように、年齢によって見るべきポイントが違ってきます。

50歳未満の人は「これまでの加入実績に応じた年金額(年額)」の、老齢基礎年金(国民年金)と老齢厚生年金の合計の欄を見ます。まだあまり保険料が積み上がっておらず、その段階で「今受け取るとしたらいくらか」という仮の数字なので、全員がかなりの少額でしょう。特に若い人は驚くようですが、今後長く働いて保険料を納め続ければ、この数字は増えていきます。50歳以上の人は「老齢年金の種類と見込額(年額)」の欄を見ますが、こちらは現在の加入状況が60歳まで継続したと仮定した場合の見込み額で、年齢が近くなったこともあって大分リアルな額になってきます。

もう1つ、パソコンやスマホで日本年金機構の「ねんきんネット」にアクセスして調べる手もあります。ねんきんネットに入るには専用IDを取得する必要がありますが(方法はねんきん定期便に詳しく書いてある)、今の年金予想額だけでなく、働き方や受給開始時期を変えると年金額がどう変わるのか、様々な試算ができるのでおすすめです。

最後に、民間保険で年金額を増やす方法を紹介しましょう。

■民間保険で年金額を増やすには…

7世紀のイタリアの銀行家、ロレンツォ・トンティが考えた「トンチン保険」です。生き残った人が総取りする点が特徴で、10人が保険料を払い、うち6人が早く亡くなった場合、この人たちへの支払いはゼロで、残りを4人で分けるから保険金額が増えるという仕組みです。

日本にはトンチン保険やトンチン年金そのものはないのですが、日本生命の「長寿生存保険(低解約払戻金型) GranAge」が「トンチン性を高めた保険」とされています。加入できるのは50~86歳の男性、50~85歳の女性で、受け取り方は「10年確定年金」と「5年保証期間付終身年金」から選べ、前者では元本割れはありません。特徴的なのが後者で、5年間の保証期間が終わった後は終身年金になるので、公的年金のように生きている限り年金を受け取れます。例えば6年目など早くに亡くなれば元本割れもありますが、一定年齢を超えて長生きをするほど得になる設計です。

(熟練金融記者 大口克人)

老後は現役時代に蓄えたもので暮らすのが基本で、年金は補助。国民年金のみの人は早めに対策を。

■「1年後」がお得でも、多くの人は「今すぐ」を選ぶ

公的年金は「繰り上げで一刻でも早くもらう」 OR 「繰り下げでなるべく増やしてからもらう」

「年金なんてあてにならないんだから、もらえるものは一刻も早くもらわないと損だろう。すぐ死んじゃうかもしれないんだし」。高齢男性からよく聞く言葉です。これは詐欺の取材でお世話になっている夏原武先生が原案の漫画『カモのネギには毒がある 加茂教授の人間経済学講義』(作画は甲斐谷忍先生、集英社)に出てくる、行動心理学の「異時点間の選択」ということでしょうか。「今すぐなら1万円もらえ、1年後には1万1000円もらえる」という時、多くの人は今もらう方を選択します。1年後の方が有利なのに、人間は目先の利益の方を選んでしまいがちだということです。では公的年金は、繰り上げ・繰り下げのどちらが得なのでしょう?

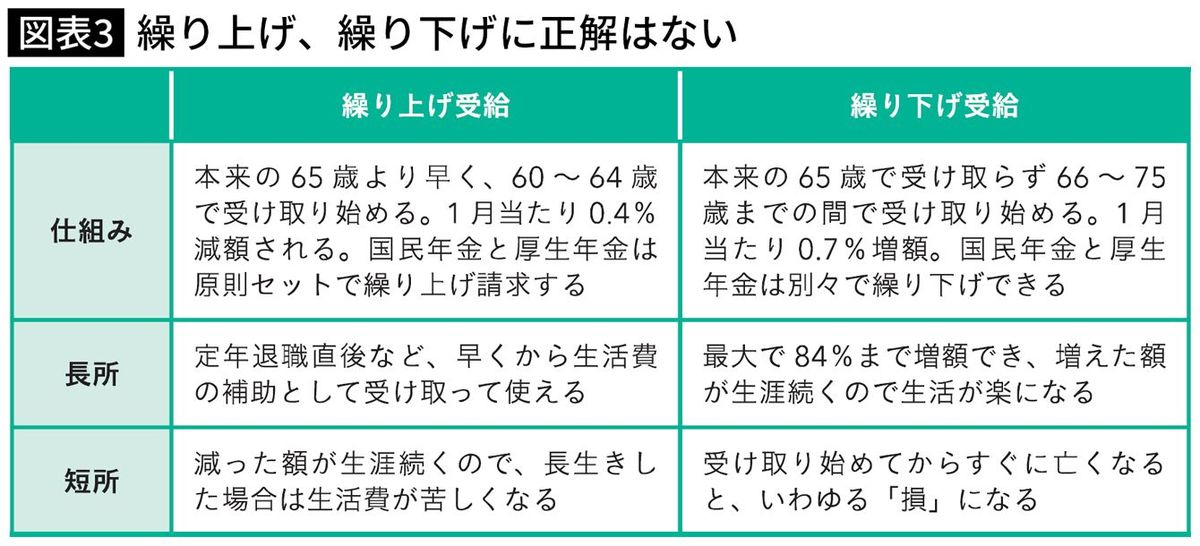

■受給開始を75歳まで延ばせば、年金額は「84%増」

年金受給は65歳からが基本ですが、これを60~65歳になるまでの間に早めることができます。これが「繰り上げ受給」で、1カ月繰り上げるごとに年金額は0.4%減額され、その額が生涯続きます(2022年4月以前の減額率は1月当たり0.5%、最大30%だったが、少し緩和された)。最大の5年間繰り上げて60歳から受け取ると減額幅は24%で、この場合、厚生年金のモデル世帯(夫婦2人)の受取額の月23万483円(24年度)は17万5167円に減ってしまいます。

反対に65歳になっても受け取らず、受給開始をなるべく遅らせるのが「繰り下げ受給」で、こちらは66~75歳になるまでの間から受給開始年齢を選べます(上限年齢は70歳までだったが、22年4月から75歳までに引き上げられた)。受け取り始めるのを1カ月遅らせるごとに年金額は0.7%増額し、70歳まで延ばせば42%増に、75歳までならなんと84%増になります。こちらもその額が生涯続きます。モデル世帯の受取額の月23万483円は70歳で受給開始なら32万7286円に、75歳なら42万4089円になる計算です。死ぬまで毎月42万円も使えるなら、かなりゆとりある生活が送れそうな気がしますよね。

■結局、何歳まで長生きすれば「お得」になるのか

ただ、このどちらが得なのかについては正解がありません。そもそも公的年金は長生きに備える「保険」なので損得の議論にはそぐわない上に、何歳まで生きるかは誰にも分からないからです。「どうせすぐ死ぬだろうから60歳からもらう」と決めても、結果的に100歳まで長生きして「この額では正直、生活が苦しかった」と後悔する恐れはあります。逆に「70歳まで我慢して増やすぞ」と決めても、69歳で亡くなってしまえば本人は年金を受け取れずに終わります(遺族は別ですが)。結局、自分が長生きしそうかどうか、他にどんな金融資産があるかなどで個別に判断するしかないのです。

厚生労働省の「厚生年金保険・国民年金事業年報(令和4年度)」を見ると、22年度の繰り上げ率は0.7%、繰り下げ率が1.3%で、どちらも少数派ですが(残りの97.9%は本来の65歳受給開始)、割合としては「繰り下げして増やそう」という人の方が多いことが分かります。

そこで、繰り下げの方法を具体的に考えてみましょう。まず繰り下げる年齢です。繰り下げした人の受取総額が本来の65歳開始の受取総額を超えるのは、何歳で開始しても約11年11カ月後です。70歳開始なら82歳、75歳開始なら87歳まで長生きすれば、いわゆる「得」になるわけです。ただしこれは額面ベースの話なので、手取りで考えたらもっと長生きする必要があります。日本人男性の平均寿命が81.05歳、女性が87.09歳(22年)であることを考えると、あまり欲張らない方がいいとは言えそうです。

■筆者が「繰り下げ受給」にチャレンジする理由

私自身は、これまでの項で解説したように「そもそも年金はあてにならない」とも「いずれ破綻する」とも思っていません。さらに祖父・祖母の寿命から「どうやら長生き家系のようだ」と見ており、5年で42%も安全確実に増やせる運用法が他にないのも知っていますので、繰り下げ受給にチャレンジしてみようと決めています。ただ、公的年金は最初に「75歳まで、もらわずに頑張ります!」などと決めて申告する必要はなく、受け取りたくなった時に自分で請求のアクションを起こすだけです。なのでその時々の収入と健康の状態を考えながら、苦しくなってきた辺りで自然体で受け取り始めようと思っています(できれば70歳くらいまで延ばしたいところですが……)。

次に、どの年金をどう繰り下げるかです。繰り下げの場合は国民年金と厚生年金はそれぞれ別に扱えます(繰り上げの場合は両方がセット)。つまり「65歳になったら厚生年金をもらい始めて生活費にし、国民年金は70歳まで我慢して増やす」とか、「国民年金は68歳まで、厚生年金は73歳まで繰り下げる」など、自分の条件に合わせて調整でき、意外と自由度が高いのです。また、「夫の年金は65歳でもらい始めるが、長生きしそうな妻の年金は極力長く繰り下げて増やす」という案も現実的だと思います。

■手軽に年金額を試算できる「おすすめツール」

この辺は国が用意しているシミュレーションツールを使って、受取額をあれこれ試算しながら決めるといいでしょう。前述の日本年金機構「ねんきんネット」にアクセスすれば、働き方を変えると年金額がどう変わるのか、国民年金・厚生年金のそれぞれを何歳まで繰り上げ・繰り下げすると年金額がどう変わるのか、自由自在に試算できます。

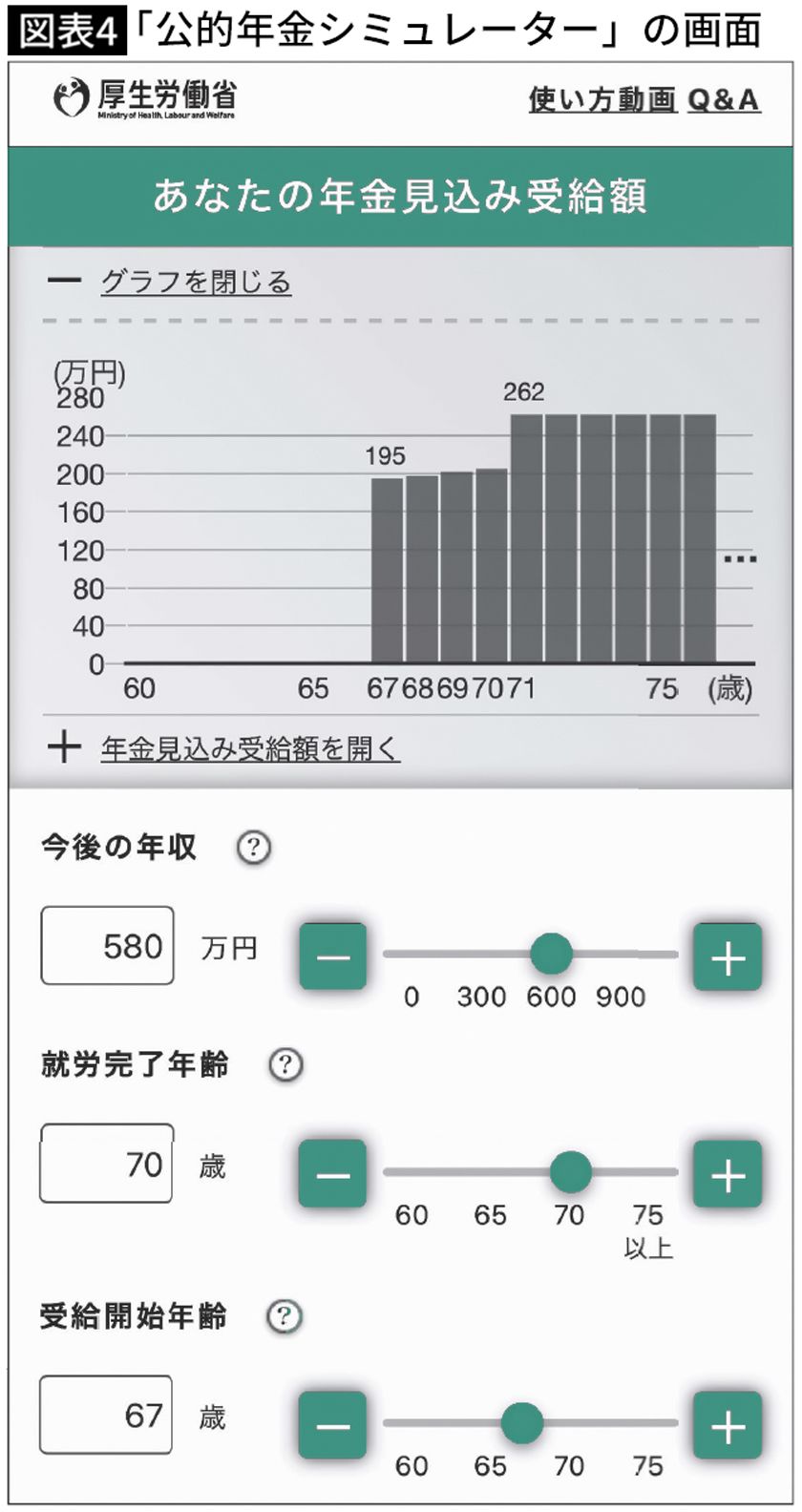

もう1つ、厚生労働省が提供している「公的年金シミュレーター」もおすすめです。ねんきん定期便のハガキに印刷されているQRコードをスマホのカメラで読み取り、生年月日を入れるだけで、新たにIDを取得したり基礎年金番号を入力したりせずに手軽に年金額の試算ができます。

図表4のように構成はシンプルで、今後の年収、何歳まで働くか、何歳から受け取るかを3つのスライドバーで動かして設定すると、それに応じてグラフが変わるなど、直感的に操作できるのが長所です。また試算結果がサーバー上やスマホ上には残らず、ブラウザを閉じれば消えてしまうのも安心な点です。

この画面の下には「これまでの年金加入期間」を確認できる項目や、働き方・暮らし方を細かく変えて試せる項目もあります。もう1つ便利なのが「年金受給開始時の税・社会保険料額の試算」もできる点です。ある年の東京都新宿区の参考例なので自分の場合と必ずしも一致しませんが、これが簡単に試算できるツールは現状ほとんどありません。ですので「年金から実際はどのくらい引かれるのか」を知るには極めて便利だと言えます。

(熟練金融記者 大口克人)

どちらが本当に得かは亡くなるまで分からない。個人的には長生きに備え、自然体で繰り下げするつもり。

----------

日本経済新聞 金融・市場ユニット、『日経マネー』編集委員

1991年、日経ホーム出版社(現・日経BP)に入社。『日経マネー』編集部に配属以来、『日経マネー』編集長、日本経済新聞マネー報道部長、『日経マネー』発行人などを経て33年以上を個人の資産形成の研究に費やす。新聞・雑誌・書籍・ウェブなど多くの媒体を経験し、金融セミナーの講師・モデレーターも行う。日経電子版「マネーのまなび」セクションを担当し、BSテレ東「マネーのまなび」「日経モーニングプラスFT」、テレビ大阪「もしものマネー道 もしマネ」、日経ポッドキャスト「REINAのマネーのとびら」などに出演中。

----------

(日本経済新聞 金融・市場ユニット、『日経マネー』編集委員 大口 克人)

外部リンク

この記事に関連するニュース

-

63歳で特別支給の老齢厚生年金をもらえるのですが、65歳からもらえる年金を繰り下げて年金をアップすることは可能?

オールアバウト / 2025年1月8日 20時30分

-

なぜか日本人の98%がやっていない…熟練金融記者が教える「毎月23万円」の年金を「42万円」に倍増させる方法【2024下半期BEST5】

プレジデントオンライン / 2025年1月8日 7時15分

-

「老後破産」しないための5つのルールって?

オールアバウト / 2024年12月31日 21時40分

-

50-60代夫婦に大きく影響! 遺族年金に関わる年金繰下げ問題が改正の方向へ

MONEYPLUS / 2024年12月25日 7時30分

-

「公的年金シミュレーター」で将来の年金額を試算して投資計画に役立てよう

トウシル / 2024年12月24日 7時30分

ランキング

-

1SECが暗号資産規制整備に向け専門チーム、業界締め付け方針転換へ

ロイター / 2025年1月22日 7時58分

-

2下請けとの価格交渉、タマホームがまた最低評価…経済産業省が「後ろ向き」3社公表

読売新聞 / 2025年1月21日 20時12分

-

3洋上風力関連株が軒並み下落、トランプ氏の土地貸与停止命令で

ロイター / 2025年1月22日 9時30分

-

4ヤマトが「ネコポス」再開へ、自社単独サービス併存に踏み切る…日本郵便は撤回要求

読売新聞 / 2025年1月22日 0時35分

-

5王子ネピアの富士宮工場、来年1月めどに閉鎖…子供用から大人用紙おむつ事業を強化

読売新聞 / 2025年1月21日 19時3分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください