「ブレる石破首相」が最大のリスク…株価の乱高下を引き起こす石破政権に投資家がいちばん警戒していること

プレジデントオンライン / 2024年10月8日 8時15分

■「石破ショック」と言うより「高市バブルの崩壊」

9月27日の自民党総裁選は、1回目の投票で2位に甘んじた石破茂氏が1位の高市早苗氏を決選投票で逆転、勝利したが、これを受けて金融市場が大きく動いた。

ドル円相場は、総裁選直前に1ドル=146円台半ばまで円安が進んでいたが、総裁選後は一気に143円まで円高に振れ、その夜の欧米市場では142円近くまで円が買われる場面もあった。為替相場は、石破新総裁の誕生に対し、値幅が4円以上にも達する円急伸で応えた。

一方、株式相場は、14時過ぎに1回目投票の結果が発表され、高市氏のトップが伝わると上昇が加速、決選投票の結果発表は市場が閉まる15時を過ぎたため、日経平均株価は高市新総裁誕生への期待を高めたまま3万9830円の高値で引けた。

ところが、期待に反し石破新総裁誕生となったため、日経平均株価は週明け30日に寄り付きから売り込まれ、前日比1910円もの大幅安となる3万7920円で引けた。ドル円相場も、30日の東京時間では141円台半ばまで円高が進む場面もあった。

こうした大幅な円高・株安の進行は、巷間「石破ショック」と呼ばれ、確かに表面的には適当な表現のようにも思うが、総裁選前の相場の動きも含めて見ると「高市バブル崩壊」と呼ぶ方が適当であろう。

■「高市政権」で高まっていたマーケットの期待

すなわち、総裁選10日前の9月17日まで遡ると、ドル円相場は1ドル=140円台、日経平均株価は3万6000円台であり、9月30日よりも円高株安水準であった。

その後、政策リーフレット配布の効果もあって高市氏優勢との認識が広がるにつれて、利上げに否定的な姿勢が材料視され円安が進行した。実際に、高市氏は9月23日のインターネット番組で「金利を今、上げるのはあほやと思う」と利上げを強く否定している。

さらに、持論であるプライマリーバランス(基礎的財政収支)の黒字化目標の否定や、防衛費増額の財源として建設国債を認めるべきなど、積極財政や目先の負担抑制を志向する姿勢が株価を押し上げた。そして、高市氏の敗退とともに、それまでの円安株高が一気に巻き戻されたわけである。

ただ、石破新総裁の誕生後も、為替相場、株式市場とも日々大きく変動しており、落ち着く様子はない。その背景には、大統領選を控えた米国の景気や金融政策の見通しが揺れ動いていることもあるが、石破新政権の経済政策運営に対する評価が定まらないことの影響も大きいだろう。

■石破氏の経済政策に対する4つの誤解

金融市場、特に株式市場が石破新政権の経済財政政策に関して懸念している点は、主に①緊縮財政、②利上げ容認、③金融所得課税、④法人税増税の4点であろう。

以下、それぞれについて、総裁選にあたってまとめられた「政策集」や最近の発言などから、石破首相の本心を読み解きたい。

まず、緊縮財政については、石破首相が従前から示していた財政規律を重視する姿勢に加え、政策集にも示された「財政状況の改善」という方針が独り歩きし、半ば意図的に誇張されたのではないかと考えられる。

「政策集」の中の【経済・財政】の章には、岸田政権の方針を踏襲し、「経済あっての財政」という考え方を基本とすることが明示されている。そして、その下で「デフレ脱却最優先の経済・財政運営」を行い、成長分野への思い切った投資による「持続可能な安定成長を実現」しつつ、「財政状況の改善」を進めるとしている。

つまり、まず景気を回復させ、デフレから完全に脱却したうえで、経済成長と財政健全化の両立を目指すという順番であり、景気の悪化を覚悟してまで緊縮財政を目指すなど全くあり得ない話である。

さらに言えば、デフレからの完全脱却を「3年間」で実現するとしているが、すでに完全脱却の目前だとの現状認識をしている筆者としては、石破首相が思いのほか景気の現状評価に慎重だという印象を受ける。そのため、石破政権下では、今後も当分の間、拡張気味の財政政策が継続される可能性が高いと考えられる。

■財政健全化の本気度が試される経済対策の規模

そうした見方を裏付けるように、石破首相は10月4日、経済対策の策定を指示した。各種報道によると、3本柱に「物価高の克服」、「地方を含めた経済成長」、「国民の安全・安心」を据え、物価高対策としての低所得世帯向け給付金、「重点支援地方交付金」による地方創生、国内投資促進策、中堅・中小企業の賃上げ支援、能登半島などの災害復旧、防災体制強化などが具体策となる模様である。

経済対策の中身は10月27日に予定される衆議院選挙のあと、正式に決定され、その実施のための補正予算案が国会に提出される手順となるが、注目すべきは補正予算の規模であろう。その多寡や財源によって、石破政権の財政健全化に対する姿勢が垣間見られるからである。

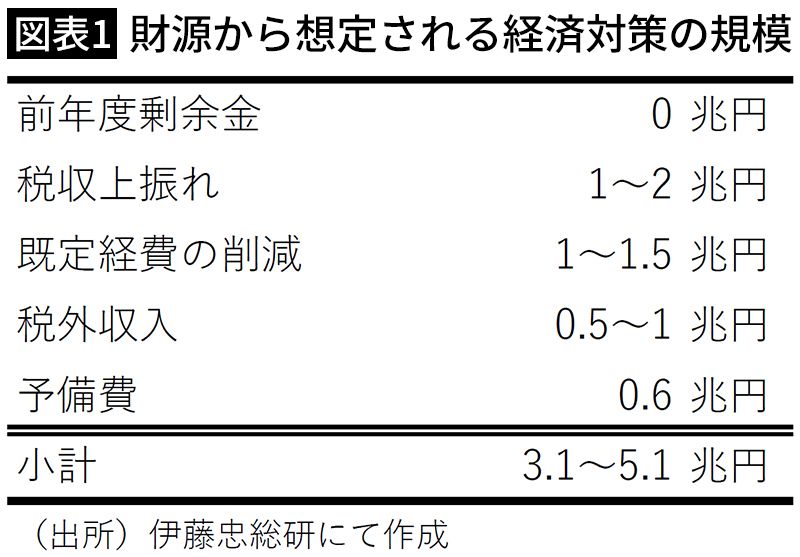

補正予算の規模を大きく左右するのは財源であるが、定番だった「前年度剰余金」は今年度から防衛予算に充てられることが決まったため、使えなくなった。そのため、税収の上振れが財源の中心となるが、景気が回復傾向にあり物価が上昇していることを考慮すると、1~2兆円程度は積み上がる可能性はあろう。

■「国債増発」が試金石になる

また、同じく定番の「既定経費の削減」、つまり不要となった予算は、毎年余裕を持って計上する国債費を中心に少なくとも1兆円は見込めるのではないか。

そのほか、特別会計などからの「税外収入」や、6000億円ほど残っている予備費の取り崩しも合わせると、総額3~5兆円程度の財源が捻出できそうである。仮に真ん中をとって予算規模を4兆円とすれば、600兆円に達したGDPの0.7%程度となる。

昨年までの10兆円を超える大規模な経済対策に比べると少ない印象は拭えないが、デフレの原因となる需給ギャップ(供給力-需要)は、内閣府の試算によると2024年4~6月期時点でGDPの0.6%につき、それを埋め合わせてデフレ圧力を解消するに足りる規模ではある。

より大規模な経済対策を打ち出したいのであれば、財源は国債の増発、つまり財政赤字の拡大に頼るしかない。その意味で、石破政権が国債増発をしてまで予算規模を追求するかどうかが、財政健全化に対する意識を見極めるための試金石となる。

■利上げは容認するも条件付き

2つ目の誤解、利上げ容認について、石破首相は総裁選に際し「日銀の独立性を重視する」としていたが、同時に「経済や国民生活に支障がない範囲・ペースでの正常化を期待する」ともしていた。つまり、もともと緩やかな金利上昇を志向していたと考えられる。

ところが、総裁選後には「今の金融緩和の方向性はこれから先も維持しなければならない」とし、金融政策の正常化を急がない姿勢に修正した。さらに、10月2日の日銀植田総裁との会談後の記者会見では、「現在、追加の利上げをするような環境にあるとは考えていない」と利上げに否定的ともとれる姿勢を示した。

ただ、翌3日には、前日の発言について、金融政策の判断に「時間的余裕はある」という植田総裁の認識を念頭においたものだと釈明している。つまり、日銀の独立性に影響を与えるつもりはなく、金融政策の正常化を目指す方向性に変化がないということであろう。

同日、赤沢経済再生担当大臣も、そうした認識を示し、利上げは「タイミングの問題」として否定はしなかった。結局、利上げは容認するが、景気の回復を阻害しない限り、という条件付きであり、株式市場が過度に警戒するほどのものではない、ということだろう。

■金融所得課税はトーンダウン

3つ目の誤解、金融所得課税について、石破首相は、早い段階から新NISAやiDeCoを対象外だとしており、課税の目的はいわゆる所得税の「1億円の壁」の打破、つまり超富裕層が対象であった。

所得税は、「累進税率」が採用されているため、所得が多いほど税率も高いはずであるが、実際には年間所得が1億円を超えると税負担率が下がっている。理由は単純で、株式の売却益や配当収入などの金融所得は定率(現在は20.315%)で低く、趙富裕者層ほど金融所得の割合が多いためでる。

要するに、石破首相が考えていた金融所得課税の対象は、年間所得1億円以上の超富裕層に限られ、大多数の個人や法人は対象とならない。しかしながら、一部からの強い反対もあり、それすらも最近はトーンダウンした印象である。事実上は封印とみて良いだろう。

■法人税増税には慎重姿勢

4つ目の誤解、法人税増税については、「政策集」の中で「企業の投資意欲を刺激する、メリハリある法人税体系の構築を目指す」とある。

現時点では、それ以上の詳細は不明であるが、1つの考え方として、投資減税を実施し、その財源とするため内部留保課税などで特定の法人課税を強化(増税)する、という方向性があろう。

ただ、法人税は、名目成長率が高まれば、所得税や消費税よりも速いペースで増えるという特徴があり、デフレから脱却すれば、かなりの自然増が期待できる。OECDが試算した税収の名目GDPに対する弾力性(名目GDPが1%増えた場合、税収が何%増えるかを示したもの)を見ると、所得税の1.05、消費税の1.58に対して、法人税は2.33と高い(図表2)。

この数字を用い、仮に来年度の名目GDP成長率を3%として、所得税、消費税、法人税がどの程度増えるか試算すると、所得税は0.5兆円、消費税は1.1兆円、合わせて1.6兆円余り増えるが、法人税はほぼそれに匹敵する1.5兆円も増加する。

そもそも、所得税の自然増は賃上げによるところが大きく、来年度も今年度に匹敵する大幅な賃上げが期待される中、企業の賃上げ気運に水を差さない配慮も必要となろう。そう考えると、法人税率を引き上げる形での全面的な増税は、検討すること自体、慎重かつ現実的に進められるのではないか。

■最大のリスクは行き過ぎた軌道修正

こうして整理してみると、総裁選の中で指摘された緊縮財政や利上げ容認、金融所得課税強化、法人税増税といった、金融市場、特に株式市場にとってネガティブな政策を、石破政権は景気優先の基本方針の下で、市場への影響も考慮して現実的に判断、必要に応じて軌道修正して進めると考えるのが自然である。市場の懸念は杞憂に終わる可能性が高いだろう。

むしろ、石破政権の経済政策運営におけるリスクは、そうした軌道修正が行き過ぎることではないだろうか。

例えば、利上げ容認姿勢を修正し、利上げ否定ともとれるメッセージを出したことで、ドル円相場は一時1ドル=147円台まで円安が進んだ。これが行き過ぎると、輸入品価格の上昇を通じて物価が押し上げられ、ようやく物価上昇を上回った賃金の上昇が再び物価上昇に追いつかなくなり、個人消費の回復を遅らせてしまう。

また、景気回復局面でいたずらに金融緩和を長期化すれば、1980年代後半と同様、株式や不動産などの資産バブルに陥る恐れがある。その出口を誤ればバブルが崩壊、デフレに逆戻りすることもあり得る。適度な利上げと円高こそが、安定した経済成長に必要ではないだろうか。

■「ブレ」による不透明感が混乱の種になる

政策の軌道修正が「ブレ」という評価に変わることもリスクであろう。政策の進め方が多少変わったとしても、軌道修正だと受け止められるうちは、大きな方向性が共有されているため、混乱は限定的なものにとどまることが多い。

しかしながら、「ブレ」となれば政策の方向性に不透明感が強まり、状況を見極めるため経済活動は一旦停滞、そうした動きが増幅されがちな金融市場は大きく混乱しよう。

石破首相は、信念を貫く人、ブレない人だという点が評価されていたように思う。ポピュリズムが如く周囲の声に過度に振り回されることなく、明確に方向性を示し、軌道修正の際には丁寧に説明し不要な混乱を避けることで、安定した経済政策運営を進めることが望まれる。

----------

伊藤忠総研社長・チーフエコノミスト

1990年3月、大阪大学工学部応用物理学科卒業、2022年3月、法政大学大学院経済学研究科修了。1990年4月、第一勧業銀行(現みずほ銀行)入行。第一勧銀総合研究所(現みずほ総合研究所)、みずほ銀行総合コンサルティング部などを経て、2009年1月、伊藤忠商事入社、マクロ経済総括として内外政経情勢の調査業務に従事。2019年4月、伊藤忠総研へ出向。2023年4月より現職。テレビ東京「モーニングサテライト」でレギュラーコメンテーター、日経QUICK東京外為コメンテーター。

----------

(伊藤忠総研社長・チーフエコノミスト 武田 淳)

外部リンク

この記事に関連するニュース

-

【財務省】「103万円の壁」解消を巡り、守勢に立たされる

財界オンライン / 2024年11月22日 15時0分

-

これでは「インフレ地獄」に逆戻り…政権交代したイギリスで始まった「増税バラマキ」の大きすぎる代償

プレジデントオンライン / 2024年11月15日 7時15分

-

「石破首相×トランプ大統領」なら防衛費大幅増額もありうる…「またトラ」が日本経済に与える厳しすぎる試練

プレジデントオンライン / 2024年11月11日 10時15分

-

国民民主党ブチ上げ「大型減税策」には大きな罠…石破自民“丸のみ”なら英トラス政権の二の舞に

日刊ゲンダイDIGITAL / 2024年11月2日 9時26分

-

経済学の権威が断言「国民民主党の目先の手取りアップ策では、国民の暮らしは一向に上向かない」

プレジデントオンライン / 2024年11月2日 8時15分

ランキング

-

1「子供の小遣い程度」「到底納得できない」旧ビッグモーターが12万人へのお詫びに選んだ品

週刊女性PRIME / 2024年11月28日 7時0分

-

2北条氏政の墓所で卒塔婆を燃やした男、神社でご神木に火をつけた疑いで逮捕…樹齢250年の木から白煙

読売新聞 / 2024年11月28日 7時18分

-

3「学校だより」でイラストを無断使用、賠償金17万6000円は教員が全額負担

読売新聞 / 2024年11月28日 9時0分

-

4文京区のマンション火災で2人死亡、火元は猪口邦子参院議員宅…夫と娘1人と連絡取れず

読売新聞 / 2024年11月28日 10時25分

-

52025年に思い出が消える!?「ビデオテープが見られなくなる」問題【THE TIME,】

TBS NEWS DIG Powered by JNN / 2024年11月27日 9時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください