新NISA「右肩上がりのグラフ」は危険すぎる…理系FPが編み出した"本当の投資成果"を予測するすごいグラフ

プレジデントオンライン / 2024年10月23日 15時15分

※本稿は、藤川 太『「新NISAバブル」に気をつけろ!』(プレジデント社)の一部を再編集したものです。

■よく見かけるこの右肩上がりのグラフは危険!

資産運用というと、図表1のようなグラフを見たことがないでしょうか。資産運用に関する雑誌や書籍には、よくこういう曲線が描かれているはずです。

この曲線のように順調に資産が増えていくのなら、資産運用をやらない手はありません。でも、実際にはこんなにうまくはいきません。それを本能的に感じ取っているから、多くの方は運用に踏み切ることができません。資産運用がなぜわかりにくくて、怖いのか。それは、リスクがあるからです。そして、このグラフにはリスクという概念がまったく表現されていないのです。

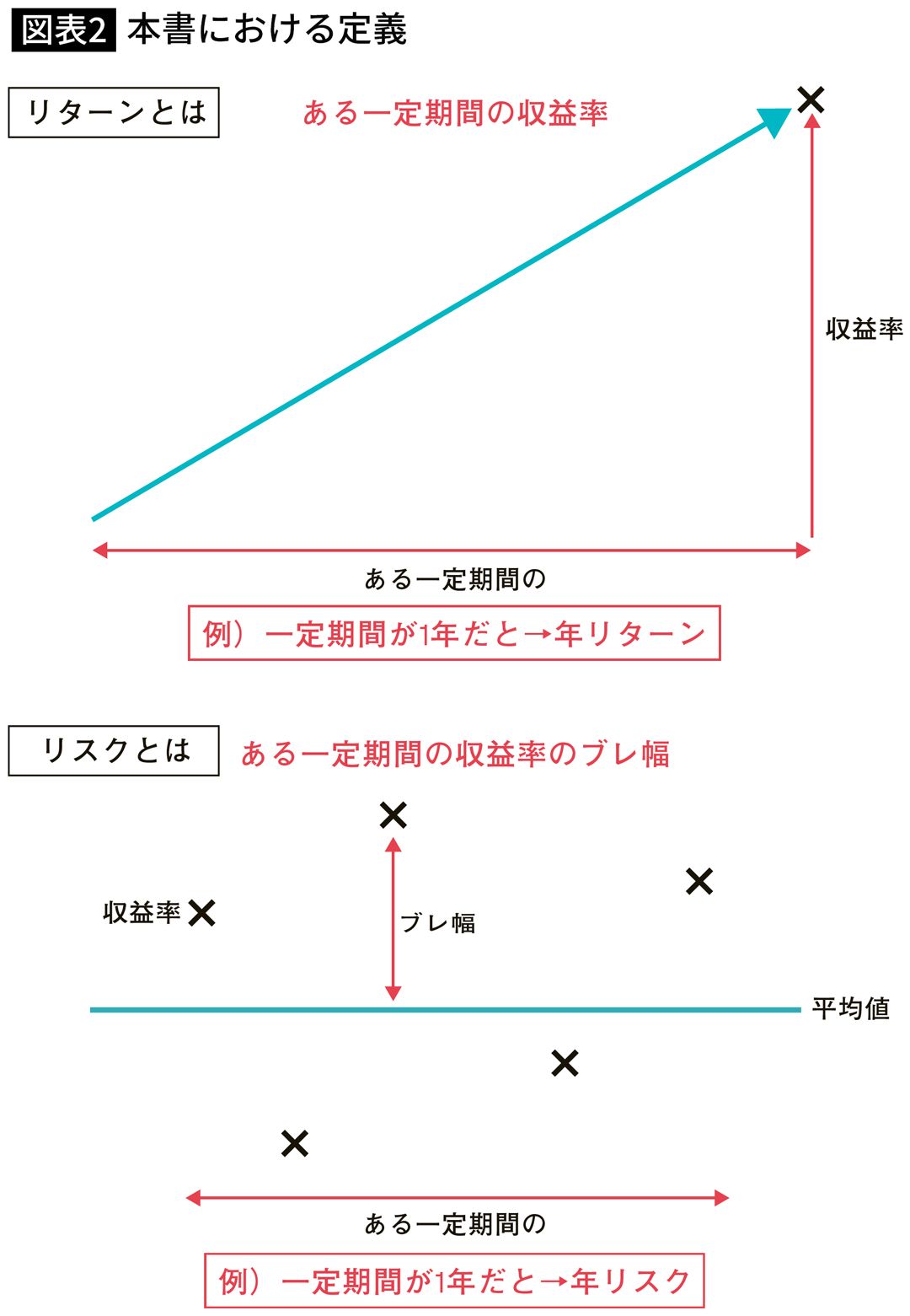

リスクには損をする、値下がりをする、元本割れする、儲からない、インフレに負けてしまう、使いたいときに使えない、将来の値段がわからない、値動きが大きい等々、様々な定義があり、人によって感じ方も違います。ただ、資産運用においては「ある一定期間(例えば1年間など)の収益率のブレ幅」のことをリスクと定義します。見込まれる収益率の振れ幅が大きければリスクが大きい、振れ幅が小さければリスクも小さい、ということです。

■経済ショックからは誰も逃れられない

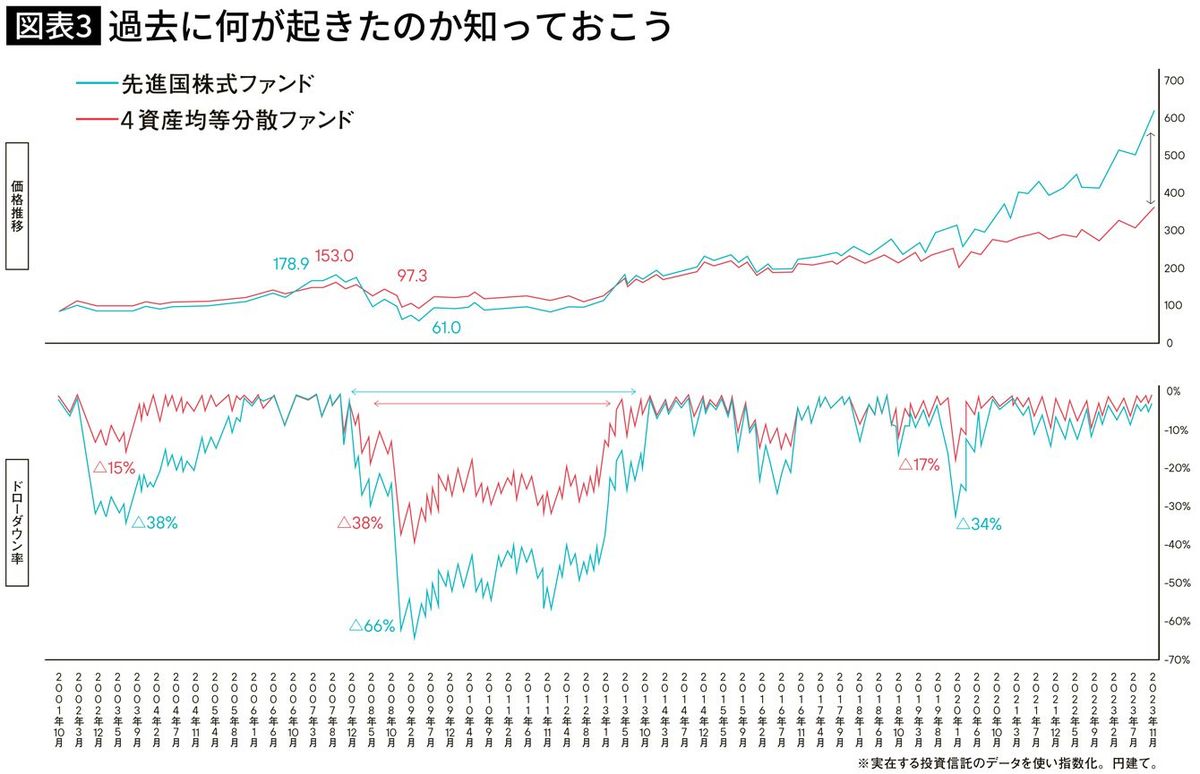

資産運用において恐ろしいのは、これまでに10年程度に一度、不規則に襲ってきている経済ショックです。図表3は、2001年以降に投資された資産価格の値動きと、その価値の直近の最高値からの下落率(ドローダウン)のチャートです(先進国株式ファンドのみに投資した場合と、先進国株式ファンド・国内株式ファンド・先進国債券ファンド・国内債券ファンドの4つに25%ずつ分散投資した場合の2種類)。

2007年のサブプライム住宅ローンショック、その後に続いた2008年のリーマンショック時では、それぞれ価格が大きく下がっていることがわかります。中でも先進国株式ファンドのドローダウンは、何と66%と直近の最高値から3分1にまで下落したことがわかります。それが下落前の最高値の水準に戻ったのは2014年6月ですから7年弱もかかっています。こうした大規模な経済ショックを事前に予測し、かわすことは困難です。2020年初頭に始まった新型コロナウイルス感染症の流行でも、世界中の株価指数が3割強下落しました。10年単位で長期投資をするならば、こうした大きな株価変動と無縁ではいられません。

■資産運用でもPDCAサイクルを回すことが重要

5000万円の財産の大半をつぎ込んでしまうような、FPによる投資計画の提案は、リスクを念頭に置かずに、図表1のグラフをイメージしているからなのかもしれません。確かに、図表1のように資産が順調に増えていくのなら、運用しなければ損です。でも、私たちのところに相談に来られたお客様は、直感的にそんなはずはないと感じ取ったわけです。こんなシミュレーションを使って資産運用のPDCAサイクルを回そうとしても、経済ショックが来ればサイクルは崩壊してしまいます。では、どうしたらいいのでしょうか。

資産運用でもPDCAサイクルを回すために、まずは適切な計画(Plan)を立てることが大切です。そのためには、将来の投資成果をリターンだけでなくリスクも含めて予測したいところです。そんなことができるのでしょうか。

実は、資産運用におけるリスクは可視化することが可能です。将来の投資成果はリターン(1年間の収益率)とリスク(リターンのブレ幅のこと。標準偏差)があれば計算することができます。

■資産運用シミュレーターで投資成果を予測する

最近は、あちこちのホームページで、条件を入力すればどれくらいのリターンが期待できるか、つまり将来の投資成果をシミュレーションできるようになってきました(モンテカルロシミュレーションという手法を使っています)。私たちはモンテカルロシミュレーターも開発していますが、これから使う私たちオリジナルの資産運用シミュレーターは、確率の計算式をひねりだしてロジックを作っています。

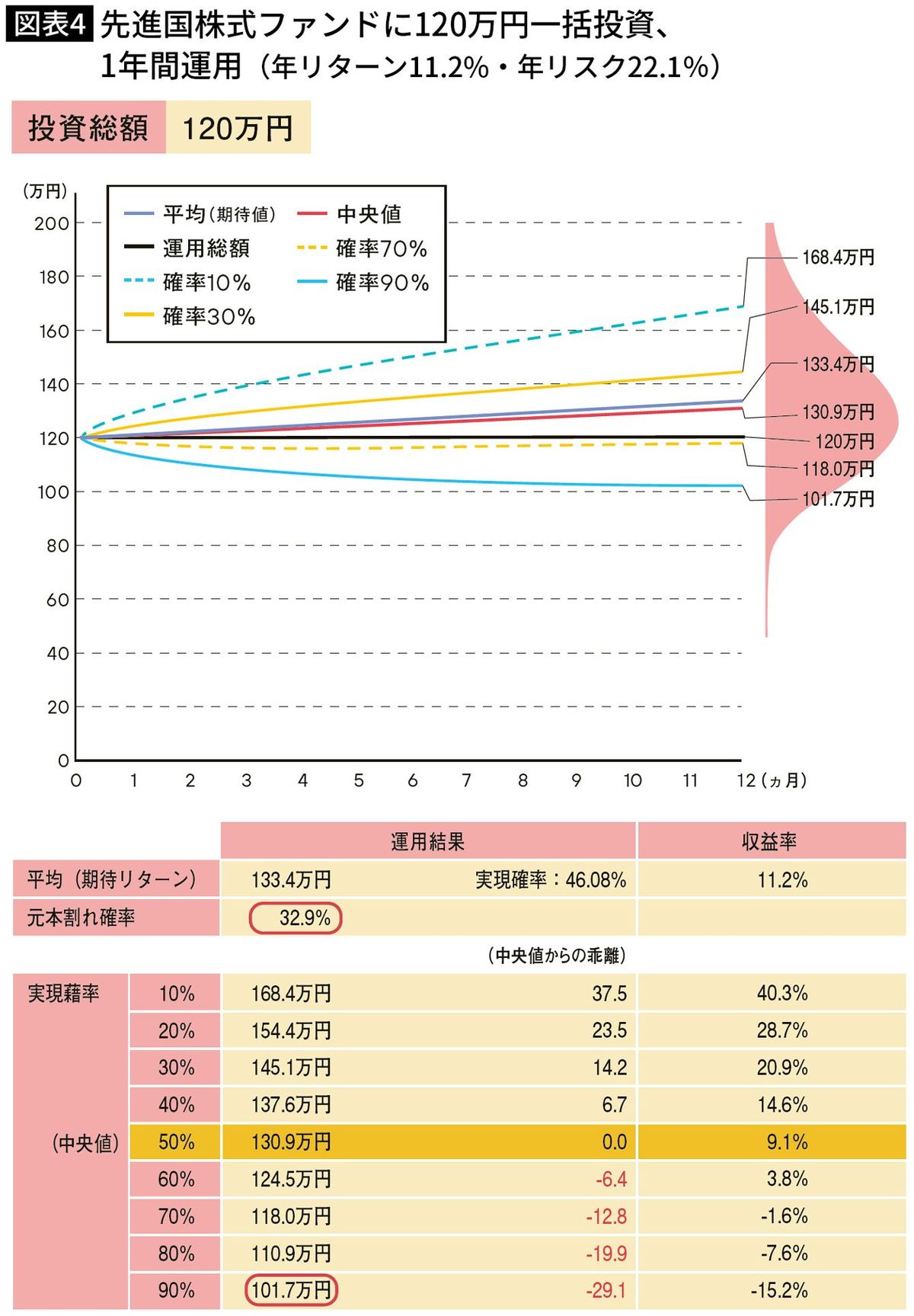

最初に、120万円を先進国株式ファンドに一括投資すると1年後にどれくらいの金額になると予想されるか試算した結果を見てみましょう(図表4)。このグラフは縦軸が金額(万円)、横軸が投資期間(月単位)となっています。

■予測される投資結果の「実現確率」

リスクをまったく考えなければ、将来の投資成果を予測したグラフは真ん中の青い平均値のライン1本(冒頭で紹介した図表1のグラフと同じ)です。リスクを加味すると、上下にばらつきが生まれます。上のほうは投資成果が大きく、下のほうは投資成果が小さい、もしくは損をする場合です。ここでは実現確率という概念を使って、実現確率10%〜90%まで10%きざみで投資成果の予測を見ていきましょう。

図表4には、120万円を先進国株式に一括投資して1年運用した場合、予測される投資結果が10%から90%までの「実現確率」ごとに記されています。表の一番下の「実現確率90%」の項目は、「101.7万円となる確率が90%」ではなく、「101.7万円以上となる確率が90%」と読んでください。あとは、順番に上に上がって「118.0万円以上となる確率が70%」「130.9万円以上となる確率が50%」……となって、一番上は「168.4万円以上となる確率が10%」と読みます。

■投資期間を長くするほど元本割れ確率は低下する

こうした計算をすると将来の元本割れする確率を計算することもできます。この条件での元本割れ確率を確認すると32.9%となっています。先進国株式に投資する場合、1年間の投資期間でみると約3年に1度は元本割れするだろう、という計算になります。逆にいうと3年に2度はプラスで終わるだろうと見ることもできます。

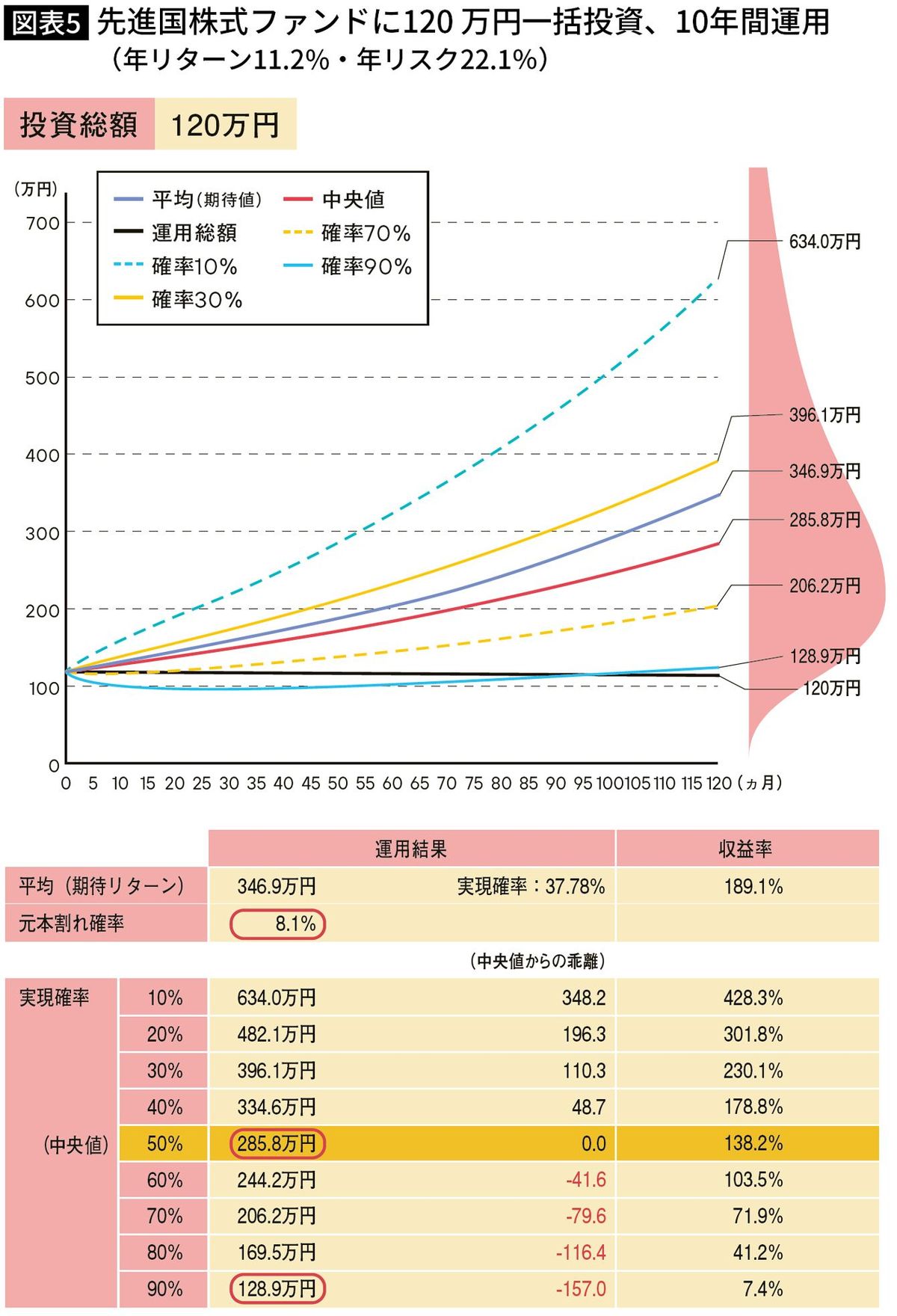

では、次に投資期間を10年に延ばしてシミュレーションしてみましょう(図表5)。元本割れ確率は8.1%と大きく低下し、実現確率90%でも128.9万円以上となり、かなりの確率で利益が出る予測になります。また、実現確率50%(中央値)では285.8万円以上と2倍以上になると予測されます。こうしたツールを使うことによって「○○のために○年後に○万円準備できる確率が○%」といった計算ができ、リスクの伴う資産運用でも「計画(Plan)」することができるようになります。

あとは、計画に沿って投資を行い(Do)、計画と実績を比較し分析(Check)、問題があれば改善する(Act)というPDCAサイクルを回せばOKです。計画と実績の比較分析(Check)をするためにも、計画(Plan)段階で、最終的な将来の投資成果の予測だけでなく、時間の経過に沿った推移予測も出しておくことで、実績と比較し分析(Check)できるようになります。

■「富める少数」と「そうでない多数」が一目瞭然!

ところで、それぞれのグラフの右端には、雲のような図柄があります。これは度数分布というもので、その雲が厚いところは、その金額になる人が多いと予測されます。逆に、雲が薄いところはその金額になる人が少ないと予測されているわけです。

雲の形に注目すると、下の方、つまり投資成果の小さいほうが雲は厚くなっています。図表4のように、運用期間が短いと偏りはごく小さく、ほぼ上下対称に近い(標準正規分布に近い形)ですが、運用期間が長くなると図表5のように上下に偏りが大きくなります(対数正規分布といいます)。一部の大きく儲ける人が平均値をひっぱり上げるので、平均値は中央値の上方に離れていきます。そのため平均値の実現確率は50%以下になることに注意が必要です。よくあるシミュレーションではこの平均値のラインのみが示されています。

■投資の世界でも二極化が発生する

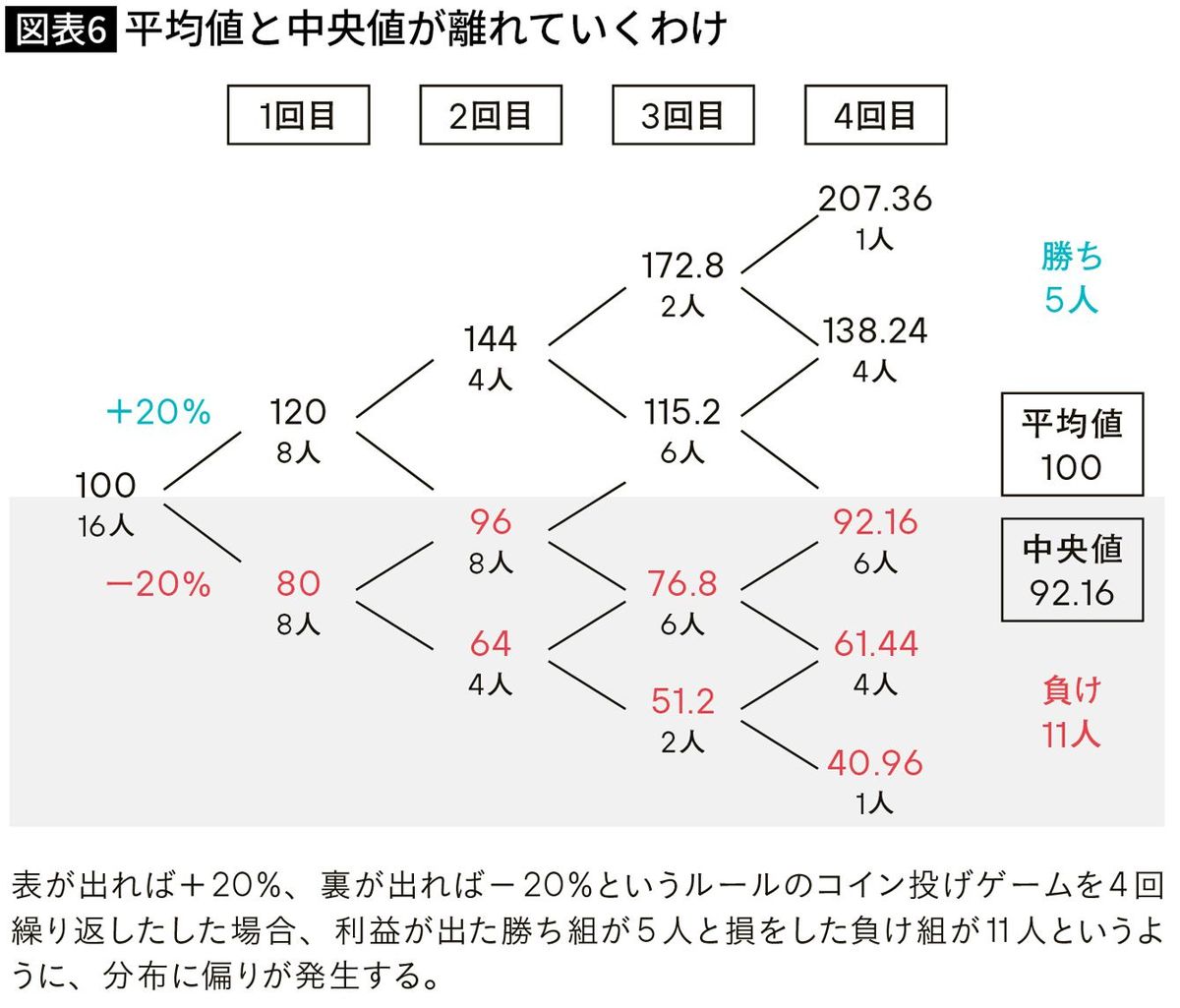

その仕組みを簡単に表すと、図表6のようになります。例えば、16人でコイン投げをしてみましょう。表が出ればプラス20%、裏が出ればマイナス20%というルールのゲームだとします。まずみんな100からスタートです。

1回目のコイン投げをすると50%の確率で表、50%の確率で裏が出るでしょうから、16人のうち8人がプラス20%の120、8人がマイナス20%の80になるとします。2回目、3回目、4回目とコイン投げを繰り返すごとに分布に偏りが出てきます。4回目が終わった時点では、1人が207.36、4人が138.24と利益を出しています。ただ、利益を出しているのはこれらの5人だけで、残りの11人は損を出しています。

このように運用期間が長くなるほど上下に偏りが大きくなっていくのです。この偏り方、ばらつき具合はリスクが大きいほど大きくなります。そして、平均値は中央値からどんどん離れていきます。

大きなリスクを取ることで金持ちになるチャンスが生まれます。ただ、実際にはそのごく一部の勝ち組の人たちと、それ以外の普通の人たち――増加幅の小さなプラスのリターンを得ている人も含む――に分かれていきます。私たちが住む社会でも同じようなことが起きています。社会の自由度が高い競争社会であるほど、偏りやばらつきは大きくなります。一部の大金持ちと、多数のそれ以外の人。世間でいわれている「二極化」と同じ現象が資産運用の世界でも観測されるのです。

----------

ファイナンシャルプランナー

生活デザイン代表取締役社長。自動車会社で燃料電池自動車の研究に携わった後、FPに転身。家計の個人相談の普及を目指して2001年に設立した「家計の見直し相談センター」では、すでに3万世帯を超える家計診断を行っている。家計管理、生命保険、資産運用など幅広い分野に精通。『やっぱりサラリーマンは2度破産する』など著書多数。 生活デザイン株式会社 オフィシャルサイト

----------

(ファイナンシャルプランナー 藤川 太)

外部リンク

この記事に関連するニュース

-

こうすればフツーの会社員でも「新NISA枠1800万円で1億円」つくれる…ケース別・資産運用徹底シミュレーション

プレジデントオンライン / 2024年11月6日 15時15分

-

夫が定年で「退職金2000万円」を手にしました。「銀行で投資で増やすようすすめられた」と言っていますが、大丈夫なのでしょうか? 貯めておくほうが安全ではないのですか?

ファイナンシャルフィールド / 2024年10月31日 5時40分

-

新NISAでまとまったお金を「コツコツ分割投資」はハイリスク…迷わずどーんと一括投資が断然有利な納得の理由

プレジデントオンライン / 2024年10月30日 15時15分

-

50歳の会社員、「今から投資」はもう遅いですか? 息子が就職し「月6万円」の余裕が出ましたが、妻には「もう歳だから投資は危ない」と言われています。やはり堅実に“貯金”すべきでしょうか?

ファイナンシャルフィールド / 2024年10月29日 5時30分

-

20年前に「世界のベスト」に投資していたら今いくら? 「リーマン・ショック」の大暴落があっても長期では大幅プラス!

Finasee / 2024年10月23日 8時0分

ランキング

-

1「無人餃子」閉店ラッシュの中、なぜスーパーの冷凍餃子は“復権”できたのか

ITmedia ビジネスオンライン / 2024年11月20日 6時15分

-

2ブランド物を欲しがる人と推し活する人の共通点 囚われの身になってしまう、偶像崇拝者たち

東洋経済オンライン / 2024年11月21日 14時30分

-

3食用コオロギ会社、破産へ 徳島、消費者の忌避感強く

共同通信 / 2024年11月22日 1時18分

-

4「サトウの切り餅」値上げ 来年3月に約11~12%

共同通信 / 2024年11月21日 19時47分

-

5さすがに価格が安すぎた? 『ニトリ』外食事業をわずか3年8カ月で撤退の原因を担当者に直撃「さまざまな取り組みを実施しましたが…」

集英社オンライン / 2024年11月21日 16時49分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください