「新NISAをやればお金が増える」と信じてたのに…専門家らが初心者に勧める「オルカン一択」の落とし穴

プレジデントオンライン / 2024年10月28日 8時15分

■「とりあえずオルカン」の注意点

昨今の株価や為替の乱高下で、思ったように運用成績が上がらず、投資をやめようか、金融商品を変えようか、それともじっと我慢すべきか、戸惑う投資初心者が増えています。

「史上最大の下げ幅」と聞いて怖くなり、SNSやメディアで情報を探す。情報を探せば探すほど多種多様な意見が出てくる。いったい何が起きているのか、どうすればよいのか、冷静さを保つのが難しくなっていませんか。

この傾向は、「よく分からないけど、とりあえず全世界株式(オール・カントリー)」といった人に多く見られます。たしかに「投資はオルカン一択でよい」という情報は多く、推奨している専門家もいます。ただ、これには前提条件があると筆者は考えています。つまり、

・なかなか投資を始められない人

・極力シンプルな原理原則に基づいて投資したい人

・ほったらかし積立ができ、株価の変動は全く気にしない人

であればお勧めだということです。この条件に合っていないのに、オルカンに全投資してしまったという人が多いのではないでしょうか。

■自分のリスク許容度を理解しないといけない

MSCI ACWI(全世界株式)やS&P500(米国株式)、日経平均などのインデックスなら安全という訳ではなく、投資対象はハイリスク・ハイリターンの株式です。市場の調整局面ではインデックスも下落するものです。

もし、「もうこれ以上は耐えられない」「損切りだ」「騙された」と思っているなら、今のポートフォリオは、自分のリスク許容度を超えている可能性があります。投資判断は心理的要因にも大きく影響されるのです。

たとえば、SNSで見かけた成功例やメディアの報道を見て、「自分も同じようにしなければ」と思うかもしれません。行動経済学でいうハーディング現象(同調行動)です。人間は案外不合理な生き物です。合理的に物事を判断しようと思っていても、周りの人々と同じ行動をとると安心する傾向にあります。

一番重要なのは、自分の目標やリスク許容度に合っているか、そして長期的な視点を持てるかどうかです。感情に左右されない判断が成功する鍵となります。投資経験を積めば、少しずつできるようになるので、焦らないほうがよいでしょう。

■「株の世界」の見え方はガラッと変わる

なぜ資産運用には長期的な視点が重要なのか。過去の運用成績グラフで体感してみましょう。

まずは、2024年年初来の運用成績を見てみましょう(図表1)。全世界株式(MSCI ACWI除く日本)、S&P500、TOPIXの3指標は、7月までは順調に上昇しているように見えます。しかし8月には急落、特にTOPIXの落ち込みは顕著です。米国の景気減速懸念が強まったほか、円高・ドル安が株価の重荷となったためです。

8月以降もTOPIXは乱高下しているように見えますが、全世界株式やS&P500は、さほど8月以前のトレンドと変わりません。

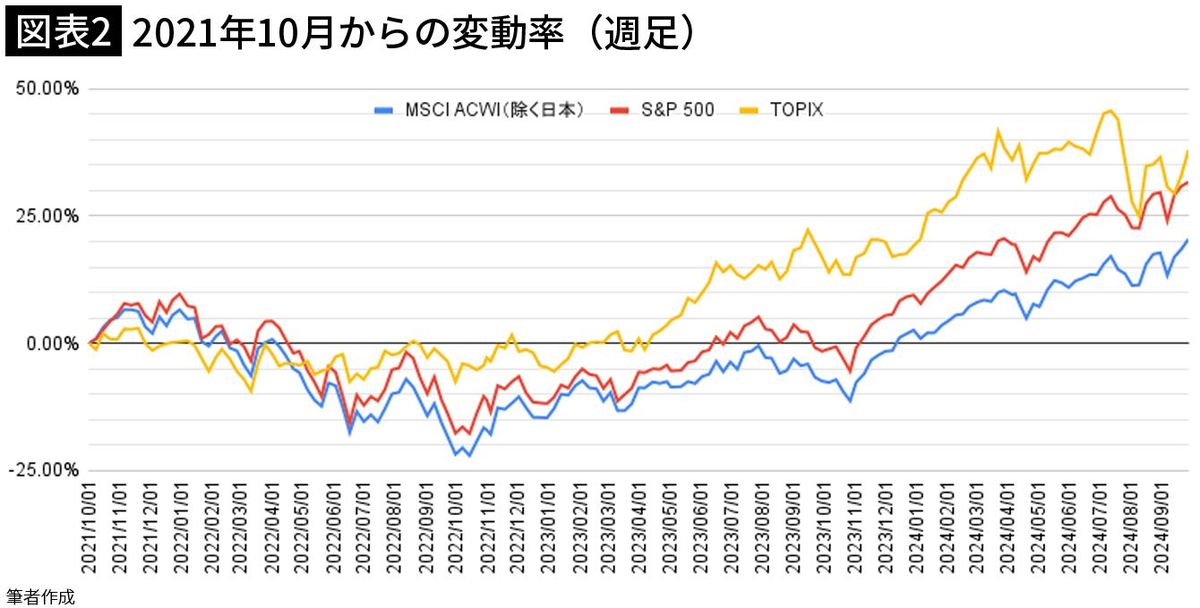

次に少しズームアウトして、直近3年の運用成績を見てみましょう(図表2)。3指標ともコロナ禍を経て世界経済の回復とともに株価も回復している様子がうかがえます。

■2024年の乱高下は実は大したことない

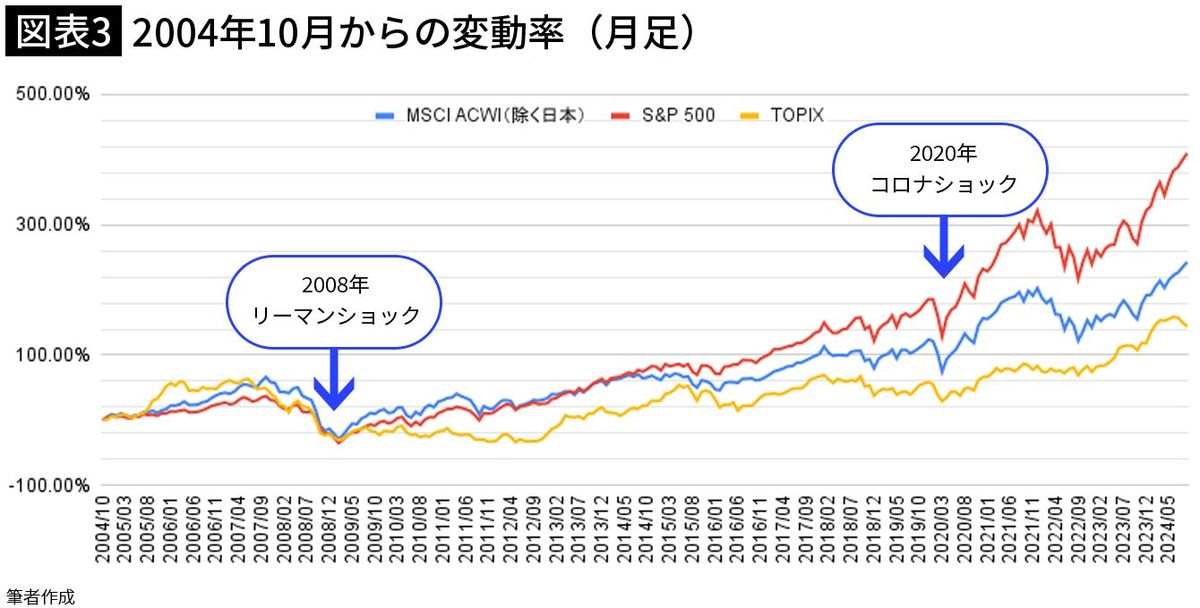

最後に過去20年間の運用成績を見てみましょう(図表3)。TOPIXは成長が緩やかであった一方でS&P500や世界株式は比較的好調な成績を維持しています。

全体的に下落が目立つのが、2020年のコロナショック時です。2024年の運用成績は、思ったほど乱高下していないと思いませんか? 短期的な変動も長期的に収束していくことがわかります。

市場の変動を見て、「今はもうやめたほうがいいのではないか」と思うのは自然な反応ですが、20年間の長期視点で見ると一時的な揺らぎに過ぎないことが多いのです。

■長期視点と同じくらい重要な考え方

アセットアロケーションとは、自分の資産をどんな金融資産(アセットクラス)にどのように配分(アロケーション)するかを決定することです。実は、運用リターンの8割はアセットアロケーションで決まると言われています。

もともとアセットアロケーションは、アメリカの経済学者ハリー・マーコウィッツが提唱した理論です。1990年にノーベル経済学賞を受賞し、長期投資において最も安定的なリターンが得られると理論的に証明されました。

土台となるアセットクラスは、株式、債券、不動産投資信託(REIT)などで、さらに国内・海外に配分します。リスクを分散しながら最適なリターンを目指します。

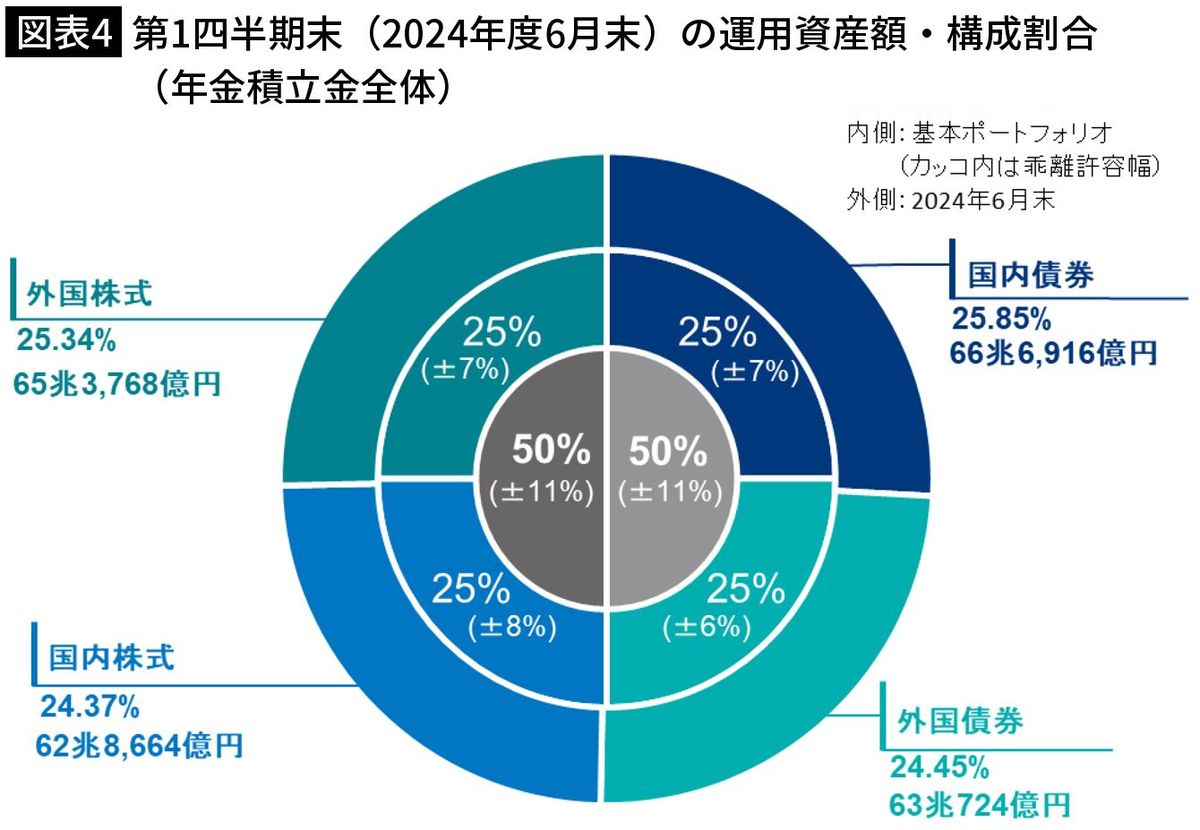

具体例として、私たちの公的年金をみてみましょう。年金積立金は、GPIF(年金積立金管理運用独立行政法人)が管理・運用しています。GPIFも長期的な観点から基本ポートフォリオを策定しています。この基本ポートフォリオは、マクロ経済や市場の動向を注視しながら、想定した運用環境から乖離がないか検証を行い、必要に応じて見直しをしています。

■債券を組み入れる3つのメリット

組合せのポイントは「相関関係」です。値動きが違う資産を組み合わせると、より小さなリスクで収益を目指すことができます。たとえば、株式は好景気であれば上昇しやすく、債券価格は下落(金利は上昇)しやすくなります。不景気時は、逆の現象が起きやすくなります。一方、不動産は遅効性があり、株式より少し遅れて価格が変動する傾向にあります。

私はもともと金利・債券が専門です。債券は

・価格変動の特性における株式との相関性が低い

・価格変動を抑えながら利金収入を得られる

・満期まで保有すれば元本が返ってくる

といった理由から、ポートフォリオのクッション材として、株式と一緒に組み入れる運用を推奨しています。ただ、債券のメリットや有効性に疑問を感じる人は、代わりに円預貯金を組み入れてもよいでしょう。

■自分の収入・性格に合ったバランスを見つける

では、具体的に「株式や債券、現金は何割持つべき」なのでしょうか? 結論から言うと、個人の目標やリスク許容度、投資期間によって異なります。

まず、現金は最低でも毎月の生活費3カ月〜1年分を保有しましょう。詳しくは過去記事〈新NISAは「ほったらかし」が鉄則だが…積立投資で「年1回だけ絶対にやったほうがいいこと」〉をご参照ください。

次にリスク許容度診断で、自分に適切なアセットアロケーションを知ります。「リスク許容度診断 無料」と検索すると、様々な金融機関がツールを提供しています。複数のツールを試して、しっくりくる提案を取り入れるとよいでしょう。

一般的に、リスク許容度が低い人や投資期間が短い人は、債券や現金の比率を上げるのが適切です。一方若い世代は、時間を味方につけて、株式の割合を増やしてもよいでしょう。ただ性格も大きく関係しますので、リスク許容度診断をしてみましょう。

■「ローリスク・ハイリターン」は詐欺の手口

残念ながら投資の世界には、詐欺のリスクが潜んでいます。消費者センターによると、SNSで著名人を名乗った投資勧誘トラブルが急増しています。「(著名人)が投資のノウハウを教える」などと勧誘し、投資資金を振り込ませます。その後「追加費用を支払わないと出金できない」「相手と連絡が取れなくなった」などの被害が多いようです。一旦振り込んでしまうと、被害の回復が困難です。

詐欺まがいの投資家が狙うのは、リスク許容度が低く「安全に資産を増やしたい」と願う人たちです。彼らは巧みに「ローリスクでハイリターン」というメッセージとともに、不安を煽って投資を勧誘します。

世の中にローリスク・ハイリターンの金融商品は存在しません。金融商品のリターンとリスクは、総じて比例的です。甘い言葉に惑わされることなく、冷静に判断しましょう。

また、金融商品取引を行う業者は、金融商品取引業の登録が必要です。金融商品を勧誘されたら、金融庁のホームページ「免許・許可・登録等を受けている業者一覧」で登録されている業者なのか、確認してください。

投資のリスク許容度は人によって異なります。自分の感情やライフスタイルに合わない投資を続けると、ストレスや不安が増大します。自分の価値観や心理状態に合わせた資産運用を行いましょう。

現在、日米欧の金融政策が転換期を迎え、11月には米大統領選挙も控えています。また地政学リスクを考慮すると、引き続き金融市場は不透明な状況が見込まれます。このような不確実な要素に振り回されるのではなく、自分でコントロールできる「マネープラン」に焦点を当てることが重要です。自分の目標にあったポートフォリオが、安定した資産形成への鍵となるでしょう。

----------

金融教育家

金融教育家。欧米投資銀行勤務歴17年、個人投資家歴26年。証券外務員一種、最新の心理学NLPを使ったマネークリニック®認定トレーナー。2018年、ウェルス・マインド・アプローチ創業。資産運用講座を実施し、2022年より「3ヶ月マネー実践講座」を提供開始。ライフプランから資産運用までマンツーマン指導。著書に『「お金の不安」をやわらげる科学的な方法 ファイナンシャル・セラピー』(日本能率協会マネジメントセンター)がある。

----------

(金融教育家 上原 千華子)

外部リンク

この記事に関連するニュース

-

不安定な時代にこそ力を発揮する「金投資」…メリットを最大限にするポートフォリオの考え方

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月2日 10時15分

-

「どんなにマイナスが続いても、暴落が起きても積み立てをやめない」37歳男性がオルカンに5年間積み立て続けた結果

オールアバウト / 2024年12月31日 6時10分

-

投資で大きく負けないために知っておきたい、ファンド運用における「為替リスク」の考え方【資産運用のプロが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年12月25日 8時15分

-

ダメだ、相続財産が減ってしまう!…70代両親の「ハイリスク投資商品」購入に、子どもはヒヤヒヤ。シニアの資産運用、着実な成果を出す方法は?【FPが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年12月24日 11時15分

-

金(ゴールド)とプラチナ、どっちの方が高い?資産形成に金は必要?

トウシル / 2024年12月7日 8時0分

ランキング

-

12025年の景気は「緩やかな回復が持続」…経済評論家・塚崎公義氏が予想

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月2日 9時15分

-

2ビットコインの命運握る「アメリカの戦略備蓄案」 1月20日のトランプ大統領就任で構想が動き出す?

東洋経済オンライン / 2025年1月3日 7時50分

-

3丸ノ内線の旧型車両が「ひっそりと完全引退」していた!? 実は“一時的に復活”も36年の活躍に幕

乗りものニュース / 2025年1月3日 7時42分

-

4SKY-HIが「上司には無邪気さが必要」と語る真意 若手部下とのコミュニケーションの極意とは

東洋経済オンライン / 2025年1月2日 8時0分

-

52025年「日本企業が直面する」3つの"本質的問題" ビジネス現場で増える「厄介な問題」解決法は?

東洋経済オンライン / 2025年1月2日 10時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください