"7歳差夫婦"の申請忘れは280万円の損…夫(65)と妻(58)が見落としていた「申請しないともらえない年金」

プレジデントオンライン / 2024年11月5日 16時15分

■年齢差があれば追加でもらえる“お金”

人生100年時代と言われながらも、多くの方は老後を年金に頼ることになります。大半の方は定年後も再雇用で働き続け、65歳以降に受給を開始しようと考えているのではないでしょうか。

この話をすると、「年金は75歳近くまで『繰り下げ』たほうが額が増えて得なのでは」とか「いつ死ぬかわからないから60歳から『繰り上げ』たほうがいいのでは」と相談を受けるのですが、この二択を考える前にぜひとも知っておいていただきたい制度があります。

それは「加給年金」という制度です。

あまり知られていませんが、これは厚生年金の「家族手当」のようなものです。年齢差がある夫婦など様々な条件がありますが、最大で年間約40万円を受給できます。つまり、年齢差が大きければ大きいほど額は増えるのです(※諸条件があります)。

厚生労働省によれば、夫婦2人分の標準的な年金額は、月額23万483円(令和6年度)です。これは、夫が平均的な収入(給与と賞与の平均額)月43万9000円で40年間就業し、妻はずっと専業主婦という設定での試算です。

この額では、実際生活していくとなるとかなり厳しいと感じる方も多いでしょう。

年金生活となっても税金や社会保険料の支払いは続きますし、医療費や介護費の負担や家のリフォーム代などで支出が膨らみ、手元にわずかしか残らず生活に不安を抱えるという声もよく耳にします。だからこそ、年金についても「もらえるもの」なら少しでも多くもらいたいと考える方がほとんどと思います。

■加給年金は「申請しないともらえない」

ここまで読んで「うちも年齢差がある夫婦なので加給年金がもらえる、ラッキー!」と思った方は相当数いるかもしれません。ただ、気を付けるべきことが一つあります。

それは、加給年金は「自ら申請しなければもらえない」ということです。年金事務所から「お知らせ」などの通知も来ないので、残念ながら知らないまま条件を外れて損をしてしまった方もいらっしゃるかもしれません。

今回ご紹介(※)するのは、65歳の森田剛さん(仮名)と58歳の明美さん(仮名)の7歳差夫婦です。筆者のもとに相談に訪れたきっかけは、年金の受給開始年齢となった剛さんが「額が増えるから」という理由だけで強引に年金を繰り下げようとしたため、夫婦で口論になったことでした。

非常によくあるケースなのですが、剛さんはそもそも「加給年金」のことを知らず、当初は繰り上げ・繰り下げの二択だけで考えてしまっていました。

実はこの加給年金は、厚生年金を繰り下げしていると受け取れなくなってしまいます。7歳差の夫婦が受け取れる加給年金は、年間で「約40万円」、フルの7年間で「約280万円」です。もし繰り下げを強行していれば加給年金を受け取ることはできず、大きな損失になってしまう可能性がありました。

ぜひとも皆さんには今回の事例を通じて「加給年金」への理解を深めていただき、「損をしない老後生活」を送るための参考にしていただければと思います。

(※個人の特定を避けるため、一部を変えています)

■年金をもらっていない配偶者がいればもらえる

そもそも加給年金とは何なのか。前述しましたが、「厚生年金の家族手当」のようなものだと考えてください。

厚生年金に20年以上加入した人などが、65歳になった時点で配偶者(年金が支給されていないことが前提)や扶養する子どもなどがいればもらえる制度です。

加給年金は、年下の配偶者が65歳になるまでもらえます。配偶者は事実婚であってももらえます。また共働きであっても、配偶者の年収が850万円未満であればもらえます。

ただし、配偶者自身の厚生年金加入歴が20年以上あり、65歳より前に年金を受け取り始めるとそこで加給年金はストップしてしまいますので注意が必要です。

過去に会社員として数年勤めた後はずっと専業主婦だったという方も多いでしょうが、65歳よりも前に「特別支給の老齢厚生年金」を受給していたとしても、加給年金の支給が停止されることはありません。

また、高校までの子どもがいる場合も、その子が18歳の年度末になるまで加給年金がもらえます。障害があるお子さんの場合は20歳までもらえます。

■“厚生年金の繰り下げ”を決めるともらえない

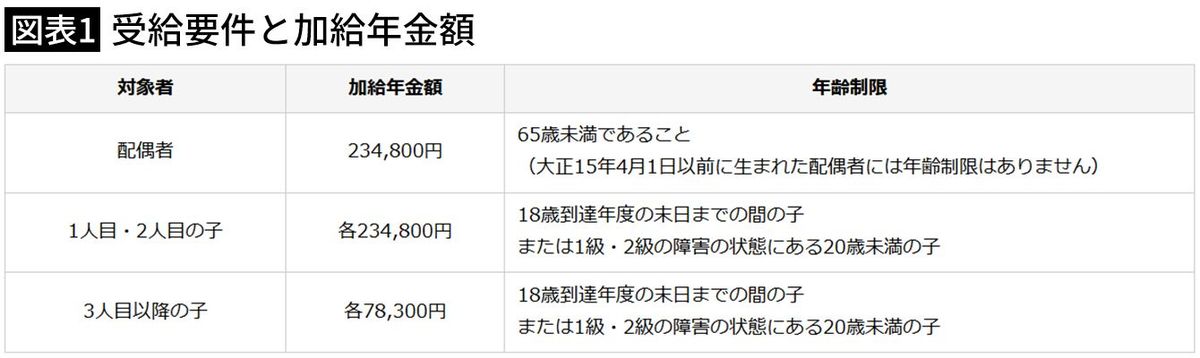

金額は、配偶者と子どもでは異なります。特に配偶者の場合、生年月日によっても特別加算があるので、図表2で確認してみてください。

配偶者が65歳になると支給停止となりますが、その代わり「振替加算」がつくことがあります(これはかつて会社員の配偶者は年金加入が任意だったこともあり、それを補うための制度と言われています。年金加入が20歳から義務となった昭和41年4月2日生まれ以降については、振替加算はありません)。

ただし、繰り返しになりますが、これらの加給年金はすべて厚生年金を繰り下げ待機しているともらえません。なぜなら、加給年金はあくまでも、この厚生年金に加算されて支給されるものだからです。

では、次からは、相談を受けた事例を見ていきましょう。

■7歳差の夫婦なら「約280万円」もらえる

夫の剛さんは、大学を卒業後に企業で定年の60歳まで働き、65歳まで再雇用されていました。従って「厚生年金被保険者期間」は20年以上あり、現在65歳ですから、配偶者の58歳の明美さんは加給年金の対象です。

つまり、この条件であれば、自身の厚生年金に上乗せで年間約40万円の加給年金が受け取れます。夫婦の年齢差は7歳なので、7年間の合計額は約280万円です。

相談に訪れた剛さんの主張は、次の通りでした。

年金は妻が65歳になるまでの7年間繰り下げて72歳からもらおう。そうすると年金額「約317万6000円」になるので生活にもゆとりができるから良いだろうという算段です。もちろん年金額は毎年経済状況などにより変動するので固定ではありませんが、おおよその目安として考えます。

具体的には、ねんきん定期便に記載された、65歳から支給される剛さんの年金額は約200万円。

でも繰り下げ制度を利用して受取り時期を遅らすと、1カ月あたり0.7%ずつ年金額が増えて約318万円(0.7%×7年×12カ月=58.8%増額)。年間100万円以上もの差がつくのですから、今もらったら絶対損だ、と考えていたのです。

どうやらYouTubeのお金系の動画で少し学んだこと“だけ”をうのみにしていたようなのですが、剛さんには見えていない、明らかに見落としている点が3つありました。

■“知らない”ことで損する可能性があった

1つめは、そもそも「加給年金」という制度を知らなかったことです。申請さえすれば、追加で年間約40万円、7年間の合計で約280万円がもらえることを伝えました。

2つめは、「家計に余裕がなかった」という点です。剛さんは、繰り下げ期間中は退職金や貯金を使いながら、アルバイトでもしたらなんとかなるだろうと気楽に考えていました。

しかし、退職金のほとんどを住宅ローンの完済と水回りのリフォームにあててしまったため、7年間の生活費を取り崩せるほどの蓄えがあるかと言われると微妙なところでした。繰り下げの年金増額にばかり気を取られ、足下の生活設計ができていなかったのです。

3つめは、「2人が思い描く老後生活を送るためのお金の優先順位」という視点です。剛さんになぜ口論になったのかと聞いてみたところ、どうやら妻の明美さんが「元気なうちに旅行したい。それの資金として、加給年金を楽しみにしていた」と話していたようなのです。

明美さんは、同世代の友人夫婦たちが“加給年金を使って老後生活を充実させている”という話を耳にしていました。自分も年の差夫婦だからこそ、「夫がいつ亡くなってしまうかわからない」「2人が元気で動けるうちにいろんなところに行きたい」と強く思っていたそうなのです。

■活用すれば“生活に余裕が生まれる”と伝えた

そこで筆者はFPの視点から、剛さんには以下の2つを伝えました。

①年金の受取総額は繰り下げた方が大きくなるが、加給年金を申請すれば7年間で「約280万円」が手に入る。そうすれば現在の生活に余裕も生まれる。7年後から明美さんも年金の受給を始めれば、世帯での総額はさらに増えていく。

②明美さんは夫婦の時間を大切にしたいと思っている。年齢差がある夫婦なので、加給年金を申請して受け取れる“余裕”を活用して、体が丈夫で健康なうちに旅行などを楽しむのもいいのではないか。

繰り下げ受給が始まるまで生活費を稼ぐために無理して働き、いざ受給が始まったら体が動けなくなっていては、人生として損ではないか、ということも伝えたかったのです。

また、意外にも思われる方がいるかもしれませんが、2階建てとなっている年金制度は、国民年金部分の「老齢基礎年金」と、「老齢厚生年金」、それぞれ別々に繰り下げることもできます。

ですので、最終的には次のように提案しました。

①「厚生年金」は繰り下げずに加給年金と共に65歳から受取る。そうすれば今後どこかで働くとしても、ペースを落とせる。

②「基礎年金」のみを剛さんが72歳(妻が65歳)になるまで繰り下げ、年金額を増やすことも可能である

「1年間でもらえる年金額」

これからの7年間(剛さん65歳~72歳)

▼剛さん 約120万円(厚生年金)+約40万円(加給年金)=160万円

▼明美さん なし

世帯合計 160万円

7年後から(剛さんが72歳以降)

▼剛さん 約120万円(厚生年金)+約127万円(基礎年金58.8%増)=247万円

▼明美さん 約9万円(厚生年金)+約80万円(基礎年金)=89万円(年間)

世帯合計 336万円

ただし、これらはあくまでも「加給年金を自分でちゃんと申請したら」という前提での提案です。もし何も申請していなければ、加給年金は全くありませんので、65歳からもらえるのは厚生年金の年間で120万円のみ、になってしまいます。

大事なことですので改めて記しますが、加給年金は「自分で申請しなければもらえないお金」であることには注意が必要です。

■受取り方に迷っても「独断」「人任せ」はNG

その後、しばらくして剛さんから聞いた話では、筆者からの提案の通り進めていただいたようでした。まずは65歳から「厚生年金+加給年金」を受け取り、「基礎年金のみを妻が65歳になるまで繰り下げる」ことにしたそうです。

剛さんはこうも話していました。

「繰り下げをしている期間は、頑張って働こうと思ってはいたものの、これまでのようには身体が効かないのではと少し不安もありました。でもとりあえず7年間は月13万円くらい年金が入ると思うと、気持ちがずいぶんと楽になり今は無理なく働いています。

また今回あらためて今後のことを妻と話したら、私のことを気遣って妻も少し働いてくれる事になったんです。パートですが、家計にもゆとりが生まれました」

森田さんご夫婦は、加給年金を活用したことで、“損することなく”少し余裕のある生活を送れるようになりました。今では「加給年金を原資に旅行の計画も立てている」とのことで、充実した老後にもつながったようです。

年金受給開始年齢の65歳に近づくと、どうしても年金の繰り下げか、繰り上げかということに視点が向きがちです。「加給年金」の案内が送られてくることはないだけに、そうなってしまうのも致し方ないことなのかもしれません。

ただ、人生100年時代と言われる今、65歳で「老後」が始まっても100歳までは35年もあります。

老後の生活を支える年金は、複雑な制度でわかりづらい点もありますが、決して人任せにせず、自分からちゃんと調べたり専門家に相談したりして、受取り方など上手に選択することが大事です。

「損しない有意義な老後生活」を送っていただくためのヒントとなることを願っています。

----------

ファイナンシャルプランナー

アセット・アドバンテージ代表取締役。心とお財布を幸せにする専門家、ファイナンシャルプランナー(CFP)、確定拠出年金相談ねっと代表、一般社団法人公的保険アドバイザー協会理事。1993年米国オハイオ州立大学ビジネス学部卒業後、メーカーに勤務。2002年にファイナンシャルプランナー(FP)として独立。著書に、『50歳を過ぎたらやってはいけないお金の話』(東洋経済新報社)、『ど素人が始めるiDeCoの本』(翔泳社)などがある。

----------

(ファイナンシャルプランナー 山中 伸枝)

外部リンク

この記事に関連するニュース

-

完全にしくじりました…ピーク年収1,200万円、66歳・元「大企業の敏腕部長」が定年後に〈時給1,180円〉のバイトを辞められない「まさかの理由」【CFPの助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月20日 11時15分

-

「年金最大84%アップ」長生きするほどお得!社労士YouTuberが教える“老後資金の増やし方”

週刊女性PRIME / 2024年11月16日 6時0分

-

絶望的すぎます…夫亡き後の年金がわずか「月6万円」に激減で窮地に。年金暮らし専業主婦を追い詰める“厳しすぎる現実”【FPの助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月14日 11時15分

-

夫が65歳になります。52歳の私は所得300万円の会社員で厚生年金に加入。加給年金はもらえますか?

オールアバウト / 2024年10月29日 20時30分

-

知らないだけで年40万円の損になる…「ねんきん定期便」には載っていない"申請しないともらえない年金"の正体

プレジデントオンライン / 2024年10月25日 18時15分

ランキング

-

1クリスマスケーキに異変…『卵』の価格高騰止まらず 夏の猛暑の影響で今後は鳥インフルエンザによる卵不足の恐れも

東海テレビ / 2024年11月21日 21時22分

-

2北欧電池企業が破産法申請 EV販売鈍化、経営圧迫

共同通信 / 2024年11月22日 7時24分

-

3NY株続伸、461ドル高=トランプ氏の政策期待で

時事通信 / 2024年11月22日 7時23分

-

4業績悪化の日産、アメリカでの希望退職に1000人が応募か…世界で9000人削減方針

読売新聞 / 2024年11月21日 22時2分

-

5米司法省、グーグルにクローム売却要求 検索市場独占の是正で

ロイター / 2024年11月22日 7時53分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください