こんな夫婦はお金が貯まらない…外国人女性が「計算ができないバカなの?」と驚いた日本独特のお金の習慣

プレジデントオンライン / 2024年11月13日 15時15分

※本稿は、柏木理佳『共働きなのに、お金が全然、貯まりません!』(三笠書房)の一部を再編集したものです。

■外国人女性「日本人はお金の計算ができないバカなの?」

FP(ファイナンシャル・プランナー)として私は、いつも「いくら夫がお金に無頓着でも、おこづかい制度はやめるべき」と、いろんなカップルに話しています。

海外に滞在している時、外国人女性にこう言われたことがあります。

「日本は、男尊女卑で男性のプライドをたてないといけない。レディーファーストではまったくない。でも、おこづかい制なんでしょ。給与を全部奥さんにあげるんでしょ? なんで? 自分のお金なのに。自分で稼いだお金を全部、奥さんにあげて平気なの? それともお金の計算ができないバカなの?」

私は即座に「日本企業は総務部が全部、源泉徴収から年金、中には教育ローンまで面倒を見てくれるところもある。会社に任せっきりでもいい。だから、男性はお金に無頓着な人が多い」と話しましたが、納得できずに「信じられない」と、驚きを隠せない様子でした。

日本人の男性は、お父さんがおこづかい制だった経験から、自分もおこづかい制が当たり前という感覚であることが多いです。

■おこづかい制は日本だけ、共有口座を作ろう

でも実は、おこづかい制があるのは日本だけです。日本人は、給与をすべて妻に預け、預金口座は妻が管理しているという習慣があるのかもしれませんが、これは今の時代には合いません。繰り返すようですが、海外では公平に二人で話し合い、お互いが相当分を支出するのです。

そのほうが妻の仕事もしっかりとキャリア形成の中に位置づけられ、お互いのキャリアや仕事を尊重し合うことにつながります。

社会的キャリアを認めてもらうといった感覚は、きちんと収入に比例して支出するという公平さに裏づけられてこそ得られます。

それが今の時代の価値観を大事にするということです。おこづかい制は、相手を信用しているということでも、優しさの表明でもありません。むしろ、相手を自分の“従属物”として見ていることにつながります。

日本では、「給与が少ないから」と卑屈になる男性が多く、「少ないからこそ、おこづかい制にして給与を渡すしかない」と考える男性が多いようです。そんな日本人的な考えだと、女性は素直に甘えてしまいます。給与が少ないならなおのこと、自分でやりくりするべきなのです。

だいたい、夫はお金の管理を妻に任せすぎです。それは、自分が無能だと公表しているようなものです。「聞くのが悪いから」と遠慮するのは、口論を避けて現実から逃げ出し、話し合うべきことを先延ばしにしているだけです。共有口座は愛の口座なのです。

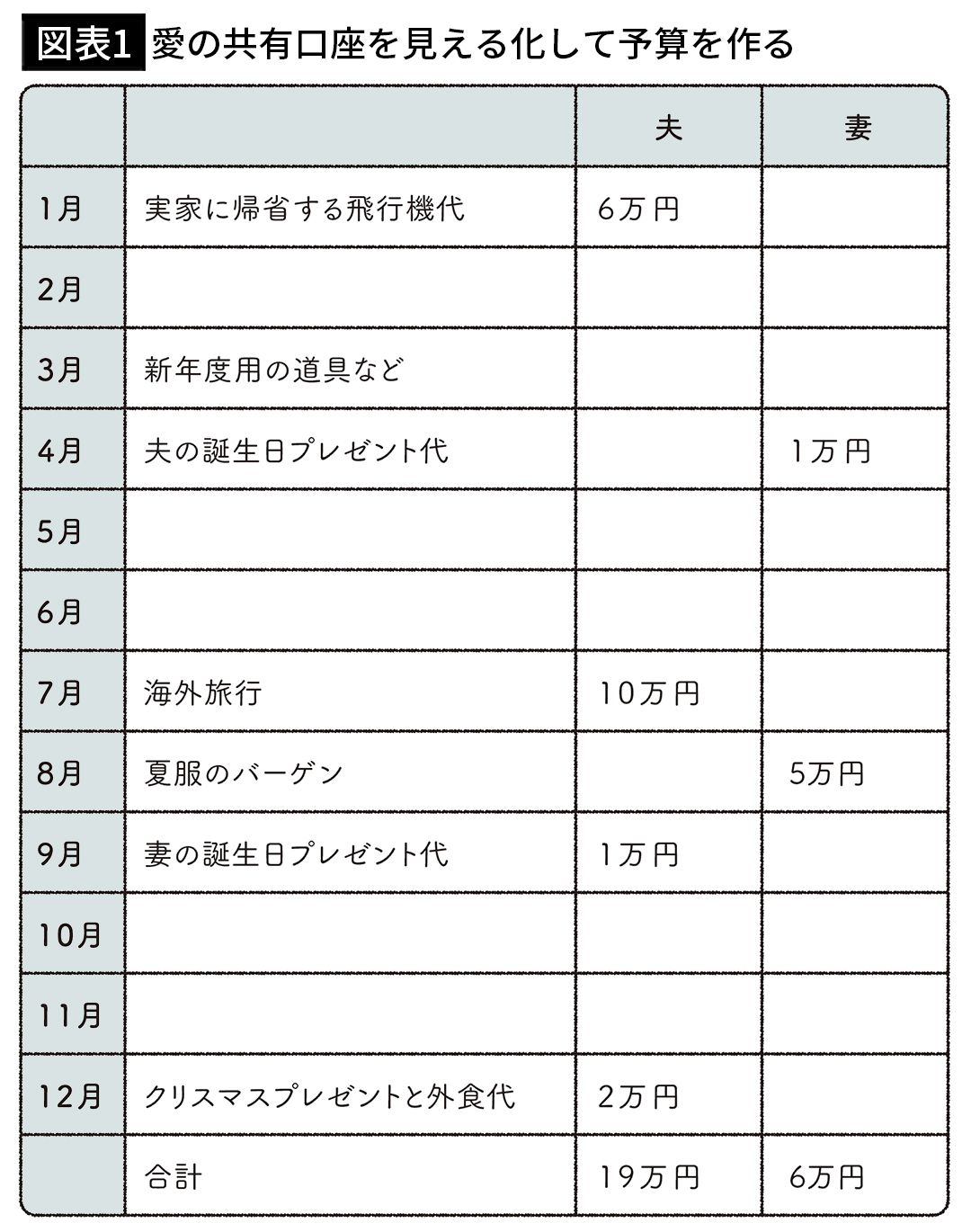

次の表のように、まずは、それぞれ、買いたい物、やりたいことなどを考えてみましょう。

■実家のお金の管理方法を確かめる

会社の経理部でも担当者一人に任せっきりにするのは危険なので、数人でチェックし合います。担当者が病気になったり事故にあったりすることもあります。

家族も同じです。これは本来は、結婚前に、お互いの家族でのお金の管理方法がどうだったかを聞くことで、相手の金銭感覚を確認しておくことをおすすめします。最初は無理でも、デートを重ねていけば、だんだん話しやすい雰囲気が出てくるでしょう。

両親は、おこづかい制だったのか、別々の家計だったのかなど、ざっくばらんに話せばお互いの価値観がわかり、金銭感覚を確認し合うことができます。

お母さんが家計簿をつけていたか、現金が机の上にポイと置かれたままで、それがいくらかも覚えていないといった、お金に対してルーズな家で育ったのか、収支バランスも考えないその日暮らしで育ったのか……。

また、両親は共働きだったのか、専業主婦か、自営業だったか、転職、転勤なしの会社員だったのかなどの背景によって、それぞれ注意する点が違ってきます。

例えば妻の両親が比較的鷹揚で、金銭感覚もアバウト。それが彼女に投影していることも考えられます。これは一種の「癖」なので、一方的に叱ってはいけません。

もしかしたら堅実に見える夫にだって、独特の癖があるかもしれません。今のところ「家計の支え手」という立場があるから、それが出ていないだけなのかもしれないのです。

仮にルーズな家庭同士の二人だったら、二人してちゃんと細かく家計簿をつけないと、家計が破綻しかねません。FPなどしっかり計算できる第三者にその都度、相談しましょう。そうでなければ借金ばかりが増え、面倒なことになります。

一人暮らし時代に金銭的苦労をしたとしても、自由にお金を使えるようになったら、その感覚が当たり前になって、いつまでもやめられなくなることはあります。自由に使える余裕が生まれれば、どんどん自分を甘やかしてしまいます。

■貯金ができないことを一方的に責めない

妻からすると、残高を気にするものの、夫から文句は出ないのですから、結局、自分に都合のいいように解釈します。こういった例はよくあります。

こんな場合は、貯金ができなかった妻を責めるのではなく、「今後のことを考えて一緒に貯金をしようよ」と優しく持ちかけることです。実は、夫が陰で妻の悪口を話して、オタオタしている夫婦は多くいます。

最大の方策はおこづかい制をやめること。そして、試しに夫が家計を管理してみること。定額制にして、毎月、食費だけの決まった金額を妻に渡すという方法です。

これで妻がうまくやりくりしてくれれば、貯金が増えているところを毎月証明することができ、嬉しさが増します。最近、こういった夫がお金を管理する夫婦も増えています。私の周りでは、給与が高かったり、姑が同居したり近くに住んでいるケースで多いようです。

しばらく経つと、貯金はかなりの金額になるはずです。「これを住宅ローンの頭金にしよう」と提案すれば、具体的な目標ができて、喜びを分かち合えます。しかし、この場合、その預金口座からは、夫だけが引き出すことができるようにすること。

妻には酷なようですが、「悪い」と思ってはいけません。それが二人の将来のためになるのです。

■二人の給与を同じ口座にまとめる

方策はもう一つあります。妻の給与の振込先を夫の口座と同じ口座に指定することです。そうすれば、支出の割合を3対2に分ける必要もなく、全額をその口座から払えばいいのです。

そうなると夫の約23万円と美咲の約20万円の合計約43万円が同じ口座に入るので、数字が見えやすくなります。そこから家賃と光熱費、二人分のスマホと通信費などの固定費と食費が差し引かれていくのです。

そうしたら、その次に目的別の支出項目を設定します。これは、二人で夢を語るということにつながります。共通の目標、夢があれば、お金のことも楽しく話せます。家を買う、子供をつくるなどの共通の目標について、明確に数字を定めてください。

まずは少額で、わかりやすい旅行の計画からでもいいでしょう。「今年の夏休みは8月20日から2週間、有給休暇を取得するから、今からツアーを探してみよう」などと提案するのです。

ポイントは具体的な日程まで決めること。口約束にならないように、はっきり目標を決めることが大事。そのために具体的に必要な額を計算します。

旅行先が決まればツアー料金がわかりますので、そこから逆算して、その分を貯金しようというふうに、まず共通の目標を立てることです。

■「目的別口座」を作って強制貯金

次に、給与が振り込まれる銀行と同じ銀行で、定期預金口座を作ります。そして、給与口座から自動的に差し引かれ、定期(積立口座)に移行する仕組みにしておくと便利です。

シンガポールでは、政府により「教育費」「年金」「医療費」「住宅購入用」の口座が別々に作られ、ほぼ強制的に、自分で自分のために預金します。

これは国の制度で、強制的にそれぞれの目的別の口座に積み立てるようになっています。かつ原則として引き出しができないので、必然的にお金が貯まるのです。「住宅購入用口座」のおかげで、国民の約9割の人がマンションを所有しています。

この考え方を取り入れて、大きな目的別の定期積立口座を作ります。

二人には本来、貯金できる残金が妻の月収分20万ほどあるはずです。これを減らさないように、「住宅用」「子供・教育用」「旅行用」といった目的別の口座に自動的に、給与日当日に入金するようにするといいと思います。子供が生まれたら、これを返戻率が110%の学資保険に変更することもできます。

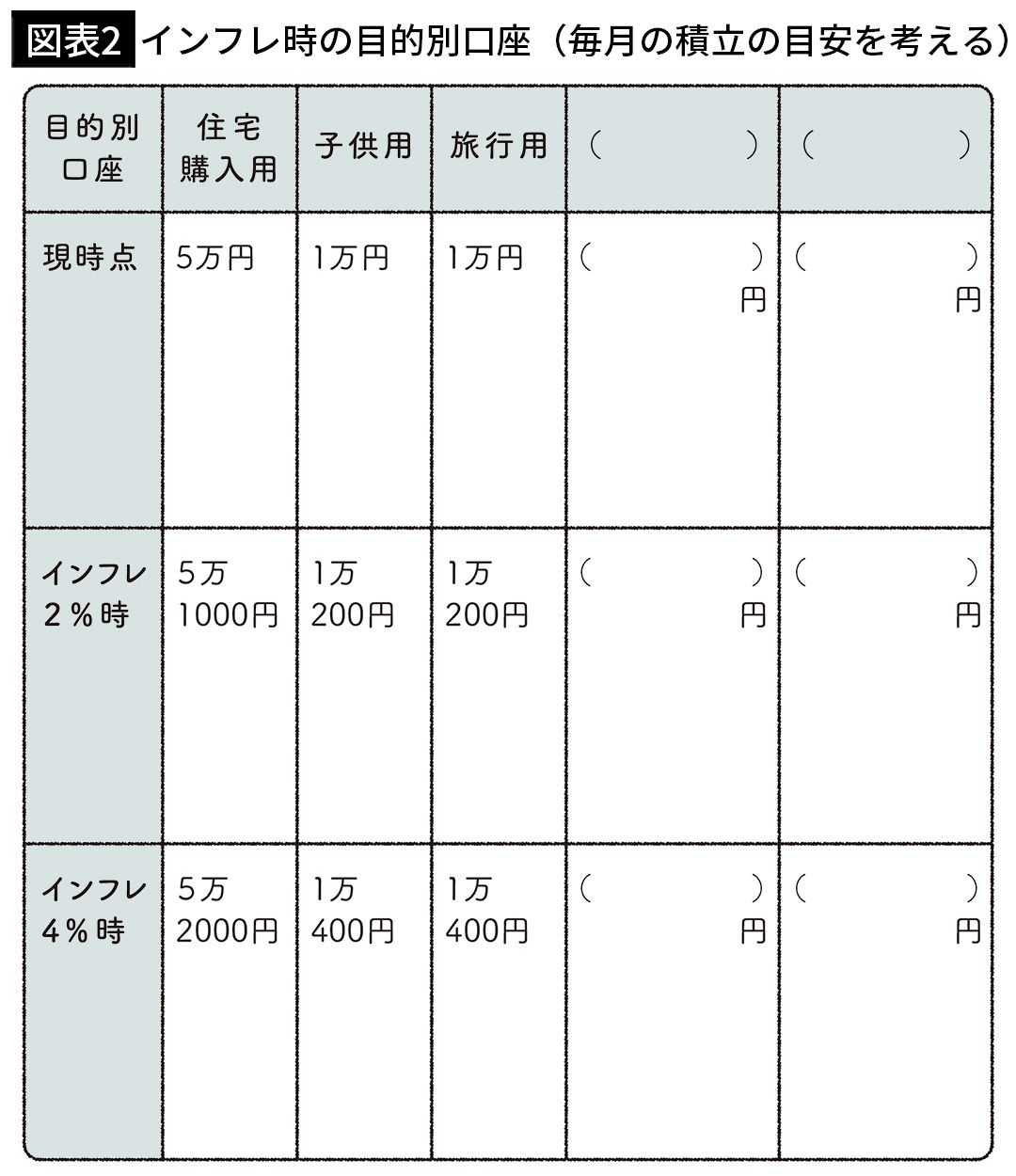

■「インフレ対策」も頭に入れておく

ただ、口座から強制的に自動的に積み立てて定期預金に回すと、残高がマイナスになってしまう懸念もあります。

特に、インフレ(物価高)時にはお金の価値が目減りするので注意が肝心。物価が上がっている時期には、同じ食料品を買っても出て行くお金が増えてしまうのです。

日本では、物価が上がっても、支出が増えるということを意識して、インフレ対策をとる人はあまりいないようです。

海外では、物価が上がり始めたら、すぐにお金の価値の目減りを想定して、保険の払い込み料金などを減らしたり、安い家賃の家に引っ越したりするなどのインフレ対策をとります。

日本人の場合も、インフレや給与減少など、予想される状況に合わせて変更する必要があります。

例えば「生命保険の毎月の払い込み3万円を2万円に減らす」「1万5000円に減らす」「1万円に減らす」などと決めておくということです。住宅購入用貯金の5万円は、インフレ率2%では5万1000円になります。4%だと5万2000円になります。

図表2のように払い方もインフレ対策をすることです。

どうしても、すでに住宅ローンを組んで返済額を変更したくない人は、物価が上がった数万円分を副業で増やすしかありません。物価が上がると、思ったよりも貯金が減少しますので、即対応が必要です。

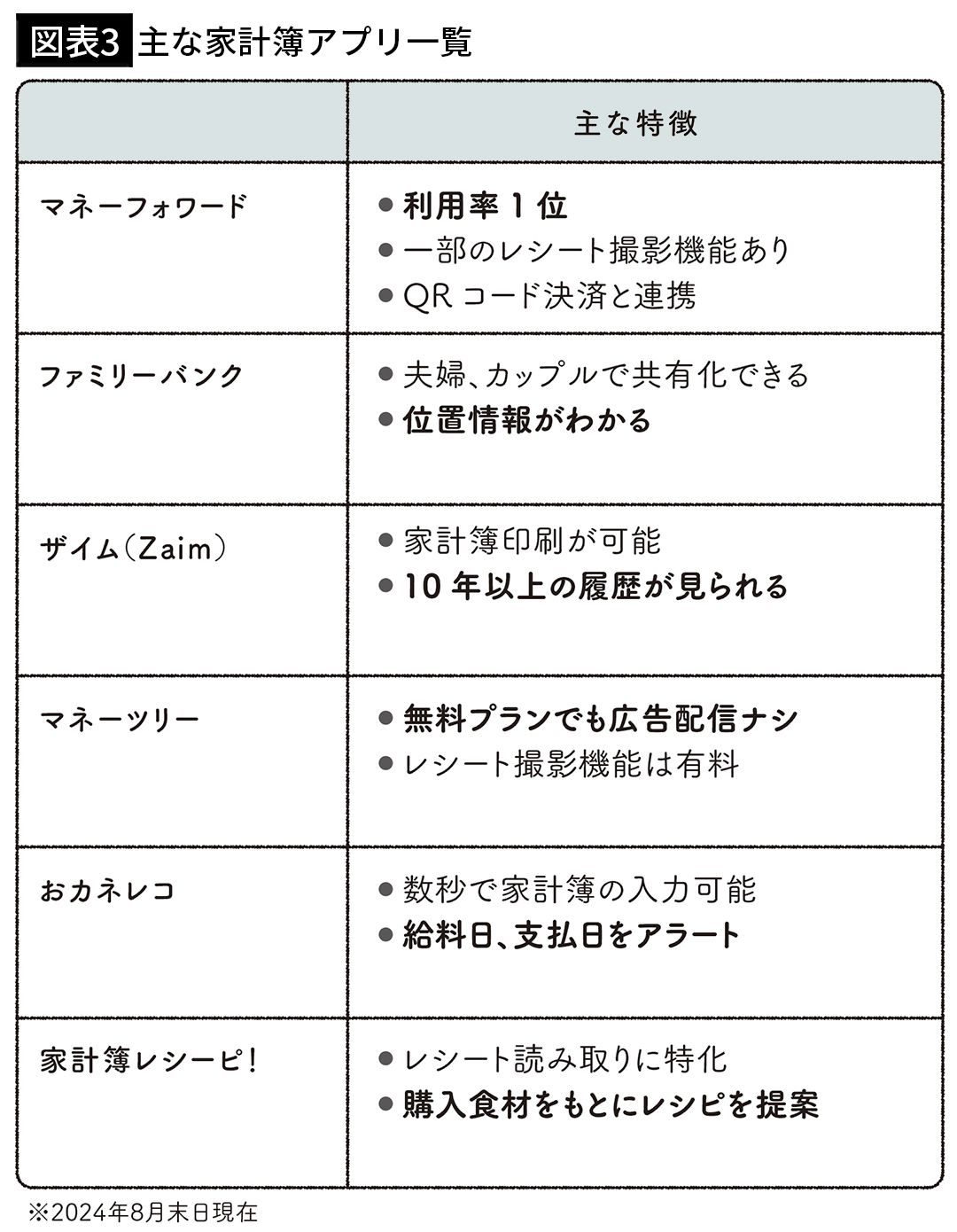

■「家計簿アプリ」をうまく活用しよう

こうして、給与口座から「住居用」「子供・教育用」などの目的別の口座に自動的に振り込みができるようになったら、次のステップに進みましょう。

例えば食費は、お米やミネラルウォーターやコーヒーなど嗜好に合わせて、月に一度ずつ定期便が届くように設定すると、支出額が一目瞭然になります。

それには家計簿アプリを使うと便利です。無料のものでも数十種類もあります。夫婦共有で確認できるアプリを図表3にまとめました。

レシートのスキャンで自動的に、

「光熱費」「衣類」「美容」「通信費」「趣味・娯楽」「教育」「健康・医療」「交通費」「交際費」「日用品」

というように分類でき、銀行口座やクレジットカードと連携することもできます。

試しに1カ月分のレシートを保管しておいて、合計がいくらか計算することです。そして、二人が住んでいる東京都の食費の平均は9万7776円ほどなので、食費の口座として毎月8万円をプリペイドカードに入れて、それを限度額にします。

また、買い物する曜日を水・金・日などと決めておくことも大事です。そして、1回の買い物金額を決めておきましょう。

例えば、予算が月7万円で月・水・金の3回なら、1回5833円までに抑えるという計算です。

■エンゲル係数を20%までに抑える

家計の支出に占める食費の割合のことを「エンゲル係数」と言います。家庭での食事だけでなく、外食やお酒も含まれます。

食費は家計調査の平均を参考にと前述しましたが、実は、今はどの家庭もエンゲル係数が異常に高いようです。

一般的にこのエンゲル係数が高いほど貧困、つまり、ゆとりがない状態と言われています。理想は15〜20%です。支出25万円で食費が5万円なら、エンゲル係数は20%という計算になります。健司と美咲の場合は約26万円の20%、5万2000円が適正です。

最近はインフレの中でも食品の価格高騰が目立ち、エンゲル係数がひどく高くなっています。そこで防衛策を講じましょう。

チラシアプリで近隣スーパーマーケットの特売を比較したり、PB(プライベートブランド)を選んだりするのも有効だと思います。PBはスーパーだけでなく、コンビニにもあります。

薬を買ってもらうために食品類では利益を出そうとしていないドラッグストアで安く買い物をする方法もあります。

野菜は「ベジ探」というサイトにある「野菜小売価格動向」の「小売価格のDB検索」をクリックし、小売価格を見ると、月間で野菜が高いか安いかがわかります。

また、トップページの「卸売価格動向」の「卸売市場のDB検索」をクリックし、入荷量・単価(日別)を見ると、日々の生産量から直近の価格もわかるので便利です。

暑い日が続くと葉物野菜の価格は安くなりやすいので、天気を見ながら生産量も確認して安めの野菜を選ぶといいでしょう。

----------

生活経済ジャーナリスト、FP(ファイナンシャルプランナー)

1968年、神奈川県生まれ。NPO法人マネー・キャリアカウンセラー協会代表にて、年金、保険、資産運用をアドバイス。豪州ボンド大学大学院にて経営学修士(MBA)を取得後、育児中に桜美林大学大学院で博士号取得。国土交通省有識者会議メンバー。豪州留学後、米国企業勤務、香港にて英国企業(現中国系)勤務、中国留学を経て、シンガポールにて会社設立に携わる。嘉悦大学、城西国際大学大学院などで准教授(経営戦略、マーケティング、人的資源、キャリア)を経て、現在は立教大学経済学部特任教授。

----------

(生活経済ジャーナリスト、FP(ファイナンシャルプランナー) 柏木 理佳)

外部リンク

この記事に関連するニュース

-

雑誌で「食費月3万円」の家族を見て驚き! わが家は5人家族で「月10万円」はかかります。小学生の子ども3人ですが、高すぎるでしょうか? 見切り品を買って節約しているのですが…

ファイナンシャルフィールド / 2024年12月24日 4時40分

-

月の手取りは30万円です。子どもの教育費として「毎月7万円」貯めたいのですが、難しいでしょうか?

ファイナンシャルフィールド / 2024年12月12日 9時30分

-

夫から「定年後は収入が減るからパートを始めてほしい」と言われました。いまどきは妻も働かないと、定年後の「生活費」は賄えないのでしょうか?

ファイナンシャルフィールド / 2024年12月12日 4時0分

-

日本のエンゲル係数は先進国で「圧倒的1位」28%超…今後も「食費率」が上がり続ける物価高以外の2つの根本理由

プレジデントオンライン / 2024年12月11日 10時15分

-

勤続41年・小遣い月2万5,000円の63歳会社員、穏やかな年金暮らしに向けてひたむきに働いてきたが…ささやかな夢を無残に打ち砕く「妻の告白」

THE GOLD ONLINE(ゴールドオンライン) / 2024年12月6日 8時45分

ランキング

-

112月末まで!今年の「ふるさと納税」注意したい点 定額減税の影響は? 申し込む前に要チェック

東洋経済オンライン / 2024年12月26日 13時0分

-

2焦点:日産との統合、ホンダから漏れる本音 幾重のハードル

ロイター / 2024年12月26日 14時46分

-

3なぜスターバックスの「急激な拡大」は失敗に終わったのか…成長を一直線に目指した企業の末路

プレジデントオンライン / 2024年12月26日 15時15分

-

4「プライドが高い日産」に手を焼くホンダの未来が見える…深刻な経営危機に陥った「国内2位メーカー」の根深い問題

プレジデントオンライン / 2024年12月26日 10時15分

-

5昭和的「日本企業」は人事改革で解体される? 若手社員への配慮と、シニアの活性化が注目される背景

ITmedia ビジネスオンライン / 2024年12月26日 5時55分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください