住宅ローンで「元利均等返済」を選ぶと大損する…FPが断言「中古マンション購入でやってはいけないこと」

プレジデントオンライン / 2024年11月14日 15時15分

※本稿は、柏木理佳『共働きなのに、お金が全然、貯まりません!』(三笠書房)の一部を再編集したものです。

■住宅ローンの金利は0.7%が境目

転勤や転校など引っ越しが多い人は賃貸がいいかもしれませんが、そうでなければ、住宅を購入するのは資産形成の一つになります。定年後の収入が年金だけになる場合、家賃の支払いがないのは、とても助かります。

お金が貯まらない夫婦のためにも、自動的に住宅ローンを払い、それが資産になるというのは、大きなメリットでしょう。

住宅ローンには控除もあります。2025年末までに入居し、省エネ基準に適合した新築の場合、最大13年間、中古の場合、10年間で残金の0.7%が所得税から控除されます。例えば3000万円借りた場合、13年間で273万円ほどが減税されます。

つまり、まだ住宅ローンの金利が0.7%以下の場合ならば、しばらくは、そこまで悲観しなくてもいいということです。金利が上がる分は、こちらで相殺できるでしょう。

ただ、デメリットはあります。

今は金利が上がる局面にあるため、今後、さらに金利が上がると、住宅ローンを抱えている人は、利息が増えるので返済額が膨らみます。

例えば、金利が1%で3000万円のマンションを35年ローンで購入した場合、利息分は556万円余りですが、2%になると、その約2倍の1200万円近くになってしまいます。

毎月の返済額で計算すると、8万円余り〜10万円近くになります。毎月1万〜2万円増えるので、その分を節約して、住宅ローンの支払いに回せるのかどうかを、夫婦で相談する必要があります。

■マンションを買った価格で売れなくなる前に

さらなる懸念材料としては、マンション価格が下落する恐れがあることです。

海外と比較すると日本のマンション価格はまだ安いと考える人もいますが、ここまで上がっているので、これからは下がるだけだと考える人もたくさんいます。

2013年以降、10年以上も価格は上がり続けています。しかし、1990年のバブル崩壊と2008年のリーマンショックでは、いずれもその直前の2割近く価格が下落しています。そして、今はバブル期を超えた水準にまで価格が高騰しています。5000万円が2500万円と半分に下がることもないわけではありません。

また、もしも転勤や転職などで急な引っ越しを余儀なくされ、マンションを売る必要が出た場合、買った価格で売れないこともあり得ます。そうなると、相当、値を下げて売却する必要があります。

価格が下がるだけではありません。住宅ローンの支払額には、当然、利息分も含まれているので、今後、金利が上がると、その負担が増えてくるのです。

この金額をどう考えるかです。買うなら、物件を慎重に賢く選ばないといけません。

■築20年くらいまでの古すぎないマンションが狙い目

では、買うならどんなマンションを探せばいいのでしょうか?

もう新築は高くて手が届きませんから中古マンションを探すことになりますが、古すぎると修繕費でかえって高くなります。

ここからは夫36歳・妻30歳の夫婦を例に考えてみましょう。この夫婦が、これから老人ホームに入所するとしても、まだ20〜30年あります。とすると、その期間住み続けることを考えて、築20年くらいまでの古すぎないマンションを買うことです。

築40年以上のマンションは、今は全体の2割ほどを占めていますが、20年後には4倍近くになります。そのため、今後は老朽化したマンションの建て替えを促進できるよう、法律が改正される予定です。正式名称を「建物の区分所有等に関する法律」と言います。

築40年以上のマンションの建て替えに関しての決議は、これまではマンションの所有者および議決権の「5分の4以上」の賛成が必要でした。しかし、これが4分の3で可能になります。つまり、マンションの建て替えが進む可能性が高くなるのです。

しかし、もし建て替える場合、多くのマンションで修繕費が足りていないのが現状です。そうなると、一戸あたり1000万〜2000万円を支払わなければならない場合が出てきます。

しかも建て替え終了までの半年ほどの工事期間はホテルなどに滞在したり、別の住居を探したりしなければなりません。その費用も発生します。

■修繕積立金が7000万円以上貯まっているか

そして、12年に一度実施するのが大規模修繕ですが、一般的に1部屋あたり100万円前後かかります。

これも管理組合などが毎月きちんと積み立てていれば問題ありませんが、最近は修繕費が足りないことが問題視されています。いずれにしても、目安としては中規模マンションで、修繕積立金が7000万円以上貯まっているマンションを選ぶことです。

DINKs(子供を持たない共働き夫婦)やファミリータイプのマンションの需要があるのは、お受験合格で有名な公立小中高の学区内や転勤族が勤務する大企業が近くにある場所です。先に挙げた夫婦も、こうした立地にある物件がいいでしょう。

また、近隣にファミリータイプのマンションが少ないと需要が高くなり、価格が高めになります。反対に、同じようなマンションがたくさんありすぎると、よほど駅や小学校に近いなど利便性が高くないと需要がなく、低価格の物件もありそうです。

あるいは、再開発やショッピングセンターなどの建設が予定されている地域も需要が多いので、大きく価格は下がることはないはずです。

いずれにせよ、マンション選びは、ライフスタイルと資金計画を踏まえて、慎重に考えることが大事です。

■変動金利と固定金利、選ぶならどっち?

言うまでもなく、住宅ローンには利息が含まれています。そこで固定金利か変動金利を選ぶことになります。現状では、今、変動金利を選んでいる人が7割近くいます。残りの3割が固定金利ですが、その場合も、35年間全期間を固定にしている人はたった1割余りです。

一般的に、変動金利より固定金利のほうが高い利率が設定されています。特に、35年全期間固定など、より固定期間が長いほうが高くなっています。

全期間固定の場合は、金利が変わらないので、返済額も変わりません。したがって、将来の予算を立てやすいというメリットがあります。途中で市場の金利が大幅に上がっても、金利は固定されているのですから、返済額が増える心配はありません。

しかし、金利が上がらなかった場合は、変動金利よりもやや多めに利息を払うことになります。

金利が低い今は、選ぶ人が少ないですが、これからどんどん金利が上がる可能性を考えると、長期間固定金利を選ぶ人も増えるでしょう。

また、例えば5年間などの短期間の固定金利を選ぶという方法もあります。この場合、5年間だけは金利が変わらず、その後は変動金利になります。5年間でいったん契約期間が終わるので、その時に、また別の固定金利や変動金利を選ぶこともできます。

例えば、5年後に車を買いたい、5年後に転職したい、5年後に子供が大学生になるなど、5年後に一つの区切りがあると予想されるなら、この方法を選ぶといいでしょう。

■変動金利が向いている人の条件

先の30代夫婦の場合、今のところは5年後に大きな生活の変化があるとは考えにくいようですが、固定金利が一旦終了する5年後を目安に、妻がキャリアアップのために転職する、夫は5年後、今ウマが合わない上司から離れて、例えばマネジメント部に異動して結果的に収入が下がるケースもあり得ます。そんな形で、5年後を見据えて、あえて目標を立てることもできます。

それに対して、変動金利は市場金利の動向によって金利が変動するので、急に金利が上がった場合、それに追随して返済額が膨らみます。この場合、返済額は一般的には半年に一度見直されます。

変動金利は固定金利よりも金利が低いことは前述しましたが、これまでは、特に変動金利は1%以下という破格の低さでした。バブル時に比べればかなり低くなっていますが、今後の金利の動きには注意が必要です。

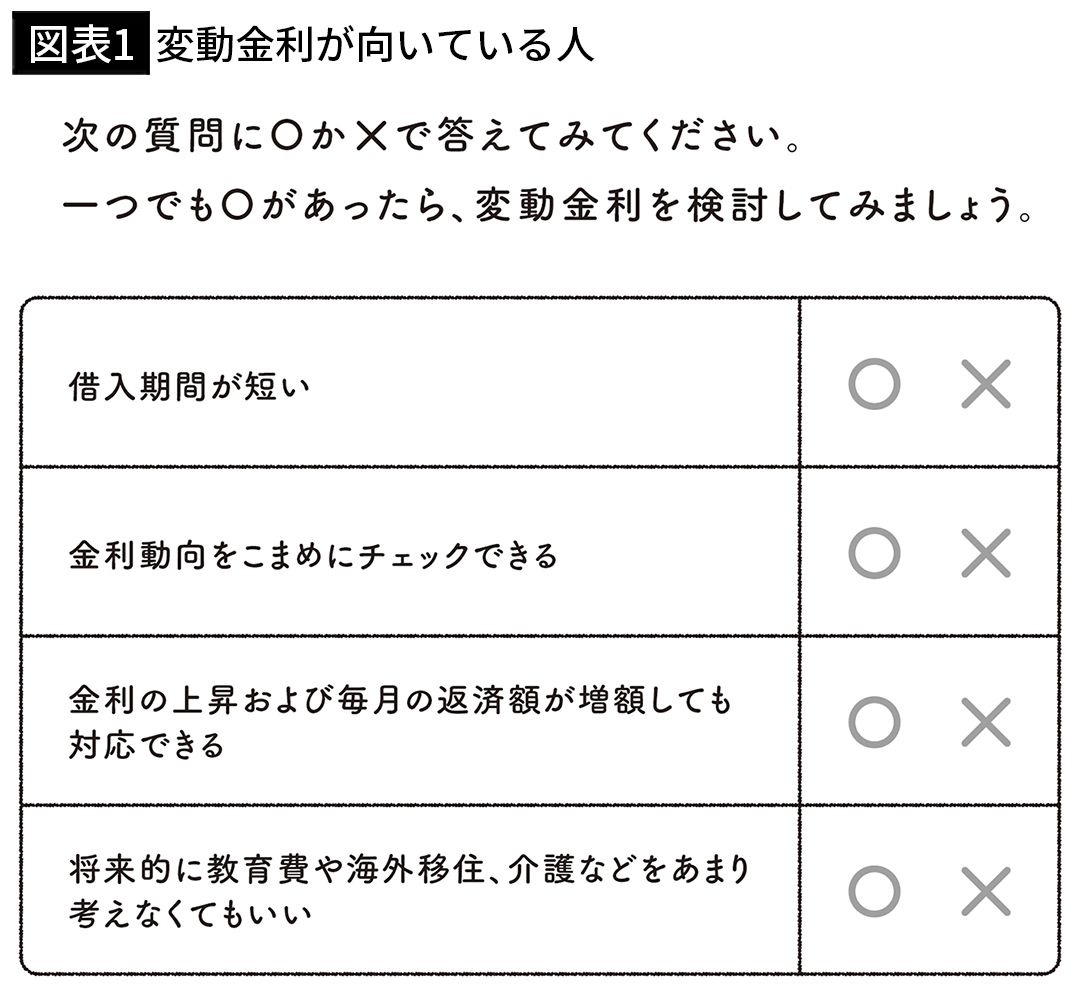

このため、変動金利は向いている人のみ選ぶべきです。ぜひ、図表1の質問を参考にしてください。

■「5年ルール」「125%ルール」を活用

これからは金利がかなり上がる可能性が高まっています。どこまで支払額が膨れるか、不安に思う方もいるでしょう。

仮に、欧米のように7%くらいまで上がったら、住宅ローン返済は相当な重荷になってくるはずです。

今月まで返済額が7万円だったのに、来月から14万円になったりすると、払えなくなってしまうこともあります。

脅すわけではありませんが、人生にはアクシデントがつきものです。もしも病気になったり、リストラにあったりして収入がなくなり払えなくなった場合は、督促状が届きます。

そして半年くらい経つと、保証会社がローン残債を一括返済し、それを返すために自宅は競売物件として売却され、退去しなければならなくなります。

こんな「もしも」の場合は、すぐに住宅ローンの毎月の支払額を減額するなどの対策をとることです。

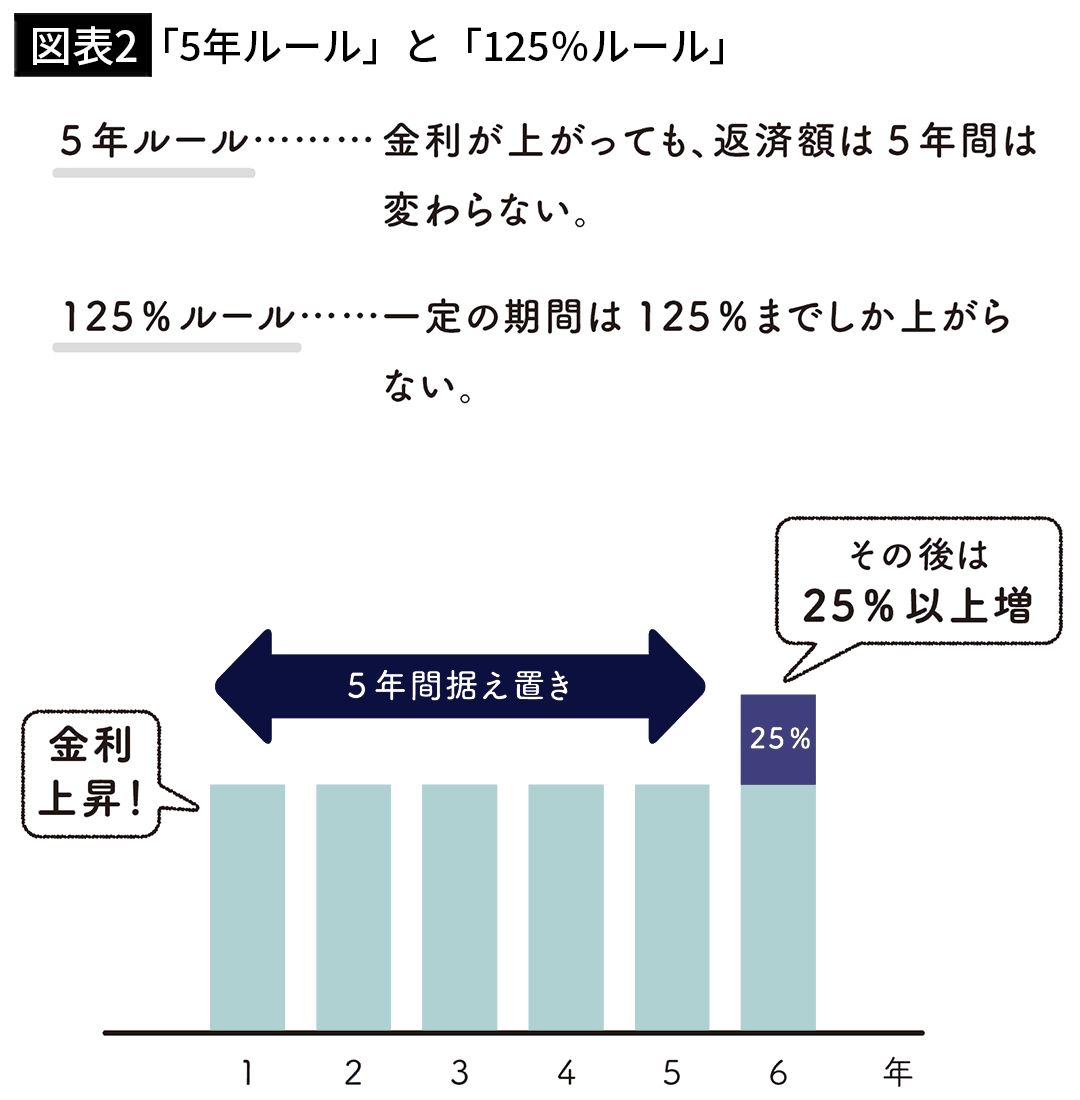

実は、こんなケースに備えて、変動金利の場合の対策があります。それは「5年ルール」。銀行で今の返済額が滞った時に「5年ルールを設置しますか?」と聞かれることもあるかと思います。

変動金利にこの5年ルールが設けられている銀行では、金利が上がっても、すぐには返済金額は変更されず、5年間は据え置いてくれるものです。家計への負担が増えないように設置されたルールです。

また、「125%ルール」というのもあります。これは見直し後の月々の返済額が、125%までしか増えないというものです。

例えば、毎月の返済額が10万円であった場合、金利が上がって15万円になると大変です。そこで見直し後の返済額の上限を12万5000円としてくれるものです。

確かに5年ルールや125%ルールは、住宅ローンの返済額が急に増えて負担に苦しむリスクを避ける機能があります。

■銀行に融資の可能額を早めに聞いておく

しかし、それでも手放しで喜ぶわけにはいきません。その利息は、永遠に払わなくてもいいというものではないからです。

5年ルールの場合は5年後には月々の返済額は増えますし、また、125%に抑えた分は、利息の支払いを後回しにして、先送りする設定になるからです。つまりローンの返済期間が長くなるということです。

中には、この5年ルールや125%ルールを設定していない銀行もあります。また、この5年ルールや125%ルールを適用できたとしても、一時的には困難を免れますが、支払い金額の増額は変わらないということを承知しておいてください。単純に返済を遅らせるというだけです。

多少でも余裕があるようならこれらを活用せず、できるだけ早めにローンを払ってしまうこと。そうすれば後々が楽になります。

先の30代夫婦は、銀行に赴き、どれくらいの金額までローンが借りられるのかを確認に行きました。マンションを探すにしても、いくらまでなら借りられるのかを決めなければ、実行に移せないからです。

今の家賃が10万円ほどなので、住宅ローンも元利均等返済で、今と同じ毎月10万円の返済と設定しました。そして、二人の年収から確認すると、3500万円まで借りても問題がないのではないかと銀行から返事が来ました。

このように、先に銀行に借り入れ可能な金額を確認してからマンションを選ぶと、万が一、融資の審査に落ちてもショックを受けることはなくなり、時間的にも効率がいいでしょう。目安は年収の5〜6倍です。

ただし、銀行は多く借りさせることもありますので、借りすぎないように注意することです。

例えば、定年時には返済を終えるのが理想です。一般的には60〜65歳までは年金もありませんので、この5年間は返済がないほうがいいです。

もしこの5年間に返済しなければならない場合は、この期間だけ返済額を減らすことも必要になるかもしれません。

■銀行がすすめる「元利均等返済」はワナ

さて、あれこれ悩みましたが、この夫婦はマンションを購入することにしたそうです。銀行では、住宅ローンの契約をする時に返済額が毎月一定の「元利均等返済」をすすめられたので、深く考えずに言われるがまま契約を終えました。

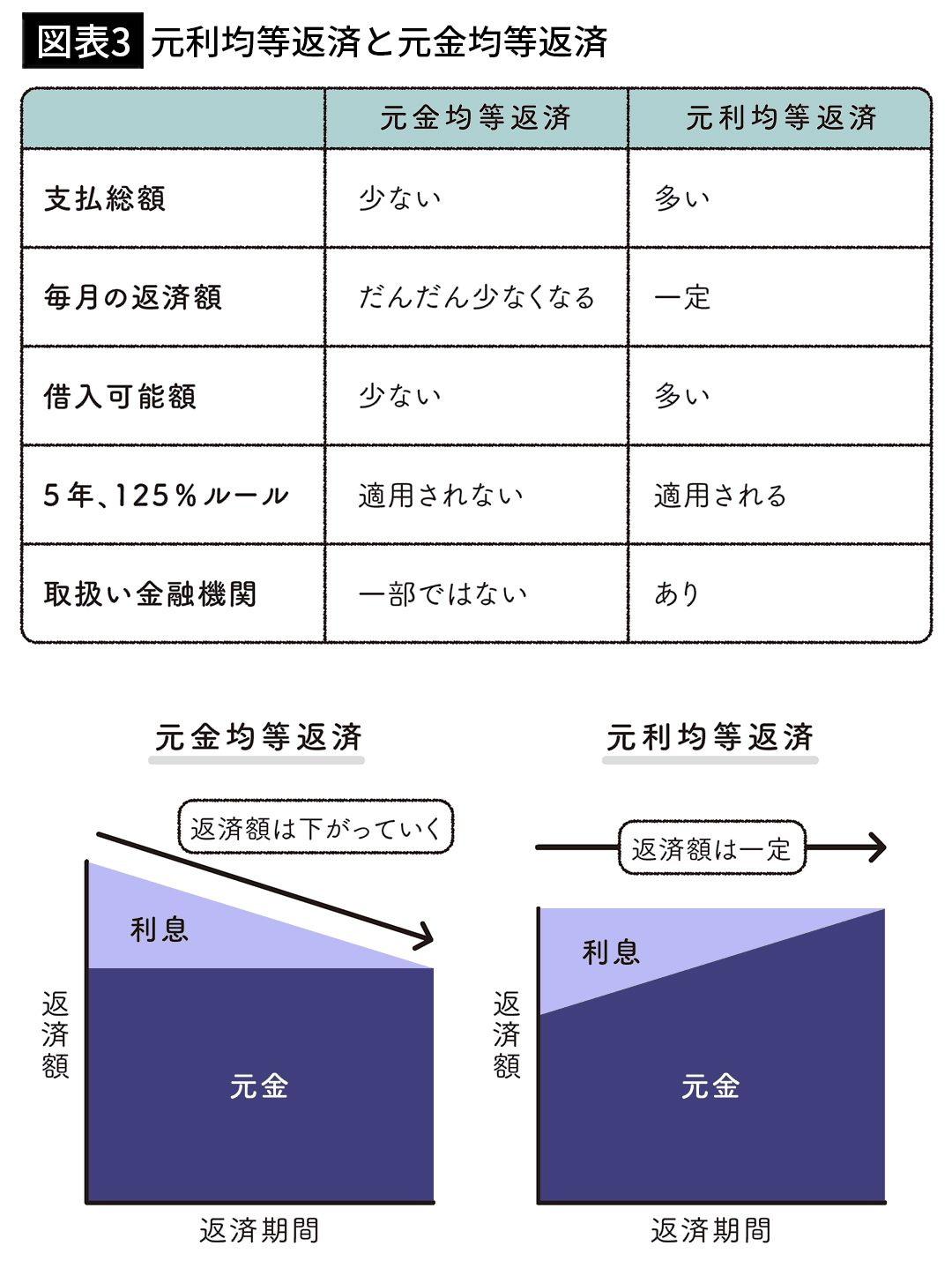

でも実は、毎月の返済額が一定になる「元利均等返済」を選ぶのは損なのです。多くの住宅ローン利用者が、この夫婦のように、知らないがゆえに損を招いていると言ってよいでしょう。

「元利均等返済」は、一見、毎月、同じ返済額なので計算が面倒でないし、一定額なので支払いも楽だと思うはずです。でもその内訳をみると、その返済額の中にある「元金」と「利息」の割合が変化していくのです。

例えば毎月の返済額が10万円だとしたら、そのうち、ある月までは5万円が利息で5万円が元本だったものが、しばらくすると7万円が利息で3万円が元本というふうになります。結果的に、総返済額は、毎月、返済額が変わる「元金均等返済」よりも多くなる仕組みになっているのです。

この「元金均等返済」というのは、先の夫婦が選んだ「元利均等返済」とは違い、毎月の返済額が変わるものです。

というのは、元金均等返済は元金を返済期間で均等に割り、残高に対して利息を計算する仕組みなので、毎月の返済額はどんどん減少していくのです。

元利均等返済より、当初の支払額が多くなるというデメリットもありますが、徐々に利息分が少なくなっていくので、支払い総額は少なくて済みます。最初のうちは大変ですが、頑張って当初の負担額さえ乗り越えれば、断然、こちらを選んだほうがお得なのです。

----------

生活経済ジャーナリスト、FP(ファイナンシャルプランナー)

1968年、神奈川県生まれ。NPO法人マネー・キャリアカウンセラー協会代表にて、年金、保険、資産運用をアドバイス。豪州ボンド大学大学院にて経営学修士(MBA)を取得後、育児中に桜美林大学大学院で博士号取得。国土交通省有識者会議メンバー。豪州留学後、米国企業勤務、香港にて英国企業(現中国系)勤務、中国留学を経て、シンガポールにて会社設立に携わる。嘉悦大学、城西国際大学大学院などで准教授(経営戦略、マーケティング、人的資源、キャリア)を経て、現在は立教大学経済学部特任教授。

----------

(生活経済ジャーナリスト、FP(ファイナンシャルプランナー) 柏木 理佳)

外部リンク

この記事に関連するニュース

-

「年収600万円」で妻と娘が2人。変動型住宅ローン「3500万円」を35年で借りたばかりです。「金利が上がる」とニュースで見たのですが、すぐに返済額が増えるのでしょうか…?

ファイナンシャルフィールド / 2024年11月14日 5時0分

-

コツコツ貯めた「500万円」が普通預金口座にあります。ローンの繰り上げ返済や投資に使うのはやめた方がよいでしょうか?

ファイナンシャルフィールド / 2024年11月3日 2時20分

-

今年ようやく「住宅ローン」を完済! ローンを組んだ頃は「利率4%」でしたが、最近は「1%」ですよね? 3000万円を借りた場合、利息はどれだけ差が出たでしょうか?

ファイナンシャルフィールド / 2024年11月1日 5時10分

-

45歳会社員、住宅ローンを「変動金利」で返済中です。“短期金利”が上がると聞きましたが、固定金利に借り換えるべきですか?「残高1500万円」ですが、影響はあるのでしょうか?

ファイナンシャルフィールド / 2024年10月28日 5時10分

-

ここがヘンだよ(!?)日本の住宅ローン 国際比較から見る日本特有の事情とは…メリットと注意点を専門家が解説

まいどなニュース / 2024年10月23日 19時50分

ランキング

-

1「無人餃子」閉店ラッシュの中、なぜスーパーの冷凍餃子は“復権”できたのか

ITmedia ビジネスオンライン / 2024年11月20日 6時15分

-

2ブランド物を欲しがる人と推し活する人の共通点 囚われの身になってしまう、偶像崇拝者たち

東洋経済オンライン / 2024年11月21日 14時30分

-

3食用コオロギ会社、破産へ 徳島、消費者の忌避感強く

共同通信 / 2024年11月21日 18時25分

-

4「サトウの切り餅」値上げ 来年3月に約11~12%

共同通信 / 2024年11月21日 19時47分

-

5さすがに価格が安すぎた? 『ニトリ』外食事業をわずか3年8カ月で撤退の原因を担当者に直撃「さまざまな取り組みを実施しましたが…」

集英社オンライン / 2024年11月21日 16時49分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください