103万、106万、130万、150万、201万…共働き夫婦に立ちふさがる「年収の5つの壁」を解説する【2024編集部セレクション】

プレジデントオンライン / 2024年11月10日 16時15分

■「106万円の壁」によって揺らぐ「年収の壁」

「103万円を超えると税金がかかるから損」

「130万円以上働くと扶養から外れるから損」

「働くなら夫の扶養の範囲で」

当たり前のように言われてきた「103万円の壁」「130万円の壁」は、サラリーマンの夫を持ち、家事や育児の負担を一手に担う女性にとって、乗り越えてはならない壁として、あるいは自分を守る壁として、長年存在感を発揮してきました。

この「年収の壁」は、女性の働く時間を制限するものとして問題視されており、2月1日の衆院予算委員会で岸田文雄首相が対応策を検討すると表明したことが大きく報道されました。

ところがその壁が、新たな「106万円の壁」の登場で揺らぎ始めています。

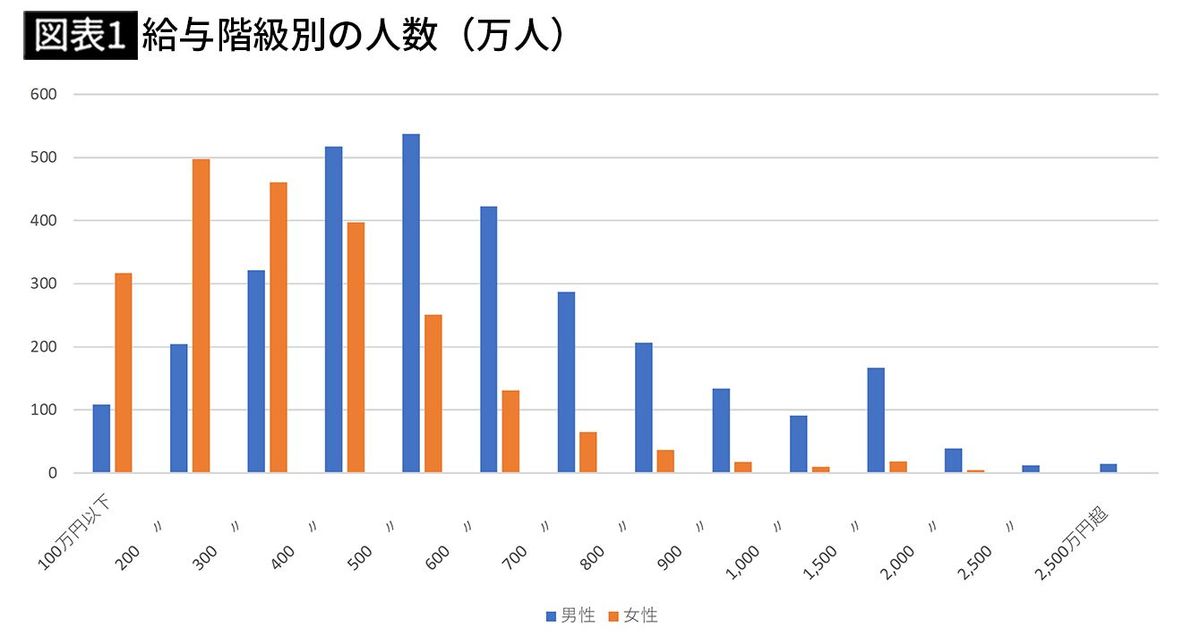

女性の年収は100万円以下と200万円以下が全体の約37%を占めています(図表1)。その多くが「103万円の壁」と「130万円の壁」を意識している人たちだと思われます。

そこで、「103万円の壁」と「130万円の壁」にフォーカスし、その人たちが「106万円の壁」に直面したときの影響の大きさと、考えるヒントを示したいと思います。

■時給アップを素直に喜べない状況

「106万円の壁」とは、年収106万円以上のパートタイマーに対して社会保険加入を義務付けるもので、昨年10月から従業員が101人以上の会社が対象となりました※1。2024年10月からは従業員51人以上の会社が対象となりますので、その影響は広く及ぶことになりそうです。

新たな壁の登場に対抗して、労働時間の短縮によって社会保険加入を回避しようとする動きがあります。これまでと同じ働き方をすると、社会保険料負担が発生し、企業側からすると負担額が増え、労働者にとっては手取りの収入が減ってしまうためです。

最近では、パートタイマーやアルバイトの時給を7%程度引き上げる動きが相次ぎ、揺らぎにさらなる拍車がかかっています。時給が上がると、労働時間が変わらなくても壁を越えてしまう可能性があり、働く時間を調整する人が出てくるからです。

一方、社会保険加入は必ずしもデメリットではなく、メリットもあるとよく言われます。厚生年金加入によって将来の年金額が増えるとか、自分自身が被保険者となって健康保険に加入することで、傷病手当金や出産手当金の支給対象となるなど、保障が手厚くなるといったことです。

しかし、「税金や社会保険料を払うのは損」のインパクトは強烈です。自分の場合、手取り額がどのくらい減って、そのかわりどのくらい年金が増えるのかがイメージできないと、判断のしようはありません。そうなると「損はしたくない」という気持ちが勝り、時間調整に走るのも無理からぬことです。

※1 所定労働時間が週20時間以上/1カ月の賃金が8.8万円(年収約106万円)以上/勤務期間が2カ月を超える見込みあり/勤務先の従業員が101人以上/学生は対象外

■所得税負担が発生する「103万円の壁」

本題に入る前に、「壁」と言われるものが何なのか、整理をしておきたいと思います。なぜなら、「壁」がどんなものかを知ることなく、「損」と思い込んでいる人が多いからです。なお、今回取り上げるのは夫婦ともに給与所得者で、便宜上、夫が主たる稼ぎ手と設定しています。

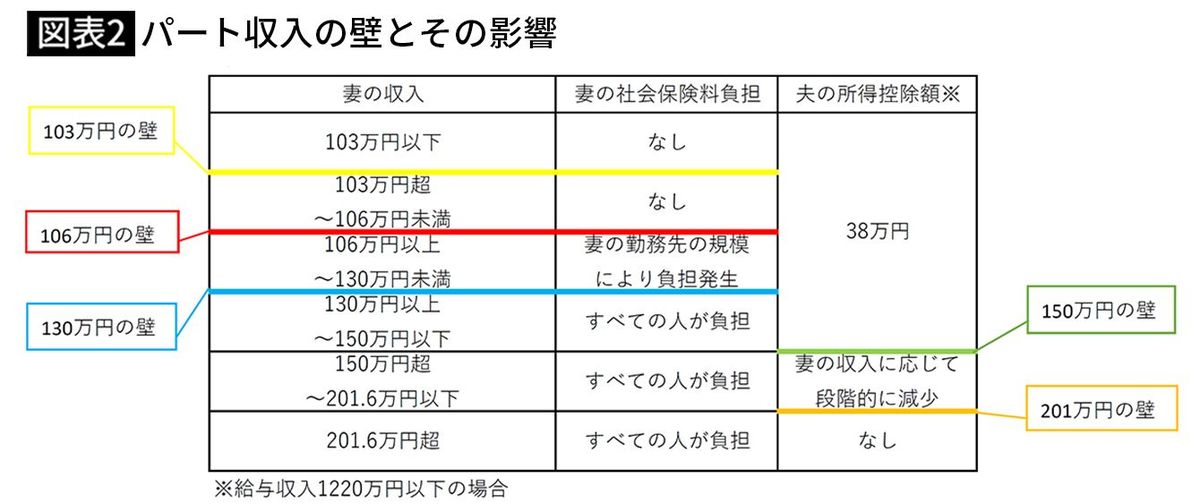

壁には税金の壁と社会保険料の壁があります。「103万円の壁」とは、妻に所得税負担が発生するポイントのことです。妻のパート収入が103万円を超えると超えた金額に対して所得税がかかります。実は、年収100万円前後から住民税もかかり始めるのですが、年に数千円程度なので、手取りに大きな影響はありません。

ちなみに、アルバイトに精を出している学生が、親から「絶対に103万円は超えるな」とくぎを刺されることがあります。親は子どもを扶養親族にすることによって所得控除が受けられ、税金が安くなる(年末調整で戻ってくる)のですが、子どもの収入が103万円を超えると扶養親族から外れるためです。

■「130万円の壁」が突然、「106万円の壁」に

「106万円の壁」と「130万円の壁」は社会保険料の壁です。夫が加入する社会保険の被扶養者になると、保険料を負担することなく健康保険を利用できますし、国民年金の第3号被保険者として保険料を納付したものとみなされ、65歳から老齢基礎年金を受け取ることができます。

しかし、年収が130万円以上になると、妻の勤務先の規模にかかわらず、すべての人が夫の扶養から外れ、自分で社会保険に加入しなくてはなりません。前述のように、妻の勤務先が従業員101人以上等の要件に該当している場合、年収106万円以上で社会保険加入の義務が生じることになります。

税金の負担はさほど重くないので「103万円の壁」を越えて働く人は多いのですが、「130万円の壁」を越えるのは容易ではありません。なぜなら、社会保険料負担が重く、130万円を超えた途端に手取り収入が大きく減少してしまうからです。ところが、130万円と思っていた壁が、突然106万円に迫ってくるというわけですから、動揺するのも当然でしょう。

■共働き夫婦には「5つの壁」が存在する

次に来る壁が「150万円の壁」と「201万円の壁」です。これは夫の税負担に関わります。配偶者がいる人への税制上の扶養控除には、配偶者控除と配偶者特別控除があります※2。妻の年収が103万円以下だと配偶者控除、103万円超だと配偶者特別控除が適用になります。

妻の年収が150万円までであれば、夫は控除を満額受けられます。150万円を超えると段階的に控除額が減り、201.6万円を超えると控除額は0になります。パート収入の壁とその影響をまとめたものが図表2です。

※2 夫の合計所得金額が1000万円超の場合、控除を受けることはできない

■「103万円」の壁を越えてもお得になる働き方

では、「106万円の壁」に直面したときの、ケース別シミュレーションをしてみます※3。

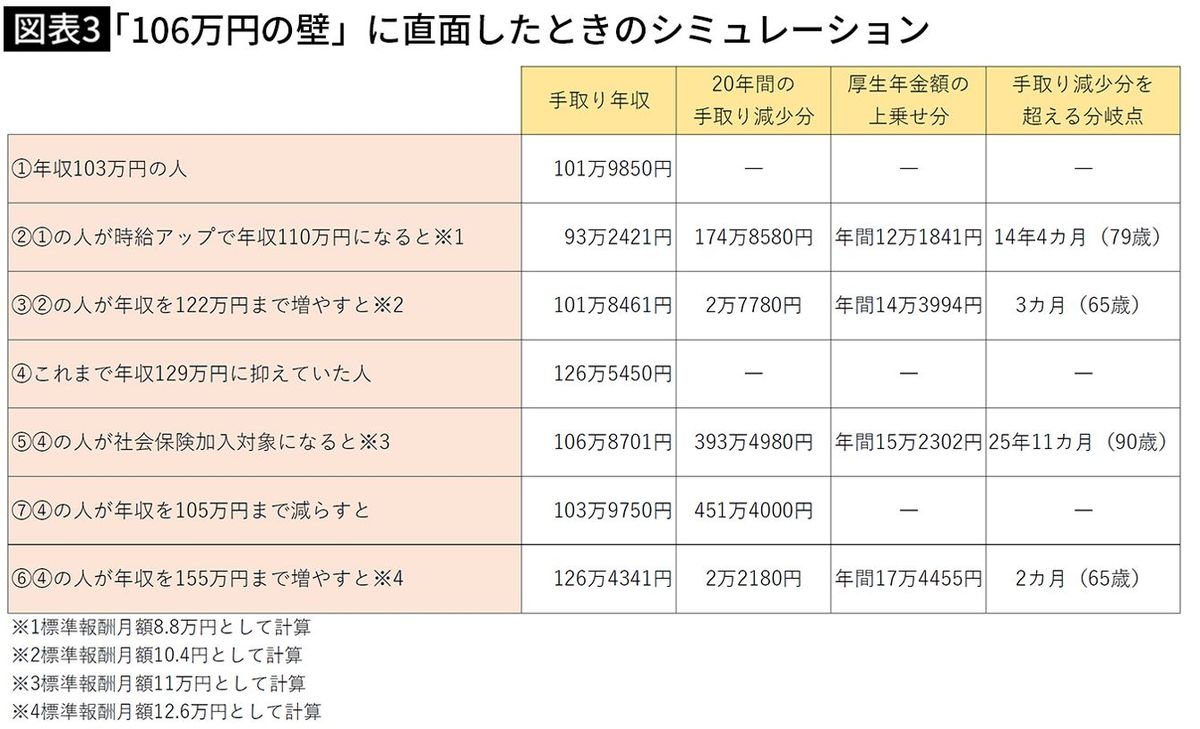

① 年収103万円の人

たとえ勤務先が101人以上であっても、年収が106万円を超えないので影響はありません。このケースでは、所得税の負担はありませんが、住民税の均等割と雇用保険料※4がかかりますので、手取りは101万9850円です。

② ①の人が時給アップで年収110万円になると……

これまでは年収を103万円に抑えていたのに、時給が上がったために年収が110万円になってしまうケースです。社会保険料の負担が発生するため、手取りは93万2421円となり、103万円のときより8万7429円少なくなってしまいます。20年間働くと仮定すると、その差は174万8580円です。

一方、20年間厚生年金に加入することによって、厚生年金が年間12万1841円増えます。手取り減少分の174万8580円を上回るだけの年金を受け取るには14年4カ月かかります。女性の平均寿命が87歳ですから、長い目で見ればお得と考えることもできます。

※3 介護保険料が発生する40歳以上として計算。手取り額は自治体により若干異なる

※4 勤務開始時から最低31日間以上働く見込みあり/1週間当たり20時間以上働いている/学生でない

■110万円→122万円は手取り減少を抑えられる

③ ②の人が年収を122万円まで増やすと……

②のケースでは、手取りが大きく減ることから、労働時間を短くして社会保険料負担を回避する選択肢もありますが、せっかく時給が上がったのなら、年収103万円のときと同じくらいになるように、働く時間を増やすという選択肢もあります。

月に1万円分多く働けばよいので、時給にもよりますが、週に2~3時間多く働くことができれば何とかなりそうです※5。この場合、手取りの減少はわずか1389円となり、20年間で2万7780円です。一方、厚生年金増額分は年間14万3994円ですから、3カ月受け取れば手取りの減少を上回ります。

④ これまで年収129万円に抑えていた人

夫の社会保険の扶養の範囲におさまりますので、社会保険料の負担はなく、手取り年収は126万5450円です。

※5 マイナビ「2022年12月度 アルバイト・パート平均時給レポート」の全国平均時給1177円を基に計算

■「106万円の壁」を越えると手取りが19万円減

⑤ ④の人が社会保険加入対象になると……

これまで130万円の手前の129万円に年収を抑えていた④の人は、社会保険料がかかることで手取りが126万5450円から106万8701円となり、19万6749円もの減少になります。20年間働くとすると393万4980円もの減少です。一方、厚生年金の増額は年間15万2302円にとどまり、手取り減少分をカバーするには25年11カ月と、気が遠くなりそうです。

⑥ ④の人が年収を105万円まで減らすと……

④の人が「106万円の壁」にかからないよう、年収を105万円に抑える選択肢もあります。そうなると手取り収入は103万9750円となり、129万円のときの手取りと比べると、22万5700円の減少です。それが20年間続くと仮定すると451万4000円の減少です。この場合、厚生年金の増額はありませんので、収入を減らしただけとなります。

■150万円超でも厚生年金を増額できるのでお得

⑦ ④の人が年収を155万円まで増やすと……

③のケースのように、年収129万円のときと同じくらいの手取りになるまで、働く時間を増やすという選択肢もあります。時給にもよりますが、週5時間くらい増やすことができれば、不可能ではなさそうです※5。

そうすると手取り年収は126万4341円ですから、減少はわずか1109円となり、20年間でも2万2180円です。一方、厚生年金の増額分は年間17万4455円ですから、2カ月受け取れば手取りの減少を上回ります。

ただし、年収が150万円を超えますので、夫の配偶者特別控除が満額の38万円から36万円に減額されます※6。もし、夫の税率が20%であれば、夫の所得税は4000円増えます。とはいえ、20年間でも8万円ですから、厚生年金を増額できるほうがはるかにお得です。

以上の7つのシミュレーションで確認したように、税金や社会保険料の負担だけで損得を判断してしまうと、長期にわたる家計戦略を誤ることになりかねません。「106万円の壁」という社会保険の適用拡大は賃金上昇の流れと相まって、思い切って壁を乗り越えるチャンスでもあります。

※5 マイナビ「2022年12月度 アルバイト・パート平均時給レポート」の全国平均時給1177円を基に計算

※6 給与収入1220万円以下の場合

----------

ファイナンシャルプランナー

1956年香川県生まれ。大手生命保険会社勤務の後、ファイナンシャルプランナー(FP)として独立。1996年から約5年間、公的機関において一般生活者対象のマネー相談を担当。現在は、金融機関に属さない独立系FP会社である生活設計塾クルーの創立メンバーとして、一人一人の暮らしに根差したマネープラン、保障設計等の相談業務に携わる。共働き夫婦からの相談も多く、個々の家庭の考え方や事情に合わせた親身な家計アドバイスが好評。著書に『医療保険は入ってはいけない!』(ダイヤモンド社)など。講演・セミナー等の講師としても活動。

----------

(ファイナンシャルプランナー 内藤 眞弓)

外部リンク

この記事に関連するニュース

-

年収100万円妻と200万円妻で世帯の「生涯手取り」に2200万円の差…老後2000万円問題が一気に吹き飛ぶ家計戦略

プレジデントオンライン / 2024年12月20日 17時15分

-

「106万円の壁」撤廃はメリットだらけ…手取りも年金も増える「新ルール」で得する人、損する人

プレジデントオンライン / 2024年12月18日 7時15分

-

同じ年収200万円でも手取り20万円の差がつく…「年収の壁」を逆手にとって手取りを最大化する裏ワザ

プレジデントオンライン / 2024年12月17日 6時15分

-

60代夫婦が本当に意識すべき年収の壁とは?

MONEYPLUS / 2024年12月8日 7時30分

-

今、夫の扶養に入っていますが家計がピンチなのでパートをしようと思います。どのくらいの収入までなら扶養に影響しないでしょうか?

ファイナンシャルフィールド / 2024年12月5日 23時20分

ランキング

-

1女川原発、営業運転を再開=福島第1と同型で初―東北電力

時事通信 / 2024年12月26日 18時46分

-

212月末まで!今年の「ふるさと納税」注意したい点 定額減税の影響は? 申し込む前に要チェック

東洋経済オンライン / 2024年12月26日 13時0分

-

3ローソン、東京など一部店舗で販売する“氷”を自主回収へ ガラス片混入の恐れ

日テレNEWS NNN / 2024年12月26日 20時51分

-

4昭和的「日本企業」は人事改革で解体される? 若手社員への配慮と、シニアの活性化が注目される背景

ITmedia ビジネスオンライン / 2024年12月26日 5時55分

-

5なぜスターバックスの「急激な拡大」は失敗に終わったのか…成長を一直線に目指した企業の末路

プレジデントオンライン / 2024年12月26日 15時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください