パート主婦も「手取り16万円アップ」の恩恵あり…年収の壁が178万円になった場合に知っておくべき損益分岐点

プレジデントオンライン / 2024年11月22日 7時15分

■「年収103万円の壁」を178万円に拡大する

いわゆる「年収の壁」の1つ、「年収103万円の壁」が今、大変ホットな政治問題になっています。

10月の衆院選で自民・公明両党が過半数割れし、国民民主党が躍進を遂げた結果、国民民主党がかかげている「手取りを増やす」「年収の壁を見直す」という公約が、俄然、現実味を帯びてきたからです。

国民民主党は、「年収の壁」の1つ、103万円の基準を、178万円に引き上げるよう主張しています。

これに対し、「重要なのは103万円ではなく、106万円や130万円の壁だ」「得するのは学生バイトだけで主婦には恩恵がない」といった声も出ていますが、実際のところ、どうなのでしょうか。

この問題については動画でもすでに取り上げましたが、今回、プレジデントオンラインでもあらためて解説していきたいと思います。

結論から言ってしまいますと、「得するのは学生バイトだけではなく、パートの配偶者含め、働く側にとってはメリットしかない」というのが筆者の意見です。

念のため申し上げておきますが、筆者自身は、政治にはできるだけ絡みたくないバリバリの無党派層です。本稿では、次の3つのケースに分けて、筆者がシミュレーションした結果をお伝えしますが、あくまでも中立的な立場であるということは強調しておきたいと思います。

②成人の扶養家族の年収の壁はどうなるのか?

③学生バイトの年収の壁はどうなるのか?

■そもそも「年収103万円の壁」とは

まず「年収103万円の壁」についておさらいしておきましょう。

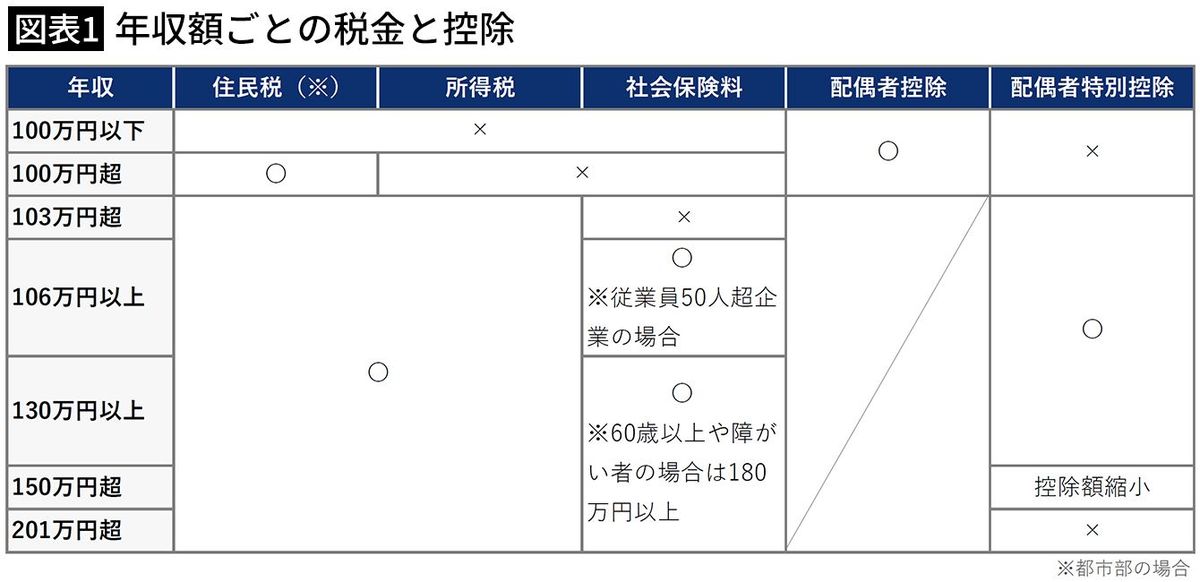

扶養されている家族がパートやアルバイトで働くとき、一定の年収を超えると、税金や社会保険料などの負担が発生します。こうした負担で手取り収入が減るのは損ですから、この「壁」を超えないよう働く時間を調整しよう、という人も出てきます。これが「年収の壁」と呼ばれる問題です。

いくつかにわけられる「壁」の中で、所得税がかかる基準となるのが「年収103万円の壁」です。103万円とは、基礎控除の48万円に給与所得控除の最低額55万円を足したもので、この数字は、30年ぐらい前からずっと変わりません。

なぜ国民民主党が今、「103万円を178万円に引き上げなさい」と言っているかというと、「30年前の最低賃金と今の最低賃金を比べたとき、約1.7倍になっているので、基礎控除もそれに応じて上げるべき」ということのようです。

■「得するのは学生バイトだけ」なのか

これまで親や配偶者の扶養から外れないために、仕事を103万円までに抑えていた家族が、「壁」を引き上げることで、無理をして働く時間を押さえなくてよくなる。就業調整がなくなることで、日本経済の活性化が期待できる。

これが国民民主党の主張です。

これに対して有識者からは、「問題は所得税の103万円の壁ではなく、社会保険の106万円あるいは130万円の壁ではないか」「得するのは結局学生バイトだけで、パートをしている配偶者には恩恵が少ない」といった疑問が出されています。

年収130万円未満であれば、会社員の配偶者は第3号被保険者となり、健康保険料も年金も無料です。また配偶者の年収が150万円未満であれば、税制上の配偶者特別控除を受けられるので、家計全体の税負担は少なくなります。多くの人にとってはその方が重要なので、基礎控除を178万円に上げたところで、あまり意味がないのではないか、ということです。

■結局、家計全体にいくらプラスなのか

➀パート配偶者のケース(現状)

まず最初に、現状を見てみましょう。

ここでは年収500万円から800万円の会社員の夫と、パートで働いているその妻、というケースを考えます。地域としては都市部を前提(※)にしています。

筆者註※住民税の課税最低限が市区町村によって異なるため

今回、年収に対し、「家計全体でみたときに、実質プラスになっている額」を「手取り」として算出してみました。

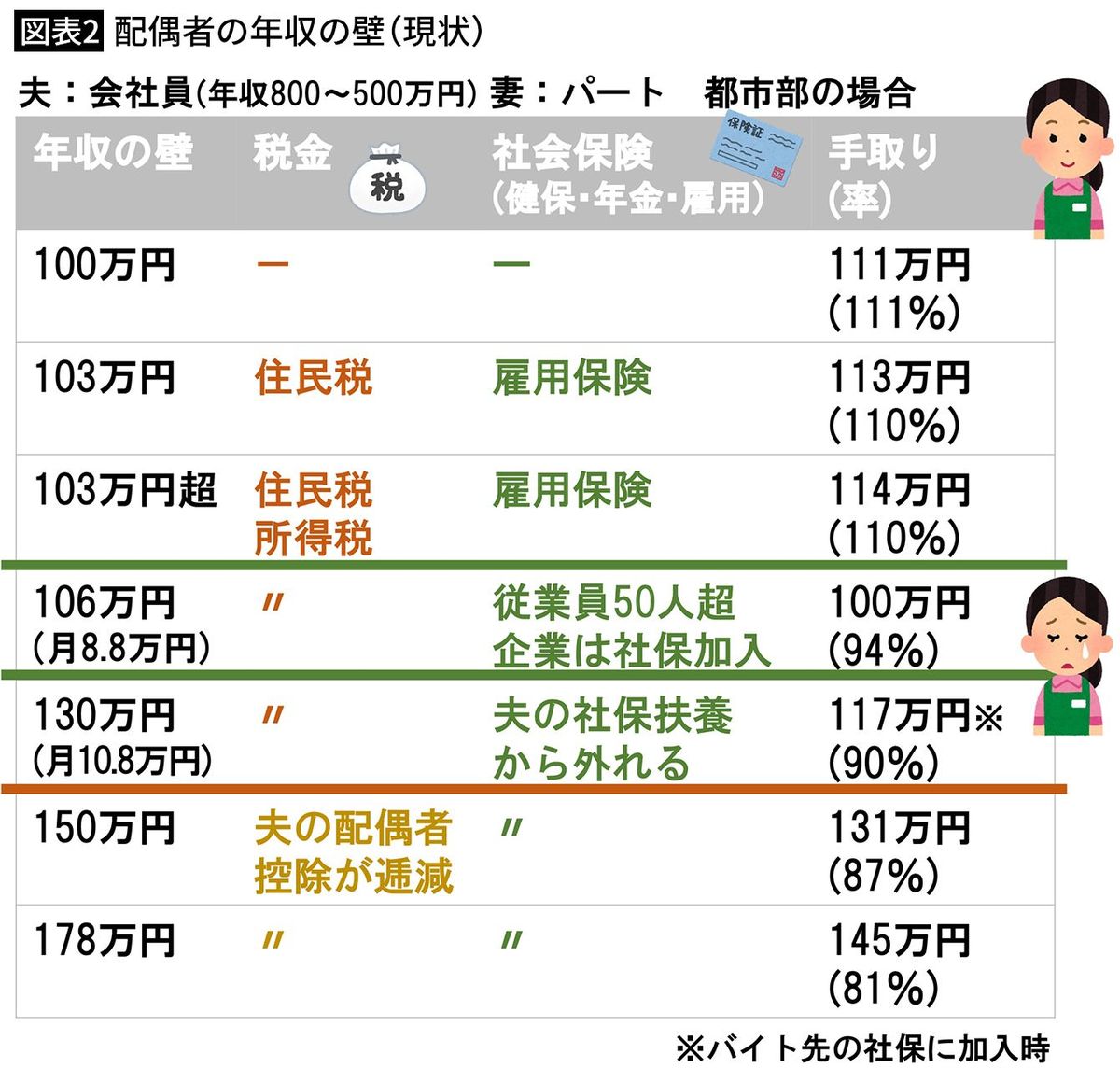

図表2をご覧ください。

妻のパートの年収が100万円なら、税金や社会保険はかかりません。この場合、手取りが111万円、手取り率としては111%と計算しています。

「手取り額」が年収より多いのは、夫の収入から差し引かれる配偶者控除を家族全体の「収入」としてカウントしているためです。

■103万円は正直大した壁ではない

このパート収入が100万円を超えると、住民税がかかってきます。さらに週20時間以上働くと雇用保険に入る必要が出てきます。

収入103万円の場合、この住民税や雇用保険料を差し引くと、手取りは113万円となり、手取り率は110%に下がります。

年収が103万円をわずかでも超えると、今度は所得税が発生します。年収104万円として計算すると、手取りは114万円で手取り率110%です。

これが「103万円の壁」のわけですが、この段階では手取り率が1%下がるだけで、大きな問題はないでしょう。問題はこの先です。

■手取りが一気に減る「106万円の壁」

パートによる年収が106万円になると、パート先の従業員が50人を超えている場合は、夫の社会保険の扶養から外れ、勤め先の社会保険に強制加入になります。それにより手取りが100万円に減ってしまいます。このときの手取り率が94%です。

つまり、勤め先の社会保険への強制加入により、手取り率にして一気に16%ぐらいダウンしてしまうわけです。これが「106万円の壁」です。

もちろん、メリットもあります。社会保険加入で手取り額が減る一方、将来の年金は増え、傷病手当金や障害厚生年金をもらえる資格もできます。

ただ、手取り額が1年で15万8000円ほど減るのに対し、将来もらえる年金は年間たったの5788円です。払った年金の元を取るには28年間かかる計算になります。

当然「これってどうなんだろう?」と思う人が多く、みなさん106万円の壁を超えないよう、仕事を休んで調整しているのが現実です。

■130万円稼いでも手取りは103万円と変わらない

パートの年収が130万円まで増えると、パート先の従業員数には関係なく、夫の社会保険から外れることになります。

妻からすれば、パート先の社内保険に加入させてもらうか、自分自身で国民健康保険と国民年金に入るかという大きな問題が出てきます。

今回のシミュレーションでは、パート先の社会保険に加入できたことにしているのですが、その場合でも年収130万円に対して手取りは117万円、手取り率は90%まで下がります。

図表2の2段上と比較していただけるとわかりますが、年収が104万円のときの手取りが114万円なのに対し、年収が130万円になっても手取りが117万円なので、がんばって働いても手取りはあまり変わらないのです。

実はその先も大変で、年収150万円になると、それ以降は夫の配偶者控除がどんどん減っていきます。

年収150万円ちょうどの時はまだ配偶者控除は減っていないのですが、それでも手取りが131万円ということで、手取り率は87%に低下します。

178万円まで働くと、手取りが145万円、手取り率81%にまで落ちてしまいます。年収が上がった分、配偶者特別控除が極端に少なくなるため、手取り率が一気に下がるのです。

このようなしくみでは、パートの年収を106万円以下に納めるか、逆に年収200万円以上は少なくとも働かないと、損をしているように感じるでしょう。これが現行制度の問題点です。

■上限ギリギリではたらくと家計に16万円プラス

➀パート配偶者のケース(変更後)

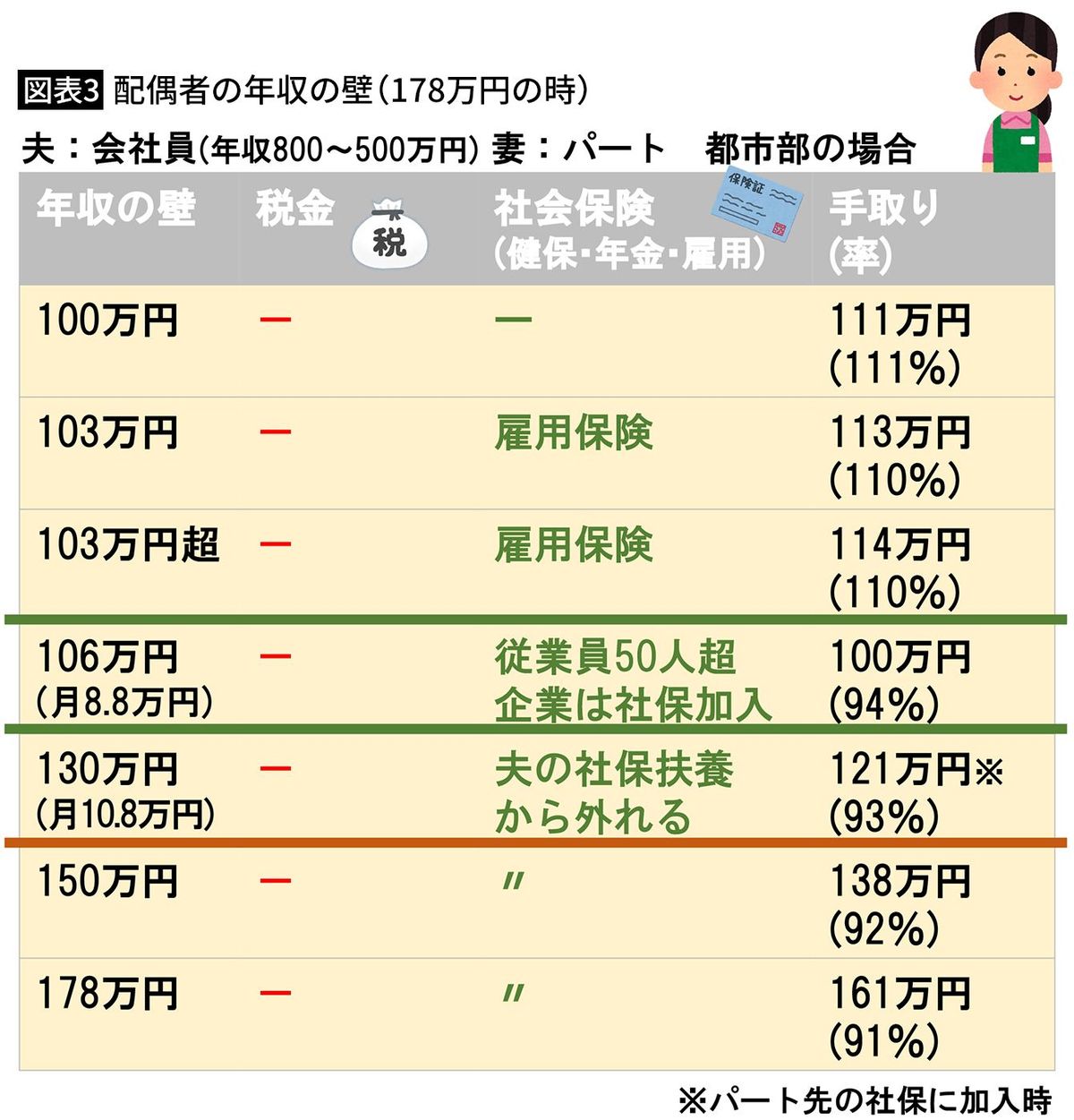

では「103万円の壁」が「178万円の壁」になった場合、パート主婦の年収と手取りの関係はどう変わるのでしょうか。図表3(次ページに「配偶者の年収の壁(178万円の時)」の早見表)をご覧ください。

下の図表3をご覧ください。

税金が178万円までかからないことによって、手取り率が上から順に、111%、110%、110%、94%、93%、92%、91%となっています。

基礎控除等が178万円まで引き上げられた場合、年収178万円でも、パート収入にかかる税金は0になります。

筆者註※基礎控除等が上がることによって扶養控除や国民健康保険料に影響を与えるかは議論があるところかと思いますが、本稿では夫の配偶者控除等も新基準に合わせて適用されるという前提で考えています。

結果、手取りが当初の145万円から161万円と、16万円増え、手取り率も10%増えて、91%まで高まってきます。

手取り額のカーブがこのような形になった場合、みなさん今度は106万円の、手取り率110%から94%に大きく下がる部分だけを避けようと思うはずなので、106万円以下に抑えるか、もしくは150万円以上働いて、178万までに抑えるという方が増えると思われます。

パートの二極化という感じでしょうか。106万円の壁は残り続けますが、「働くほど損」と感じる年収の幅が緩和されそうです。

■最低賃金がアップしても問題ない

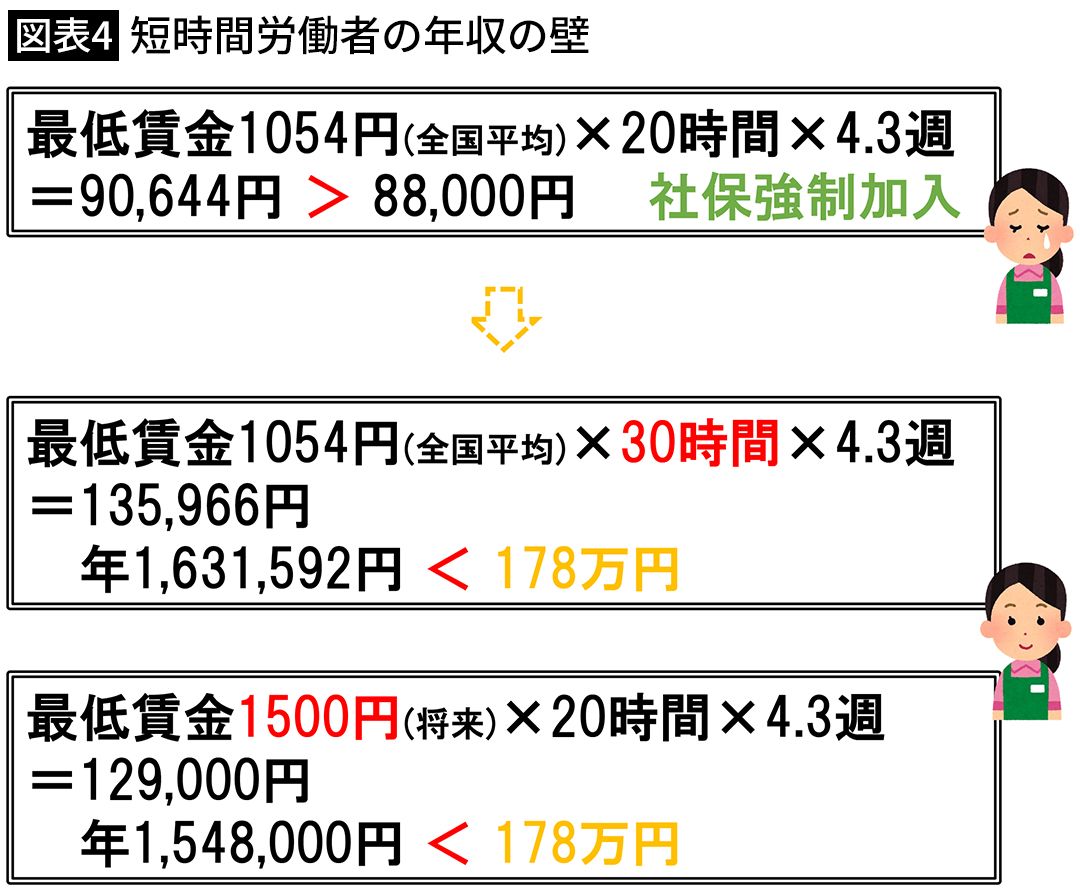

現状、最低賃金1054円(全国平均)で週20時間働いたとすると、月の収入は9万円ちょっとになります(※)。そうなると社会保険強制加入の月8万8000円を超えてしまうんですね。

筆者註※1カ月=4.3週間として計算しています

そうなると手取り率が大きく下がるので、なんとか働く時間を週20時間未満におさえるのが今のパートさんの大勢です。

ここで基礎控除等が178万円になったとすると、今の最低賃金で30時間働いても月13万5000円ちょっと、年間に直しても163万円ほどなので、まだ扶養の範囲内に収まります。多少残業しても大丈夫です。

実は今、最低賃金を1500円に引き上げようという流れがありますが、そうなったとしても週20時間働いて月に12万9000円、年間で154万8000円なので、まだ扶養の範囲内ということになります。

年収の壁が178万円になると、週3ないし週4でパートで働く方にとっては、そこまで壁を気にして働き控えしなくてもよくなるでしょう。「収入を増やして社会保険に入っても、手取り率はそれほど悪くならない」となれば、みなさん社会保険にも入ると思うんです。

厚生労働省が今、「全ての労働者を社会保険に加入させよう」という目標を推進していますが、年収の壁が178万円になることで、それが達成される可能性も高まるでしょう。年金財政も好転するのではないでしょうか。

そう考えると、少なくとも厚生労働省については、この「178万円の壁」案を推したほうが、省の方針と整合性が取れるように感じます。

■親の扶養にある成人アルバイトのケース

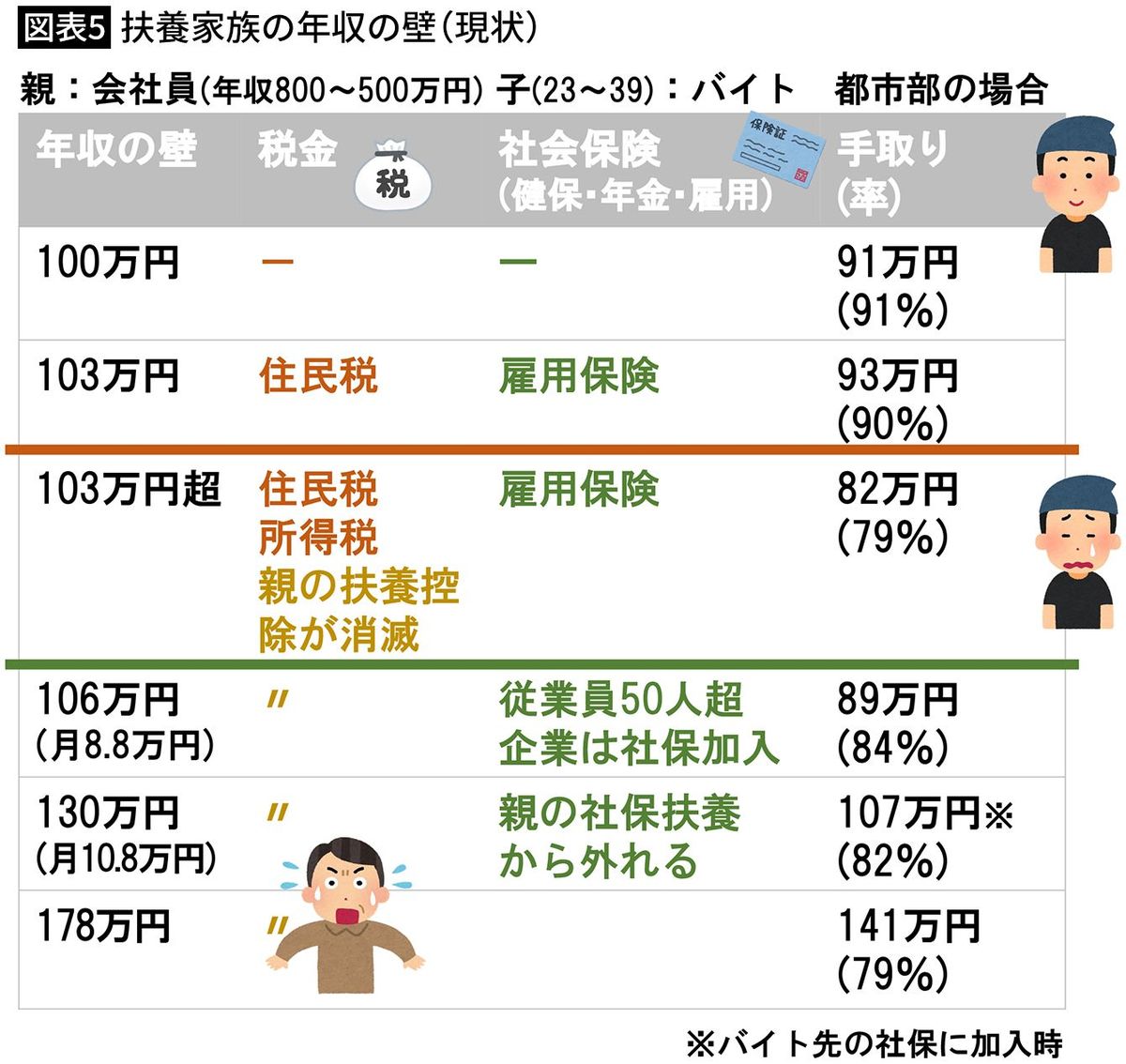

②成人の扶養家族ケース(現状)

続いて、年収が500万円から800万円の会社員の親と、23歳から39歳でアルバイトをしている子供とのケースを見ていきましょう。

現状では年収100万円の場合、手取りが91万円、手取り率は91%です。

配偶者の場合と比べて手取り率が少ないですが、これは子が自身で国民年金に加入しており、年間約20万円の保険料を払っていると想定しているからです。

年収100万円を超えると住民税が発生し、週20時間以上働くと雇用保険も発生してきます。このため年収103万円の場合は、手取りは93万円、手取り率が90%となります。

年収103万円を超えると、今度は所得税が発生してきます。さらに親の扶養控除が消滅してしまいますので、手取りが82万円、手取り率も79%まで下がってきます。

こういうことがあるので、みなさん年収を103万円以下におさめようとすることになります。ここで「年収103万円の壁」が出てくるわけです。

成人の子が扶養家族となっている場合、年収が106万円になると、勤め先の従業員数が50人以上の場合は社会保険に加入となるので、手取りが89万円、手取り率84%と、手取り率が少しアップします。

ここは配偶者の場合とは逆です。そうなるのは、アルバイト先の厚生年金に加入することで、それまで加入していた国民年金の保険料を払わなくて済むようになるからです。

年収130万円になると親の社会保険の扶養からも外れるので、バイト先の従業員数には関係なく国民健康保険か社会保険に加入する必要が出てきます。その場合、手取り107万円、手取り率82%となります。

年収178万円になると、手取り141万円、手取り率79%と、さらに手取り率が下がってきます。

■収入を増やしたほうが得になる

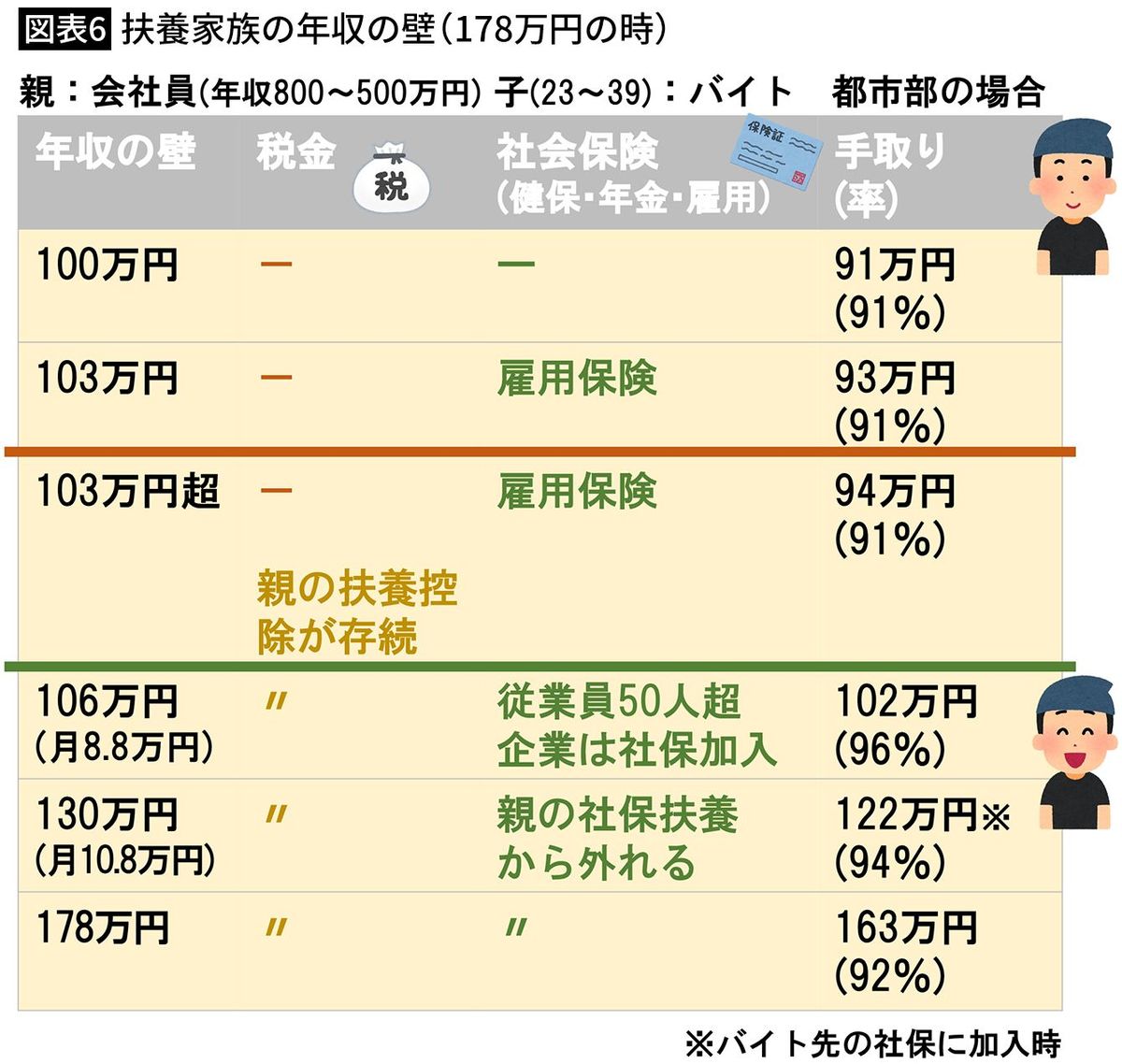

②成人の扶養家族ケース(変更後)

ここで基準が178万円に引き上げられると、どう変化するでしょうか。図表6(次ページに「扶養家族の年収の壁(178万円の時)」の早見表)を見てください。

手取り率が上から順に91%、91%、91%と高止まりし、年収106万円の96%をピークに、94%、92%と少しずつ落ちていく形になります。

こうなると、「収入を106万円まで増やして社会保険に入った方がお得」という印象ですね。壁を引き上げることで、働き控えを減らす効果が期待できそうです。

■学生バイトの「103万円の壁」は深刻

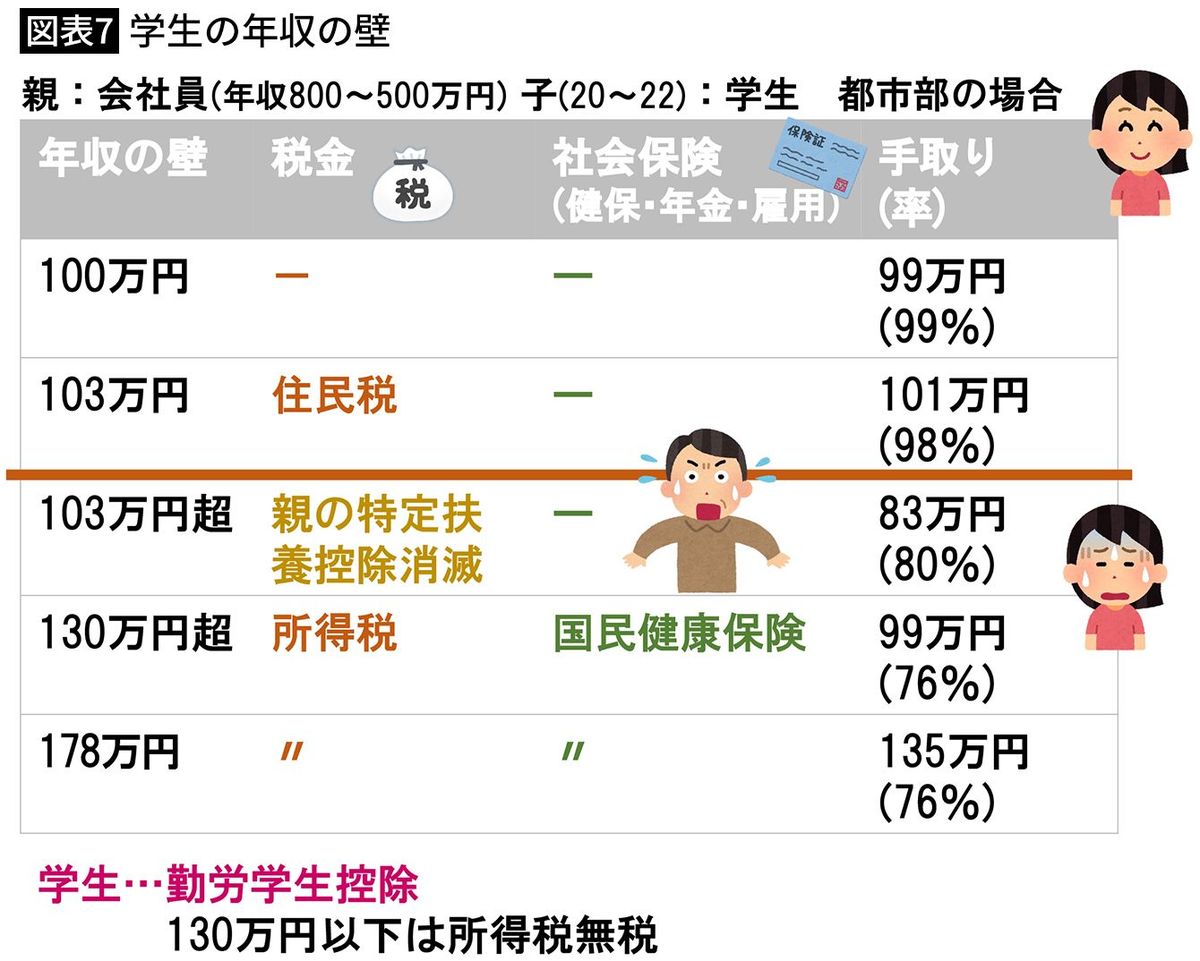

③学生バイトのケース(現状)

最後に学生バイトの場合を考えてみます。親が年収800万円から500万円の会社員で、子供が20歳から22歳の学生という設定です。

年収100万円では手取りが99万円で、手取り率は99%です。学生といっても20歳以上なので、自分自身で国民年金の保険料約20万円を払っていると想定しています。ただ親の方に特定扶養控除という大きな控除がありますので、両方で相殺され、手取りはそんなに減らないという計算になります。

学生の場合、年収がいくら増えても雇用保険や社会保険の対象外なので、社会保険は原則無視してかまいません。

年収103万円では住民税が発生するので、手取り101万円、手取り率98%となります。

ここで「103万円の壁」が立ちふさがります。

年収103万円を超えると、親の特定扶養控除が消滅するので、年収104万円の場合、手取りは83万円、手取り率80%と激減してしまうのです。

年収130万円を超えると今度は所得税が発生します。130万円以下であれば勤労学生控除という制度があり、所得税はかからないのですが、それがなくなってしまうのです。さらに、親の扶養からも外れるため、自分自身で国民健康保険に入るしかありません。その結果、手取りが99万円、手取り率76%と、さらに減ってしまいます。

年収178万円あったとしても、手取りは135万円、手取り率76%。収入のだいたい4分の1は税金や保険料として払わなければいけないというのが、学生バイトの特徴です。

■178万円稼ぐと手取りが34万円増える

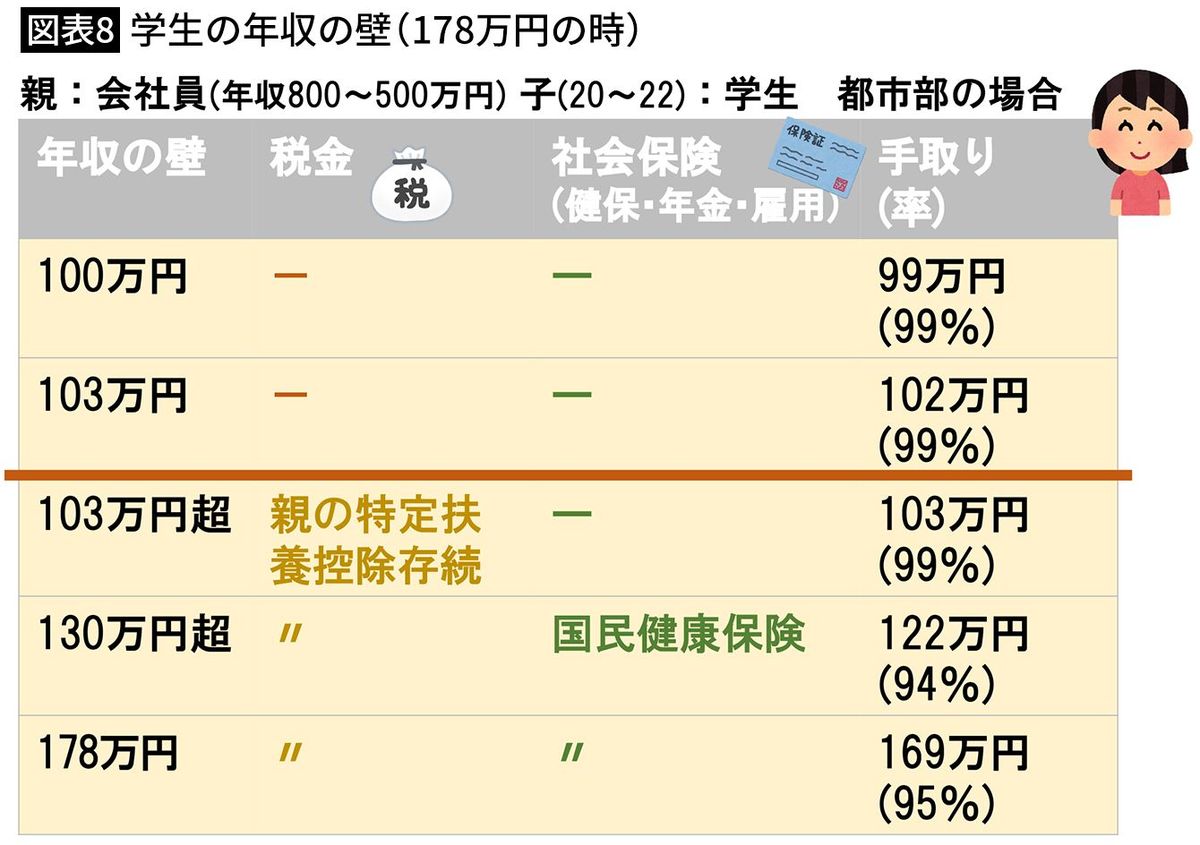

③学生バイトのケース(変更後)

壁が178万円に引き上がるとどうなるか。図表8(次ページ)を見てください。

手取り率は、上から99%、99%、99%、94%、95%となっています。

年収178万円の場合も、税金は0、特定扶養控除も復活し、国民健康保険料も基礎控除が増えた分、金額も下がってくるので、手取り169万円、手取り率95%まで回復します。

基礎控除等が178万円まで引き上げられたら、年収がそこに達するまでは、税金や保険料の負担は重くならないことがわかります。つまり、103万円の壁も、130万円の壁もなくなるのです。

これはアルバイトをしている学生のみなさんには朗報でしょう。

■非課税枠ギリギリまで手取り率9割が維持される

本稿では、パートの主婦、扶養家族でアルバイトの子供、学生アルバイトと見てきました。壁が引き上がれば、どのケースでも178万円までは手取り率90%以上が確保されるので、非課税枠ギリギリまで働く人が多くなるのではないかと思われます。

財務省からは「基礎控除等を178万円まで引き上げると、国と地方で年間7.6兆円の減収になってしまう」という試算も発表されていますが、筆者の個人的な感想としては「10兆は超えないんだな」というのが正直なところです。定額減税は5兆円という話でしたが、その定額減税の結果、社会の仕組みが何か変わったかと考えると、ほとんど変わっていないですからね。

いずれにせよ、働く側にとってメリットが大きい政策であることには間違いありません。これまで働き控えしていた人たちが今よりたくさん働けるようになるわけですから、実現すれば人手不足も緩和され、社会が大きく変わりそうですね。

ただこのシミュレーションも、地域により年齢によって数字は変わってきます。その点はご了承ください。

今回、改めて国民民主党の政策パンフレットをじっくり読んだのですが、税金に関する公約が多いことが印象的でした。その中の一例ですが、「年少扶養控除復活」とか「暗号資産への申告分離課税導入(税率最大55%→20%)」といったものがあります。

国民民主党の発言力が強まることによって、これからの税制改正に大きな動きがあるかもしれません。何かわかりましたら、動画やプレジデントオンラインの記事で取り上げていきたいと考えています。

----------

公認会計士・税理士・作家

公認会計士・税理士、芸能文化税理士法人 会長。著書『さおだけ屋はなぜ潰れないのか?』(光文社)はベストセラーに。YouTube「オタク会計士ch」は登録者数80万人を超える。

----------

(公認会計士・税理士・作家 山田 真哉)

外部リンク

この記事に関連するニュース

-

「103万円」引き上げをアルバイト学生は歓迎 年収の壁は他にも 、「皆に恩恵を」の声

産経ニュース / 2024年11月20日 20時55分

-

「年収の壁」引き上げで手取り減るケース多発の訳 パートは年収増で手当て減や社会保険加入が負担に

東洋経済オンライン / 2024年11月13日 7時40分

-

「年収の壁」問題を整理してみる - 「103万円の壁」引き上げ、「106万円の壁」撤廃ってどういう意味?

マイナビニュース / 2024年11月12日 9時51分

-

103万、106万、130万、150万、201万…共働き夫婦に立ちふさがる「年収の5つの壁」を解説する【2024編集部セレクション】

プレジデントオンライン / 2024年11月10日 16時15分

-

「年収の壁」を超えても安心!扶養内でiDeCoを始めるメリットとは

トウシル / 2024年11月8日 12時17分

ランキング

-

1クリスマスケーキに異変…『卵』の価格高騰止まらず 夏の猛暑の影響で今後は鳥インフルエンザによる卵不足の恐れも

東海テレビ / 2024年11月21日 21時22分

-

2クシュタールの会長「セブン&アイとの統合で小売業のチャンピオンに」…敵対的買収は「考えていない」

読売新聞 / 2024年11月22日 9時5分

-

3KADOKAWA「サイバー攻撃」が示した経営リスク セキュリティの難題に日本企業はどう向き合うか

東洋経済オンライン / 2024年11月22日 7時20分

-

4一番人気の「かつ重」は300円未満! スーパー・トライアルが物価高時代に「安さ」で勝負できるワケ

ITmedia ビジネスオンライン / 2024年11月22日 6時10分

-

5「無人餃子」閉店ラッシュの中、なぜスーパーの冷凍餃子は“復権”できたのか

ITmedia ビジネスオンライン / 2024年11月20日 6時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください