年収1000万円稼いでも手取りは725万円に…「給料から天引きされてしまうお金」の年収別早見表

プレジデントオンライン / 2024年11月26日 8時15分

■「手元に入る給料が少なすぎる!」

毎月、給与明細をチェックするたびに、額面と手取りの差が大きく「どうしてこんなに引かれるの?」と感じる方は多いのではないでしょうか。日々仕事に励んでせっかく昇給したのに、思ったより手取りが少ないと落ち込んでしまうかもしれません。

今回は、給与から控除される税金・社会保険料の内訳と役割、手取り額を増やす工夫について解説します。

給与明細には大きく分けて「支給額」と「控除額」の2項目があります。主な支給額は、基本給、時間外手当(残業代)です。会社によっては、通勤手当、役職手当、家族手当、住宅手当などが支給されるでしょう。一方、控除されるのは税金と社会保険料です。

控除の内訳

・所得税:個人の所得に対してかかる税金。年間の全所得から所得控除を差し引き、残りの課税所得に税率をかけて税額を計算。

・住民税:その地域の住民が地域社会の費用を分担する地方税。「市町村民税」と「道府県民税」があり、前年の所得に基づいて決まる。

・定額減税額:2024年6月から始まった定額減税。対象者は所得税3万円、住民税1万円の減税が受けられる。詳しくは定額減税に関するパンフレットを参照。

・社会保険料:主に健康保険料、厚生年金保険料、雇用保険料、介護保険料(40歳以上)から成り立つ。

図表1の例からもわかるように、社会保険料の負担は大きいですよね。「なぜこんなに高いのか」と思いますが、保険料は原則「労使折半」、会社と私たち従業員が半分ずつ負担しています。毎月の給与・賞与(標準報酬月額)に保険料率を掛けて算出されます。

社会保険料にどのような役割があるのか、詳しく見てみましょう。

■「世界一」とも言われる公的健康保険制度

健康保険料

医療費を負担してもらえる公的医療保険制度です。病院窓口での自己負担は原則3割、残り7割は保険でカバーされます。上限を超える医療費は、高額療養費制度で払い戻しが受けられます。また、被保険者が病気やケガで会社を休み、事業主から十分な報酬が受けられない場合には傷病手当、出産・育休中には、出産育児一時金や出産手当金が支給されます。

このような病気・ケガ、出産などに備えて、日頃から加入者が保険料を支払っています。保険料率は組合や地域などによって異なります。

医療費は、私たちが支払っている保険料以外にも、公的資金で賄われています。厚生労働省が発表した医療費の財源構成(令和3年度)によると、医療費の53%は、私たち被保険者や事業主が支払う保険料で賄われています。32%が公費でカバーされるため、自己負担額は全体の約15%で済みます。

実は、全国民を対象とした公的保険、いわゆる国民皆保険制度(こくみんかいほけんせいど)を導入しているのは、日本や欧州など一部の国だけです。海外在住経験者が、「日本の健康保険制度は世界一だ」と口を揃えて言うのは、こうした公的医療保険制度のおかげなのです。

■万が一の時、頼りになるセーフティネット

厚生年金保険料

会社員や公務員が加入する公的年金保険制度で、老後の年金受給を支える柱です。国民年金は、法令により20歳以上60歳未満の人が加入しますが、さらに会社員や公務員は、厚生年金にも加入します。65歳から受給できる老齢厚生年金は、年金の加入期間や過去の標準報酬月額等で決まります。

厚生年金は、老齢年金のほか、加入期間中に病気やケガで障害が生じた場合の障害厚生年金、被保険者が死亡した際に遺族が受け取れる遺族厚生年金も含まれます。

雇用保険料

失業や休業に備える保険。失業給付だけではなく、育児休業給付、出生時育児休業給付、介護休業給付、高年齢雇用継続給付(2025年4月に60歳になる人から給付率が縮小予定)などが支給されます。

事業の種類によって保険料率や会社の負担額が変わります。他の社会保険とは違い、保険料は完全な労使折半ではなく、会社の負担額がやや多くなっています。

介護保険料

40歳以上の方が支払う保険料です。40〜64歳の人が特定疾病にかかった場合や、65歳以上で要介護認定された場合には、原則1~3割の自己負担で介護サービスを受けられます。具体的には、ホームヘルパーによる訪問介護や、看護師・保健師などによる訪問看護、デイサービスや施設サービス、福祉用具購入や貸与などです。

■年収2000万円でも手取りは1300万円に

これらの社会保険料は給与額に基づいて計算され、給与が高いほど支払う社会保険料も高くなります。では、年収によってどれくらい差があるのでしょうか。

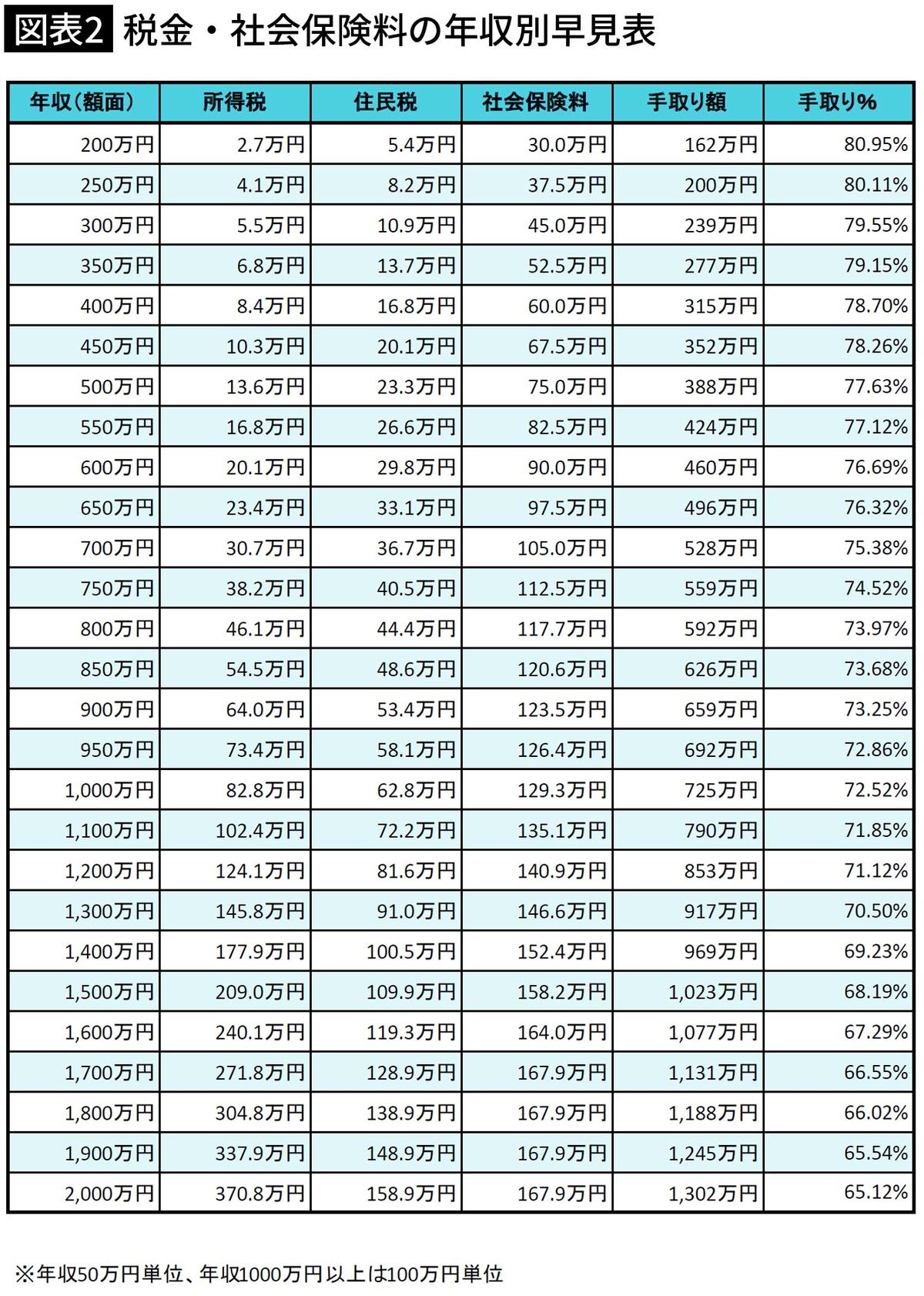

年収別の税金・社会保険料の早見表(図表2)を作成しました。目安として参考にしてください。あくまでも下記条件下での概算です。給与所得以外の所得や配偶者の所得、扶養の有無、介護保険料や住宅ローン控除等の有無、住んでいる都道府県などで、金額は変わります。

早見表の条件

収入:給与所得のみの会社員(40歳以上)

所得控除:給与所得控除、社会保険控除、基礎控除のみ。その他控除は考慮しない

個人住民税:前年の課税所得×10%

社会保険料:

① 年収750万円以下:額面年収×15%

② 年収800万円~1600万円:厚生年金保険 71万円+健康保険・介護保険料 額面年収×5.79%

③ 年収1700万円以上:168万円(厚生年金保険料 71万円+健康保険・介護保険料 97万円

■社会保険料の割合は高収入ほど減っていく

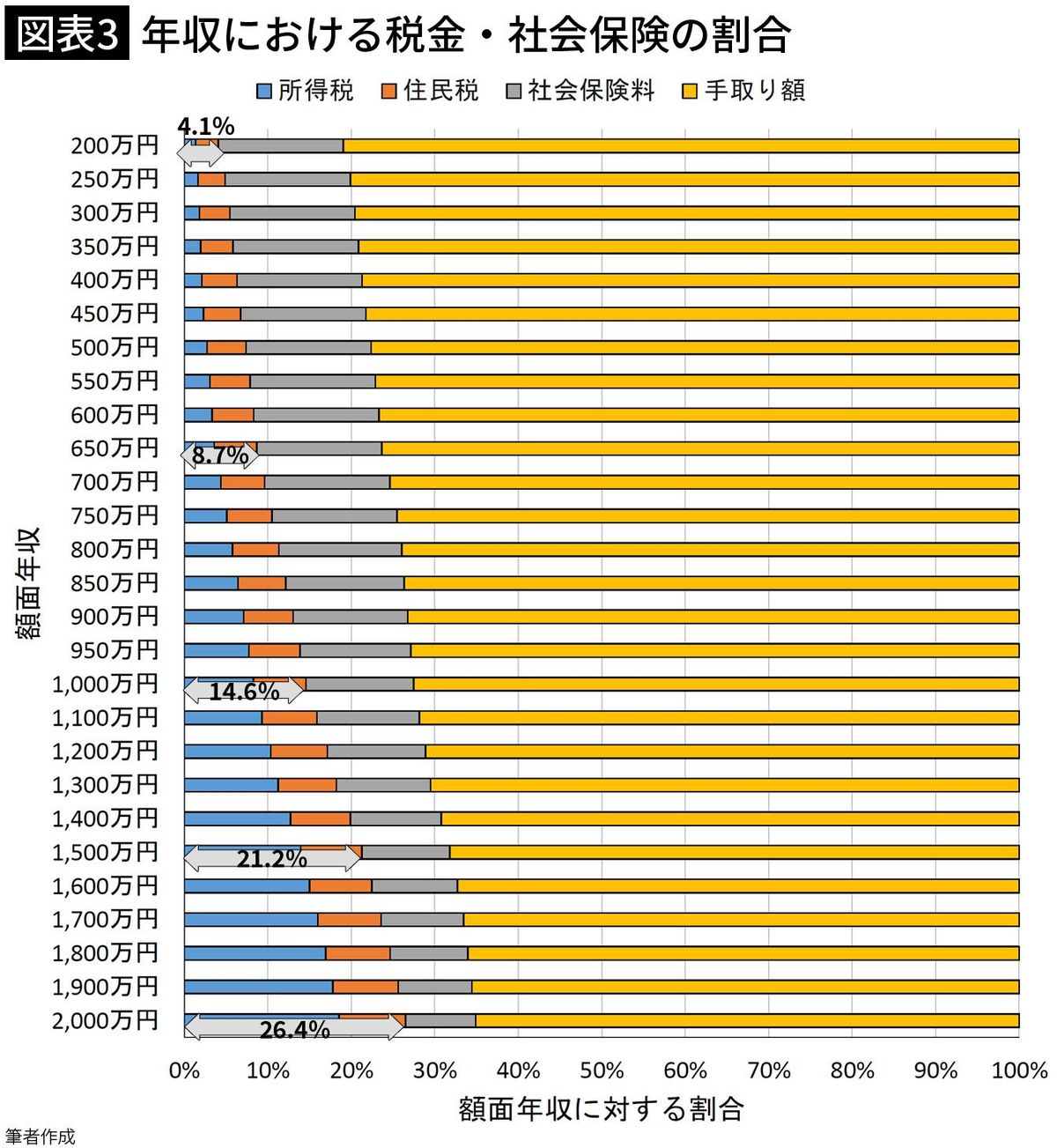

次に額面年収に対する税金・社会保険、手取り額の割合をみてみましょう。

所得税・住民税

額面年収200万円〜650万円の人は額面の約4〜9%です。それより額面年収が高くなると、所得税の累進課税制度により税率が上がり、負担が大きくなっていきます。年収1000万円では額面の約15%、年収1500万円では20%を超え、年収2000万円では25%超となります。

社会保険料

年収750万円くらいまでは額面の15%程度です。それ以上の年収になると徐々に割合が減ります。年収1700万円で上限額の167.9万円に達し、額面の約8〜9%になります。ちなみに、将来受け取る老齢厚生年金にも上限があり、理論上の最高額は月額約30万円となります。

■手取り額を増やすためにできること

少しでも税金や社会保険の負担を減らして、手取りを増やしたいと思う人は多いでしょう。

社会保険については、私たち従業員が工夫をして減らす方法は、あまりありません。社会保険料は、毎年4~6月に支給される給料に基づき、9月から翌年8月までの保険料が決まります。そのため4〜6月の残業が少なければ、保険料が多少抑えられます。

ただデメリットもあります。社会保険料を減らすと、算定基準の「標準報酬月額」が低くなるため、結果的に将来受け取る年金額が減ります。

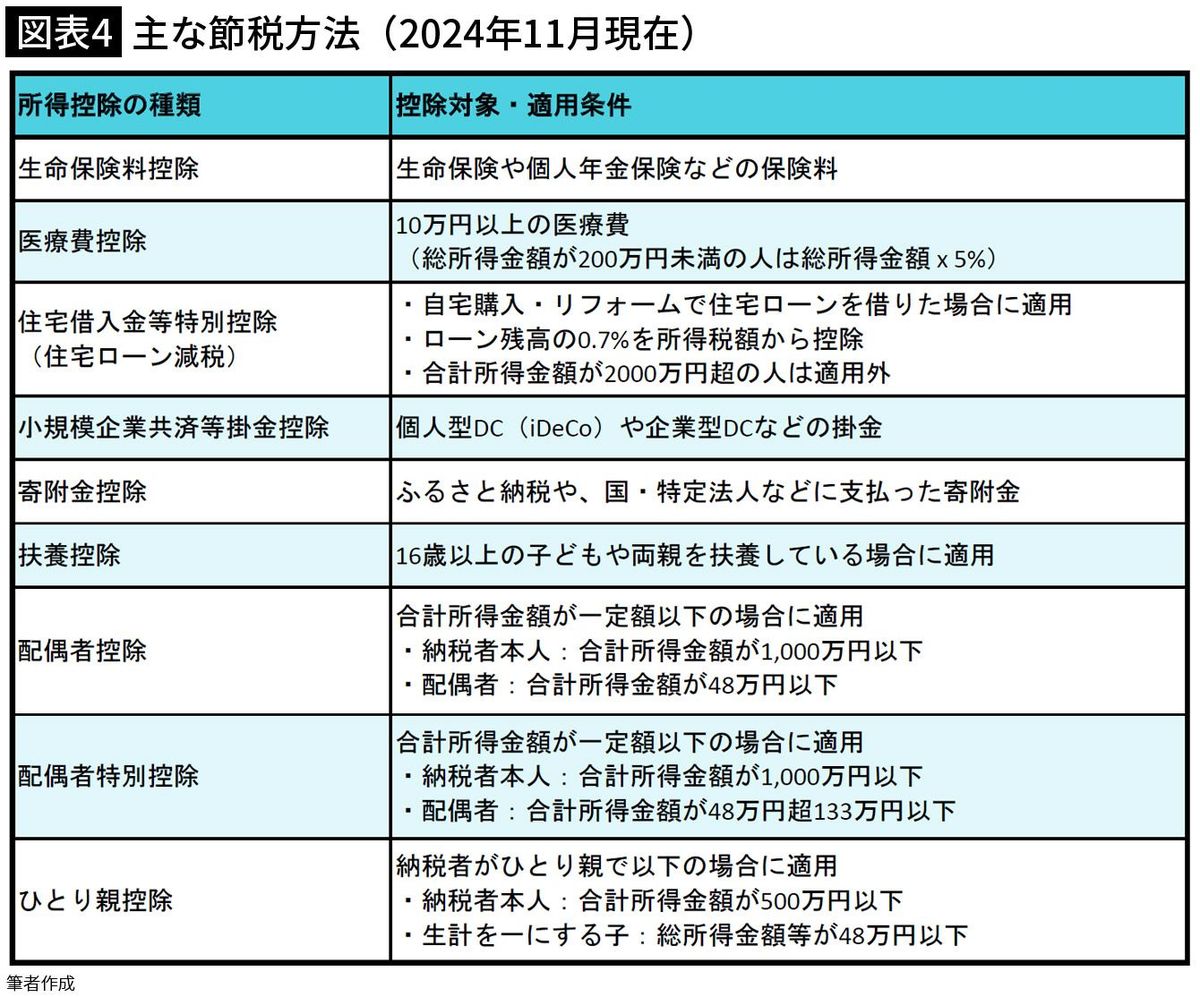

所得税や住民税に関しては、各種所得控除を上手に活用することで、税負担を軽減できます。主な節税方法を表にまとめたので、参考にしてください。

■ふるさと納税は節税ではないがメリットあり

ちなみにふるさと納税は、実質的な節税効果はありません。翌年の住民税を前払いしているためです。ただ、自分の好きな地方自治体に寄付をすることで、寄付金控除が受けられます。控除上限額の範囲内であれば、寄付をした金額が翌年の住民税額から控除されます。

また、寄付をした金額に応じて、自己負担2000円で地方自治体から寄付額の最大3割の返礼品が受け取れます。物価高の時代では、返礼品として食料品や日用品を選ぶ人も多いようです。

お金の勉強というと、私たち大人は資産形成の情報を集めがちです。実はその前に、日本の充実した社会保障制度を正しく理解すると、生活基盤を賢く築くことができます。

私たちが月々の収入から支払う保険料や税金が、未来の老後を作っています。意外と社会人が学ぶ機会のない給与明細。定期的に金額を確認し、自分に合った収支管理、ライフプラン、資産形成に繋げてください。

----------

金融教育家

金融教育家。欧米投資銀行勤務歴17年、個人投資家歴26年。証券外務員一種、最新の心理学NLPを使ったマネークリニック®認定トレーナー。2018年、ウェルス・マインド・アプローチ創業。資産運用講座を実施し、2022年より「3ヶ月マネー実践講座」を提供開始。ライフプランから資産運用までマンツーマン指導。著書に『「お金の不安」をやわらげる科学的な方法 ファイナンシャル・セラピー』(日本能率協会マネジメントセンター)がある。

----------

(金融教育家 上原 千華子)

外部リンク

この記事に関連するニュース

-

年収100万円妻と200万円妻で世帯の「生涯手取り」に2200万円の差…老後2000万円問題が一気に吹き飛ぶ家計戦略

プレジデントオンライン / 2024年12月20日 17時15分

-

ねんきん定期便の見込額に注意!年金から天引きされる4つのお金を知っておこう

オールアバウト / 2024年12月13日 20時30分

-

年収は600万円が一番コスパいいってよく聞きますけどなぜでしょうか? 800万円以上の収入だとどんなデメリットがあるのですか?

ファイナンシャルフィールド / 2024年12月11日 3時0分

-

住宅手当を毎月「3万円」もらっていますが、これにも税金はかかりますか?自分で家賃を全額支払った方が「手取り」は増えるでしょうか?

ファイナンシャルフィールド / 2024年11月27日 23時30分

-

月収や年収を比較するとき「額面」を使うのはなぜでしょうか?「手取り」のほうが分かりやすくないですか?

ファイナンシャルフィールド / 2024年11月27日 4時30分

ランキング

-

1女川原発、営業運転を再開=福島第1と同型で初―東北電力

時事通信 / 2024年12月26日 18時46分

-

212月末まで!今年の「ふるさと納税」注意したい点 定額減税の影響は? 申し込む前に要チェック

東洋経済オンライン / 2024年12月26日 13時0分

-

3ローソン、東京など一部店舗で販売する“氷”を自主回収へ ガラス片混入の恐れ

日テレNEWS NNN / 2024年12月26日 20時51分

-

4昭和的「日本企業」は人事改革で解体される? 若手社員への配慮と、シニアの活性化が注目される背景

ITmedia ビジネスオンライン / 2024年12月26日 5時55分

-

5なぜスターバックスの「急激な拡大」は失敗に終わったのか…成長を一直線に目指した企業の末路

プレジデントオンライン / 2024年12月26日 15時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください