1日でも月末でも15日でもない…過去20年間のデータを検証してわかった「新NISAで最も有利な積立日」

プレジデントオンライン / 2024年12月5日 7時15分

■新NISAで積立をするなら毎日、毎週、毎月のどれがベストか

新NISAで投資信託に積立投資をしている人の多くが、「毎月積立」をしていることでしょう。証券会社の中には、「毎日積立」や「毎週積立」ができるところもあります。一定金額を一定のタイミングでコツコツ購入する方法を「ドルコスト平均法」と言います。

株に投資する投資信託は、長い目で見れば右肩上がりに推移してきており、今後も上がり続けていく可能性は高いでしょう。

しかし、短期的に見れば、日々の価格は上下しながら推移していきます。ドルコスト平均法で購入した場合、価格が低い時はたくさん買い、逆に高い時には少ししか買いません。積立投資を続けることで、平均購入単価は自然と下がるため、少しの値上がりでも利益を出しやすくできます。

積立の方法として、一般的には「毎日積立」が有利と言われています。その理由は、毎日積立では毎営業日に購入するので、月20回前後と購入回数が多くなり、時間の分散効果がより発揮され、平均購入単価を下げられるからというものです。

■「毎月積立」なら何日に設定すればいいか

一方で「毎月積立」の場合、「積立日」によって運用成績に違いがあるとの指摘もあります。積立タイミングをめぐっては、他にもさまざまな意見があります。たとえば、「月初や月末が良い」「月初や月末よりも10日・15日といった中旬が良い」「五十日(ごとうび・5と10のつく日)ではなく中途半端な日が良い」という具合です。

反対に、「積立日はいつでも大差ない」「長期間だとパフォーマンスの差はなくなる」という意見もよく目にします。

かつて「月初の株高」が話題になりました。2016年7月から2018年2月まで、月初の日経平均株価やTOPIXが20カ月連続で前日より上昇したことを指す言葉です。

月初にたくさんの買いが集まったら、その買いによって投資信託の基準価額が上昇します。そのタイミングで購入すると、購入口数が少なくなるので、結果として平均購入価格は高くなり、パフォーマンスが悪くなるという指摘です。もっともらしく聞こえます。

■検証してみてわかった情報の精度

しかし、本当にそうなのでしょうか。そもそも、これらはきちんと検証して確認したのでしょうか。この後ご紹介する結果を見れば、いかにテキトーな情報なのかがわかります。

筆者は、過去データを検証し、どの方法がベターなのか探ってみました。

■結論①「毎日積立」vs「毎月積立」→積立頻度で大差はつかない

過去の記事でも「投資信託の「毎日積立」vs「毎月積立」結局どっちがお得なのか…お金のプロが検証した結果」というタイトルで、「毎日積立」vs「毎月積立」のパフォーマンスを比較検証しています。

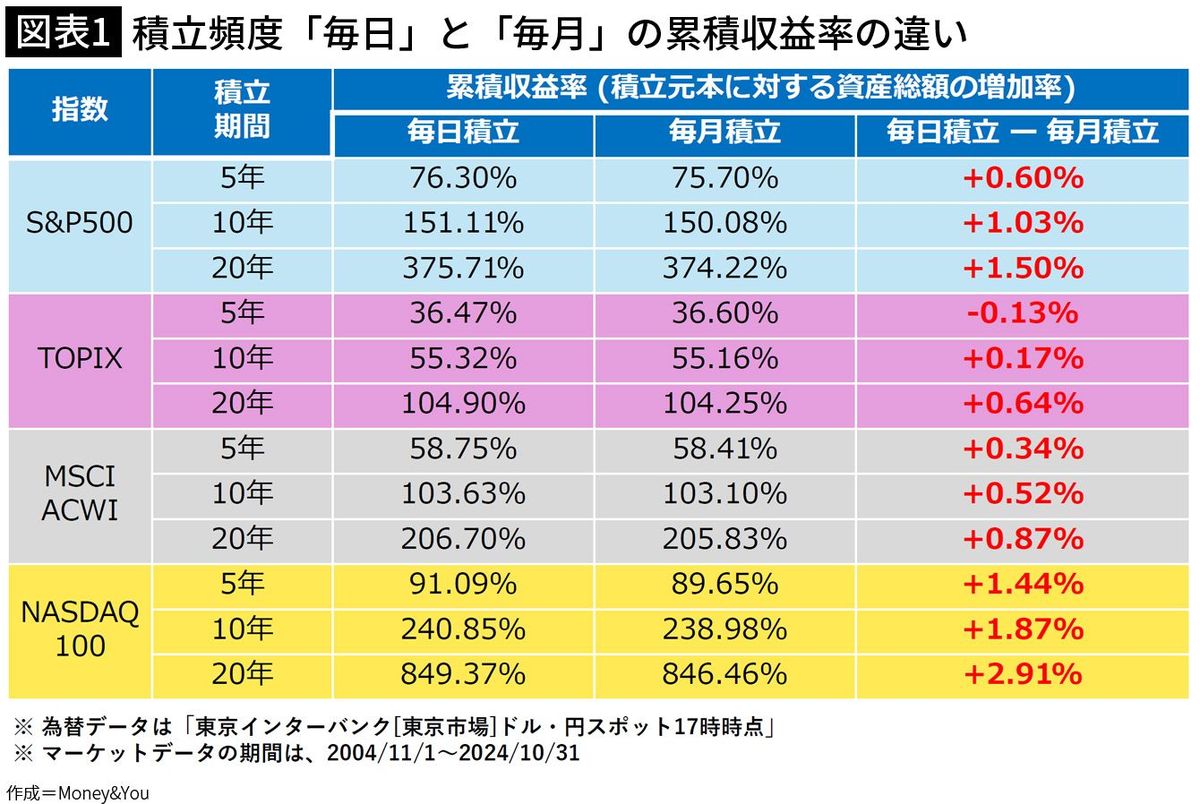

詳しくはそちらの記事も参照していただきたいのですが、結論から言えば、時期や指数を変えても、運用パフォーマンスに差はなく、累積収益率は1〜3%と僅差で「毎日積立」の方が有利になるというものでした。

過去記事では2回の検証結果を紹介しており、1回目の検証では、米国株価「S&P500」と日本株価指数「TOPIX」の2つの指数に対して、5年間(2015年6月1日〜2020年5月31日)、10年間(2010年6月1日〜2020年5月31日)、20年間(2000年6月1日〜2020年5月31日)積み立てた場合の累積収益率を比較しました。

2回目の検証では、「TOPIX」「S&P500」に加えて、全世界株指数の「MSCI ACWI」、S&P500のパフォーマンスを超える指数として人気がある「NASDAQ100」の4つの株価指数に対して、5年間(2017年10月1日〜2022年9月30日)、10年間(2012年10月1日〜2022年9月30日)、20年間(2002年10月1日〜2022年9月30日)積み立てた場合の累積収益率を比較しました。

■毎日積立と毎月積立を直近データで比較

本稿では、3回目の検証結果も紹介します。

「TOPIX」「S&P500」「MSCI ACWI」「NASDAQ100」の4つの株価指数に対して、5年間(2019年11月1日〜2024年10月31日)、10年間(2014年11月1日〜2024年10月31日)、20年間(2004年11月1日〜2024年10月31日)積み立てた場合の累積収益率を比較しました。

過去の検証結果と同じく、いずれの積立期間・指数でも収益率の差はほとんどありません。全体的に僅かに「毎日」のほうが有利となっていて、NASDAQ100のように値動きが荒い指数の場合でも累積収益率で1〜3%の差ですから、気にするほどでもないレベルということがわかります。

■クレカ積立が利用できるのは「毎月積立」のみ

それにこの差は「クレカ積立」によるポイント還元で埋めることが可能です。クレカ積立を利用することで、クレジットカード会社のポイントが貯まります。嬉しい仕組みですが、「毎日」の積み立てには対応していません。利用できるのは「毎月」だけです。

ポイントの還元率は利用するクレジットカードの種類や投資額などで変わります。

楽天証券では「楽天カード」を利用してクレカ積立ができます。ポイント還元率は、楽天証券が受け取る手数料(代行手数料)が年0.4%未満の投資信託の場合0.5%〜2%です。インデックス投資信託は年0.4%未満がほとんどなので0.5%〜2%に該当します。通常カードが0.5%、ゴールドカードが0.75%、プレミアムカードが1%。楽天ブラックカードは常に2%です。

■還元率が1%を超える場合もある

SBI証券は「三井住友カード」を利用したクレカ積立ができます。通常カードが0.5%、ゴールドカードが0.75%〜1%、プラチナカードが1%〜3%となっていますが、年間カード利用額に応じて還元率が決まります。

通常カードとゴールドカードの場合、年間カード利用額が10万円未満の場合、還元率が0%となります。なお、年間カード利用額には投資信託積立分は含めません。ここは大きな落とし穴ですので注意しましょう。

マネックス証券は「マネックスカード」または「dカード」を利用してクレカ積立ができます。ポイント還元率は「5万円以下は1.1%」「5万円超〜7万円以下は0.6%」「7万円超〜10万円以下0.2%」となっています。月10万円積み立てた場合は、還元率が0.73%となります。「dカードGOLD」を利用した場合は10万円分すべて1.1%の還元率になります。

■毎月積立の積立日は何日がいいかを検証

さて、次に毎月の積立日の違いによって、運用パフォーマンスに差があるのかの検証です。

検証期間は5年間(2019年10月1日〜2024年9月30日)、10年間(2014年10月1日〜2024年9月30日)、20年間(2004年10月1日〜2024年9月30日)で、それぞれの積立日で積み立てた場合とします。

■結論②積立日による差はある→計測時期によってバラツキがあるが「25日」がベター

新NISAで毎月1万円、以下の投資信託に積立投資を行なったときの資産額を比較します。

・S&P500:iシェアーズ米国株式(S&P500)インデックスファンド(指数:S&P500)

・国内株式:DC日本株式インデックスファンドL(指数:TOPIX)

・外国株式:野村外国株式インデックスファンド(確定拠出年金)(指数:MSCIコクサイ)

なお、S&P500インデックスファンドで20年以上運用実績があるファンドはありません。投信総合検索ライブラリーによれば、2010年10月22日設定の「上場インデックスファンド米国株式(S&P500)」が最も古いのですが、ETFなので、設定日が2013年9月3日の「iシェアーズ米国株式(S&P500)インデックスファンド」を採用しました。

20年間の検証も行いたいので、S&P500や「eMAXIS Slim 全世界株式(オール・カントリー)」(オルカン)が連動を目指す全世界株価指数「MSCI ACWI」と似たような値動きをする「MSCIコクサイ」連動ファンドを追加しました。「野村外国株式インデックスファンド(確定拠出年金)」は20年以上運用実績があるファンドです。

■外国株だけでなく日本株でも積立日による違いを検証

また、外国株だけでなく、日本株でも積立日による違いがあるのか検証すべく、20年以上運用実績があるファンド「DC日本株式インデックスファンドL」を採用しました。

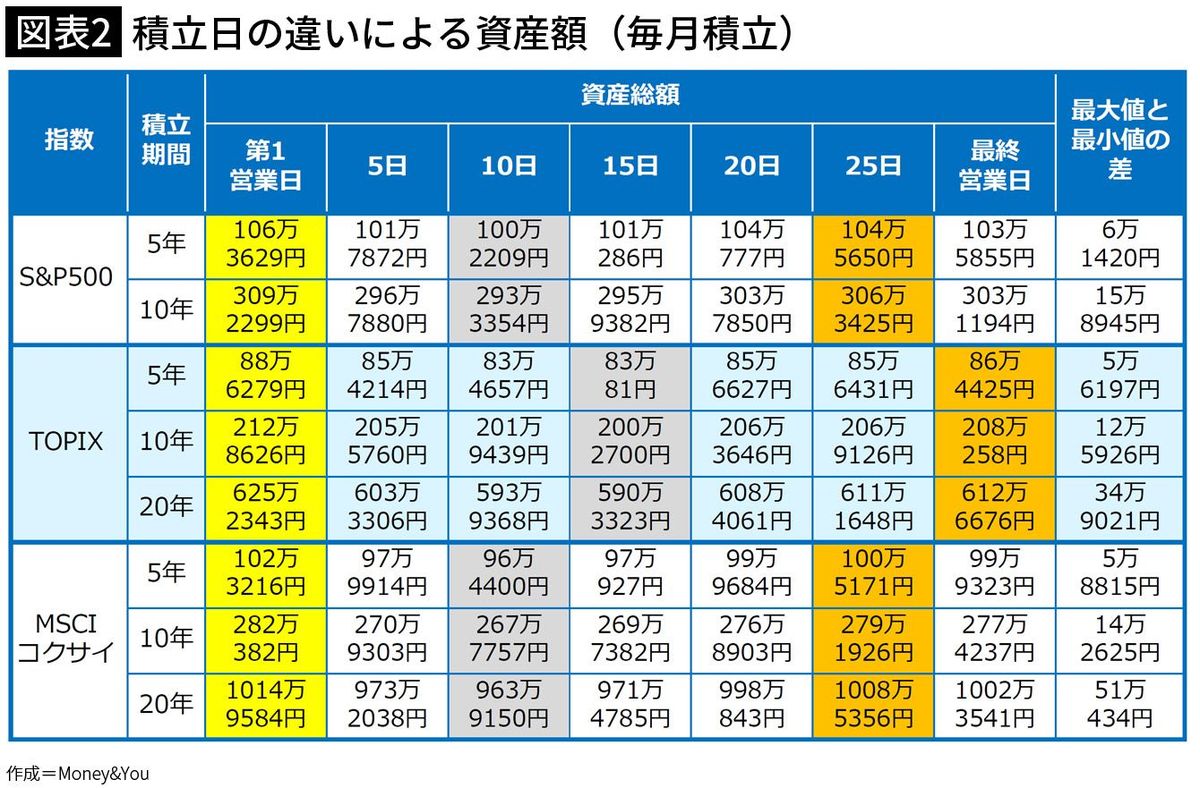

積立日の違いによる検証ですが、「第1営業日」「5日」「10日」「15日」「20日」「25日」「最終営業日」で検証しました。「5日」「10日」「15日」「20日」「25日」が休日の場合は、翌営業日に積み立てることとします。

また、今回「月末」ではなく、「最終営業日」としています。単に「月末」とした場合、月末が休日の場合、翌営業日(第1営業日)となるのが一般的です。

結果は次ページの図表2のとおりです。

■MSCIコクサイでは20年で約51万円の差

図表内で黄色にしたところは資産額が一番多い積立日で、オレンジ色にしたところは資産額が2番目に多い積立日、灰色にしたところが資産額は一番少ない積立日です。「第一営業日」が一番多くなっていることがわかります。反対に積立日「10日」「15日」が一番少なくなっていることもわかります。

S&P500に注目すると、資産総額が一番多い積立日と一番少ない積立日の差額が「5年:6万1420円」「10年:15万8945円」となっています。

TOPIXも同様に、資産額が一番多い積立日は「第1営業日」です。資産総額が一番少ない積立日は「15日」です。資産総額が一番多い積立日と一番少ない積立日の差額は「5年:5万6197円」「10年:12万5926円」「20年:34万9021円」となっています。

最後、MSCIコクサイに注目すると、資産総額が一番多い「第1営業日」と一番少ない「10日」の差額は「5年:5万8815円」「10年:14万2625円」「20年:51万434円」となっています。

20年で約51万円と、ここまで差が開いてしまうと、「積立日はいつでも大差ない」「長期間だとパフォーマンスの差はなくなる」という情報は、全く信用しない方がいいことがわかります。

■積立期間20年で計測時期をズラして検証

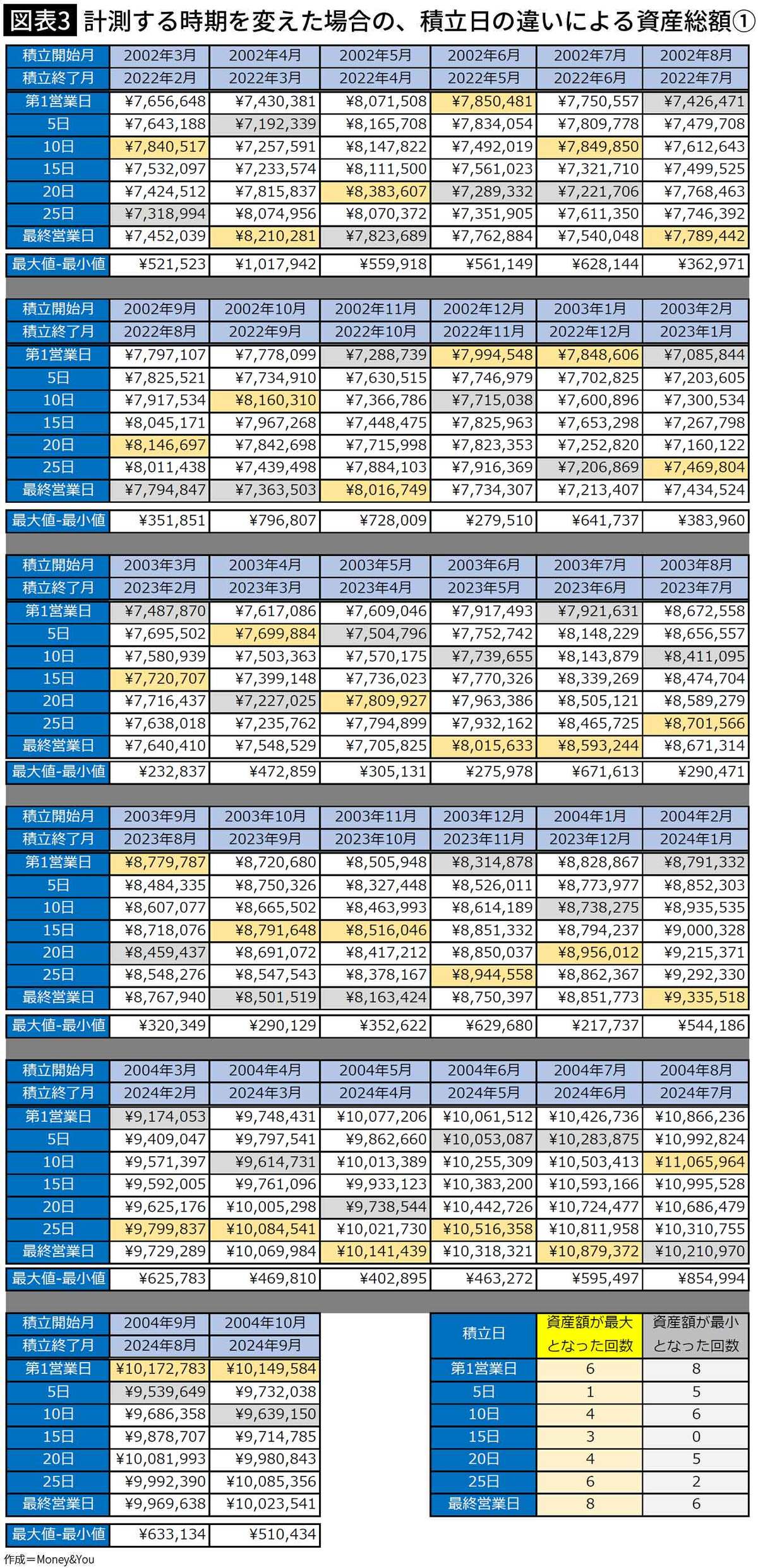

さて、この結果だけを踏まえると、毎月「第1営業日」に積み立てた方が良いということになりますが、計測する時期による影響はないのかも検証したいと思います。

最大値と最小値の差が大きい「積立期間20年間」を固定して、計測時期をズラして検証することにします。

使用するファンドは、野村外国株式インデックスファンド(確定拠出年金)(ベンチマーク指数:MSCIコクサイ)です。同ファンドの設定日は2002年2月22日です。

よって、「2002年3月〜2022年2月」、「2002年4月〜2022年3月」、「2002年5月〜2022年4月」……「2004年10月〜2024年9月」と積立を開始する月を1カ月ずつずらして、資産総額がもっとも多い「積立日」ともっとも少ない「積立日」を確認します。

■「毎月積立」の積立日は「25日」に設定するのがベター

表が細かくて恐縮ですが(図表3)、計測する時期を変えることで、資産額が最大(または最小)となる積立日がバラつくことがわかりました。必ずしも積立日は「第1営業日」が良いわけではないようです。

これだけバラけていると「どの積立日でもいいのでは?」との見方もできますが、ベターとなる積立日を探すべく、もう少し分析してみましょう。

資産額が最大になる回数がもっとも多かったのは、「最終営業日」となっています。次点で「第1営業日」と「25日」。一方で、資産額が最小になる回数がもっとも多かったのは「第1営業日」。次点で「10日」と「最終営業日」です。

つまり、「第1営業日」と「最終営業日」は、資産額が最大にも最小にもなる回数が多く、ブレが大きい積立日であることがわかります。

資産額が最小になる可能性が低くしながら、最大になる可能性を高める積立日は「25日」と言えそうです。実際、計算結果を眺めてみると、概ね資産額が多い傾向にあるようです。

ここまでの分析を踏まえると、積立日は「25日」に設定した方がベターのようです。

ただし、あくまでも過去のデータに基づく結果であり、将来の投資成果を予想・保証するものではありません。その点を踏まえ、投資行動に生かしていただければ幸いです。

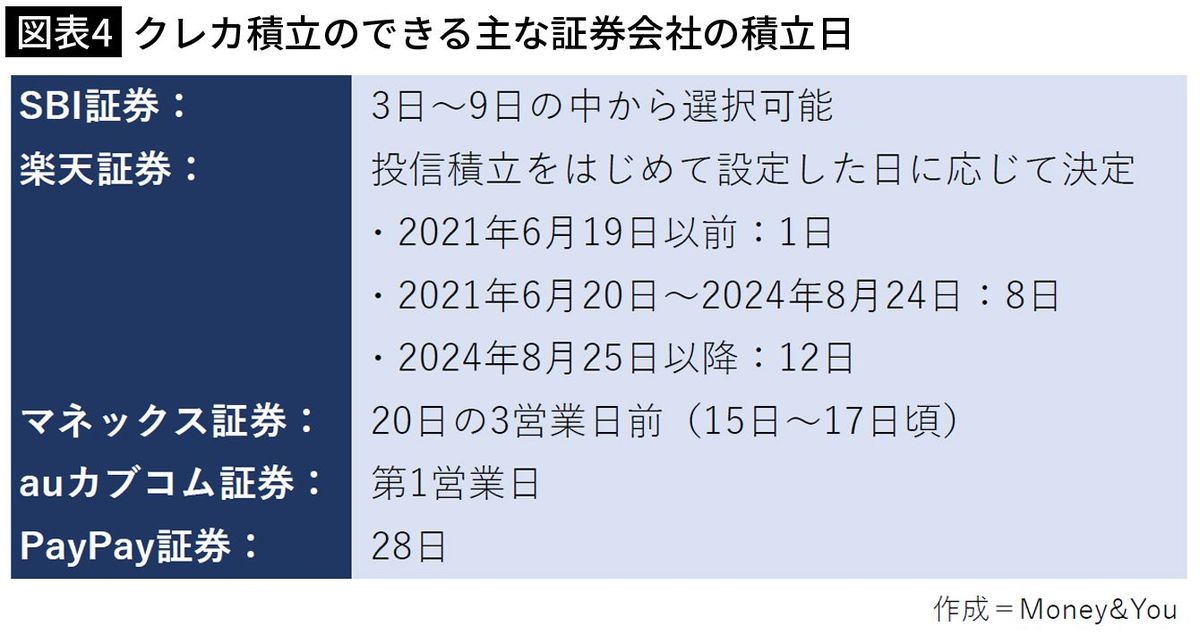

■クレカ投資は証券会社によって「積立日」が決まっている

ところで、前述した「クレカ積立」は証券会社によって積立日がほぼ決まっています。

SBI証券でクレカ積立を利用している人も多いので、「3日〜9日」の中でどの日を積立日にすれば良いのかも、ついでに検証してみました。

先ほどの分析と同様、野村外国株式インデックスファンド(確定拠出年金)(ベンチマーク指数:MSCIコクサイ)を活用し、「2002年3月〜2022年2月」、「2002年4月〜2022年3月」、「2002年5月〜2022年4月」……「2004年10月〜2024年9月」と1カ月ずつずらして、資産総額がもっとも多い「積立日」ともっとも少ない「積立日」を検証しました。

■SBI証券のクレカ積立で資産額が最大になるのは「9日」

資産額が最大になる回数がもっとも多かったのは、「9日」となっています。次点で「3日」です。一方で、資産額が最小になる回数がもっとも多かったのは「6日」。次点で「4日」です。

資産額が最小になる可能性が低くしながら、最大になる可能性を高める積立日は「9日」と言えそうです。SBI証券のクレカ積立日は「9日」に設定した方がベターのようです。

ただし、あくまでも過去のデータに基づく結果であり、将来の投資成果を予想・保証するものではありません。その点を踏まえ、投資行動に生かしていただければ幸いです。

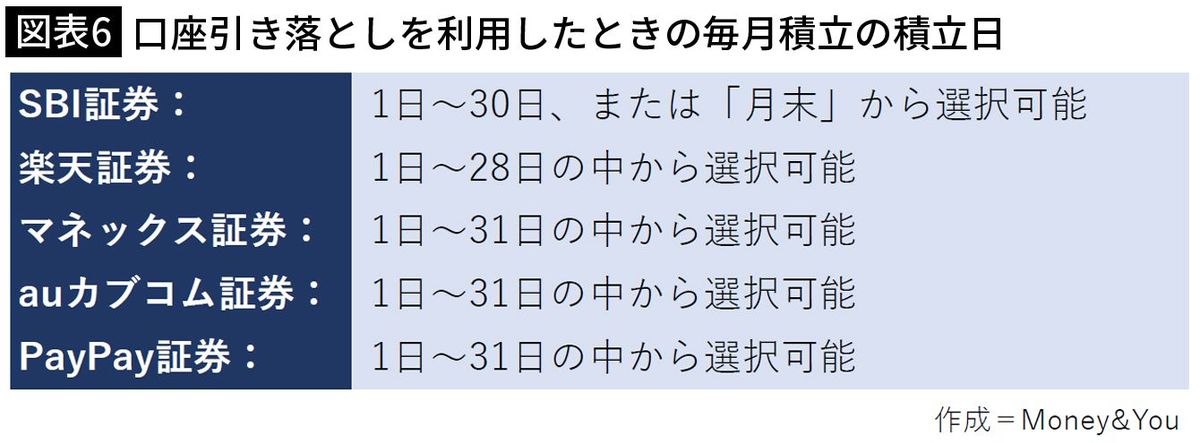

口座引き落としで毎月積立を行う場合は、各証券会社とも自由に積立日を設定できるようになっています。

どうしてもポイントが捨てがたいというのであれば、楽天証券の「楽天キャッシュ」で投資信託の積立を行う方法はあります。

楽天キャッシュは楽天銀行の口座や楽天カードなどからチャージできる電子マネー。毎月5万円まで投資信託の積立ができ、積立額の0.5%の楽天ポイントがもらえます。楽天キャッシュの積立日も毎月1日〜28日の間から選べます。

■「ファクト」を必ず確認し、それに基づいた行動が大切

「毎日積立は時間の分散効果がより発揮され、平均購入単価を下げられるから、毎月積立よりも有利だ」と言われれば、もっともらしく感じてしまいます。しかし、事実を確認すると、確かに、僅差で有利ではあるけれど気にするレベルではないことがわかりました。

投資信託の毎月の積立日については、「『キリのいい日に買いたい』『月初・月末に買いたい』と多くの人が思うと、その日の価格が上がって割高になる可能性があるからやめた方がいい」と言われれば、もっともらしく感じてしまいます。

事実を確認すると、積立日は計測時期によって運用パフォーマンスが良い日が異なるものの、総じて「25日」に設定しておくのがベターであることがわかりました。25日に設定しておけば、他の積立日と比べて資産額が最小となる可能性を低くしながら、最大となる可能性が高くなる傾向があるようです。

「積立日はいつでも大差ない」「長期間だとパフォーマンスの差はなくなる」という情報は鵜呑みにしてはいけません。「ファクト」を必ず確認し、それに基づいた行動が大切です。

本稿がみなさんの投資行動の参考になれば幸いです。

----------

マネーコンサルタント

Money&You代表取締役。中央大学商学部客員講師。慶應義塾大学経済学部卒業後、外資系生命保険会社にて資産運用リスク管理業務に従事。2015年に現会社を創業し現職へ。ニュースメディア「Mocha(モカ)」、YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」、書籍、講演などを通じて鮮度の高いお金の情報を日々発信している。『はじめての新NISA&iDeCo』(成美堂出版)、『定年後ずっと困らないお金の話』(大和書房)、『マンガと図解 はじめての資産運用 新NISA対応改訂版』(宝島社)など書籍100冊、著書累計170万部超。日本証券アナリスト協会検定会員。宅地建物取引士。ファイナンシャルプランナー(AFP)。日本アクチュアリー会研究会員。X(@yorifujitaiki)

----------

(マネーコンサルタント 頼藤 太希)

外部リンク

この記事に関連するニュース

-

年収750万円会社員「相場は無視してひたすら入金」余剰資金でS&Pや全米株式に4年間積み立て続けたら?

オールアバウト / 2024年12月5日 12時20分

-

松井証券×JCBが挑むクレカ積立 赤字は避けられないのに、なぜ勝負するのか

ITmedia ビジネスオンライン / 2024年12月2日 7時43分

-

"元・MSCIの中の人”が語る「オールカントリー」を買っている人が「知らないかもしれない」ある重要な“事実”

Finasee / 2024年11月22日 13時0分

-

投資信託はいくらから始められるの? 投資金額を決めるポイント、注意点も解説

マイナビニュース / 2024年11月19日 10時0分

-

大和コネクト証券のクレカ積立で評価額が200万円を突破!(菊地崇仁)

ポイ探ニュース / 2024年11月9日 10時13分

ランキング

-

1GM、中国事業で特別損失を計上 販売不振で7500億円超

共同通信 / 2024年12月5日 8時24分

-

2「おでん」の政権交代? 主戦場はコンビニから外食へ ユニークなお店が続々と生まれる背景

ITmedia ビジネスオンライン / 2024年12月5日 6時31分

-

3「週3日働き年収2000万」オジサンのニッチな仕事 「元手ゼロ」で楽なビジネスを軌道に乗せたワケ

東洋経済オンライン / 2024年12月4日 18時0分

-

4三井住友建、麻布台ヒルズ住宅750億円損失の深層 「日本一の高さ」の称号を求めた代償は大きすぎた

東洋経済オンライン / 2024年12月4日 7時20分

-

5東海道線「村岡新駅」、周辺開発が抱える問題点 鎌倉市役所移転の行方や駅反対派の主張は?

東洋経済オンライン / 2024年12月5日 6時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください