不労所得を夢見たはずが残ったのは億の借金…「サラリーマン大家」で失敗する人に共通する「良さげな物件」とは

プレジデントオンライン / 2024年12月24日 9時15分

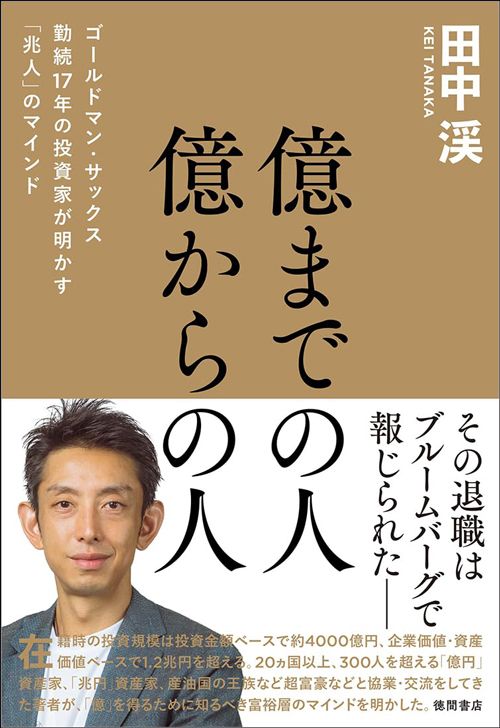

※本稿は、田中渓『億までの人 億からの人 ゴールドマン・サックス勤続17年の投資家が明かす「兆人」のマインド』(徳間書店)の一部を再編集したものです。

■「してもいい借金」と「してはいけない借金」

借金には「してもいい借金」と「してはいけない借金」の2種類あります。ひと口に借金といっても、すべてがマイナスではないということです。

「してもいい借金」の代表格は、不動産を買うときに必要になるお金です。とくに会社員であればなおさら、一定程度の会社に一定程度以上勤務していれば信用力がありますから、お金を借りにくい自営業の人たちとは違って借金できることは非常に大きな「特権」です。

よくも悪くも安定しているため、年収が急激に上がることもないことを悲観する会社員は多いのですが、その安定感こそが借金することができる権利を生んでいると思ってください。

僕も、17年間勤めたゴールドマン・サックスに勤めている状態で人生最大の借金をしています。数多くの不動産投資を行い億単位のお金を借りています。

借金することは必ずしも怖いことではありません。超低金利時代が終焉を迎えつつあるとはいえ、引き続き日本の低金利は魅力的です。レバレッジをかけることへのリテラシーさえ備わっていれば、借りられるものは借りたほうがいい。億を超える人たちも、そう考えて不動産投資をしています。

一方で、暗号通貨や株式などに投資するときに多額のお金を借りるのは「してはいけない借金」です。暗号通貨や株式への投資は、あくまでも自己資金の範囲で、かつ失っても生活に困らない範囲でやるのが鉄則です。

■リターンも大きいがリスクも大きい

なぜ、そこまで「危ないですよ」と僕がいうのか。これも投資の鉄則ですが、レバレッジのきく投資はリターンが大きくなる分、リスクも大きくなります。それがわかっていても挑戦したくなるのは、投資する側にとっては魅力的に感じられるからでしょう。

たとえば、元手となる資金が10万円あるとして「レバレッジ5倍で投資をする」となると、元手の10万円に対し40万円の借金をして合計50万円で投資ができます。投資対象が10%値上がりした場合、50万円×10%=5万円の利益を得られる計算です。同じ10万円でも借金なしだと、利益は1万円なので10%そのもの、借入をすると同じ10万円の元手でも利益の5万円は、50%にあたるので、魅力的ではないでしょうか。

ただ、10%値下がりした場合も同じだけ、5万円の損失、元手が半分になる点に注意が必要です。これが、「投資対象が100%値下がりした(破綻した)」という最悪のシナリオの場合、元手になる10万円すべてを失うだけでなく、40万円の借金に返済義務が生じ、大きな損失になります。

■暗号通貨「崩壊」の可能性はゼロではない

現実的には投資対象の価値がゼロになってしまうことは稀ですが、企業の倒産や暗号通貨の崩壊の可能性はゼロではないのはよく知られているとおり。不動産投資の場合は市況の変化があった場合でも、元利金の返済ができている限り、返済期間中は景気回復を待つことができます。

これが株式投資や暗号通貨の信用取引の場合、追加で証拠金を入れないと、強制的に売却されてしまい、損失が確定してしまいます。損失確定が許容できずに、手を付けてはいけない資金に手を付けて証拠金を支払い、さらに損失が拡大……ということも起こり得ます。借金してまで株式や暗号通貨に投資をするのはおすすめしません。

■不動産投資の借金で気を付けること

「不動産投資のための借金は、会社員ならすべき」と前述しました。ここで気をつけたいのは、不動産投資で借金をするときは、「資産価値」「キャッシュフロー」「レバレッジ倍率」のバランスを考える必要があるということ。そして、不動産なら何でも買えばいいという話ではないということです。

「サラリーマン大家さん」に憧れる会社員は少なくありません。会社員としての給与を確保しつつ、会社以外から定期的に入ってくるお金を確保できる安定的な投資の形だからです。

ですが、物件によっては「不動産を持っているだけで儲かってはいない」ということが起こります。そういう場合、「たしかに、交際費や交通費などを経費にできてその分が節税になっている。でも、不動産そのものは赤字。通算すると少しだけ黒字という程度かな」ということも、ままあります。でもそれは、本来の目的とは違っています。

不動産投資の目的はあくまでも投資であって、節税ではありません。節税はあくまでもオマケととらえ、不動産投資そのものできちんと長期的に利益が出るものを保有する必要があるのです。

■「よく知らない首都圏エリアの木造アパート」での失敗

よくある「サラリーマン大家さん」の失敗例としては、こんなケースがあります。

投資物件は新築の木造アパート。場所は、首都圏といっても東京生まれの人でもあまり聞いたことがないようなエリアだったりします。そのアパートに投資をしようと決めた理由は「利回りがよく、販売不動産会社による家賃保証がついているので、決まった額の家賃が入ってくるため」。

ところがいざ投資をはじめてみると、利回りがいいのは一時的なもの。不動産会社は最初から、「大家さんには最初だけ“おいしい思い”をさせてあげればいいだろう」という目論みで、大きな販売利益をとるために、期間限定の家賃保証で小さなリスクをとる、というパッケージで考えているわけです。

この手の不動産会社は、一定期間が過ぎた後は、契約更新のタイミングで家賃保証の継続を拒否したり、継続だとしても大幅な減額を要求してきたりするのが定石。すると、大家さんはみずからそのマイナーなエリアに建っている木造アパートの面倒を見なくてはならなくなるうえに、下手をすると億単位の借金が残ってしまうことになります。

木造アパートはマンションに比べて劣化のスピードも速く、借り手も次第に減って当初の賃料レベルで貸せなくなり、さらに赤字が膨らんでいく……という負のスパイラルを止められなくなっていくのです。

このように、不動産会社のビジネスモデルにはまり、「建物の価値も低ければ、土地の価値も低い」というような投資物件に手を出してしまわないよう、購入するときは慎重にならなければいけません。

■自己破産が相次いだ「かぼちゃの馬車事件」

2018年には「スルガショック」「かぼちゃの馬車事件」と呼ばれた巨大不正融資事件がありました。

かぼちゃの馬車とは、株式会社スマートデイズが企画・販売していた女性専用シェアハウスのブランド名です。「賃料30年保証、利回り8%」といったうたい文句に、不動産投資家は、スルガ銀行から1億円ほどの融資を受け、続々とかぼちゃの馬車を購入したものの、サブリース契約を締結したスマートデイズはわずか数年で経営破綻。スマートデイズに賃料の支払いを滞納された不動産投資家はローンの返済ができなくなり、自己破産が続出。「かぼちゃの馬車事件」として社会問題にまで発展しました。

驚くことに、1000人を超える被害者の不動産投資家のなかには、医者や弁護士、大学教授といった社会的にステータスの高い人たちが数多く含まれていました。その道の一流の人であっても、金融リテラシーの欠如により、こうした被害にあってしまうのです。

■富裕層が不動産投資で見ているポイント

では、富裕層が不動産投資をする際、どこを見て、どんな物件を購入しているのでしょうか。

たとえば、とある富裕層の人は、こんな条件を挙げています。「築年数は気にしない。それよりも、メジャーなエリアで駅から徒歩5分圏内の物件にこだわる」。築年数が古くても、リノベーションをして整えている限り、退去者が出ても利便性のよさからすぐまた次の入居者が決まるので空き室の心配をしなくていい、メジャーなエリアの見極めについては長期にわたって需給がきちんと見込めることが大切で、人口や乗降客数が安定していたり増加していたりするようなところを見ています。また、当然ながら公示価格などの不動産の直接的な指標の動向も見ています。

■物件はむしろ古いほうがいい

僕自身が不動産投資をする際は、自分自身に土地勘のあるエリアであることが最優先。やはり築年数にはこだわりはありません。保有している物件は築25年〜30年のものばかりです。

大切なのは、その街の雰囲気を知っていて、そこに暮らす人々の生活を思い描けるようなところにある物件です。住んでいる人たちの活動が活発な場所であれば、築年数は問わず、むしろ築年数が古いために相場より安い価格で購入できることにメリットを感じています。

築30年の物件を安く手に入れて、外国人向けマンションのようにフルリノベーションして付加価値をつけて高い家賃で貸し出す、という投資もできますし、またそういう場所だと将来的に再開発が起こる可能性があり、築年が古いことで割安で買えたものが、地上げや周辺の再開発の恩恵により、大化けする可能性も秘めています。

反対に、「僕だったら手を出さないだろうな」と考えるのは、自分が馴染みのないエリアにある○○ニュータウンや○○の丘といった大手不動産ディベロッパーのビジネスモデルが絡んでいそうな物件です。限界ニュータウンが社会問題になっているとおり、需給を無視した乱開発はいつか必ず破綻します。そうした物件は避け、自分がきちんとイメージできる物件を慎重に選び、手堅く投資をしていくことを心がけています。

----------

元ゴールドマン・サックス マネージング・ディレクター

1982年、横浜出身。上智大学理工学部物理学科卒業。在学中に学科首席として表彰を受ける。同大学院に進学し、米国ロサンゼルスで、選抜された24人を対象に毎年開催されるビジネスセミナー「CVS Leadership Institute」に参加。個人優勝、チーム優勝を果たす。大学院中退後、53回の面接を経て、ゴールドマン・サックス証券株式会社に内定し、2007年に新卒として入社。瞬く間に金融危機(リーマンショック)が訪れ、ボーナスゼロ、大幅な減給に加え、在籍部署の9割の人員が削減される壮絶な経験をし、どん底に陥る。NHKドラマ「ハゲタカ」の舞台にもなった刺激的な投資部門で、星野リゾートとのジョイントベンチャーによる温泉旅館の再生や、企業価値5000億円を超える会社買収、1棟1000億円を超えるオフィスビル投資や、全国の大型国内リゾートホテルの外資系へのリブランド、企業再生やバリューアップなどのプロジェクトを中心に、上場・未上場株式、債券、不良債権、不動産、インフラストラクチャーなどへのあらゆる投資を行う。退社後は、少数精鋭の投資会社にて勤務。同社の不動産投資の責任者を務める。

----------

(元ゴールドマン・サックス マネージング・ディレクター 田中 渓)

外部リンク

この記事に関連するニュース

-

収益稼働率(R)98.7%の高実績で安定したアパート経営を実現 堅実な不動産投資のアイケンジャパン

@Press / 2025年2月5日 10時15分

-

不動産投資の拡大「ワンルームマンション」が最多 年収1000万円以上の富裕層の4割「戸建て」投資も上位に

PR TIMES / 2025年1月27日 11時15分

-

マンション経営を考えています。「大家」になった場合、どれくらいの「収入」が期待できますか? また、どのようなリスクがあるのでしょうか?

ファイナンシャルフィールド / 2025年1月15日 8時20分

-

「ポイ活」に励んでいる人はこれから損をする…金利上昇時代にやってはいけない「お金の使い方」

プレジデントオンライン / 2025年1月13日 8時15分

-

片手間でも入居率8割を実現?…「大家業」がサラリーマン&妻にとって「無敵の副業」といえるワケ【資産数億円の元メガバンカーが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月13日 7時15分

ランキング

-

1やりすぎやん、スシロー! 鶴瓶のCM“抹消”は危機管理的にアリかナシか?

ITmedia ビジネスオンライン / 2025年2月5日 6時10分

-

2トランプ政権始動、円相場の行方は関税次第に…マーケット・カルテ2月号

THE GOLD ONLINE(ゴールドオンライン) / 2025年2月5日 7時0分

-

3ホンダ・日産の株価急上昇、需給巡る思惑先行 破談報道でも

ロイター / 2025年2月5日 10時39分

-

4「パナソニック」を解散して事業会社に再編 名称を残すかは未定 テレビ事業は撤退検討

TBS NEWS DIG Powered by JNN / 2025年2月4日 19時23分

-

5西友の売却に見る「総合スーパー」の終焉 かつてダイエーと争った“王者”の行方は?

ITmedia ビジネスオンライン / 2025年2月4日 8時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください