親が亡くなってからでは遅すぎる…40代男性が「親が元気なうちに聞いておけばよかった」と後悔していること

プレジデントオンライン / 2024年12月29日 16時15分

(※個人の特定を避けるため、記事中で紹介する事例は一部を変えています)

■「親の財産」は把握しておいたほうがいい

筆者のもとに相談に訪れる方の中には、おおむね40歳を過ぎると目の前の「老いゆく親」を見て、大丈夫なのかと心配される方が増えます。ファイナンシャルプランナーは、税理士や弁護士のように相続の手続きなどに直接携わることはありませんが、将来のお金について話が及ぶと、親の介護や相続への不安を口にされる方が少なくありません。ニュースで報じられるような介護の苦労や、相続をめぐる揉め事を“あたかも自分事のように”感じられているようです。

詳しく話を聞いてみると、当のご本人たちは仕事や家庭のことで忙しない日々を送っており、親のもとを頻繁に訪れることすら難しい方ばかりが多い印象です。たまの帰省をしても大した話ができず、現在の親がどのような状況なのか全く把握できていない……とジレンマを抱えている方は、読者の中にも多いと思います。

子供である自分自身が社会に出て独り立ちすると、親との間にある種の気遣いのような感情がわいてしまい、突っ込んだ話がしにくくなる、ということも一因としてあるようです。しかし、親が元気なうちに把握しておきたいことはたくさんあります。その中でも親の財産状況の把握は、最重要課題です。

直近にふりかかりうる問題としては、親の介護費用です。親自身が捻出できなければ、子供が負担しなければなりません。また万が一、親が亡くなってしまった場合、財産の詳細が把握できていなければ、相続の手続きは全く進みません。これらの問題を後回しにしたツケは、すべて子供に降りかかってきます。ここから先は転ばぬ先の杖として読み進めてください。

■「実家」の名義が“親ではない”こともある

高齢の親が突然亡くなってしまい、遺された子供たちも資産状況をしっかり把握できておらず、「あたふたして喪に服すどころではなかった」という事例を耳にします。

例えば、実家に何年も戻っていない40代の息子に降りかかった「実家の土地」の問題です。80代の父が亡くなりいろいろと整理していたところ、「実家の庭」の部分が実は「叔父の土地」だったというケースでした。

息子さんも薄々は知っていたようなのですが、ちゃんと父親に確認したり、今後どうしていくのが良いのか話し合ったりすることができていなかったようです。しかもその庭が無ければ、実家は道路に面さないことから、なかなか売れずに困ったそうです。

また、この叔父は90代と高齢で、交渉するのも気が重いという事情でした。せめて父親が生きているうちに状況を把握できていれば、面倒が少なくて済んだのではないかと、親との財産の話を先送りにしてしまったことを後悔していました。

他の事例でも、不動産や金など、子供達の知らない資産を持っていたことが判明し、想定以上に高い税金の支払いのために現金の準備が間に合わなかったり、財産の分割方法などをめぐって争いに巻き込まれて体調を崩したり……といったことは枚挙にいとまがありません。

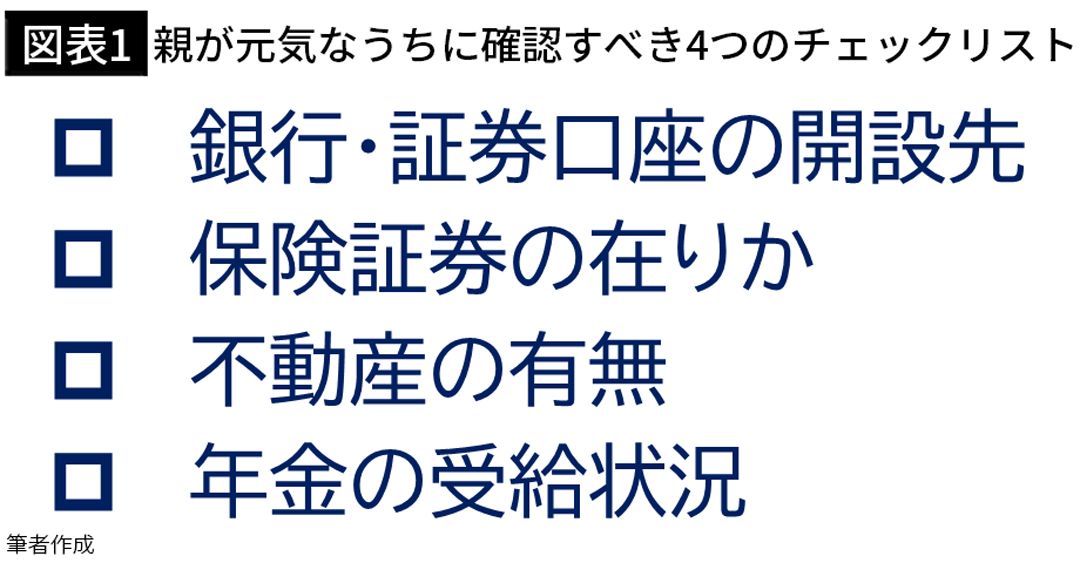

■最低限チェックしておくべき4項目

親の財産といっても様々なものがありますが、まず、次の4つは最低限、絶対に確認しておきましょう。

上記は、もし親が亡くなった際には必ず確認しなければならない事項です。これらがわからないと、相続すべき財産がいくらなのかも分りませんし、親族、きょうだい間での分割協議も一向に進みません。

親が亡くなったあとに家中の物をひっくり返すだけでも相当大変なはずです。これは非常に現実的な話で、相談に来られた多くの方が、「通帳や印鑑などの在りかがわからない」と口にされています。

では、ここからは4項目について、お客様から聞かれたときにお伝えしている“具体的にチェックすべきポイント”を説明していきます。

■どこの銀行・証券会社に口座があるのか

1.銀行・証券口座

銀行口座は、「金融機関」「支店名」「口座番号」と「調べた時点での残高」を一覧にしておきましょう。

長らく使っていない口座は、親が元気なうちに解約の手続きを進めてもいいかもしれません。キャッシュカードの暗証番号は安全なところに保管します。外に持ち出さないノートに書いておくのもおすすめです。

ただ、家族だからと本人から暗証番号を聞いてキャッシュカードを使用するのは望ましくありません。「生計を一にする」という条件はありますが、可能であれば「代理人カード」を作っておくと、本人に代わってATMでの引き出しができるので便利です。

通帳記入が終わったら、引き落としされている内容もチェックしましょう。

相談に訪れた方の中には、水道光熱費の推移を見て「水漏れが発覚した」という方や「親が夏場にクーラーをつけていなかった」ということがわかった例もありました。親が何にお金を使っているかだけでなく、実家や親自身の動向を把握するのにも役立ちます。

■「塩漬けの投資信託」に注意

とはいえ、行き過ぎたチェックは控えましょう。健康食品の定期購入、趣味の収集など、子供から見ると一見無駄と思えるものでも、親にとっては大事な支出だったりします。明らかに不必要な高額商品を買わされている場合は見逃せませんが、親子で揉めては意味がありません。“あくまでも親のお金なのだ”と使い方には口出しをしない心づもりも大切です。

証券口座も同様に、「金融機関」「支店名」「口座番号」を一覧にしておきましょう。株式や債券、投資信託などを保有している場合は、「その時点での評価額」も確認しておいてください。

中には、昭和の時代から塩漬けになっている投資信託を持ち続けている高齢者もいます。

明らかに手数料が高かったり、ブームが去ったものに投資している商品を持っていたりすることもあります。今後も利益が望めないものは、早々に売却整理を検討してもよいかもしれません。親が認知症になったり、死亡したりすれば、売却するのにも複雑な手続きが必要となるからです。

■何の保険に入っているのか、問い合わせ先もチェック

2.保険

生命保険、医療保険、年金保険、火災保険、自動車保険など、契約しているものを一覧にしておきましょう。また証券はまとめてファイリングをしておくことをお勧めします。

一覧にまとめる際は、保険金が「いつ」「どんなときに」「いくら受け取れるのか」を把握するとともに、「証券番号」と「問い合わせ先」も確認しておきましょう。

保険は請求しないと保険金が受けられないので、いざというときに速やかに手続きできるようにしておくことが大事です。被保険者に代わって保険請求ができるよう、「代理人請求の手続き」も終えておきましょう。

また保障内容も現在の生活リスクにふさわしいものなのかどうかも確認してください。例えば「外貨建て保険」の場合、万が一のときに為替によって保険金額に変動があります。円高のときに亡くなれば、ドルで確定されている保険金も円転する際に想定していた保障金額より少ない保険金しか受け取れません。

あるいは貯蓄目的でドル建て保険に入っている場合は、円安のいま解約したほうが、むしろメリットが得られることもあります。高齢者は、お守りにと保険をそのまま持っていることも往々にしてあるので、ぜひ子供の立場からも“終わり時”について提案できるようになると良いでしょう。

■「土地の所有者」は誰なのか

3.不動産

まずは「土地の有無」や「名義」、「住宅ローンの有無や残債」を確認しましょう。本稿の冒頭に紹介した事例以外にも、実家の土地が「実は借地だった」というケースがありました。“契約期間が終了したら更地にして返還が必要だった”という条件もあったようで、苦労されていました。

少し視点は異なりますが、この機会に家の隅々まで見て、「補修が必要なところはないかどうか」もチェックしましょう。

実家がどの程度傷んでいるのかは、実際に住んでいないといまいちわからないものです。親が介護を必要になった際に住み続けられるのかという観点でも、ぜひ家じゅうを確認しましょう。将来必要な費用の見積もりが大きく変わってきます。

そのほかにも、田舎に土地があるという場合は、「正確な場所」や「所有者」を確認してください。山を持っていたり、今は使われていない家屋があったりします。また、名義人が複数いたり、名義の書き換えが済んでいなかったり、名義人が亡くなっていたりすることも稀にあります。事情を知っている人が生きているうちに早急に対策を取る必要があります。

仮に、何も知らずに相続してしまった場合、見ず知らずの親戚を探し出したり、役所に書類を集めるのに膨大な時間を割いたりと、相続の手続きだけに忙殺されてしまいます。

■「何の年金を」「いつから」「いくら」もらえるのか

4.年金

公的年金には、老齢年金、遺族年金、障害年金の3つの種類があり、親がいま「どの年金をいくら受け取っているのか・いないのか」「いつから受け取るのか」も確認しておきましょう。

仮に親が亡くなったら、年金に関しても速やかに届け出が必要です。そこで届け出が遅れてしまうと、返金が必要になることがあります。もし返金しないと罰則もあり得るようですから、知らなかったでは済まされない話です。

一方、親がまだ年金を受け取っていないという場合は、もしかしたら繰下げ待機中なのかもしれません。一切受け取らずに亡くなった場合、最大5年分遡って遺族が年金を受け取ることができますので、「いつからもらうのか」も聞いておくとよいでしょう。

また条件によっては遺族年金を受給できるかもしれません。国の年金は高齢期の親の生活を支える大切な資金です。パートナーを失い、遺された親が金銭面で困らないよう、事前に子供たちが知っておくと安心かと思います。

■「親のやりたいこと」をきっかけにするといい

ここまで列挙すると、やることが多くますます大変だと思う方も多いでしょう。できればやり過ごしたいと思うかもしれません。

しかし人の死後の手続きは、必ず家族の誰かがやらなければならないのです。子供が事前に親の資産を把握できていれば、慌てふためくことも無くなるわけですから、絶対に把握しておいたほうがよいというのが筆者の主張です。

それでは「どうやって親から聞き出したらいいのか?」と悩まれると思います。

私がよくお客様にアドバイスしているのはずばり、「親のやりたいことを聞いてみる」という方法です。筆者の経験上、「親のやりたいこと」を最初に聞いたあと、それを“実現するためにお金が充分にあるのか”をさりげなく尋ねてみるのです。そうすると、親自身の口から自然とお金の話をしてくれるようになります。

実際にアドバイスをした方からも、「親とお金の話ができるようになった」というお声をいただきます。

例えば、「お父さん/お母さん、どこか旅行にいきたいところある?」という質問です。「前にCMのクルーズ船に乗ってみたいって言っていたけど、今年こそ行ってみれば? 予約は私がするから具体的に考えてみようよ」といった具合です。

■渋られたら“遠回りしてでも”聞き出す

あるいは、「親の代わりにお手伝いしてあげる」という切り出し方も有効です。例えば、実家に帰ると、山積みになった書類や、開封されず放置されている封筒を目にしてしまう……というケースは少なくないと思います。

そこで「年金の書類申請って結構難しいの?」などと声をかけてみるのです。「わからなくて困っているものがあったら一緒にやるよ」と、あくまでも「親のことを心配して、手伝ってあげたい」というスタンスで話を進めます。そうすると、親自身も「お金についての話」がしやすくなるケースが多い印象です。

基本は「親のため」「親の希望を叶える」ことを中心に話しかけてください。もし年末年始であれば、今年こそ行ってみたいところ、食べてみたいもの、会いたい人など、なんでも良いので「希望」を引き出してみてください。

ただ、そう簡単にはいかないと悩む方もいらっしゃるでしょう。「何もない」と言われたら、ぜひ「親が幼少期だった頃の話」や「若い頃の話」を聞いてみてください。

どこで生まれたのか? 幼少期はどんな子だったのか? 結婚のいきさつは? 想い出の場所は? 子育てで苦労した点は? どんな友人がいたのか? いま交流がある人はどんな人か? などです。自分の話を聞いてもらいたいと思う方も多いので、話が弾むのではないでしょうか。

■「万が一の事態」に慌てない準備を

このような「お金の話の切り出し方」は筆者自身が実践していることでもありますが、実際にお客様にも役立てていただいています。親との関係があまり良くなかったというお客様が、親に「やりたいこと」を聞いたことを皮切りに、資産状況が把握できただけでなく、会話が弾んでいつのまにか関係も良好になったと喜ばれていたこともありました。

また、今では一緒に実家の断捨離の手伝いもするようになったと話されていた方もいらっしゃいました。ご自身も親との時間を楽しみながら実家の片付けを進めているとのことで、実家の心配事がクリアになって余裕が生まれたと話していました。

親が元気なうちにやらなければならないことはたくさんあります。関係性にもよりますが、もしかしたら一度や二度の帰省で完結するものではないかもしれません。まずは親のやりたいことを手伝ったり、書類やファイルを整理したりするなかで、徐々に親の資産状況を把握していく、というケースが多いかとは思います。

もちろん兄弟姉妹がいる場合は、1人で進めず、目的と進捗を必ず周知しましょう。後から、「親のお金を自分勝手に使い込んだ」なんてあらぬ疑いをかけられたら元も子もありません。

親と「お金の話」ができるようになれば、いざというときの備えは着々と進むでしょう。介護が必要になった親はどのようなケアを望んでいるのか、延命治療はどこまで希望するのか、お墓はどうしたいのかなど、普段聞きづらいような突っ込んだ話も聞けるようになるかもしれません。

親と過ごす時間は後戻りができません。いざというときは誰しもに訪れます。その時に慌てないよう、ぜひ今のうちから準備を進めていただくための参考になればと思います。

----------

ファイナンシャルプランナー

アセット・アドバンテージ代表取締役。心とお財布を幸せにする専門家、ファイナンシャルプランナー(CFP)、確定拠出年金相談ねっと代表、一般社団法人公的保険アドバイザー協会理事。1993年米国オハイオ州立大学ビジネス学部卒業後、メーカーに勤務。2002年にファイナンシャルプランナー(FP)として独立。著書に、『50歳を過ぎたらやってはいけないお金の話』(東洋経済新報社)、『ど素人が始めるiDeCoの本』(翔泳社)などがある。

----------

(ファイナンシャルプランナー 山中 伸枝)

外部リンク

この記事に関連するニュース

-

先日、親が亡くなり口座が「凍結」されてしまいました。葬式代の支払いに困っているのですが、どのように対応すればよいのでしょうか?

ファイナンシャルフィールド / 2025年2月5日 4時0分

-

亡くなった〈85歳の父〉は元宗教法人の代表!? 自宅の敷地に建てられた宗教法人の建物の処分方法に55歳長男が頭を抱えたワケ【相続の専門家が解説】

THE GOLD ONLINE(ゴールドオンライン) / 2025年2月4日 10時15分

-

60代からの「終活」、まず何から始めればいい?

オールアバウト / 2025年1月22日 21時40分

-

昨年末に親が亡くなりましたが「相続登記」していません。令和6年から「義務化」されたと聞きますが、放置するとどうなりますか?

ファイナンシャルフィールド / 2025年1月17日 5時0分

-

コツコツ増やしてきた私の財産なのに…金融資産5,000万円を遺して亡くなった夫以上に資産があることが判明した78歳女性。「専業主婦」というだけで2,445万円も多く相続税を払いそうになったワケ【相続の専門家が解説】

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月7日 10時15分

ランキング

-

1フジ親会社が決算発表 最終利益は7割以上減少か フジテレビ単体で赤字見込み

日テレNEWS NNN / 2025年2月5日 17時45分

-

2【速報】ホンダとの経営統合が破談 日産が協議“打ち切り”方針を固める ホンダからの「子会社化」提案に反発 幹部「到底受け入れられない」

TBS NEWS DIG Powered by JNN / 2025年2月5日 15時38分

-

3「一緒にやっていくのは難しい」ホンダと日産の経営統合“破談”が現実味 ホンダは日産の「子会社化」を打診も日産幹部「受け入れられない」と反発

TBS NEWS DIG Powered by JNN / 2025年2月5日 11時51分

-

4「きのこの山」「たけのこの里」に異変 「チョコ」がいつの間にか「準チョコ」に...明治が明かしたその経緯

J-CASTニュース / 2025年2月5日 10時51分

-

5「横浜駅に頼らない路線」神奈川県ご当地鉄道事情 代表格は「ロマンスカー」でおなじみの大手私鉄

東洋経済オンライン / 2025年2月5日 6時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください