「103万円の壁」で揉めている間に社会保険料がジワジワ上昇していく…FPが試算「手取りが増えない本当の理由」

プレジデントオンライン / 2025年2月1日 9時15分

■働いても税金がかからない限度が「103万円の壁」だった

昨年10月27日の衆議院選挙で自公は過半数割れをし、日本の政治は大きく変動した。その際、国民民主党は「手取りを増やす」として、税金がかからない「基礎控除と給与所得控除の合計額」を103万円から178万円に拡大する政策を掲げ、議席を4倍に増した。

働いてもなかなか生活が楽にならない現状に、減税により「手取りを増やす」というわかりやすい呼びかけが、若者を中心に一般の国民の共感をえて支持を伸ばしたということができる。

「103万円の壁」の問題はまず学生の働き控えを解消する対策として提起された。

収入が103万円を超えると税金がかかるので年末にかけて働き控えがおきる。労働力の不足している日本にとって働き控えは望ましくないし、学生本人にとってもよいことではない。これと同様の現象は、パートタイムで働く主婦などにも見られる。

ところが、衆議院選挙後は政党間の政治的な駆け引きの対象となり、与党の税務調査会が提示した123万円まで引き上げるという案は、178万円まで遠く、国民民主党は合意せず、年を越すことになった。

今後ありうる展開は123万円のままで本予算が成立する、123万円と178万円の中間値で成立する、178万円の満額回答になるかの3通りだろう。

■非課税が178万円までになれば、学生もパート主婦も助かる?

「103万円の壁」問題の本質とは何だろうか?

従来言われてきた「103万円の壁」は、非課税の状態から、それ以上収入が増えると税金がかかる境界のことで、パートタイム主婦などの多くの人がその手前で働くのをやめていた「壁」のことである。

「基礎控除」とは原則すべての人に適用されるもの、「給与所得控除」は給与所得者に適用される。「基礎控除と給与所得控除の合計額」等を103万円から178万円に拡大するというのは給与所得者向けの説明で、給与所得者以外は基礎控除が一律75万円上がる。そうすれば、学生、パートタイム主婦だけでなく、現役の会社員、公務員、個人事業主、引退した年金生活者など、すべての人に恩恵がわたることになる。

するとその人の所得にもよるが、所得税、住民税を合わせ、年間で11.25万円から41.25万円の手取りが増えることになる。かなり大きなメリットだ。当初は働く学生(大学生のアルバイトなど)の働き控えを抑制するためと説明され、そのPR効果が大きかったことは事実だが、恩恵を受けるのは働く学生だけではなく、国民全体なのだ。

手取りを増やすことは、富が政府から国民に移ることなので、その移った富が新たな消費を生み出せば、経済の活性化をもたらす。178万円まで基礎控除等を拡大する政策は、減税による経済成長を促す政策ということができる。

一部のマスコミは、学生やパートタイム主婦の働き控えに範囲を限定して論じているようだが、本当はもっと大きい政策ということがわかる。

■103万円を超えると「働き損」になるので「働き控え」が起こる

「103万円問題」が減税による経済活性化を狙った政策であるとしても、現状、多くの人がしている「働き控え」の実態と働き控えが起きる原因について検討してみよう。

国税庁「2022年分民間給与実態調査」によれば年収100万円以下の給与所得者が398.5万人(男性98.1万人、女性300.2万人)いる。それぞれの平均年齢は男性48.2歳、女性50.3歳である。正式な統計はないが、このうち100万人単位の人が働き控えをしている可能性があり、主力は女性と推察できる。

学生の働き控えの以前に従来からいわれていたパートタイム主婦の働き控えの現状について論じてみよう。

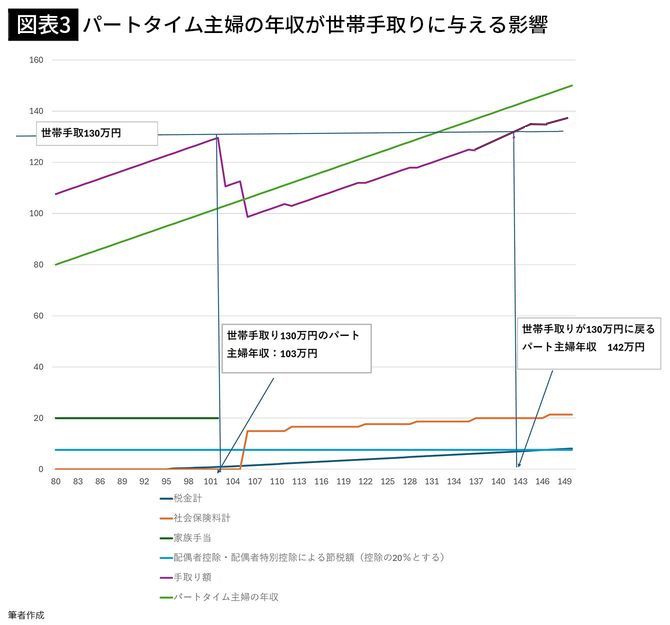

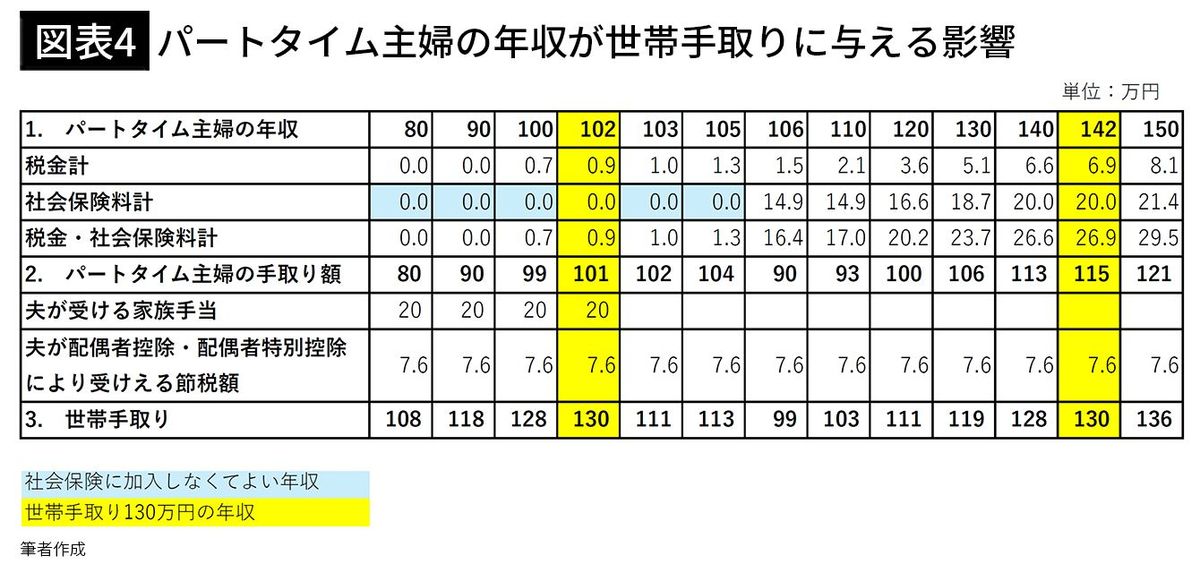

図表3はパートタイム主婦の年収が世帯の税額・社会保険料などに与える影響をグラフ化したものである。

緑がパートタイム主婦の年収で紫が世帯手取りのグラフである。

世帯手取り(紫)は次のように求められる。

1.パートタイム主婦の年収(緑)

(マイナス)税金 ※103万円を超えてかかる場合

(マイナス)社会保険料 ※106万円を超えてかかる場合

2.パートタイム主婦の手取り額

(プラス)夫が会社から受け取る家族手当

(プラス)夫が配偶者(特別)控除による受け取る還付税額

3.世帯手取り(紫)

世帯手取り(紫)とは、パートタイム主婦の収入にパートタイム主婦が働くことで世帯収入に影響を与える要素(夫が会社から受け取る家族手当・夫が配偶者(特別)控除による受け取る還付税額)を考慮したもので、夫の給与自体は加えていない。

■「103万円から141万円まで」は「働き損」という試算

世帯手取り(紫)は、パートタイム主婦の年収(緑)が103万円になるまで増え続け130万円に到達する。そして、パートタイム主婦の年収(緑)が103万円を超えたときと106万円を超えたときで大きく減少する。

103万円からの減少は夫が会社からもらう年20万円換算の家族手当がなくなるため、106万円からの減少はパートタイム主婦が夫の扶養から離れ社会保険料を支払わなくてはならなくなるためである。

税金や夫が配偶者(特別)控除による受け取る還付税額は、パートタイム主婦の年収が変化してもそれほど大きな影響を与えていないということができる。

パートタイム主婦の年収(緑)が106万円を超えると世帯手取り(紫)は徐々に上昇し、パートタイム主婦の年収(緑)が142万円になった時点で130万円を回復する。

パートタイム主婦は、103万円を超えてしまうと103万円時点の世帯手取り額を回復するためにさらに39万円分働いて年収142万円、またはそれ以上にする必要があるということだ。すなわち、39万円分の労働は無駄なので、年収は103万円を超えないようにした方がいい。これが、パートタイム主婦の「働き控え」の理由である。

■世帯手取り(紫)に大きく影響する2つの要素

1.夫が会社から受け取る家族手当

家族手当は、夫が妻を養うための費用なので、妻の収入が一定程度以上になると打ち切られる。ここでは、妻が所得税を支払うようになる年収103万円で打ち切られるとした。家族手当は税金や社会保険料と違い法律で定められたものではないので企業によって家族手当の金額・打ち切られる妻の年収も異なる。

2.社会保険料

社会保険料はいわゆる「106万円の壁」をベースに考えた。すなわち、妻が従業員51人以上の企業に勤める短時間労働者と仮定したので、妻の年収が106万円を超えると夫の扶養から離れ、健康保険・厚生年金保険に入る必要がある。

年収106万円(100%)で社会保険に入ると保険料は14.9万円(14%)と、かなり大きな負担になる。パートタイム主婦が働き控えをする大きな理由は社会保険料を負担したくないからである。

社会保険料の壁にはもう一つ「130万円の壁」と呼ばれるものがある。

会社従業員数が50人以下の企業に勤める人は年収が106万円を超えても夫の扶養のままでいられるが、年収130万円を超えた時点で社会保険への加入義務が生じる。この場合、企業規模が小さいと健康保険・厚生年金保険に入れるとは限らず、国民健康保険、国民年金に入ることになる。それを避けたい場合は130万円手前で働き控えをすることになる。

■大学生のバイト収入が103万円を超えると、63万円の損?

勤労学生の働き控えの原因

それでは、大学生のアルバイトなど、今回、国民民主党がメインで取り上げた勤労学生の働き控えの問題についてみてみよう。この場合、「配偶者特別控除」が適用されないが、それに相当するものが「特定親族扶養控除」になる。

勤労学生については大きく二つの問題があった。

1.年収が130万円を超えると税金がかかる。

2.年収が103万円を超えると親が受け取っていた「特定親族扶養控除最大63万円」が受け取れなくなる。

特に、特定親族扶養控除は大きな問題で、勤労学生の親の年収を500万円とすると、毎年12.6万円の税額還付を受け取っていたのがゼロになる。このため、パートタイム主婦と同様、多くの勤労学生は年収が103万円に近付くと働き控えをするので、年末が近づいたカラオケボックスや飲食店の人手不足も増加していた。

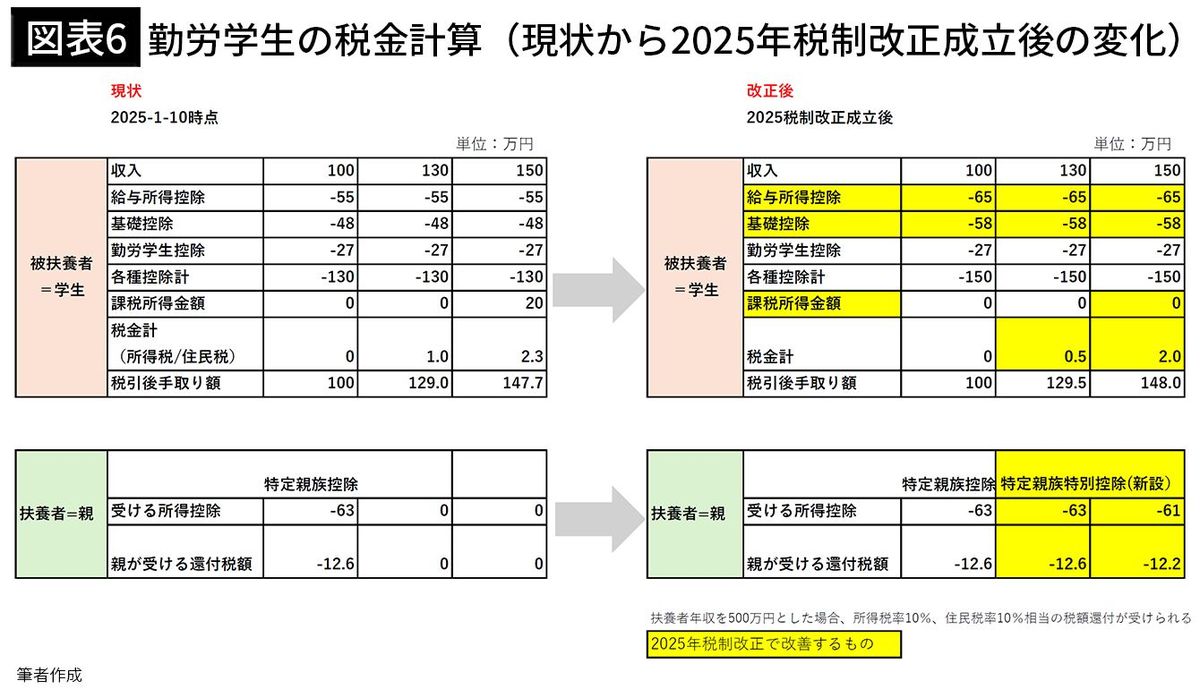

■2025年度税制改正で150万円までは親の税金が還付される

図表6を見ていただきたい。与党の税務調査会が提示した123万円まで引き上げが示されている2025年度の税制改正大綱では、2の特定親族控除の問題を解決している。学生が150万円まで稼いでも、親は12.6万円の税額還付が受けられるようになっており、それ以上稼いでも188万円までは漸減した税額還付が受けられることになっている。

税金についても少しではあるが減税となるので、2025年税制改正がこのまま成立すれば、勤労学生の問題はほぼ解決することになる。

学生は社会保険適用拡大の対象になっていないので、ここでは社会保険については触れない。

■厚生労働省が進める短時間労働者の社会保険の適用拡大

ここでまた、パートタイム主婦の問題にもどってみよう。

パートタイム主婦の働き控えの理由は社会保険料の支払いを避けるためであるが、これに対し、厚生労働省は年収106万円以下の短時間労働者にも社会保険料を負担させようとしている。

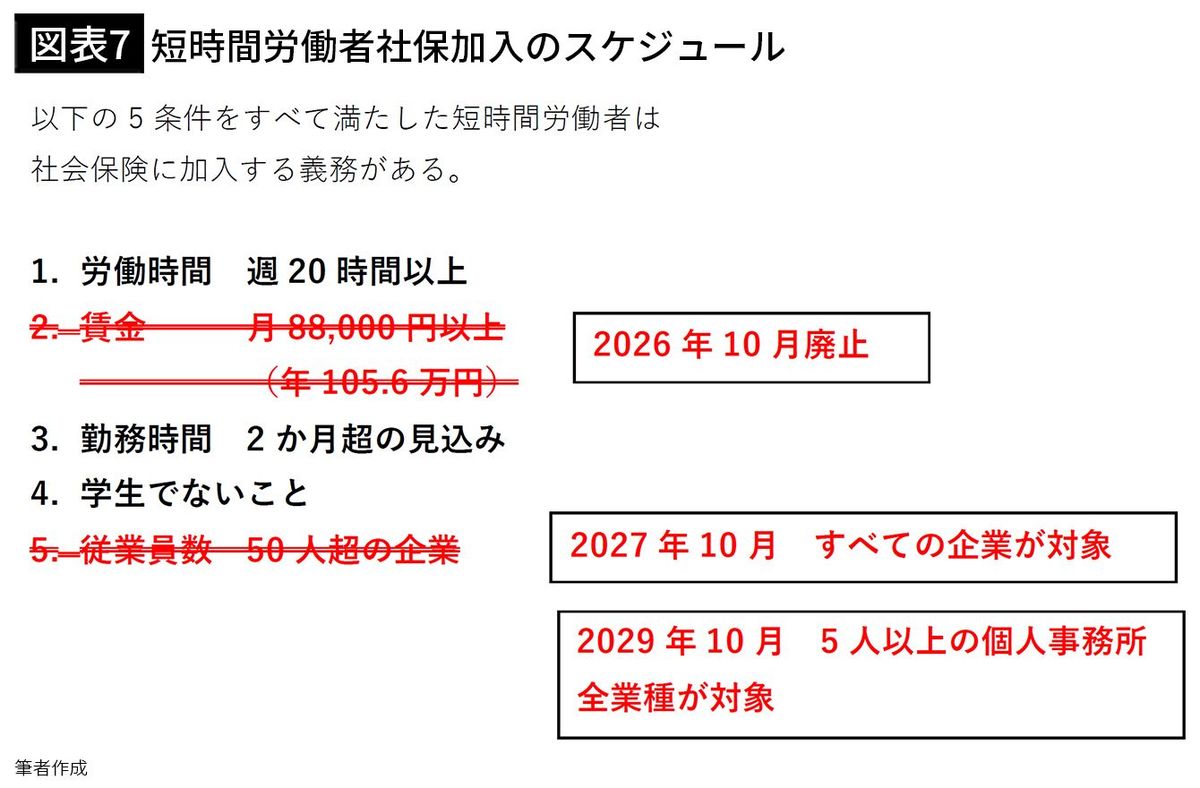

図表7を見ていただきたい。ここには、短時間労働者が社会保険に加入しなければならない5条件が示されている。

現状では5つの条件をすべて満たした短時間労働者は社会保険に加入しなくてはならないが、2026年10月には2番目の年収条件が外れる。すなわち、従業員51人以上の会社に勤める短時間労働者は年収106万円以下でも社会保険に加入する義務が生じるのだ。

図表7で示したが、年収106万円以下の労働者の手取り額が図表4と比べ社会保険料の分だけ下がっていることがわかる。

さらに2027年10月以降には、従業員数の制限もなくなるので、従業員50人以下の企業に勤めていても社会保険に加入しなくてはならなくなる。すなわち、あらゆる会社に勤めている短時間労働者は週20時間以上働くのならば、社会保険への加入義務が生じるということだ。

それが政府の目指していることなのだ。

■「103万円の壁」で揉めている間に社会保険料の負担が増えている

「103万円の壁」対策の本質は178万円まで基礎控除等を拡大し減税による経済成長を目指す政策だということを述べた。

現時点でそれは実現のめどが立っていない。注意すべきは減税に反対する政党があるだけでなく、もう一つの税金である社会保険料の負担増が進んでいることだ。具体的には次の通り。

1.短時間労働者の社会保険適用の拡大による保険料負担者の範囲の拡大

2.高額療養費に関する健康保険側の負担額の引き上げ=被保険者の負担増

3.健康保険料、国民年金保険料、介護保険料、国民年金保険料は年々増加傾向にある

4.厚生年金保険料の標準報酬月額・賞与額の上限拡大

5.雇用保険料の段階的引き上げなど

インフレによる物価上昇だけでなく、生活コストの上昇が、国民の政治不信の背景にあり、減税を主張する政党への支持の理由ともなっている。税金・社会保険料の値上げは目立たない形でじわじわと進んでくるので、今後とも注意が必要だ。

----------

コンサルタント

早稲田大学政治経済学部を卒業後、三菱重工業に入社、海外向け発電プラントの仕事に携わる。ベネズエラ駐在、米国ロサンゼルス営業所長などを歴任後、三菱重工グループの保険代理店に移り、取締役東京支店長。2009年にはファイナンシャル・プランナーの上位資格CFPを取得。2017年にサマーアロー・コンサルティングを設立、著書に『70歳現役FPが教える 60歳からの「働き方」と「お金」の正解』(PHP研究所)がある。

----------

(コンサルタント 浦上 登)

外部リンク

この記事に関連するニュース

-

103万円の壁→123万円の壁へ!「妻が超えてはいけない年収の壁」を税理士が徹底解説【令和7年最新版】

THE GOLD ONLINE(ゴールドオンライン) / 2025年1月29日 12時15分

-

年末が繁忙期で、うっかり年収106万円を超えてしまった!手取りはどれくらい減る?

ファイナンシャルフィールド / 2025年1月22日 10時0分

-

「年収103万円の壁を123万円に引き上げる」というニュースを見ました。もし実現したらパート勤務の私にどんなメリットがありますか?

ファイナンシャルフィールド / 2025年1月22日 2時20分

-

50代で「年収600万円」。年収の壁が「103万→178万円」になると、会社員の手取りにも影響がある? パート勤務の妻・大学生の息子がいるケースで解説

ファイナンシャルフィールド / 2025年1月15日 4時50分

-

103万円、106万円、130万円の壁もいちいち考えるのが面倒くさい! 学生・パートで手っ取り早く目指すべき年収はありますか?

ファイナンシャルフィールド / 2025年1月10日 22時50分

ランキング

-

1「トランプ2.0」でドル円相場はどこまで動くのか 日米金利差の縮小で2025年前半に円高局面も?

東洋経済オンライン / 2025年2月1日 8時0分

-

2高騰の背景に“消えたコメ21万トン” 農水省が調査へ 備蓄米の販売は…

日テレNEWS NNN / 2025年1月31日 21時57分

-

3NYダウ終値下落、337ドル安の4万4544ドル…トランプ政権の関税政策に警戒感

読売新聞 / 2025年2月1日 6時50分

-

4「103万円の壁」で揉めている間に社会保険料がジワジワ上昇していく…FPが試算「手取りが増えない本当の理由」

プレジデントオンライン / 2025年2月1日 9時15分

-

5スタバ、東京23区・大阪市などで「立地別価格」導入&豆乳変更は無料に ネットでは「横浜は含まれませんよね?」「マックも取り入れてる」

iza(イザ!) / 2025年1月31日 16時47分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください