「MONEX 個人投資家サーベイ 2012 年8 月調査」 信用取引規制の緩和による売買活性化に期待

PR TIMES / 2012年8月29日 16時15分

マネックス証券株式会社(以下「マネックス証券」)は、2009 年10 月より、マネックス証券に口座を保有する個人投資家を対象に、相場環境に対する意識調査を月次で実施しております。

このたび、2012 年8 月24 日~27 日にインターネットを通じて実施したアンケート調査1,038 件の回答結果を報告書にまとめました。マネックス証券チーフ・ストラテジスト広木隆の総括と併せてご活用ください。

【調査結果要約】

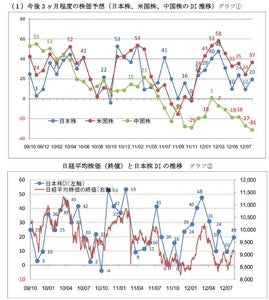

(1) 日本株、米国株DI(注)は2 ヶ月ぶりに上昇。中国は低下傾向続く

【日本株DI】(2012 年7 月) 10 ポイント→ (8 月) 20 ポイント(前月比 +10 ポイント)

【米国株DI】(2012 年7 月) 24 ポイント→ (8 月) 37 ポイント(前月比 +13 ポイント)

【中国株DI】(2012 年7 月) -27 ポイント→ (8 月) -31 ポイント(前月比-4 ポイント)

日本株、米国株DI は2 ヶ月ぶりに上昇しました。一方、中国株DI は低下傾向が続き、調査開始以来最低の水準まで落ち込みました。

(注)「上昇すると思う」と回答した%から「下落すると思う」と回答した%を引いたポイント。

(2) 自動車、機械がそれぞれ2 つ順位を上げるなか鉄鋼が電力・ガスに代わって最下位に

「自動車」および「機械」がそれぞれ2 つ順位をあげるなか「ハイテク」、「不動産」、「鉄鋼」などが順位を下げました。特に「鉄鋼」は11 ヶ月ぶりに最下位から浮上した「電力・ガス」に代わって最下位となりました。

(3) 今後3 ヶ月程度のドル円相場について円安を予想する割合が増加

円安を予想する割合が9 ポイント増加し、ほぼ同じだけ円高予想が後退しました。比率では再び円安派が円高派を上回りました。

(4) 個人投資家の関心は「国内要因」へ

投資判断にあたり個人投資家の注目するトピックとして、国内の「景気・企業業績」および「政治・外交」を挙げた回答者が多く、次いで「為替」および米FRB の「金融政策」が並びました。

(5) 信用取引の規制緩和について過半数が売買の活性化に効果があると回答

各取引所が実施する見込みと報じられている信用取引の規制緩和が、株式売買の活性化に効果があると予想する回答者が過半数に達しました。

調査結果

1、株式市場を取り巻く環境について

(1)今後3ヶ月程度の株価予想

日本株、米国株DI(※)は2ヶ月ぶりに上昇した。一方、中国株DIは低下傾向が続き、調査開始以来最低の水準まで落ち込んだ。(※DI:「上昇すると思う」と回答した%から「下落すると思う」と回答した%を引いたポイント)(参照:グラフ1.&グラフ2.)

(2)日本株を買いたい水準

日本株を買いたい水準のピークは直近3回の調査で変わっていないものの、分布の裾は高水準側へより厚くなった。(参照:グラフ3.)

(3)日本市場の各業種に対する今後3ヶ月程度の見通し

自動車、機械がそれぞれ2つ順位をあげるなかハイテク、不動産、鉄鋼などが下げた。電力・ガスは11ヶ月ぶりに最下位から浮上した。(参照:グラフ4.)

2、為替市場について

円安を予想する割合が9ポイント増加し、ほぼ同じだけ円高予想が後退。再び円安派が円高派を比率で上回った。(参照:グラフ5.)

3、お客さまの日本株取引について

売買頻度のDI(※)は15と、日経平均が値を戻したのに合わせてやや改善した。(※DI:「売買頻度を増やしたい」と回答した%から「売買頻度を減らしたい」と回答した%を引いたポイント)(参照:グラフ6.)

4、注目するトピック

注目のトピックとしては国内の景気・企業業績や政治・外交を挙げた回答者が多く、次いで為替や米FRBの金融政策が並んだ。(参照:グラフ7.)

5、取引所による信用取引規制の緩和について

各取引所が実施する見込みと報じられている信用取引の規制緩和については、効果があるとの回答が合わせて過半数に達した。(参照:グラフ8.)

総 括

それにしても見事なまでに二極化した。米国株と中国株である。株式市場の先行きを尋ねる質問で、米国株のDIはプラス37。それに対して中国株はマイナス31と、68の格差がついた。この質問は3カ月程度の先行きの見通しを尋ねるものだが、以前から述べている通り、順張りの回答になる傾向がある。すなわち、DIは足元の株価が強ければ高く、弱ければ低くなる。DIの値はそっくりそのまま、現在の株式市場の状況を反映したものに過ぎない。米国のNYダウ平均はまさに5月につけたリーマンショック後の高値に並ぼうというところまで上昇している。一方の中国・上海総合指数はといえば、一向に下げ止まる気配もなく2009年2月以来、約3年7カ月ぶりの安値にある。輸出の伸びが鈍化するなど中国経済の減速感が強まる中、1~6月期決算で業績や資産内容が悪化している企業が目立つことが中国株市場の重荷になっている。米中のDIの差は、そうした株式市場の状況の違いをストレートに反映した結果である。

米国も景況感が決して良いわけではない。ではここまでの株式市場の上昇はすべてFRBによる追加緩和期待、いわゆるQE3期待だけの要因かと言えばそうではないだろう。上場来高値を更新したアップルに代表される米国企業業績の底堅さが背景にある。トムソン・ロイターの調査によれば2012年第2四半期の米国主要企業500社の増益率は約8%。金融セクターの大幅増益という特殊要因はあるものの、利益が伸び続けていることは事実だ。直近では四半期決算のたびに、ついに減益になると言われ続けてきたが、決算を締めてみれば増益基調が続いている。従って、1株当たり利益の見通しも右肩上がり、よってPERなどバリュエーション指標に過熱感はない。一方、中国は確かに景況感が悪い。しかし、バリュエーションをみるとそろそろ底値に近い。そろそろ下げ止まっても良い頃ではないか。

この質問は3カ月程度の先行きの見通しを尋ねるものだが、株価推移そのままになっていると述べた。そうだとすれば日本株のDIはもっと低くてもよいことになる。水準こそ下回るものの日本株DIの推移は米国株のそれにほぼ連動しているように見える。現状の株価をそのまま反映するのだとすれば、年初来高値に迫る米国株と年初来安値更新が続く中国株の、せめて中間に位置するくらいが妥当なのではないか。より厳密に言えば、つまり実際のパフォーマンスに基づいて述べるならば、むしろ中国株に近い動きとなって然るべきである。そうなっていないのは、やはりホームカントリー・バイアスのせいだろう。もちろん自国のマーケットにしっかりしてもらいたい、という期待が込められてのことだから、そういうバイアスがかかるのを否定するつもりはない。なぜかと言うと、(くどいが)そもそもこれは先行きを問うサーベイであって、現状の株価に引っ張られ過ぎのバイアスこそ、修正を期待したいものだからである。

今回も皆様のご協力により有益な調査結果を得ることができました。皆様の資産運用を考える一助となれば幸いです。

(マネックス証券 チーフ・ストラテジスト 広木 隆)

調査の概要と回答者の属性:

調査方式:インターネット調査

調査対象:マネックス証券に口座を保有している個人投資家

回答数: 1,038件

調査期間:2012年8月24日~8月27日

企業プレスリリース詳細へ

PRTIMESトップへ

この記事に関連するニュース

-

「MONEX個人投資家サーベイ 2024年9月調査」

PR TIMES / 2024年9月12日 18時15分

-

相場展望9月12日号 米国株: 金利引下げは9月FOMCの9/18、テレビ討論会はハリス優位 日本株: 今日の株高は、7日続落で▲3,081円安の反動高の可能性

財経新聞 / 2024年9月12日 10時13分

-

今月の質問「日経平均が記録的な大暴落!その時、あなたはどうした!?」

トウシル / 2024年9月6日 16時0分

-

相場展望8月29日号 米国株: エヌビディア四半期決算・7月個人消費支出発表に注目 中国株: 「世界の工場」の地位は、中国⇒インドに代わる勢い 日本株: 売買高の薄さが、2番底を示唆しているか?注目

財経新聞 / 2024年8月29日 13時48分

-

午前の日経平均は小幅続落、米ハイテク株安が重し

ロイター / 2024年8月27日 12時7分

ランキング

-

1ミニストップ、外国籍の利用客に“不適切な張り紙” 「問題を重く受け止め」謝罪

ORICON NEWS / 2024年9月20日 15時53分

-

2あの「ポーター」が人気商品を大胆に変えた裏側 価格2倍にしても素材変えた吉田カバンの挑戦

東洋経済オンライン / 2024年9月20日 13時0分

-

3「令和のコメ騒動」不足解消でも楽観できない事情 人口減少社会で「農地改革」が進まない本当の理由

東洋経済オンライン / 2024年9月20日 8時0分

-

4引っ越しをしたときにNHK受信契約をしないまま15年が経ちました。今後さかのぼって請求されることはありますか?

ファイナンシャルフィールド / 2024年9月19日 4時20分

-

5東京メトロは「郵政IPOの悲劇」二の舞を防げるか? 求められる戦略は

ITmedia ビジネスオンライン / 2024年9月20日 14時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください