不動産投資を始めて、家賃収入が1000万円入ってきたらいくら手許に残る?税理士が解説

LIMO / 2022年1月4日 11時45分

不動産投資を始めて、家賃収入が1000万円入ってきたらいくら手許に残る?税理士が解説

不動産投資をすると、どれくらいお金が手許に残るのでしょうか?

今回は、家賃収入1000万円が入ってくると年間でいくらぐらいキャッシュが残るのかをお伝えします。

不動産投資のシミュレーション

それにあたり、下記の条件を設定しました。

【条件】

個人名義で購入(青色申告者)

賃料:1000万円/年(表面利回り10%)

物件価格:1億円(鉄筋コンクリート造 建物7000万円、土地3000万円)

築年数:10年(1LDK×10部屋)

借入額:1億円(フルローン)

自己資金:700万円(仲介手数料、登記費用などの諸経費700万円に使用する)

借入期間:30年

借入金利:2%

返済方法:元利均等返済

【経費】

固定資産税:100万円/年(家賃収入の10%)

管理費:80万円/年(家賃収入の8%)

修繕費その他:50万円/年(家賃収入の5%)

減価償却費:182万円/年 ※(建物7000万円×39年の償却率0.026=182万円)

所得税+住民税の税率:30%

上記をもとに、いくら手元に残るかをシミュレーションしてみます。

実際に残るのはいくらか?

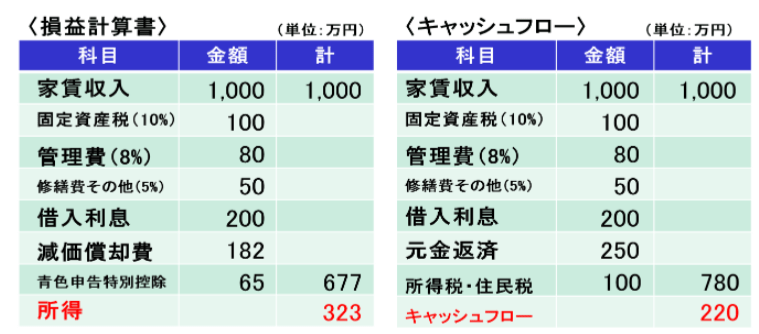

まずは、損益計算書からご覧下さい。(図表を参照)

【図表】不動産投資のシミュレーション

損益計算書は、利益を計算するものです。

家賃収入から、固定資産税、管理費、修繕費その他、借入利息、減価償却費の経費を引き、青色申告者の特典である青色申告特別控除65万円を引きます。

そうして計算されたものが、不動産所得323万円となります。

次に、キャッシュフローをご覧ください。(図表を参照)

キャッシュフローとは、利益ではなく、実際に手許に残るお金を計算します。

家賃収入から、固定資産税、管理費、修繕費その他、借入利息を引きます。ここまでは損益計算書の利益計算と同じですが、キャッシュフローの計算では、この後元本返済を引くことになります。

元本返済は経費にはなりませんが、キャッシュアウトすることになるため、ここで控除しています。逆に、損益計算書に記載された減価償却費はキャッシュアウトしないのです

が、経費としてカウントできるものになります。

先ほどの損益計算書で求めた不動産所得323万円に所得税住民税率30%を掛けることで、

100万円の所得税住民税が計算されます。これをキャッシュフローから引くことで、物件保有中の税引き後の手残りがおよそ220万円であることがわかります。

物件価格が1億円であることを考えると、物件価格の約2.2%のキャッシュフローが得られている計算になりますが、この時点では投資として成功していると思います。もしも、不動産投資だけで年間のキャッシュフロー1000万円を目標とするならば、同じような物件を5棟購入し、5億円くらい借入をしなければならないということですね。

キャッシュフローをさらに良くするには?

もっと保有時のキャッシュフローを良くしたい場合は、次のような点を検討すべきです。

借入金利を下げる(要交渉)

借入利息として、経費が減るとともに、キャッシュアウトするお金も減ります。

借入期間を延ばす(要交渉)

毎月の元本返済が少なくなるため、キャッシュアウトするお金が減ります。

個人ではなく新規法人で購入する(税率差を活かす)

新規法人の場合、最低の税率が約21%のため、支払う税金がへりキャッシュアウトするお金が減ります。

建物割合を上げる(減価償却費を増やす)

減価償却は、建物価格を耐用年数で割って一年あたりに計上する金額を決めています。建物割合がUPすると、減価償却費という経費が大きくなり、不動産所得が下がります。不動産所得が下がると、所得税+住民税の支払いが減りキャッシュアウトするお金が減ります。

ただ、不動産投資は、保有中のキャッシュフローだけで投資が成功したかを判断することはできません。なぜなら、売却することで初めて投資業績が確定するからです。

なので、物件保有中の損益計算書やキャッシュフローだけでなく、売却時の貸借対照表まで考えることが必要です。

購入時と10年後のシミュレーションもチェック

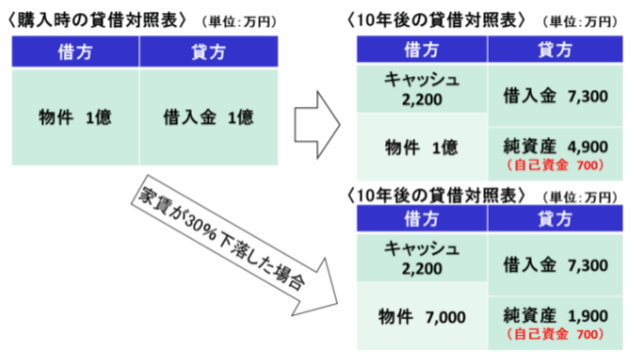

次の図の購入時の貸借対照表をご覧下さい。(図表を参照)

【図表】購入時と10年後の貸借対照表

購入当初は、物件と借入金がそれぞれ1億円という状態です。10年後に購入時の1億円(売却利回り10%)で売却できたとします。

※売却利回りとは、家賃年収÷売却価格×100%で計算されます。

物件保有中は1年間で220万円のキャッシュフローを得ているわけですから、10年間で2200万円のキャッシュが溜まります。

借入金については、元本を返済しているわけですから、10年後における残債は7300万円まで減少しており、純資産としては4900万円となります。当初自己資金を700万円出していることを加味すると、実質は4200万円が10年間での儲けになります。

物件保有中は、毎年220万円儲かっていたと思っていましたが、売却してみると、毎年420万円稼ぎ出していたことになります。このような状況であれば、投資として成功だと思います。

しかし、10年後に1億円で売却できなかったらどうなるでしょうか。

家賃の下落には要注意

10年後に家賃が30%下落したとします。

家賃が1000万円から700万円になりますので、先ほどと同じ売却利回り10%だとすると7000万円で売却することになります。

そうすると、純資産は1900万円となり、当初の自己資金700万円を差し引くと実質は1200万円が10年間での儲けとなります。

物件保有中は、毎年220万円儲かっていたと思っていましたが、売却してみると、毎年120万円しか稼ぎだしていなかったという結末になってしまいます。

このことからも分かるように、売却時に高く売れるようにするためには、家賃下落しないように保有中から色々と対策をしなければならないということです。

例えば、空室があっても募集条件について敷金礼金をゼロにして、入居時はフリーレントで対応し、家賃自体を下げて募集することは一番最後の選択肢になるかと思います。家賃の下落は、保有中のキャッシュフローに影響しますが、最後の売却時にも大きな影響を及ぼすことを忘れないようにするべきでしょう。

外部リンク

この記事に関連するニュース

-

【簿記の知識不要】「実は倒産しそうな会社」がわかる“7つの数字”【税理士が解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年7月12日 8時0分

-

NHKが34年ぶりの「赤字」でも止まらない肥大化 総資産の6割超を現預金と有価証券が占めている

東洋経済オンライン / 2024年7月4日 8時0分

-

楽して儲けられると思ったのに…不動産投資で人気の「ワンルームマンション/戸建て再生・古民家リノベ」に潜む落とし穴

THE GOLD ONLINE(ゴールドオンライン) / 2024年6月22日 9時15分

-

「実質利回り13%」のアパートを購入したのに…2年後にキャッシュフローが赤字となったワケ【税理士が解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年6月20日 16時15分

-

「5円で買った家」が毎月4万円の利益を生む…元サラリーマン投資家が「空き家投資は儲かる」と説くワケ

プレジデントオンライン / 2024年6月19日 9時15分

ランキング

-

1申請を忘れると年金200万円の損…荻原博子「もらえるものはとことんもらう」ための賢者の知恵

プレジデントオンライン / 2024年7月17日 8時15分

-

2「再配達は有料に」 ドライバーの本音は

ITmedia ビジネスオンライン / 2024年7月17日 6時40分

-

3大谷翔平の新居「晒すメディア」なぜ叩かれるのか スターや芸能人の個人情報への向き合い方の変遷

東洋経済オンライン / 2024年7月16日 20時40分

-

4「380円のデザートを10人で分けて…」“ラーメン屋でラーメンを頼まない”ヤバい客の実態を店主のプロレスラーが赤裸々証言

文春オンライン / 2024年7月17日 11時0分

-

5リーマンショックで〈全財産1,100万円〉をわずか1ヵ月で失った後、4年で復活を遂げた〈億トレーダー〉が徹底している「守りの資金管理」とは

THE GOLD ONLINE(ゴールドオンライン) / 2024年7月17日 11時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください