「サラリーマンはオワコン、独立しよう!」と言う人が見落す、フリーランスの税金の「4つのワナ」

LIMO / 2022年4月26日 16時0分

「サラリーマンはオワコン、独立しよう!」と言う人が見落す、フリーランスの税金の「4つのワナ」

4月分の給与を受け取り、「どうしてこんなに手取りが少ないんだ……」と、引かれる税金額を目にしてため息をついている人も多いのではないでしょうか。

ネット上では、「サラリーマンはオワコン。プログラミングなどの手に職を身につけ、フリーランスになろう」と主張するインフルエンサーのコメントを目にします。

はたして本当に、「サラリーマンは損」なのでしょうか。

ここでは拙著「リスクゼロでかしこく得する 地味なお金の増やし方」(クロスメディア・パブリッシング)でも紹介した「フリーランスのデメリット」をお伝えします。

1. 独立・フリーランスは本当にお得なのか

最近、中小の情報処理会社の経営者に話を聞いたところ、会社に属せずフリーの立ち位置で仕事をする技術者が増えているため、採用に苦労しているそうでした。

情報処理技術者のような専門職であれば、自分の技術を活かせる案件を選んで働いたほうが効率がよいといえるでしょう。

それ以外にも、会社員からフリーランスになると払う税金が少なくなるという点に魅力を感じている人もいるのではないかと推測されます。

「フリーランスになろう」と言うインフルエンサーの主張を分析しますと、フリーランスのメリットは次の3点です。

①好きな場所や好きな時間に仕事ができる

②社会保険料を払わなくて済む

③外食費や衣服代などを経費として計上できるので節税できる

好きな場所や時間に仕事ができる反面、仕事があれば土日関係なく仕事をしなければならないというデメリットがあるのは周知されていると思います。

それでは②や③といった税制上のメリットはどのくらいあるのでしょうか。

以下、検証してみます。

2. 独立・フリーランスの税金のデメリット①「保険料の給料天引きはなくなるが負担は増える」

フリーランスになると、厚生年金保険料や健康保険料が天引きされなくなる代わりに、国民年金と国民健康保険(以前、在籍した会社が加入していた保険を継続する人もいます)を払わなくてはいけません。

国民年金の額は月額16,520円ですが、国民健康保険の金額は会社員時代の約2倍になってしまいます。

今までは会社が半額を負担してくれていましたが、その補助がなくなり、全額払わなくなくてはいけなくなるからです。

そのため支払い額を見て青ざめる人は多いですが、病気や怪我のリスクを考えると、健康保険の加入は不可欠です。

3. 独立・フリーランスの税金のデメリット②「独立してすぐの住民税は影響が大きい」

社会保険料と並んで重い負担であった住民税も、フリーランスになったからといって、すぐには減りません。

なぜなら住民税は、前年の1月から12月までの所得を基に計算されるからです。

つまりフリーランスや個人事業主としてスタートしたばかりで収入がゼロになった月でも、住民税は計上されるのです。

独立の翌年以降の住民税は収入によって再計算されますが、会社員を辞めた年の住民税はあまり変わらないことを頭に入れておきましょう。

4. 独立・フリーランスの税金のデメリット③「なんでも経費として計上できるわけではない」

経費を申請することにより、所得税を減らせます。

所得税は収入から経費を引いた額にかかるため、計上する経費の額が大きくなるほど課税対象が少なくなるからです。

また青色申告の制度を活用すれば、最高65万円の青色申告特別控除や、1年目の損失額を3年に渡って繰り越せるなどのメリットも享受できます。

ただし所得税が減ったとしても元の収入自体がある程度ないと、その効果を実感できないでしょう。

さらにすべての生活費を経費として計上することはできません。

仕事に関連しているものという条件があるのです。

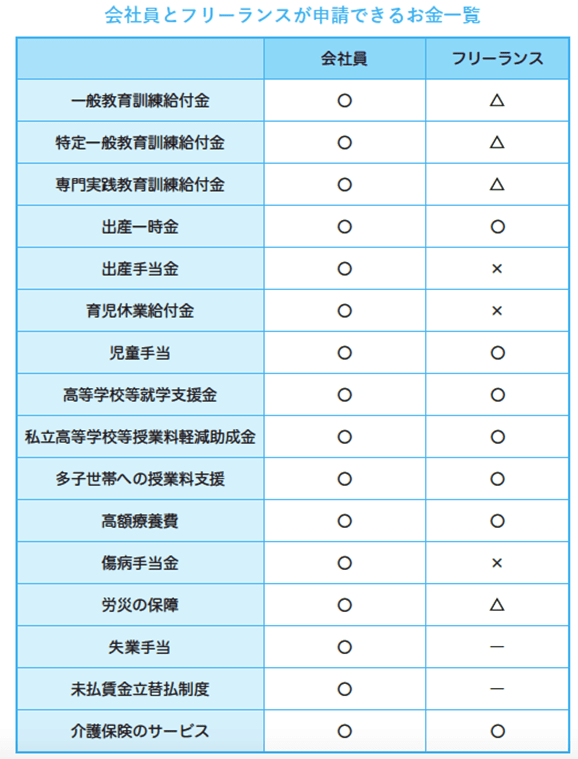

5. 独立・フリーランスの税金のデメリット④「もしものときの保障が薄くなる」

フリーランスや個人事業主になると、会社員時代にあった国の保障がいくつかなくなってしまいます。

その最たる例が、失業手当と傷病手当金です。

会社の業績不振により解雇されてしまったり、倒産してしまったりしたケースでは、失業手当が支給されます。

仕事以外の怪我や病気で働けなくなってしまった場合は、傷病手当金が支給されます。

どちらも期間限定ではありますが、生活を立て直すまで毎月、定期的にお金が入ってくるシステムは、大変心強いものです。

フリーランスには、これらの保障がありません。

不可効力で仕事がなくなったり、病気になったりした場合は、自らの蓄えで補うしかないのです。

毎月の収入の中から強制的にお金を貯めていかないと、万が一の状況が起こった際、生活がたちゆかなくなってしまいます。

民間の医療保険や就業不能保険などに加入している人もいますが、当然そのための保険料も発生します。

そのほか、会社員は申請できても、フリーランスでは申請できない給付金や手当などもあります。

出所:佐藤敦規「リスクゼロでかしこく得する 地味なお金の増やし方」

6. 節税のためにフリーランスになるのはリスクが高い

ここまでお伝えしたように、国民年金や国民健康料に払うお金は、控除された金額と変わりません。

独立した初年度は、住民税もそれまでとあまり変わりません。

所得税は減らせるものの、その効果には限りがあります。

そして万が一の場合に備えて、毎月一定額のお金を貯めておく必要がでてきます。

私は以前、フリーランスのデザイナーさんから次のような言葉を聞いたことがあります。

「フリーランスや個人事業主は、自分ですべて税金なども払わなければならないので、会社員の2割以上多く稼いでトントンくらいですよ」。

会社員とフリーランスのお金の状況を総合的に検証すると、この言葉は真実だと思われます。

節税できることに魅力を感じてフリーランスや個人事業主に転向するのであれば、再度、検討したほうがよいでしょう。

参考資料

経済産業省(https://www.meti.go.jp/)

中小企業庁(https://www.chusho.meti.go.jp/)

中小企業庁「フリーランス・副業による起業」(https://www.chusho.meti.go.jp/pamflet/hakusyo/2019/PDF/shokibo/04sHakusho_part2_chap2_web.pdf)

国税庁(https://www.nta.go.jp/)

外部リンク

この記事に関連するニュース

-

副業で「月収100万円」を達成した人をネットで見かけます。月100万円も稼いでいたら、確定申告後にどのくらいの税金を払うのでしょうか?

ファイナンシャルフィールド / 2025年2月3日 3時20分

-

サラリーマンより節税できる!個人事業主の税金面でのメリットとは?

マイナビニュース / 2025年1月31日 7時0分

-

年収400万円の会社員が「月2万円」を企業年金に積み立て! 社会保険料が「5万円」下がり喜んでいたら、「将来の年金額も下がる」と聞いて不安に。ほかにもデメリットはあるのでしょうか?

ファイナンシャルフィールド / 2025年1月20日 4時30分

-

iDeCoでもNISAでもない…税理士が「脱サラした人は真っ先に加入すべき」という節税効果抜群の制度

プレジデントオンライン / 2025年1月11日 9時15分

-

年収1000万円稼いでも手取りは725万円に…「給料から天引きされてしまうお金」の年収別早見表【2024下半期BEST5】

プレジデントオンライン / 2025年1月8日 7時15分

ランキング

-

1フジ親会社が決算発表 最終利益は7割以上減少か フジテレビ単体で赤字見込み

日テレNEWS NNN / 2025年2月5日 17時45分

-

2【速報】ホンダとの経営統合が破談 日産が協議“打ち切り”方針を固める ホンダからの「子会社化」提案に反発 幹部「到底受け入れられない」

TBS NEWS DIG Powered by JNN / 2025年2月5日 15時38分

-

3「一緒にやっていくのは難しい」ホンダと日産の経営統合“破談”が現実味 ホンダは日産の「子会社化」を打診も日産幹部「受け入れられない」と反発

TBS NEWS DIG Powered by JNN / 2025年2月5日 11時51分

-

4「きのこの山」「たけのこの里」に異変 「チョコ」がいつの間にか「準チョコ」に...明治が明かしたその経緯

J-CASTニュース / 2025年2月5日 10時51分

-

5スズキ「ジムニーノマド」受注一時停止になるほど大人気 ファミリー層が飛びついた大きな理由

J-CASTニュース / 2025年2月5日 20時20分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください