【FIRE】早期退職を実現するには?預貯金と退職金を上手に運用するポイント

LIMO / 2022年5月15日 19時35分

【FIRE】早期退職を実現するには?預貯金と退職金を上手に運用するポイント

FIRE実現のために一括投資や積み立て投資を併用する方法も

FIREが注目を集めていますが、早期退職に資産運用スキルは欠かせません。まとまった退職金を受け取れば早期退職を実現が早まるでしょう。では、どのような考えで資金を運用すればいいのでしょうか。

【FIRE】早期退職を目指す前に知っておきたい人生とお金の関係

FIREにはいくつかの種類があります。

完全に働くことから卒業する状態

収入を落としても問題なく生活できる状態

副業と金融所得で生活する状態

などがあり、人によって望む状態は様々です。

しかし、共通するのはお金を貯めて、増やした上でFIREに突入することではないでしょうか。FIREにもっとも必要なことは手元にあるお金に他なりません。

FIREを目指すなら知っておきたい「人的資本」とは

金融の世界では社会人の収入を得る力を人的資本と表現します。

年収500万円稼げる人が40年働けるなら、その人の人的資本は500万円×40年=2億円となります。この人的資本は今後何年働けるかで金額が変わります。具体的には予定される収入が変わらなければ、毎年逓減し、定年のタイミングでゼロになります。

人的資本がゼロになるまでの間に、貯蓄と資産運用を行い、老後の生活に備えるのが、社会人としての合理的な行動と言えます。

退職金があれば、FIREのタイミングが一気に早まりますから、勤務先選びに退職金制度があるとよいでしょう。

若い人の人的資本は大きいのですが、手元にお金がありません。

お金が無い代わりに時間がたっぷりあります。高齢者の人的資本は小さい代わりに手元にお金があります、

ただし時間はそれほど残されていません。考えてみれば当たり前の話なのですが、お金の世界では「ライフサイクル仮説」と言われる立派な理論です。

今までの話を読んでもらえれば、「若い人はお金が無いのだから、時間を味方にした資産運用をするべき」と気づいた人もいるのではないでしょうか。実は、金利は時間とセットで大きな効果を発揮します。ということで、実際に資産運用について考えてみましょう。

FIREに必要な資産運用力

最近は、日本の金融を司る役所である金融庁が「つみたて投資」を推奨していることもあり、日本国内にあっても長期投資や分散投資が根付いてきました。

貯蓄と投資の違い

【出典】金融庁

資産運用には大きく、「資産形成のためのつみたて投資」と「資産増大のための一括投資」があります。

【FIRE】「資産形成のためのつみたて投資」とは

1つ目の積立投資は、毎月あるいは毎年継続して投資を継続し、累積投資額を増やす方法です。

手元にお金が少ない人が取るべき方法で、まとまった時間をかけて貯めながら増やす戦術です。

筆者のもとに、退職金を受け取ったり、貯蓄でまとまった資金があるにも関わらず、積立投資を始めようとする人が増えています。

まとまった資金がある人は時間がもったいないので、考え方を変えたほうがいいでしょう。

まとまった資金とはいくらのことか質問されることもあるのですが、定義はありません。

収入から考えて5年から10年かけないと貯まらないお金だと考えていただくとよいでしょう。

筆者の感覚では500万円、1000万円がまとまっている資金と考えます。

【FIRE】「資産増大のための一括投資」とは

まとまった資金が貯まっている人は、一括投資が基本の投資方法となります。一括払いは怖いと考える人もいるでしょう。

しかし、考え方によっては違う見方もできそうです。

積立投資は一括払いを毎月、毎年繰り返しているに過ぎません。

毎月あるいは毎年一括払いを繰り返すことで、高値づかみをせずに済みそうですし、運がよければ安値を拾えそうな感じもあります。

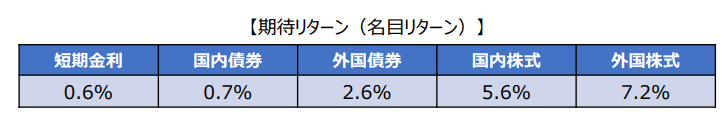

たとえば、日本の公的年金を運用するGPIF(年金積立金管理運用独立行政法人)では外国株式の期待利回りを7.2%と仮定しています。

出典:GPIF

手元に120万円の資金があるとして、外国株式に一括投資を行うと120万円×(1.07)^20(20乗)=120万円×3.87倍=464万円になります。

一方、積立投資だとどうなるでしょう。120万円の手元資金があるにも関わらず、毎月5000円を20年間、総額120万円外国株式に投資します。年利7.2%で運用し続けた場合、20年後の資金は267万円となります。

一括投資と200万円差が出ます。これは、手元に資金があるにも関わらず、時間のかかる積立投資を選択した結果です。寿命を考慮すると、手元資金のある人は、積立投資をする必要性は薄いと言えるでしょう。

「積立投資は普段の価格変動を気にしないからメンタル面で気楽だ」という意見もあるでしょう。

そのような人は、時間を犠牲にしてメンタル面を重視した積立投資を行うか、一括ではなく3年分割、5年分割など短期間での分割投資をすればいいのです。

つみたて投資をメンタル面で強調する人も、将来貯めた金額が大きくなってきたら、相場変動が気にならないのでしょうか?おそらく、年齢が上がって時間にゆとりが出てくると、失敗を取り返す時間が残されていないため、若い時以上に価格変動が気になるかもしれません。

2つの投資手法を併用してFIREを目指す道も

もし、FIREを目指すなら、手元の資金は一括投資または3~5年の分割投資を行い、これから貯める資金については積立投資を行うことで、2つの投資手法を並列して維持すると、よりFIREに近づく可能性が高くなるでしょう。

投資対象ですが、投資資金の取り崩しが嫌な場合は、定期的にお金を受け取れるタイプのETFやREITなどが適しているでしょう。資金の取り崩しで問題ない場合は、今後の成長が長期的に見込まれる世界の株式市場へ分散投資するのが良さそうです。

注意点としては、一括投資にしろ、積立投資にしろ、求める利回りを設定し、投資対象を定めたら、半年ごと、毎年など定点観測を行う必要があることです。当初考えていた利回りとかけ離れていたら、投資内容を調整する必要があります。期待以上の利回りを実現していたとしても、今のままの投資で問題ないか考える必要はあるでしょう。

参考資料

金融庁「投資の基本」(https://www.fsa.go.jp/policy/nisa2/knowledge/basic/index.html#:~:text=%E6%A7%98%E3%80%85%E3%81%AA%E8%80%83%E3%81%88%E6%96%B9%E3%81%8C%E3%81%82%E3%82%8A%E3%81%BE%E3%81%99,%E3%81%8A%E9%87%91%E3%80%8D%E3%81%A8%E8%A8%80%E3%81%88%E3%82%8B%E3%81%A7%E3%81%97%E3%82%87%E3%81%86%E3%80%82)

GPIF「基本ポートフォリオの変更について」(https://www.gpif.go.jp/topics/Adoption%20of%20New%20Policy%20Portfolio_Jp_details.pdf)

金融庁「資産運用シミュレーション」(https://www.fsa.go.jp/policy/nisa2/moneyplan_sim/index.html)

外部リンク

この記事に関連するニュース

-

人生は有限。あくせく働くのはやめた!4,000万円貯めて30代で「FIRE」も、現実は…「また働きに出る人」が続出するワケ【元キャリア官僚が解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月20日 9時15分

-

投資信託はいくらから始められるの? 投資金額を決めるポイント、注意点も解説

マイナビニュース / 2024年11月19日 10時0分

-

60歳、貯蓄0円からの老後資産作りは本当に可能なのか。3つのパターンを検証

MONEYPLUS / 2024年11月19日 7時30分

-

夫が定年で「退職金2000万円」を手にしました。「銀行で投資で増やすようすすめられた」と言っていますが、大丈夫なのでしょうか? 貯めておくほうが安全ではないのですか?

ファイナンシャルフィールド / 2024年10月31日 5時40分

-

新NISAでまとまったお金を「コツコツ分割投資」はハイリスク…迷わずどーんと一括投資が断然有利な納得の理由

プレジデントオンライン / 2024年10月30日 15時15分

ランキング

-

112月の電気代、大手9社で値下げへ 1月からは補助金も再開

日テレNEWS NNN / 2024年11月28日 15時14分

-

2ダイハツ 軽トラ「ハイゼット トラック ローダンプ」約5千台リコール届け出

ABCニュース / 2024年11月28日 15時44分

-

3トヨタの世界販売台数、10月として過去最高…国内生産は前年の反動で8・3%増

読売新聞 / 2024年11月28日 13時30分

-

4東京4位、日本から4都市 世界都市ランキング100

共同通信 / 2024年11月28日 14時52分

-

5沖縄県が宿泊税導入へ 26年度から、1泊上限2千円

共同通信 / 2024年11月28日 17時41分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください