生命保険と医療保険の種類や選ぶ際のポイントとは?高額療養費制度も解説!

LIMO / 2022年7月18日 19時25分

生命保険と医療保険の種類や選ぶ際のポイントとは?高額療養費制度も解説!

知らないと損?就業不能保険とは

民間の保険商品にはさまざまなものがあり、多くの人が何らかの保険に加入しています。

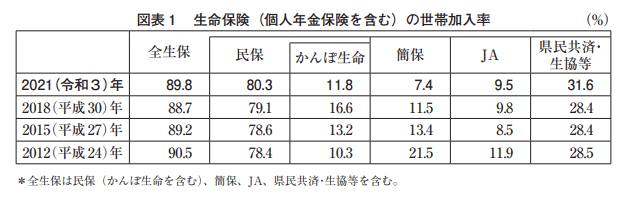

実際、2021年の個人年金保険を含む世帯加入率は、89.8%と約9割の世帯が加入していることが分かります。

出典:公益財団法人生命保険文化センター

また、医療保険や医療特約に加入している割合は93.6%と9割以上に及びます。

ただ、加入している世帯が多いことと、本当に必要な保険と保障内容を準備できているかは異なります。

今回は生命保険と医療保険の違いや種類、さらにはどのようなシーンで必要になるのか、また、選ぶ際のポイントについても解説します。

生命保険の種類3つとは

ここでいう生命保険を死亡保障という視点でいうと、「終身保険」「定期保険」そして「収入保障保険」の3つの種類に分けられます。

生命保険1. 終身保険

保険料の払込期間を年齢や年数で決めておき、その期間まで払い込むことで保障が一生涯続く保険です。

終身保険は貯蓄を目的とすることも多く、保険料払い込み後に解約することで、払い込んだ保険料よりも多くの解約返戻金を受け取れるという特徴があります。

ただし、現在では予定利率が0%となっており、払い込み後の解約返戻金の受け取りにそこまで期待できない状態になっています。

ただ、貯蓄目的という意味からも、保険料はほかの保険商品よりも割高に設定されており、保険金額も葬儀代程度にとどめておく傾向が多くみられます。

生命保険2. 定期保険

保険期間が年齢もしくは年数などで決まっている保険で、保険料が掛け捨てになっている点が特徴です。

子どもが独立するまでの間に自分に万が一のことがあった場合、残された家族の生活費や子どもの教育費がいくら必要かを考えて保険金額を設定します。

保険金額は保険期間中変わることはありません。

生命保険3. 収入保障保険

定期保険と似ていますが、保険期間が終わりに近づくにつれ保険金額が減少する点が特徴です。契約時から年数が経過するにつれ、子どもが独立するまでの年数も少なくなっていくため、それに合わせて保険金額を少なくする点からも、定期保険と比べて無駄のない保障内容になっています。

また、定期保険では、保険金を一括で受け取るのに対し、収入保障保険は原則として毎月受け取る形になっています。

医療保険の種類とは

医療保険とは、けがや病気になった時に備えて加入するものです。

入院の際に給付される入院給付金や手術給付金などが用意されており、最近では通院に対する保障が用意されている医療保険も多くみられます。

また、がん保険も医療保険の1つですが、がんと診断された際にまとまったお金(がん診断給付金)を受け取れる点が特徴です。

ちなみに、生命保険で死亡した際に支払われるのは保険金、医療保険やがん保険で支払われるのは給付金と呼び方が異なる点も覚えておきましょう。

公的保障と民間保障

医療保険が必要かどうか考えるポイントの1つに公的保障の存在があります。

私たちは社会保険料を支払い、必ず何らかの健康保険に加入しています。そのために病院などで診察や治療を受けた際には、決められた負担分のみ支払えばよいことになっています。

また、入院などで費用が高額になった歳には、「高額療養費制度」が設けられています。

高額療養費制度とは?知っておくべき制度を解説

高額療養費制度とは、1カ月(その月の1日から月末まで)にかかった医療費の自己負担額が高額になった際に、一定の自己負担限度額が定められ、それを超えた部分については後日還付を受けられる制度です。事前に申請することで窓口での一時的な支払いをなくすこともできます。

自己負担限度額は年齢や所得の状況によって分けられますが、70歳未満であれば、低所得世帯であれば3万4500円、高所得世帯なら(25万2600円+(総医療費-84万2000円)✕1%)で求められる値です。

ここで言う総医療費は自己負担額ではなく10割の額ですので、総医療費が100万円だった場合の高所得世帯の自己負担額は25万4180円です。

高額療養費制度で還付の対象となるのは、保険適用のものに限られますが、個室で長期に入院するといったことがない限り、大部分は公的保険でまかなえる仕組みになっています。

このことを考慮したうえで、医療保険の保障内容を決める必要があると言えるでしょう。入院時にどうしても個室がいいと思われるならその費用分を保障する内容にしておくとよいでしょう。

さらに、最近では入院期間が短くなり、通院で治療を行うスタイルに切り替わっています。保障内容には通院の保障を付加しておくことをおすすめします。

今注目したい就業不能保険

就業不能保険とは、けがや病気で長期入院が必要となり、働くことができなくなった際に、傷病手当金といった公的な保障だけでは生活費が不足する場合に備えて加入する保険です。

働けなくなったら月にいくら必要?

世帯主が病気や交通事故で2~3カ月の長期入院となった際に、保険適用外の費用として必要となる金額の平均は月24万2000円という調査結果があります。

傷病手当金は標準報酬月額の3分の2ですし、給付期間には1年6カ月という限りがあります。

不安であれば、もっと長く給付が受けられる就業不能保険に加入しておくことで、精神的な安定にもつながるでしょう。傷病手当金を受けられない自営業者などは、さらに必要性が高いと言えます。

公的保障の内容を把握し、無駄のない保障内容にすることがポイント

生命保険も医療保険も、万が一の場合に必要です。ただし、保険料は保険金額に比例して高くなります。そのため、保障内容が妥当なものかどうかをしっかりと考える必要があります。

公的保障でカバーできる部分については保障を外し、生命保険や医療保険でなければカバーできない部分についてのみの保障内容に見直すことで保険料の節約にもつながるでしょう。

医療保険以外にも上で紹介した就業不能保険やがん保険の方が必要な場合もあります。特にがん保険は一度がんになったら加入できないため、診断給付金やがんの治療費を保障してくれる内容のがん保険の加入も忘れずに検討しておきましょう。

参考資料

公益財団法人生命保険文化センター「2021(令和3)年度 生命保険に関する全国実態調査」(https://www.jili.or.jp/files/press/pressR3.pdf)

協会けんぽ「高額な医療費を支払ったとき(高額療養費)」(https://www.kyoukaikenpo.or.jp/g3/sb3030/r150/)

外部リンク

この記事に関連するニュース

-

はらわたが煮えくり返る思いだった…「保険料が高すぎる」とこぼした筆者に医師が言った"信じられない言葉"

プレジデントオンライン / 2024年11月20日 16時15分

-

子どもにせがまれて犬を飼うことにしました。フード費、おやつ費、散歩中のトラブルなどいろいろ不安なのですが、ペット保険の費用も心配……保険料はいくらくらいかかりますか?

ファイナンシャルフィールド / 2024年11月14日 4時40分

-

「高額療養費」は相続税の課税対象?「延滞金」を回避するために必要な手続きとは【相続専門税理士が解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月8日 11時15分

-

介護保険の「高額介護サービス費」をご存じですか? そのサービス内容や、対象になる・ならない事例を紹介

ファイナンシャルフィールド / 2024年11月3日 23時20分

-

「貯蓄があるならがん保険は不要」とは言い切れない…がんになった相談者からFPが聞いた"想定外の支出"

プレジデントオンライン / 2024年10月29日 8時15分

ランキング

-

1中国産「農薬漬けシャインマスカット」が東南アジアで大炎上…怪しい日本語が書かれた“激安ブドウ”の実態

プレジデントオンライン / 2024年11月26日 18時15分

-

2「退職金の課税」見直し 論点の一つに浮上、SNSでは「“退職金増税”は間違っている」「ライフプラン崩れる」【Nスタ解説】

TBS NEWS DIG Powered by JNN / 2024年11月26日 21時31分

-

3為替相場 27日(日本時間 7時)

共同通信 / 2024年11月27日 7時0分

-

4【解説】アマゾンに公正取引委員会が立ち入り検査 問題点は?

日テレNEWS NNN / 2024年11月26日 18時30分

-

5スーパー「オーケー」関西初出店 首都圏が地盤

共同通信 / 2024年11月26日 18時48分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください