年5000億円の税金が「ネコババ」される消費税の最大の欠陥

LIMO / 2018年4月21日 11時40分

年5000億円の税金が「ネコババ」される消費税の最大の欠陥

サラリーマンの教養としての税金

現状で、来年10月には消費税が「10%」に引き上げられる予定になっています。消費税は今から29年前の1989年4月に税率3%で導入されましたが、現在に至るまで、さまざまな問題点を抱え続けたままです。『税金格差』の著者であるジャーナリストの梶原一義氏が、消費税の「3つの問題点」を解説します。

世界でも稀な「ずさんな仕組み」

日本の消費税に相当する「付加価値税」は世界各国で導入されているが、それらの制度には「インボイス(税額票)」と呼ばれる書類は不可欠である。しかし、日本では導入時に、「事務負担が増える上に、インボイスによって取引が透明化され、税務署に所得を捕捉される」ということに商工業者らが激しく抵抗したため、インボイスの採用は見送られた。

それだけでなく、売上高が一定額以下なら、顧客から預かった消費税の納税を免れる「事業者免税点制度」や、実際の仕入率より高い「みなし仕入率」の適用で、いわゆる「益税」が生まれる簡易課税制度など、中小企業に有利な制度も創設された。「益税」とは、消費者が支払った消費税が国や自治体に納められることなく、事業者たちの手元に合法的に残ること。消費税が抱える問題点を知るためのキーワードの一つである。

免税事業者や簡易課税制度適用事業者などによる益税は、年間約5000億円にものぼると推計される。冒頭に述べたように、付加価値税は多くの国で導入されているが、ここまで仕組みがずさんなのは日本の消費税だけだ。

ここでは、

・問題1 インボイス導入の見送りによる問題

・問題2 事業者免税点制度の問題

・問題3 簡易課税制度の問題

の3つに絞って「消費税の病巣」を探っていく。

[問題1]本来は不可欠な書類がない――インボイス導入の見送り

消費税は、税の負担者と納税義務者が異なる「間接税」であり、事業者の納付税額を計算する式は「課税売上高×消費税率(現在8%)-仕入税額」となる。

たとえば、ある小売事業者が製造事業者から5400円(うち400円は消費税)で商品を仕入れ、消費者に1万800円(うち800円は消費税)で販売した場合、消費者が負担した消費税は800円。製造事業者は小売事業者から預かった消費税400円を納税し、小売事業者は消費者から預かった消費税800円から製造事業者に支払った消費税400円を差し引いた400円を納税する。消費者が負担した消費税800円と、製造事業者および小売事業者が納税した計800円の消費税は額が一致する。

このように、消費税は製造・流通に関わる各事業者間で伝達され、最終的に消費者が負担する仕組みになっている。小売事業者は、商品の販売時(サービス提供時)に顧客から預かった消費税から、仕入時に支払った消費税を控除(仕入税額控除)した額を納税する。この「仕入税額控除」は、消費税の納付に関して最も大切な手続きだと言えるが、これを正確に行うため、本来なら欠かせないのが「インボイス」なのである。

たとえば欧州などの付加価値税で採用されているインボイスでは、(1)インボイス作成者の氏名・名称、(2)課税事業者としての登録番号、(3)取引先の氏名・名称、(4)取引年月日、(5)取引内容(商品の種類・数量)、(6)取引金額、(7)税率、(8)税額が記載される。商品を売った側・買った側の両者間で取り交わされるため、仮に片方の事業者が金額や数量を虚偽記載していればすぐわかる。(完璧とまでは言えないまでも)事業者間での税額伝達は正確で、ごまかしようがないのだ。

▼OECD加盟国で、インボイス不採用は日本だけ

ところが日本では、欧州型インボイス方式の導入は断念され、代わりに「帳簿等保存方式」と呼ばれる方法が導入された。この帳簿への記載項目は、(1)仕入先の氏名・名称、(2)取引年月日、(3)仕入の内容(商品の種類・数量)、(4)仕入で支払った額などだ。これらによって仕入にかかる消費税額を把握し、納付税額を算出する仕組みになっているが、記入漏れや計算違い、虚偽記載もあり得る上に第三者のチェックがないから信憑性が乏しい。

この方式への批判が高まったため、1997年度から「請求書等保存方式」に改められた。これは帳簿等保存方式に加え、取引の相手方が発行した請求書等(納品書や領収書なども)の保存を仕入税額控除の要件とするものだ。しかしこの方式は、売り手に請求書等の交付・保存義務がなく、不正交付や虚偽記載への罰則さえないなど極めてゆるい仕組みのため、帳簿等保存方式と同様に信憑性が著しく低い。この場合、たとえば買い手が仕入先に圧力をかけて、仕入金額や数量・仕入日などで虚偽の記入を強要することもそれほどリスクなく可能だ。

つまり消費税は、仕入税額控除の事務処理がずさんで、税制として不完全ということなのである。ちなみにOECD(経済協力開発機構)加盟35カ国のうち、付加価値税を導入しているのは33カ国だが、インボイス方式を導入していないのは日本だけだ。

続いて2つ目の問題を見てみよう。

[問題2]消費者が払った税を堂々とネコババできる――事業者免税点制度

消費税の問題の2番目は「事業者免税点制度」である。この制度の骨子は以下の2点だ。

1.個人、法人とも2年度前を「基準期間」として、基準期間の課税売上高が1000万円以下(当初は3000万円以下)だったら、その年度は消費税の納税義務が免除される。

2.基準期間がない新設法人と個人事業者は資本金額のみで判定され、資本金1000万円未満の新設法人は設立当初2年間は免税事業者となる。

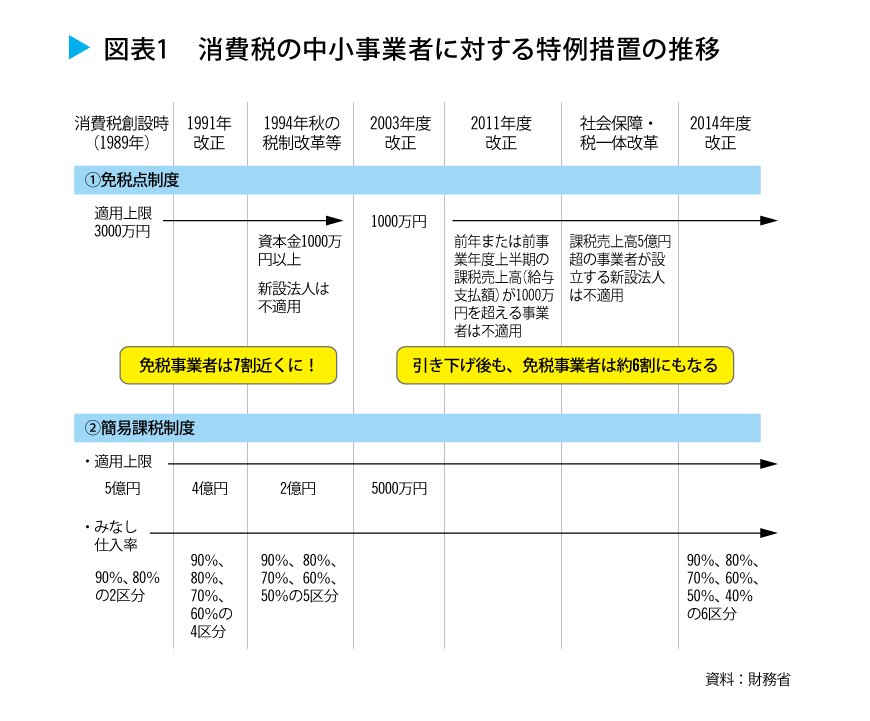

図表1(別画像)のように、消費税導入時の免税点は3000万円だった。つまり基準期間(2年度前)の課税売上高が3000万円以下であったら、翌期が同5000万円、翌々期(当期)が1億円でも消費税の納税義務が免除されていた。このため当初は実に7割近くの事業者が免税事業者となり、消費者から預かった消費税を自己資金化(ネコババ)できた。

この状況への批判が強かったため、2004年度から免税点が1000万円に引き下げられた。そのため、今度は売上高が1000万円に近づいたら会社分割をするなどの「工夫」をして納税を免れる事業者が多くなり、依然として約6割もの事業者が免税事業者になっている。

また、上に挙げた制度骨子の「2」のように、基準年度(2年度前)がない新設法人と個人事業主は、設立後2年間は免税事業者になれていたが、これによる益税への批判も強かったため、1997年度から「資本金額による区分」が加わった。すなわち「資本金1000万円未満の新設法人は、設立当初2年間は免税事業者となる」。この規定のインパクトは大きく、設立当初に免税事業者になるため、最近の新設法人は資本金1000万円未満のところが圧倒的に多いのだ。

[問題3]さまざまな点で「益税の温床」――簡易課税制度

消費税の問題の3番目は「簡易課税制度」である。この制度では、仕入れの時に支払った消費税の額に関係なく、販売時に預かった消費税の一定割合(みなし仕入率)を仕入消費税額として仕入税額控除ができ、納付すべき消費税額が算出される。算式はこうだ。

・預かった消費税-「預かった消費税×みなし仕入率」=納付すべき消費税額

現在、課税売上高が5000万円以下なら、「簡易課税制度」を選択できる。同制度を選択した事業者に適用されるみなし仕入率は以下の6種である。

・卸売業90%、小売業80%、製造業等70%、その他の事業60%、サービス業等50%、不動産業40%

こうしたみなし仕入率は、各業種における実際の仕入率よりおおむね高いため、益税の温床になっている。

筆者の梶原一義氏の著書(画像をクリックするとAmazonのページにジャンプします)

▼必ず益税を生む制度

たとえば、ある卸売業者Aが、2700円(消費税込み)でメーカーから商品を仕入れ、3240円(同)で小売業者に販売したとする。本則課税だと納付すべき消費税額は、受取消費税額240円-仕入消費税額200円=40円。しかし、卸売業者として簡易課税制度を選択していれば、納付すべき消費税額は、240円-216(240円×90%)=24円となる。本則課税だと40円のところが24円ですむ。つまり「40円-24円=16円」がAの手元に残る益税となる。本来なら納付すべき税額のうち、この場合は実に4割が益税になっているということだ。

どの事業者も自社のおよその仕入率を知っているから、課税売上高が5000万円以下なら、みなし仕入率と比較して、そちらが高い場合はほぼ間違いなく簡易課税制度を選択する。つまり同制度は「必ず益税を生む制度」といえる。

消費税の税率は19年10月に、現行の8%から10%に引き上げられることが決まっており、その増収分約5兆円をめぐって、「教育の無償化に充てるべきだ」といった議論が盛んだ。しかし、そういう議論をする前に、「信頼性が乏しく、巨額の益税を生んでいる現行の問題だらけの消費税制をどう改善していくのか」という根本的な検討が欠かせないのではないか。

※事例中の数値を一部修正しました。

■ 梶原一義(かじはら・かずよし)

1953年生まれ、北九州市若松区出身。早稲田大学商学部を卒業後、ダイヤモンド社に入社。「週刊ダイヤモンド」記者としてマクロ経済や中小企業、総合商社、化学・医薬品業界などを担当。以後、各種経営情報誌や単行本などの編集に従事。

(https://www.amazon.co.jp/gp/product/4295401439/ref=as_li_tl?ie=UTF8&camp=247&creative=1211&creativeASIN=4295401439&linkCode=as2&tag=cmmarketingjp-22&linkId=433bc4b7c979cb4e4c666ad17fcdefe2)

『税金格差(https://www.amazon.co.jp/gp/product/4295401439/ref=as_li_tl?ie=UTF8&camp=247&creative=1211&creativeASIN=4295401439&linkCode=as2&tag=cmmarketingjp-22&linkId=343b7e7a3b990914edba93b1d800e0a3)』

外部リンク

この記事に関連するニュース

-

年収600万円でもうすぐ退職予定です。退職後は「住民税をまとめて支払う」と聞いたのですが、いくら納税するのでしょうか?

ファイナンシャルフィールド / 2024年11月23日 2時20分

-

大幅減税も可能…相続前に必ず知っておきたい、「不動産取得税」の“軽減措置”

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月21日 11時30分

-

娘のために貯めてきた「200万円」を夫の口座から娘の口座へ移しました。もしかして贈与税がかかるのでしょうか…?

ファイナンシャルフィールド / 2024年11月10日 4時0分

-

定年退職をして収入が大きく減ったのに、住民税は「15万円」でした。働いていなくてもこんなにかかるものなのでしょうか?

ファイナンシャルフィールド / 2024年11月8日 23時30分

-

控除可能な範囲を超えるとただの支出になる…? 住宅ローン控除、iDeCo、ふるさと納税、税制優遇制度を併用する場合の優先順位

MONEYPLUS / 2024年11月1日 11時30分

ランキング

-

1「バナナカレー」だと…? LCCピーチ、5年ぶりに「温かい機内食」提供…メニューは? 「ピーチ機内食の代名詞」も復活

乗りものニュース / 2024年11月24日 12時32分

-

2冬の味覚ハタハタ、海水温上昇で今季の漁獲量は過去最低か…産卵場所に卵ほとんど見つからず

読売新聞 / 2024年11月24日 11時52分

-

312月に権利確定「株主優待」長期保有が嬉しい銘柄6選

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月24日 9時15分

-

4年収壁見直し、企業の9割賛成 撤廃や社保改革要請も

共同通信 / 2024年11月24日 16時22分

-

5「ワークマン 着るコタツ」新モデルが登場 累計43万着を突破、人気の秘密は?

ITmedia ビジネスオンライン / 2024年11月22日 11時24分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください