日米株式相場の調整入りのシグナルは何か?

トウシル / 2017年11月9日 17時0分

日米株式相場の調整入りのシグナルは何か?

日米株式相場の調整入りのシグナルは週足のADX

金融と政治がこれほど密接につながっている時代はかつてなかった。今の経済は株が全てである。中央銀行を使ったポンジースキームによって行き場のない資金が株式市場に流入し、相場の長期波動の5波動目にふさわしい暴騰相場を演じている。

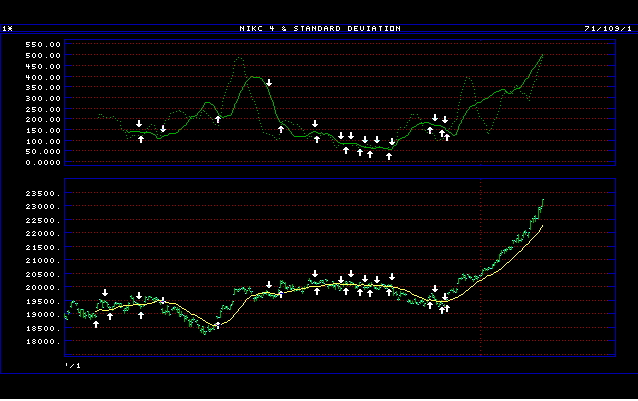

日経平均(日足)

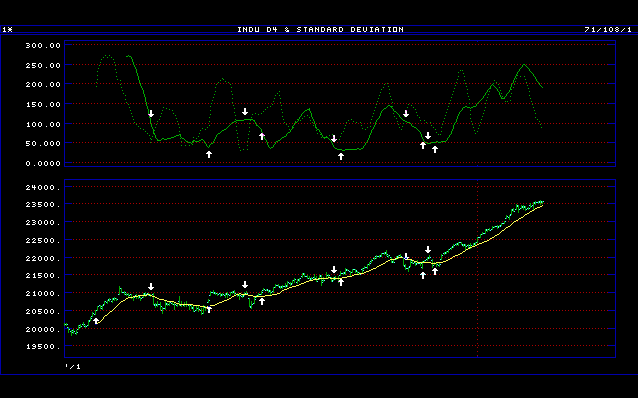

NYダウ(日足)

相場の5波動目というのは延長や短縮が起こりやすく、相場予測は困難を極めるが、今後は当然のことながら、NYダウも日経平均も買われすぎの反動安が想定されるだろう。

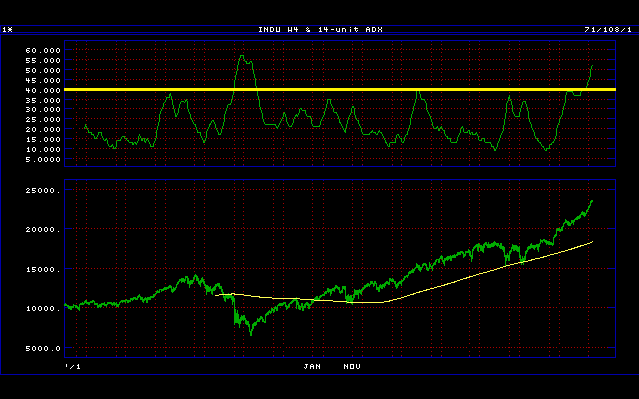

筆者がみているNYダウ相場の賞味期限は、ワイルダーのオリジナルADX(修正平均ADX)の週足のADXが下がってきて40を切った時である。このパターンが出ると、NYダウの相場が調整相場入りするシグナルが点灯する。

NYダウ(週足)とワイルダーのオリジナルADX

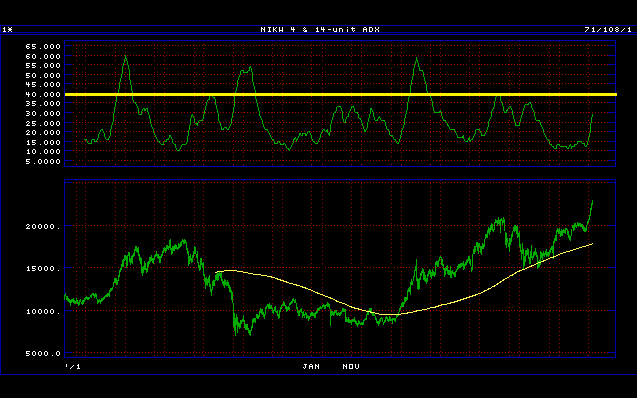

一方、日経平均の方は、ADXを見る限り、まだ上げ相場にのりしろがある。

日経平均(週足)とワイルダーのオリジナルADX

相場で安定的な収益を上げるには何が必要か?

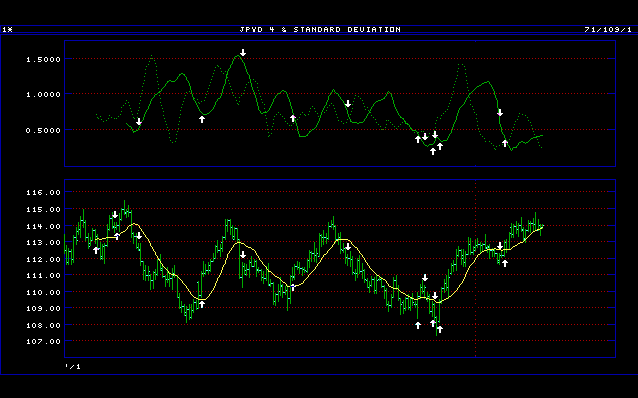

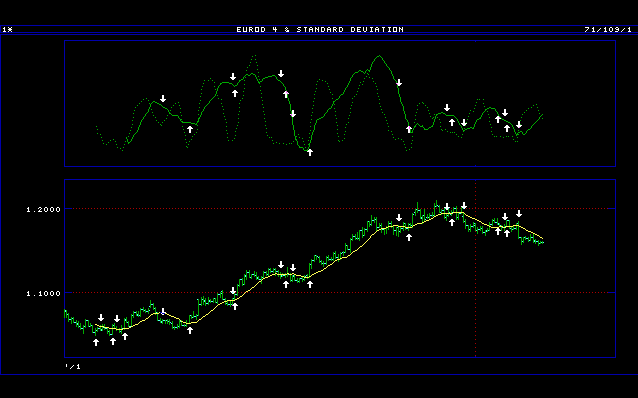

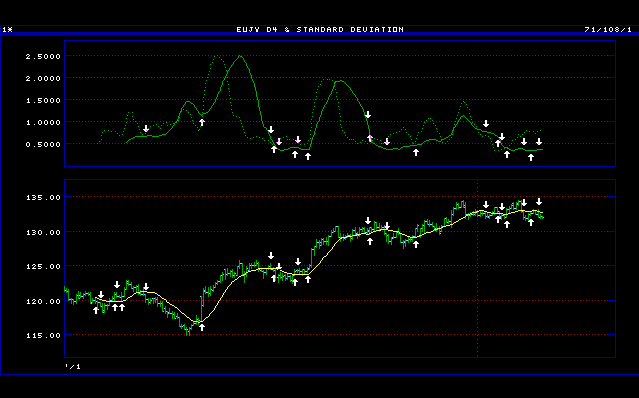

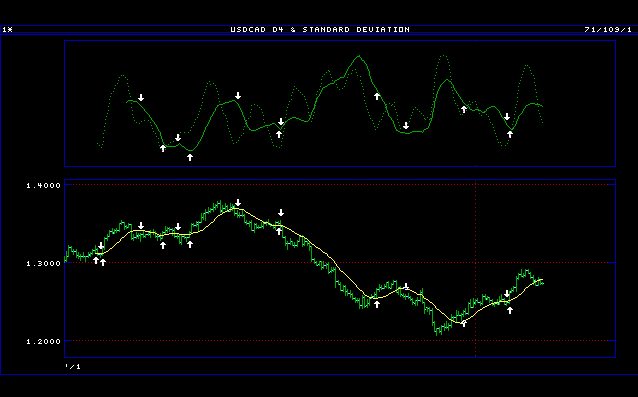

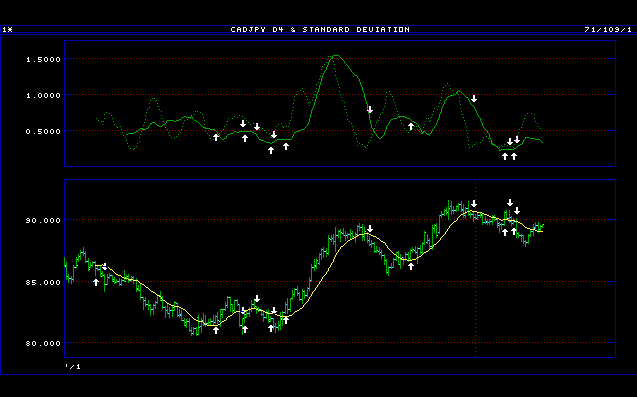

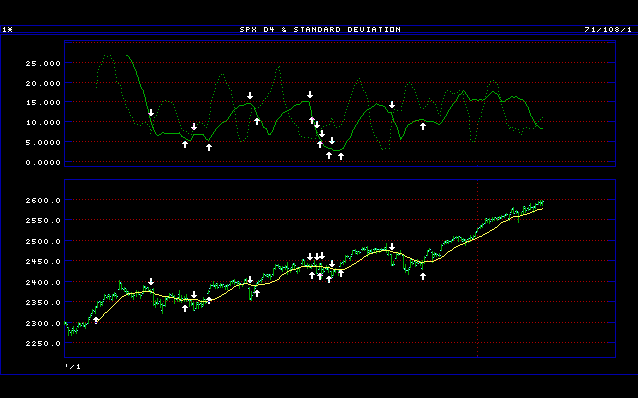

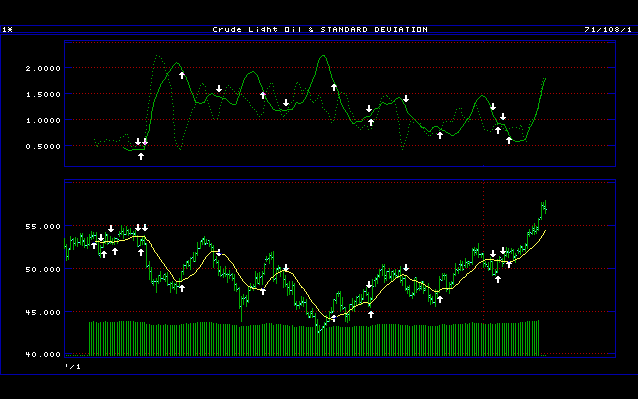

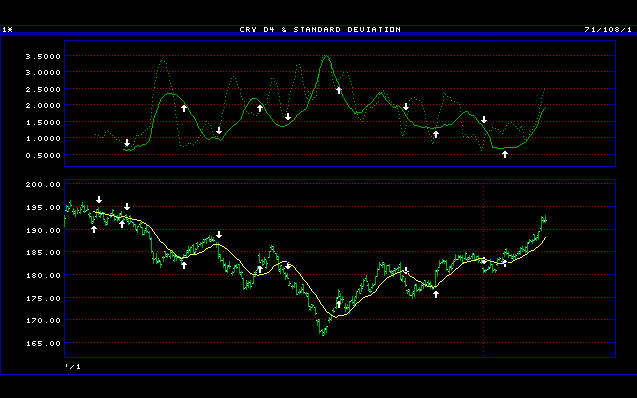

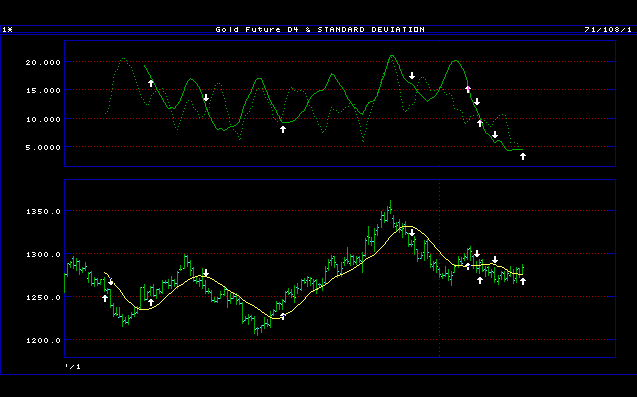

以下のチャートは、筆者が長期にわたって行っているシステムトレーディングの<原型モデル>と、その売買シグナルである。

実際のトレードでは、このシグナルのすべてを売買しているわけではなく、ある<フィルター>を掛けている。それは企業秘密に属する部分であるので公開することはできないが、2本の標準偏差が一緒に上がっている時が収益期待の高い局面である。

手がけているすべての商品が儲かっているわけではない。損が出ている商品もある。しかし、同一手法で相関関係のない商品に分散投資を行うと、比較的安定した収益がもたらされている。

ドル/円(日足)

ユーロ/ドル(日足)

ユーロ/円(日足)

ドル/カナダドル(日足)

カナダドル/円(日足)

S&P500(日足)

NY原油先物(日足)

CRBコモディティ指数(日足)

ゴールド先物(日足)

私の相場人生を振り返ると、システムトレードの構築と研究に費やされてきた。その結果わかったことは、システムトレードで儲けるのは取引商品の「分散」が必要だということである。

システムトレードで安定した成績を上げるには、

(1)システムに対する絶対的な信頼性をもつ

(2)世界のあらゆる市場に分散投資し、40~50品目の商品を取引する

という2点がトレードシステムの中身と同じくらい重要だ。

個人投資家で50品目の取引を行うのは大変である。しかし、順張り系のモデルでシステムトレードを行い、長期にわたって収益を上げるには、ある程度の商品分散(すくなくとも株や債券、コモディティなど、10商品以上への投資)が必須であると思われる。

筆者の知り合いにはシステムトレードで大成功した人物がいる。1986年に出版されたステファン・テイラーの、『金融先物・オプションの価格変動分析 ボラティリティの予測モデル』というという本を読んで、「市場には非効率性(トレンド)や偏向(バイアス)がある」ことを確信した数学者で、『金融先物・オプションの価格変動分析 ボラティリティの予測モデル』の理論に基づいたシステムトレードを行っている。

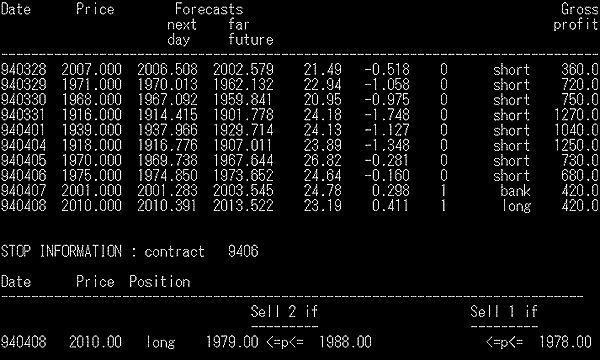

ARIMA(自己回帰間分移動平均)予測モデルを使った日経平均先物(1994年6月限)の売買シグナル

彼は長期にわたって非常に優秀な投資成績をあげてきた。そのトレードの手法(内容)はブラックボックスだが、彼の成功は自分のシステムに対する信頼性と、負けても根気強くトレードを続ける忍耐によるものだろう。

負けが込んでくると、ほとんどの投資家はシステムを変更するか、自由裁量の投資家に変身してしまう。システムトレーディングで成功するにはシステムの中身が重要であることは言うまでもないが、実際にはそれを継続できるかどうか、その意志がより重要なのである。

「長期的に成功している投資家は、自由裁量トレーダーであれ、システムトレーダーであれ、例外なくシステマティックなトレーディング戦略を使っている」(『アルゴリズムトレーディング入門 』ロバート・パルド著 パンローリング刊)「株式や債券の投資戦略やトレードシステムであれば、β(ベータ)さえ取っていれば支離滅裂なことをやっていてもランダムに50%以上は当たるのだが、先物市場や為替市場(FX)を取引対象とするトレードシステムの場合は、デタラメをやっていると手数料を考慮すれば50%以上の確率で負けるのである」(『トレードシステムはどう作ればよいのか』ジョージ・プルート著 パンローリング刊)

(石原 順)

この記事に関連するニュース

-

一進一退ムードの中、株価下落時の見極めがカギ~注目は「あの米国企業」の決算~

トウシル / 2024年11月18日 12時10分

-

トランプトレードでビットコインが9万ドルを突破!何が起きている?

トウシル / 2024年11月14日 16時34分

-

米国「トランプ相場」の余韻に日本と中国が絡む展開~一喜一憂しやすい地合いで上値トライできるか?~

トウシル / 2024年11月11日 12時10分

-

トランプトレードと2025年の債務上限危機

トウシル / 2024年11月7日 16時37分

-

衆議院総選挙、与党過半数割れ!マーケットはどう受け止める?~11月の経済イベント動向もチェック!~

トウシル / 2024年10月28日 13時0分

ランキング

-

1関西財界訪中団、邦人の安全確保に懸念 短期ビザ免除再開に期待も 投資意欲は持続

産経ニュース / 2024年11月25日 18時19分

-

2「トイレ流せない…」水道代にも値上げの波 千葉で水道代を2割“値上げ”方針 住民からは悲鳴も【Nスタ解説】

TBS NEWS DIG Powered by JNN / 2024年11月25日 21時9分

-

3日経平均株価が再度上昇するのはいつになるのか すでに「日柄調整という悪材料」は織り込んだ

東洋経済オンライン / 2024年11月25日 9時30分

-

4トヨタ、北京の営業拠点閉鎖 中国合弁、天津に集約へ

共同通信 / 2024年11月25日 20時22分

-

5災害に備えて家に食料を蓄えていますが、出先の対策が全くできていません…。普段から何を持ち歩けばよいでしょうか?

ファイナンシャルフィールド / 2024年10月24日 3時50分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください