インデックスファンドのキホン。意義と効果を知ろう

トウシル / 2017年12月27日 8時0分

インデックスファンドのキホン。意義と効果を知ろう

インデックスファンドとは?

投資信託(ファンド)には2種類あります。「インデックスファンド」と「アクティブファンド」です。インデックスファンドとは、投資成果が特定の市場平均指数(※)に連動するように運用されているファンドを総称します。債券市場指数、不動産投信指数、商品(金など)との連動を目指して運用されているインデックスファンドもあります。

※市場平均指数……1つの国や資産クラス(投資対象となる資産の種類)など、その市場全体の平均パフォーマンスを示す指数のことです。国内では日経平均株価、TOPIX(東証株価指数)、海外では米国のダウ平均指数やS&P500指数などの株価指数が有名です。

インデックスファンドのメリットは?

資金流入も増加していて運用純資産が大きくなっているインデックスファンドは、積み立て投資(定時定額投資)に活用しやすいファンドと言えます。

そのため、こういったさまざまな種類のインデックスファンドを組み合わせれば、投資家のニーズや相場観に応じた国際分散投資が簡単に実現できます。

図表1:インデックスファンドの特徴は?

|

投資初心者はもちろん、機関投資家も |

|---|

アクティブファンドに立ちはだかる「効率的市場仮説」

インデックスファンドに対して、「アクティブファンド」とは、市場平均指数より優れた投資成果を生み出すように運用されているファンドです。

ただし、銘柄調査や投資判断をアクティブに行うため、受益者(投資家)が運用会社(信託報酬)や販売会社(販売手数料)に支払うコストがインデックスファンドよりも高めなのが一般的です。アクティブファンドの「コスト」は、相対的に優れた投資成果を提供してくれる期待を前提に成り立っているからです。

そうしたアクティブファンドの前に立ちはだかるのが「効率的市場仮説」と運用成績の実態です。

効率的市場仮説とは、「株式市場は常に効率的で、好材料も悪材料もほぼすべて株価に織り込み済みである」という考え方です。

企業の損益や財務面を調査するファンダメンタルズ分析も、過去のデータをもとにしたテクニカル分析も無意味であるとの現代投資理論にもとづく考え方です。

この理論は、市場全体に連動を目指す低コストのインデックスファンドを活用する「インデックス投資」が最も効率的あるとの考えにつながっています。

実際、投資の専門家とされるファンドマネジャーが運用しているアクティブファンドの多くが、「コスト控除後の長期パフォーマンス」でインデックスファンドに劣っていたとの統計が数多く公表されています。

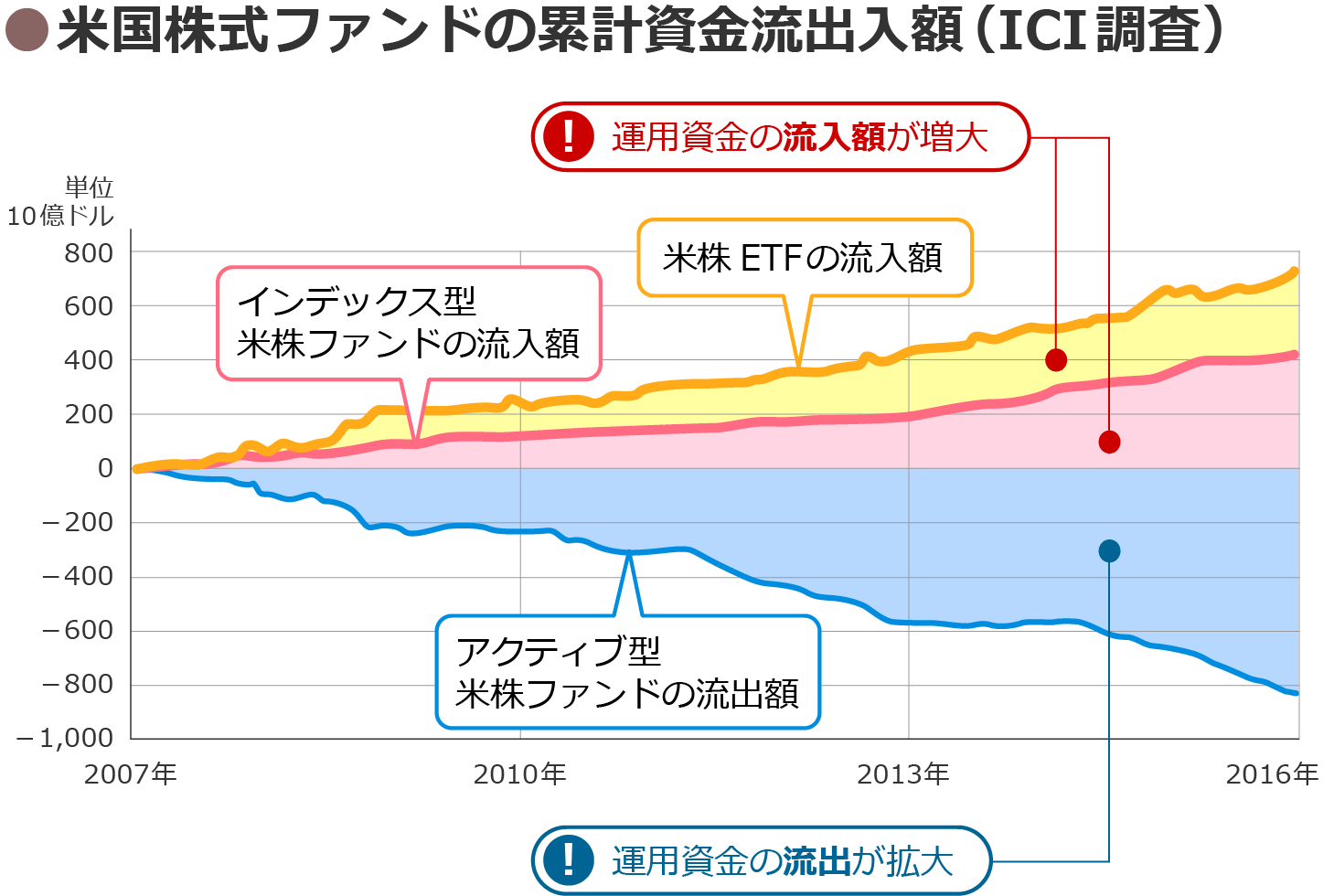

こうしたことから、ICI(米国投信協会)による調査結果(2007~2015年)によると、投資資金はアクティブファンドから流出傾向にあり、インデックスファンドやETF(上場投資信託)に資金が流入してきたことが判明しました(図表2)。

投資先進国である米国で、コストがかかる割に運用成績がパッとしないアクティブファンドに見切りをつけ、わかりやすくてコストが低いインデックスファンドに対する評価が高まっていることがわかります。

図表2:米国株投信ではアクティブファンドからインデックスファンドに資金シフト

アクティブファンドから、インデックスファンドや |

|---|

インデックスファンドの種類と特徴

インデックスファンドには、インデックス型公募投信とETF(上場投資信託)の2種類あります。

ETFとは、証券取引所に上場されているファンド(投資信託)のことで、株式と同様に市場で売買できるのが特徴です。インデックスファンドの一種ですので、市場指数にほぼ連動パフォーマンスを提供しますが、市場で売買されていることで、短期的には取引価格とファンドの基準価額(NAV=Net Asset Value)に多少ずれが生じるのも特徴です。

一方、インデックス型公募投信の価格決定(値洗い)は通常1日に1回で、その価格が基準価額として公表されます。

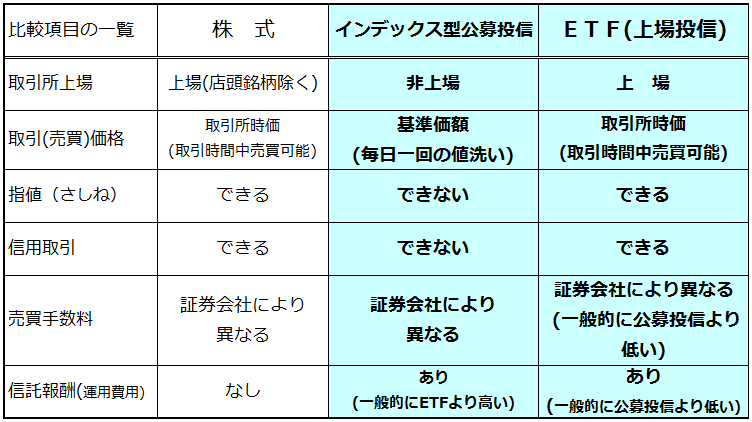

図表3:インデクス型公募投信とETFの違い

図表3で、公募投信とETFの相違点を一覧表にしました。市場(取引所)で売買されているETFの取引コスト(委託手数料)は証券会社により異なりますが、通常は株式の取引コストと同じです。

一方、運用コスト(信託報酬)は ETFのほうが投資信託より比較的低いのが一般的です。

ただ、最近はインデックス型公募投信のなかで、運用コストをETF並みに抑える動きも見られます。なお、積み立て投資(定時定額投資)には、少額から購入できるインデックス型公募投信のほうが適しているとされます。

ETFは、ファンドごとに最低取引口数が設定されており、ファンドによって最低取引金額が10万円を超えるものがあります。また、ETFそのものを自動積み立ての対象としない証券会社がほとんどです。

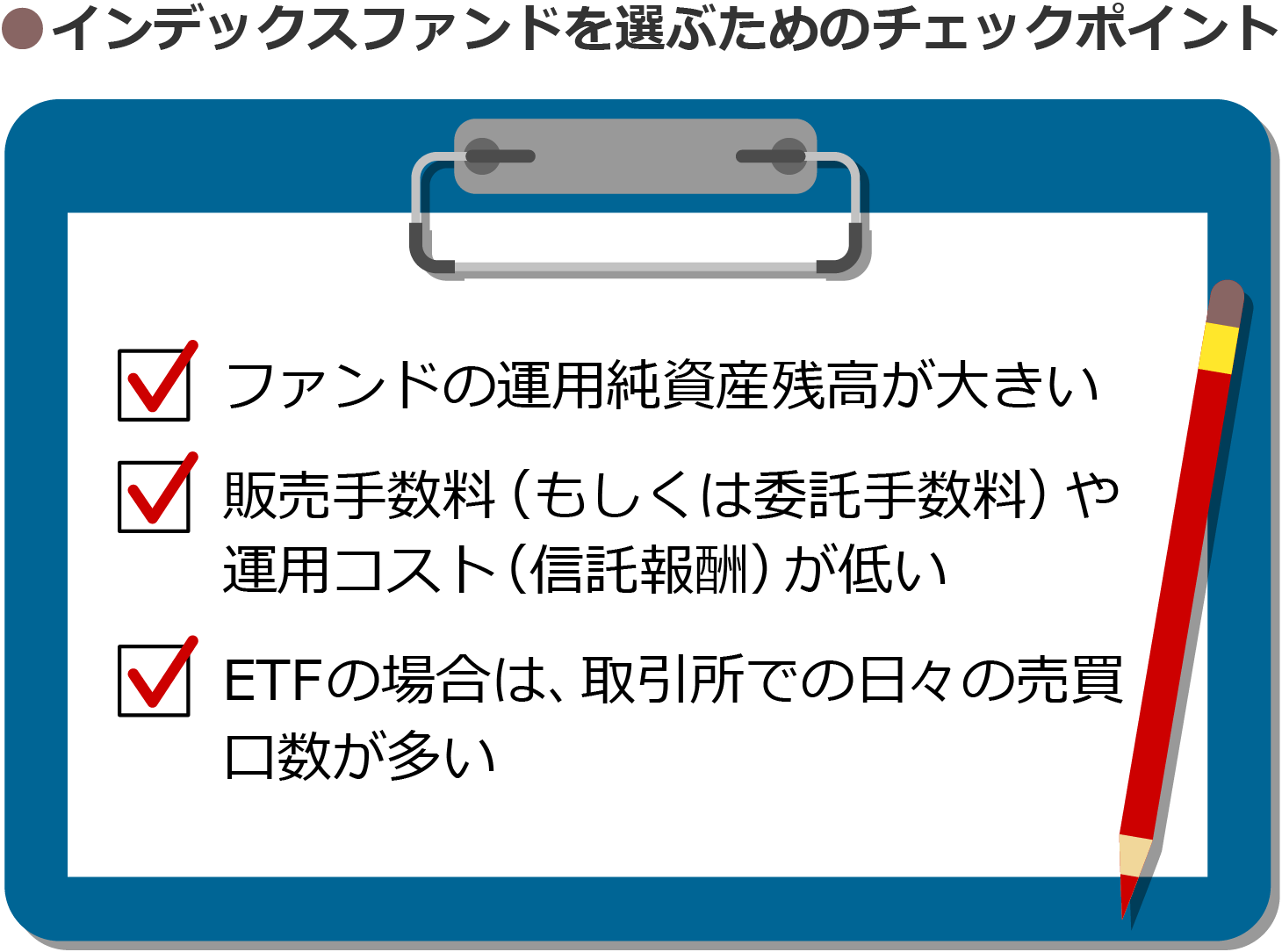

なお、インデックス型公募投信にせよETFにせよ、同種類(分野)に投資するファンドを選別するにあたっては、次の3つの点を比較検討することが大切だと考えています。

参考までに紹介すると、過去には運用純資産や売買取引が増えず、繰り上げ償還や上場廃止となった公募投信やETFがありました。インデックスファンドである以上、パフォーマンスはほぼ同様が想定されますので、ファンドの「永続性」「コスト」「流動性」を比較検討することが重要だと思います。

(香川 睦)

この記事に関連するニュース

-

野村AM、「MSCIジャパン気候変動指数(セレクト)(配当込み)」を連動対象とするETF(上場投信)を新規設定

PR TIMES / 2024年11月19日 21時40分

-

企業型確定拠出年金で手数料の高い「アクティブファンド」を選ぶメリットって何ですか?

Finasee / 2024年11月19日 11時0分

-

“ファンづくり”が奏功し、インデックス投信の“王者”となった「eMAXIS Slim」が描く次の戦略は…

Finasee / 2024年11月18日 11時0分

-

シニアの資産形成、投資信託は「アクティブファンド」「インデックスファンド」どちらが正解?【証券アナリスト資格を持つFPが助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月7日 11時15分

-

「インフレ局面ではアクティブファンドが有利」は本当?

MONEYPLUS / 2024年10月30日 7時30分

ランキング

-

1「トイレ流せない…」水道代にも値上げの波 千葉で水道代を2割“値上げ”方針 住民からは悲鳴も【Nスタ解説】

TBS NEWS DIG Powered by JNN / 2024年11月25日 21時9分

-

2なぜ「モータースポーツ新会社」設立? GRとは違う「TGR-D」誕生!? トヨタ会長が語る会社分割の狙いとは

くるまのニュース / 2024年11月25日 23時10分

-

3関西財界訪中団、邦人の安全確保に懸念 短期ビザ免除再開に期待も 投資意欲は持続

産経ニュース / 2024年11月25日 18時19分

-

4薄力粉値上げ=パスタ製品は値下げ―日清製粉ウェルナ

時事通信 / 2024年11月25日 17時23分

-

5政府、次世代太陽電池を導入へ 40年度目標、20ギガワット

共同通信 / 2024年11月25日 21時5分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください