ビットコイン暴落でも株式の強気相場続く

トウシル / 2018年1月19日 7時0分

ビットコイン暴落でも株式の強気相場続く

ビットコインが12月高値から5割下落した背景

昨年まで高騰をみせていた仮想通貨のビットコイン相場が、昨年12月高値から1月17日の安値まで約5割下落しました。米国の著名投資家ウォーレン・バフェット氏は1月10日、CNBC(米国のニュース専門放送局)とのインタビューで「一般論として、仮想通貨はほぼ間違いなく悪い結果(Bad End)を迎えるだろう」と述べ、その投機性を警告していました。

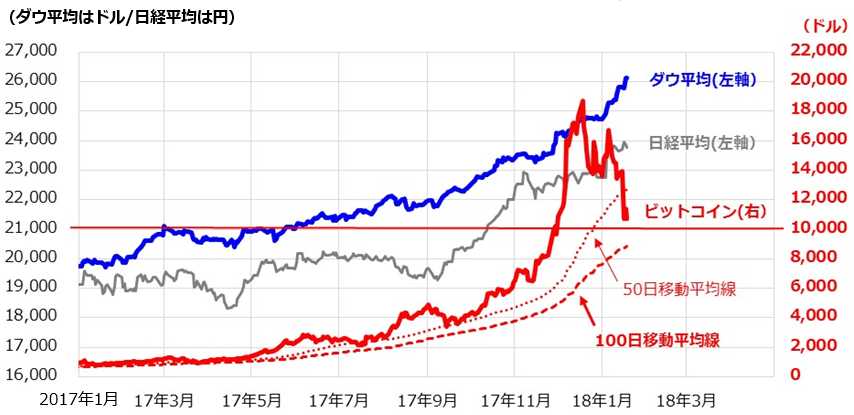

実際、12月18日の最高値(1万9,511ドル)から、1カ月以内で5割(17日安値は9,185ドル)下落した事実は「暴落」と呼べそうです。下落要因としては、中国や韓国などアジア諸国で仮想通貨取引を規制する動きが強まっていること、米SEC(証券取引委員会)が仮想通貨を投資対象とするETF(上場投資信託)の上場申請を「流動性と安全性の低さ」を主因に認可しなかったこと、12月に先物が上場され、投機筋が売り仕掛けをしやすくなったことなどがあげられています。

18日(日本時間)は反発しましたが、目先は節目とされる1万ドルを死守できるか、さらに下落する場合、2015年以降の中期支持線とされる100日移動平均線(8,787ドル)程度で下げ止まるか注目されます。

一方、今週は米ダウ平均が節目の2万6,000ドルを突破(17日)し、日経平均がザラ場で2万4,000円を突破(18日)して最高値を更新しました(図表1)。有価証券を象徴する株式市場が強気相場を続けている動きに注目したいと思います。

図表1:ビットコイン相場と日米株価の推移(2017年初来)

有価証券としての特徴を前提とする株式相場観

ビットコインに象徴される仮想通貨とは、インターネット上の商取引決済に用いることができる電子マネーを総称します。通常の通貨と異なり、中央銀行が介在しておらず、実物資産やキャッシュフローの裏付けがない一方、先進技術とされるブロックチェーンによるデータ保存性や国境を超える際の取引手数料が比較的低いことが利点とされます。

ただ、ここ数年は投機的な需要で価値変動が激しくなっており、匿名性が高いことを悪用した取引(マネーロンダリングなど)が懸念されています。

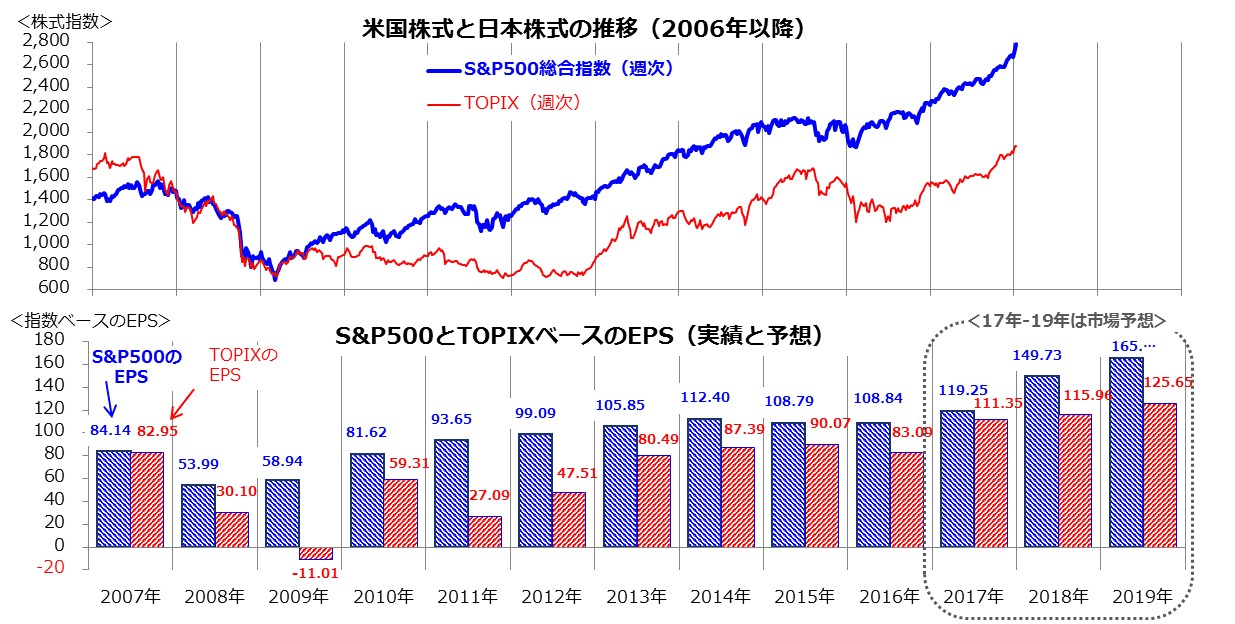

一方の株式は、有価証券(価値がある証券)の一種で、英語では「Growth Securities(成長証券)」とも呼ばれます。つまり、株式発行企業(銘柄)の売上、利益、配当やその成長(期待)の裏付けをもとに取引される特徴があり、さまざまなリスク要因を受けた需給のゆがみで短期的な取引価格(株価)は変動するものの、企業の内在価値(キャッシュフロー)が増加していく環境下で株価は中期的に上昇しやすく、内在価値が減少する環境では株価が下落しやすい特徴があります。世界景気が堅調である現環境下では売上高、利益、配当の増加期待は高まりやすく、その堅調トレンドは「業績相場」とも呼ばれます。図表2は、日米の主要株価指数と、各指数ベースの企業業績(EPS=1株当り利益)の実績と見通し(2017年以降は市場予想平均)を示したものです。いまだ歴史的な低水準で推移する金利環境下でのグローバルグロース(世界的な経済成長)と業績拡大期待が、株式の強気相場を支えていることがわかります。

図表2:日米株価の推移と業績動向(EPSの実績と予想)

セクター別と主力大型株のトップライン見通しを比較する

上述したように、景気拡大局面での物色動向を占う上では、業種(セクター)や個別銘柄の業績動向を知ることも重要です。

そこで注目したいのが、損益計算書のトップラインです。トップラインとは損益計算書上で最上位に標記される売上高(金融機関の場合は営業収益)のことで、ボトムライン(損益計算書上で最終行に標記される当期純利益)との対比で分析されます。ボトムラインが利益率の改善・悪化と特別損益で変動しやすいのに対し、トップラインは当該企業(銘柄)の事業規模や製品やサービスの成長性(単価×販売数量=稼げる金額)を示す数値とされます。

すなわち、消費者、社会、産業界が必要としている商品やサービスを提供しているのであれば、売上の伸び(増収率)は高いと考えられます。つまり、ビジネスにとっては「売上の拡大(増収)」が最重要です。

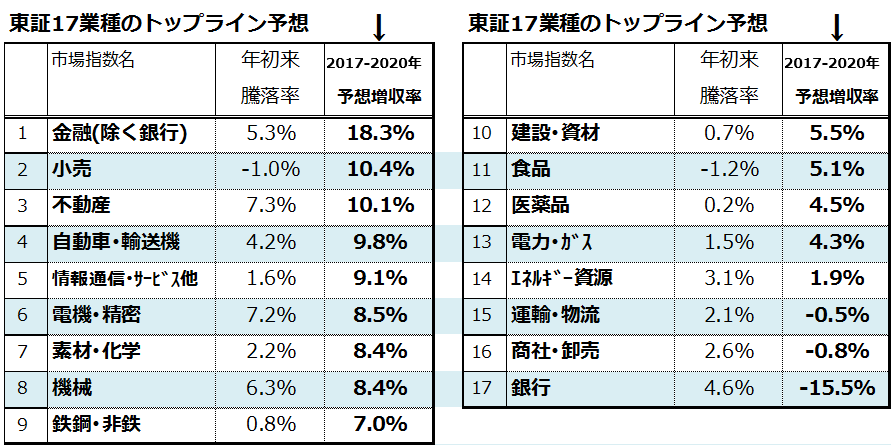

そこで、国内市場の東証17業種別株価指数をベースとするSPS(1株当り売上高)について、2017年予想から2020年予想への伸び(増収率)を降順にランキングした一覧表を作成しました(図表3)。「銀行業界」が営業収益で15.5%減収が見込まれる厳しい状況である一方、保険業と証券業が主な構成銘柄である「金融(除く銀行)」、「小売」、IT関連(電気・精密)、設備投資関連(機械)、景気敏感(素材・化学や鉄鋼・非鉄)などの予想増収率が比較的高いことに注目したいと思います。

図表3:東証17業種を長期増収見通しで比較(参考情報)

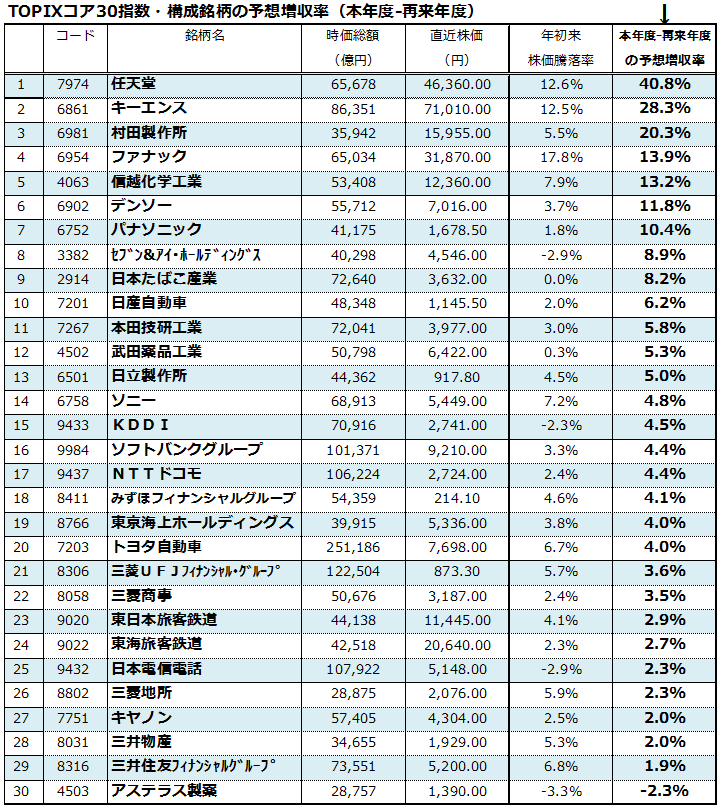

また、年初来騰落率でTOPIX(東証株価指数)(+3.3%)より優位に推移しているTOPIXコア30指数(+4.6%=東証時価総額上位30銘柄で構成される)についても、本年度予想SPS(1株当たり売上高)から再来年度予想SPSまでの増収率を降順に一覧しました(図表4)。

増収率で上位5銘柄の年初来騰落率平均(+11.3%)は、下位5銘柄の年初来騰落率平均(+3.4%)を上回っています。内外の機関投資家が、日本の主力大型株のなかでも、トップラインの伸び(増収率)予想が高い銘柄に注目している可能性が高いと考えられます。

図表4:TOPIXコア30指数の構成銘柄を長期増収見通しで比較(参考情報)

出所:Bloombergより楽天証券経済研究所作成(2018年1月18日)

▼もっと読む!著者おすすめのバックナンバー3

2018年1月12日:「AIoT革命」は2018年の本命?IT相場の行方は?

2018年1月5日:新年の株価波乱はいつ?市場が向き合うリスクイベント

2017年12月29日:初夢!?「デフレからの脱却」に備える投資戦略

▼他の新着オススメ連載

今日のマーケット・キーワード:『訪日客』増加でインバウンド消費は好調持続

(香川 睦)

この記事に関連するニュース

-

強すぎる米国株に付いていけない日本株。エヌビディア決算は期待上回れず

トウシル / 2024年11月25日 12時10分

-

強弱入り混じる世界の半導体市場。次の一手は?

トウシル / 2024年11月21日 7時30分

-

トランプ・トレード後の日本株相場は膠着も…日経平均「4万円回復」はありえる【ストラテジストが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月19日 6時0分

-

日経平均は反落、422.06円安の38,220.85円で取引終了…堅調な米景気がもたらす「ハイテク株安」のリスク【11月18日の国内株式市場概況】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月18日 18時0分

-

相場展望11月18日号 米国株: トランプ・ラリーは11/1~11で終了、暗雲発生に備えを 日本株: そもそも日経平均では、トランプ・ラリーは起きなかった 米国株の急落の余波に注意

財経新聞 / 2024年11月18日 9時58分

ランキング

-

1「オレンジの吉野家」より「黒い吉野家」のほうが従業員の歩数が30%少ない…儲かる店舗の意外な秘密

プレジデントオンライン / 2024年11月26日 7時15分

-

2【新NISA】50~60代から投資を始めるのは遅い?…メガバンク出身YouTuberが月1,000円ずつ投資した3つの銘柄「たった2年」で驚きの結果

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月26日 9時15分

-

3なぜ「モータースポーツ新会社」設立? GRとは違う「TGR-D」誕生!? トヨタ会長が語る会社分割の狙いとは

くるまのニュース / 2024年11月25日 23時10分

-

4「ソニーKADOKAWA連合」、アニメ業界に走る激震 「ソニーにやられた」、買収すれば勢力図は一変か

東洋経済オンライン / 2024年11月26日 7時40分

-

5「レプリコンワクチンのデマに徹底的に対抗する」 不安に対しMeiji Seika ファルマ社長が答えた

東洋経済オンライン / 2024年11月26日 7時50分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください