トランプ大統領が一般教書演説!インフラ関連株に注目

トウシル / 2018年2月2日 7時52分

トランプ大統領が一般教書演説!インフラ関連株に注目

「メルトアップ相場」の反動安だが「メルトダウン」には至らず

日経平均株価は今週、円高と米国株安が重石となり、週前半は軟調となりました。米国株安は、昨年秋ごろからウォールストリート(米金融街)で囁かれていた「メルトアップ相場」(Melt-Up Market)の反動安と考えています。メルトアップとは、「メルトダウン」(Melt-Down)の反語とされ、「期待先行で短期間に株価が上昇し過ぎる相場」の意味です。実際、米ダウ平均は年初から1月26日まで約7.7%上昇。年率換算すると、「108%の株価上昇ペース」(=7.7%÷26日×365日)となります。

日経平均も、1月23日の高値までの年初来上昇率は約6.0%で、年率換算すると「95%の株価上昇ペース」(=6.0%÷23日×365日)と、持続不可能な株価上昇ペースです。過熱感を警戒した利益確定売りに押されるスピード調整は「健全な相場」と言えるでしょう。米国株安のきっかけとしては、米長期金利が約4年ぶりに2.72%に達したことが挙げられます。米景気の堅調と税制改革を受けた財政赤字の悪化観測が背景とされます。

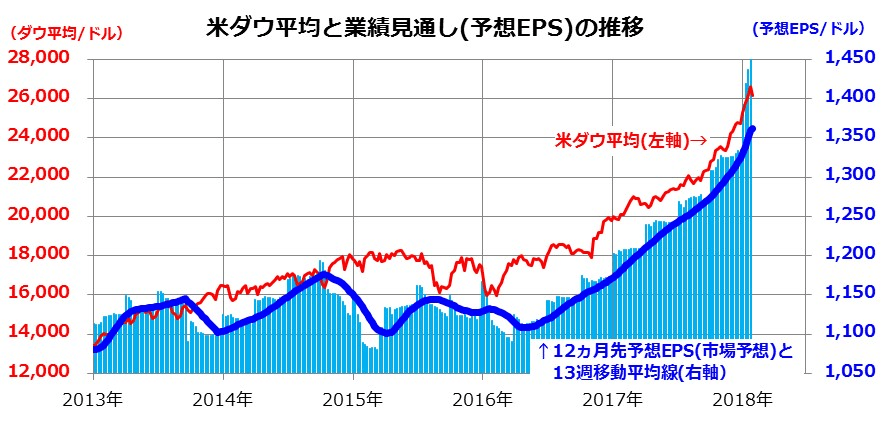

ただ債券金利の水準は、1960年代以降では極めて低位に留まっている状況であることも事実で、むしろ当面は「業績拡大期待」が米国株高を支えていくと考えています。図表1は、ダウ平均の堅調が「12ヵ月先予想EPS(1株当たり利益)の増勢(前年同期比で約20%増益)」に支えられていることを示しています。米景気堅調と法人減税成立を受け、アナリストが個別銘柄の業績見通しを上方修正している集積が株高を支えている状況に注目したいと思います。

図表1:米ダウ平均は「メルトアップ相場」の反動安?

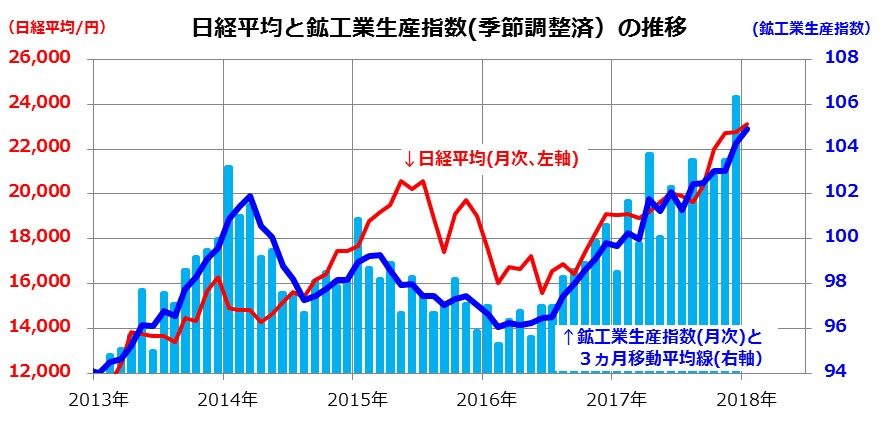

国内では、経済産業省が31日に発表した鉱工業生産指数の動向に注目したいと思います。12月分(速報値)は、市場予想平均を大きく上回る106.3と前月比+2.7%となり、10~12月の鉱工業生産としては「7四半期連続の増産」を確認しました。業績別にみると、自動車、自動車部品、産業用機械、建設用機械、電子部品・デバイス(メモリーなど)が全体を牽引したと報告されています(経済産業省)。2017年暦年の鉱工業生産水準も前年比+4.5%で3年ぶりにプラス転換し、リーマン・ショック(金融危機)が起きた2008年以降で最高を記録しました(図表2)。2016年以降のグローバルグロース(世界経済の成長)を受けた外需拡大に、緩やかな国内需要回復も加わり、国内の生産活動は拡大傾向を維持すると見込まれています。

こうしたなか、中間決算(4~12月期)の発表が進むにつれ、大手企業を中心に業績は好調を維持しています。日経平均の予想PER(株価収益率)は約15.1倍(18年1月末時点)で、ベースとなっている予想EPS(約1530円)は期末に向け上方修正される見込みです。日経平均はこうしたファンダメンタルズ要因(景況感、業績見通し、バリュエーション)に支えられ、外部環境の影響を受けた上下変動を繰り返しつつ、目先は50日移動平均線(2万3,092円)程度を意識した下値固めに移行すると見込んでいます。

図表2:日本の鉱工業生産指数は2008年来の高水準に

出所: 経済産業省、Bloombergのデータより楽天証券経済研究所作成(2018年1月末)

出所: 経済産業省、Bloombergのデータより楽天証券経済研究所作成(2018年1月末)

トランプ大統領は一般教書演説で「インフラ投資拡大」を呼びかけ

米トランプ大統領は1月30日、昨年1月就任来初めて「一般教書演説」(施政方針演説)を連邦議会で行いました。11月6日の中間選挙を意識しつつ、好調な経済、税制改革成立、外交方針の転換などを自らの実績としてアピールする一方、新たな経済政策の柱として「大規模なインフラ投資計画」への理解と協力を議会に呼びかけたことに注目したいと思います。トランプ大統領は、財政出動だけでなく民間資金を活用し、10年間で計1.5兆ドル(約164兆円)規模の投資を米国内のインフラ(社会的基盤)整備に注ぎたいと述べました。

具体的には、大型事業に対する連邦議会の承認を求め、PPP事業(パブリック・プライベート・パートナーシップ=民間資本活用)に対するインセンティブの付与、クレジット・サポート(信用供与面の支援)や資産リサイクリング(再活用)などが見込まれています。そもそも米国の公的インフラは老朽化が進んでおり、その整備や更新のニーズは強まっていました。トランプ政権としては、連邦政府の支出を呼び水に、州・地方、民間企業による支出を促す計画です。

また、大型建設プロジェクトが直面する一連の規制緩和や手続きの簡素化も訴えました。トランプ大統領は演説のなかで、「(NY市の)エンパイア・ステート・ビルディングの建設には1年しかかからなかった。1本の単純な道路について建設許可を得るだけで10年を要するような現状は不名誉だ」とも述べました。公共投資の拡大にあたっては、必要となる財源を巡る議論が残る他、「手続きの効率化」の名の下で環境保護が骨抜きにされかねないとの声も上がっています。ただ、今後は各論として賛否が別れる「民間資金を活用したインフラ投資拡大」を巡る期待が高まりそうです。

米国のインフラ投資拡大は国内の関連銘柄にも恩恵か

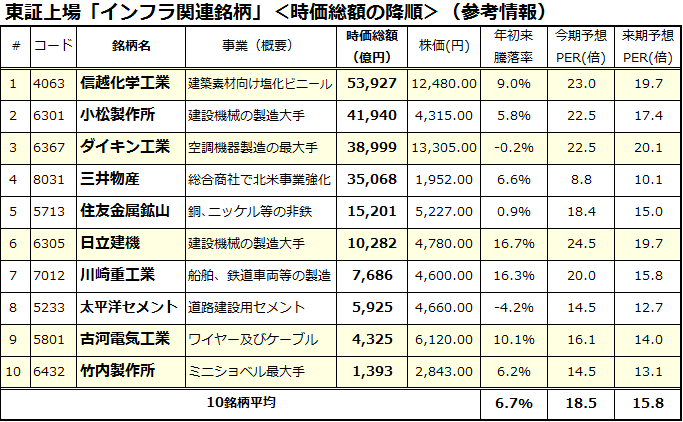

米国景気が堅調に推移するなか、トランプ政権が打ち出したインフラ投資拡大計画は、投資テーマとして今後注目される可能性があります。昨年12月に成立した税制改革(大規模減税)に続き、11月の中間選挙(下院の全議席と上院の3分の1が改選される)に向け、国土の安全を改善し、雇用増加に寄与する経済施策として議会も党派を超えて有権者にアピールしやすい政策となりそうです。そして、実現の運びとなれば、米国のインフラ関連企業だけでなく、日本を含む米国外企業にもビジネス機会となるでしょう。そこで、国内(東証)上場の主要インフラ関連銘柄を図表3にまとめてみました。

たとえば建設機械大手の小松製作所や日立建機は、中国からの需要拡大で業績が好調となっている状況が最近発表された中間決算で明らかとなっています。今後、米国でのインフラ需要拡大が加われば、インフラ関連銘柄は全体として市場平均を上回る業績拡大と株価の優勢が見込まれます。

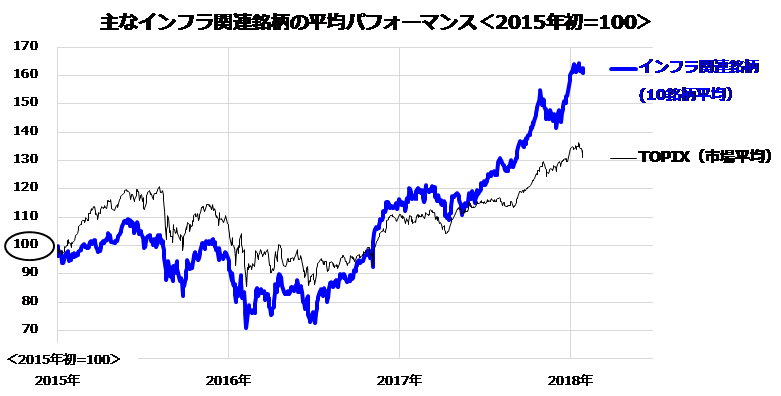

こうした主要インフラ関連銘柄(図表3の10銘柄)の株価平均をTOPIX(東証株価指数)と比較してみると、インフラ関連銘柄の株価平均が2017年後半ごろからアウトパフォームしてきたことがわかります(図表4)。実際、同10銘柄の年初来平均騰落率は+6.7%とTOPIX(+2.9%)より優勢となっています(2月1日現在)。なお、同10銘柄の今期予想PERは平均して18.5倍である一方、来期予想PERはいまだ15.8倍台となっています。

このことは、10銘柄平均で来期の業績見通し(予想EPSの変化率)が平均して約17%増益と見込まれていることを示します。米国のインフラ投資拡大策が具体化されるに従い、来年度以降の売上見通しや利益見通しが上方修正されていく可能性があります。こうしたインフラ関連銘柄には、国際競争力を保持する企業が多く含まれており、外国人投資家の注目度も高まりそうです。

図表3:東証上場の主なインフラ関連銘柄

出所: Bloombergのデータより楽天証券経済研究所作成(2018年2月1日)

図表4:インフラ関連銘柄の平均株価は昨年後半から優勢に推移

▼もっと読む!著者おすすめのバックナンバー

2018/1/26:日経平均の高値波乱は好機?米国ではFANGからバイオへ

2018/1/19:ビットコイン暴落でも株式の強気相場続く

2018/1/12:AIoT革命は2018年の本命?IT相場の行方は?

▼他の新着オススメ連載

今日のマーケット・キーワード:トランプ大統領の『一般教書』演説の内容は?

(香川 睦)

この記事に関連するニュース

-

強すぎる米国株に付いていけない日本株。エヌビディア決算は期待上回れず

トウシル / 2024年11月25日 12時10分

-

強弱入り混じる世界の半導体市場。次の一手は?

トウシル / 2024年11月21日 7時30分

-

兜町地獄耳 日経平均は3万9000円あたりが妥当な水準? トランプ氏と石破さんを比べても上がる余地ある米国株

zakzak by夕刊フジ / 2024年11月20日 6時30分

-

トランプ・トレード後の日本株相場は膠着も…日経平均「4万円回復」はありえる【ストラテジストが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月19日 6時0分

-

トランプ氏当選確実に、米大統領選。日経平均5万円、5年以内に達成と予想する理由(窪田真之)

トウシル / 2024年11月7日 8時0分

ランキング

-

1【新NISA】50~60代から投資を始めるのは遅い?…メガバンク出身YouTuberが月1,000円ずつ投資した3つの銘柄「たった2年」で驚きの結果

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月26日 9時15分

-

2「牛丼500円時代」の幕開け なぜ吉野家は減速し、すき家が独走したのか

ITmedia ビジネスオンライン / 2024年11月26日 8時10分

-

3「オレンジの吉野家」より「黒い吉野家」のほうが従業員の歩数が30%少ない…儲かる店舗の意外な秘密

プレジデントオンライン / 2024年11月26日 7時15分

-

4なぜ「モータースポーツ新会社」設立? GRとは違う「TGR-D」誕生!? トヨタ会長が語る会社分割の狙いとは

くるまのニュース / 2024年11月25日 23時10分

-

52025年の日本経済を左右する「103万円の壁」対策 恒久減税の実現こそ日本経済再生の第一歩だ

東洋経済オンライン / 2024年11月26日 9時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください