PER(ピーイーアール)の見方をわかりやすく解説。PER何倍なら割安?

トウシル / 2018年2月28日 7時41分

PER(ピーイーアール)の見方をわかりやすく解説。PER何倍なら割安?

今日は、読者から質問の多い「PERの見方」を解説します。

PERは、株価割安度をはかる最も代表的な指標である

PERは、「ピーイーアール」または「パー」と読みます。日本だけでなく、世界中の投資家が見る重要指標なので、PERの見方をきちんと理解しておくことは、株式投資をする上で重要です。

PERは以下のように計算します。

PER=【株価】÷【1株当たり利益】

株価を、1株当たり利益で割って計算します。言い換えると、PERは、「1株当たり利益の何倍まで株価が買われているか」を示しています。一般的に、倍率が高いほうが株価は「割高」、低いほうが「割安」と判断されます。

以下【参考1】は、さらに詳しい説明が必要な方だけ、お読みください。

【参考1】PERの別の計算方法

PER=【株式時価総額】÷【純利益】

株価に、発行済み株式総数をかけたものが、株式時価総額です。1株当たり利益に、発行済み株式総数をかけたものが、純利益です。PERはこの式でも計算できます。PERは、株式時価総額が純利益の何倍かを表しています。

会社をまるごと買収するには、株式時価総額分の買収資金が必要です(買収にかかるコストを勘案しない場合)。会社をまるごと買収すれば、純利益をすべて獲得できます。

「何年で元が取れるか」という考え方から、PER評価が出てきた

「PER10倍は、PER20倍より割安」といっても、どういう意味か、少しわかりにくいですね。そこが、わかるように説明します。

PER10倍は、「もし毎年同じ純利益が得られるならば、10年で元が取れる」という意味です。株価が1,000円で、1株当たり利益が100円なら、PERは10倍。毎年100円の純利益を10年間得られれば、10年で1,000円の利益が得られます。投資元本(1,000円)と同額の利益を回収できるわけです。

同様に、PER20倍は、「同じ利益を上げ続ければ、20年で元本を回収」という意味です。PER40倍は、「同じ利益を上げ続ければ、40年で元本を回収」という意味です。

他の条件が同じならば、PER10倍が一番割安で、20倍が次に割安で、40倍が一番割高となります。

以下【参考2】は、PERという評価方法が出てきた背景をさらに詳しく知りたい方のみ、お読みください。

【参考2】PERという評価が出てきた背景

会社には、倒産リスクがあります。近年、上場企業の倒産は稀ですが、昔は、もっとたくさん倒産がありました。「何年で元が取れるか」という評価は、いつ破たんするかわからないリスクの高いビジネスに投資する際に重要です。PERは、投資元本を回収するのに必要な年数の目安を示しているからです。

株式会社は、16~17世紀のイギリスで誕生しました。イギリスからインドまで貿易船を出すのは、きわめてリスクの高いビジネスでした。途中で船が難破する、あるいは海賊に襲われると、投資したお金がゼロになることもあります。その代わり無事、航海を終えると、莫大な利益がもたらされました。

そのようなハイリスクのビジネスへの投資リスクを、たくさんの投資家で分担する仕組みが、株式会社だったのです。ハイリスク投資で、貿易船が何回無事に帰ると投資元本が回収できるかは、投資のうまみを知るのに重要な指標でした。

その延長線上に、現代の株式会社の評価もあります。したがって、欧米ではPER何倍かで、株価の割安度をはかるのが普通となっています。

PERだけ見て、割安割高を判断することはできない

しかし、PERだけ見て割安・割高を判断するのは、適切ではありません。PERの問題をよく理解した上で、PERを見る必要があります。

それを説明するために、まず個別銘柄のPERを具体例に見てみましょう。

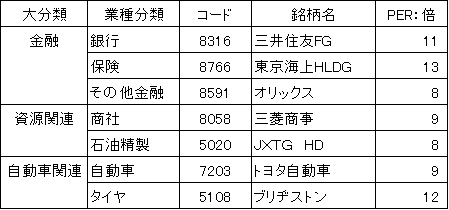

<PERの低い銘柄群:2018年2月27日時点>

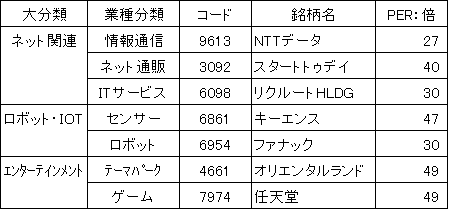

<PERの高い銘柄群:2018年2月27日時点>

上の表を見るとわかりますが、PERは銘柄ごとにかなり開きがあります。トヨタ自動車(7203)のPERは、わずか9倍です。東証一部全銘柄の平均PER(加重平均)が、約15倍であることを考えると、PERで見て、株価は割安と見えます。

一方、東京ディズニーリゾートを運営するオリエンタルランド(4661)のPERは49倍です。東証一部の平均と比較して、割高に見えます。

ただし、PERを単純に比較して、割安割高を判断するのには問題があります。PERは、あくまでも、今期予想利益に対して、株価が何倍まで買われているか示しているだけです。

今期と同じ利益が、今後ずっと得られるわけではない

今期と同じ利益が、これから毎年ずっと得られるならば、PERだけで割安割高を判断して問題ありません。ただし、現実には、今期と同じ利益が将来も続くわけではありません。将来の利益がどうなるか、増えていくのか減ってしまうのか? そのイメージによって、今期PERで高い水準まで株価が買われるか、低い水準に放置されるかが決まります。

PERの低い銘柄群には、一般的に以下の特色があります。

- 利益の成長性が低いと考えられている銘柄

- 利益が不安定と思われている銘柄(景気敏感株など。景気が悪化すると業績が大幅に悪化する)

- 特別利益(株や土地などの売却益など)によって、一時的に利益水準が高くなっている銘柄

PERの高い銘柄群には、一般的に以下の特色があります。

- 利益の成長性が高いと考えられている銘柄

- 利益が安定的と思われている銘柄(ディフェンシブ株。景気悪化の影響が小さい)

- 特別損失(不採算事業からの撤退損など)によって、一時的に利益水準が低くなっている銘柄

不当に低PERに放置されている銘柄は「買い」、過剰な期待で高PERに買われている銘柄は「売り」

さて、PERが何倍だったら、株価は割安と言えるのでしょうか? 一般的には、東証一部の平均PER15倍より、低ければ割安、高ければ割高と言えます。

ただし、そういう画一的な見方には問題があります。利益の成長性や安定性が考慮されていないからです。

「PER何倍なら割安」という問いへの私の答えは、以下の通りです。

- PERだけでは、割安割高の判断はできない

- 利益の成長性・安定性を総合的に考慮したうえで、割安割高を判断すべき

- 利益の成長性や安定性を考慮すると、PER10倍でも割高、PER40倍でも割安な銘柄もある

PERが低いということは、株式市場の評価が低いことを意味します。ただし、中には、不当に低い評価を受けている銘柄もあります。私は、三井住友FG(8316)、東京海上HLDG(8766)、オリックス(8591)、三菱商事(8058)、ブリヂストン(5108)は、割安株として「買い」と判断しています。

逆に、PERの高い銘柄で、株式市場の評価が高すぎる銘柄は、「売り」判断となります。

▼もっと読む!著者おすすめのバックナンバー

2月21日:「自社株買い」で株価が上がるホントの理由をやさしく解説

1月23日:デイトレードで「指値」「成行」をどう使い分けるべきか?

1月16日:「指値注文」「成行注文」をどう使い分けるべきか?

▼他の新着オススメ連載

今日のマーケット・キーワード:『仮想通貨』を理解するシリーズ1

(窪田 真之)

外部リンク

この記事に関連するニュース

-

米国株の「バフェット指数」が過去最大に!今買うと割高?指数の活用について解説

MONEYPLUS / 2024年11月16日 7時30分

-

ポイントは「成長企業」「株価が割安」…新NISAの成長投資枠で「1億円を目指せる銘柄」の見極め方【資産10億円達成の個人投資家が助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月8日 11時15分

-

シニアの資産形成、投資信託は「アクティブファンド」「インデックスファンド」どちらが正解?【証券アナリスト資格を持つFPが助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月7日 11時15分

-

トランプ氏当選確実に、米大統領選。日経平均5万円、5年以内に達成と予想する理由(窪田真之)

トウシル / 2024年11月7日 8時0分

-

株価のパフォーマンスと企業収益の「断ち難い関係」とは【資産運用のプロが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年10月30日 8時15分

ランキング

-

1「牛丼500円時代」の幕開け なぜ吉野家は減速し、すき家が独走したのか

ITmedia ビジネスオンライン / 2024年11月26日 8時10分

-

2サンリオ株、三菱UFJや三井住友銀などが売却 約1335億円

ロイター / 2024年11月26日 16時58分

-

3【新NISA】50~60代から投資を始めるのは遅い?…メガバンク出身YouTuberが月1,000円ずつ投資した3つの銘柄「たった2年」で驚きの結果

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月26日 9時15分

-

4激混み国道23号と1号を“直結” 桑名の川沿いを行く新道開通 たった720mでも「かなり便利じゃないかコレ…!?」

乗りものニュース / 2024年11月25日 7時42分

-

5「会社がつらい」同期トップ入社の彼に起こった事 「発達障害グレーゾーン」の人たちの特徴とは?

東洋経済オンライン / 2024年11月26日 14時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください