はじめてのグローバル投資?世界まるごとハウマッチ!

トウシル / 2018年3月5日 13時55分

はじめてのグローバル投資?世界まるごとハウマッチ!

銘柄やマーケットの選択に悩むなら、「世界株式にまるごと投資」は?

国内でデフレ脱却(物価の上昇)が着実に進む場合、家計資産で半分強を占める現預金は、利回りがほぼゼロであることで「実質的な価値」を減退させていくと考えられます。

こうした中、税優遇措置が適用されるNISA(少額投資非課税制度)、つみたてNISA、iDeCo(個人型確定拠出年金)が一般個人に徐々に普及しています。特に、2017年にスタートしたiDeCo、2018年にスタートしたつみたてNISAについては、毎月一定額の公募型投資信託を購入する「積み立て投資」(定時定額投資)が急拡大していると報道されています(2月25日付日本経済新聞)。

ただ、一般個人や初心者が投資を始めるとき、銘柄選び、マーケット(市場)選び、投資商品選びで悩むことが多いと言われています。こうした場合、特定の銘柄やマーケットにかたよらず、長期投資を視野に「外国株式に分散投資するローコスト(販売手数料や運用経費率が低い)公募型投信」に注目することをおすすめしたいと思います。

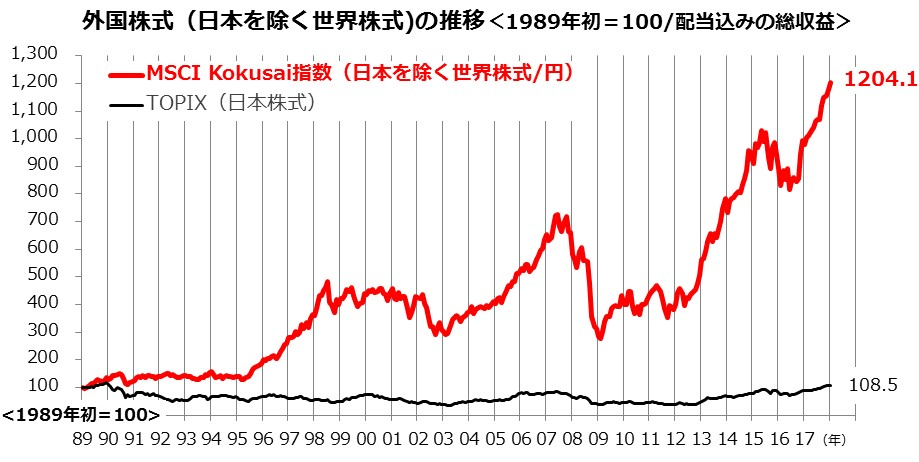

図表1が示すとおり、外国株式のパフォーマンスを象徴するMSCIコクサイ指数(日本を除く世界株価指数/円ベース)の長期パフォーマンスは、日本株式(TOPIX)のパフォーマンスを圧倒してきました。今後についても、日本と世界の潜在的な成長期待を冷静に比較すると、「日本株のみに投資するリスク」を否定できないからです。

なお、つみたてNISAやiDeCoの活用にこだわらないなら、年間投資枠が120万円と比較的大きいNISAを活用し、ETF(上場投資信託)を資金に余裕が出てきたタイミングで適宜購入していくことで、銘柄分散、市場分散、時間分散の効果を期待していくことが可能と考えています。

図表1:外国株式の日本株式に対する優勢は鮮明

出所:Bloombergのデータをもとに楽天証券経済研究所(2018年1月末時点)

ローコストの外国(海外)株式ファンドを比較検討する

2月上旬の米国株式急落を契機とした世界株安は、長期の視野で見ると、外国株式への長期資産形成をスタートさせる好機となるかもしれません。もちろん、すでに外国株式への分散投資を実践させてきた投資家は、積み立て投資(ドルコスト平均法)の効果、すなわち「安く購入できる効果」を実感できるとも言えます。前提として、景気や金利のサイクルで株価が揺れても、長期では外国株式のリターンが預金や債券のリターンを大きく上回ってきた市場実績と期待があるからです。今回のような世界株安に直面しても、「資産形成で長期リターンを生み出すエンジン(原動力)は株式だろう」との考えに変わりはありません。

とは言っても、株式には「ハイリスク・ハイリターン」と呼ばれる特徴があります。つまり、他の資産クラスと比較して期待リターンが高いぶん、潜在的なリスク(リターンのブレ)も高いと言うこと。株式投資にあたっては、「リスクはリターンの母である」(短期的な相場変動を乗り越えた先にこそリターンがある)との言葉を思い起こしたいと思います。

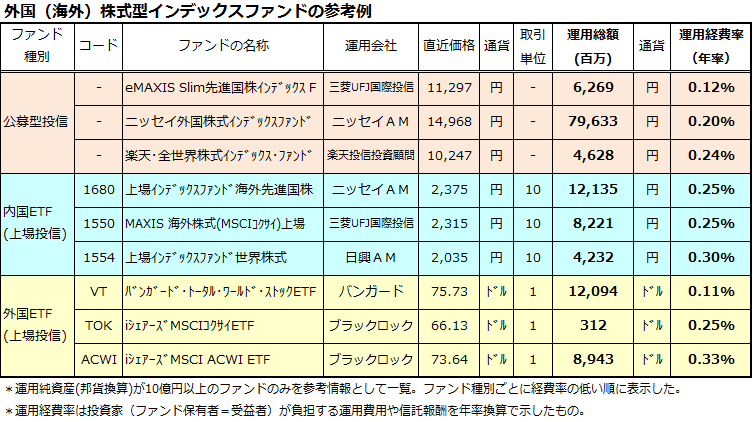

図表2では、外国(海外)株式に分散投資を展開するファンドの中で、楽天証券で比較的人気が高い(買い付けが多い)公募型インデックス投信や、内国(国内上場)ETFや外国(海外上場)ETFの一部を一覧にしました。

ファンドの継続性を重視して「運用総額」が邦貨換算で10億円以上のファンドに絞り、長期的なコスト負担を意識してファンド種別ごとに運用経費率が低い順に並べたものです。「まるごと外国(海外)株式に分散投資するファンド」を活用し、「貯めながら増やしていく資産形成」に取り組むことをおすすめしたいと思います。

図表2:外国(海外)株式に分散投資できるファンドの一例

(香川 睦)

この記事に関連するニュース

-

セゾン投信で永久不滅ポイント投資はじまります!

@Press / 2024年11月7日 11時0分

-

S&P500 がランク急上昇、今後は全世界株式も? 最新DC投信マーケット解説2024年10月号

Finasee / 2024年10月31日 14時0分

-

投資額の半値で損切りするハメに…痛手負った72歳現役FPが教える「素人が絶対手を出してはいけない金融商品」

プレジデントオンライン / 2024年10月31日 8時15分

-

ゆうちょ銀行・郵便局では「S&P500」が継続してトップ! 株価下落警戒でバランスファンドは「均等型」が優位に

Finasee / 2024年10月30日 8時0分

-

ウェルスナビ、2024年8月の下落相場でのパフォーマンスを検証

PR TIMES / 2024年10月29日 17時45分

ランキング

-

1サンリオ株、三菱UFJや三井住友銀などが売却 約1335億円

ロイター / 2024年11月26日 16時58分

-

2「牛丼500円時代」の幕開け なぜ吉野家は減速し、すき家が独走したのか

ITmedia ビジネスオンライン / 2024年11月26日 8時10分

-

3【新NISA】50~60代から投資を始めるのは遅い?…メガバンク出身YouTuberが月1,000円ずつ投資した3つの銘柄「たった2年」で驚きの結果

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月26日 9時15分

-

4激混み国道23号と1号を“直結” 桑名の川沿いを行く新道開通 たった720mでも「かなり便利じゃないかコレ…!?」

乗りものニュース / 2024年11月25日 7時42分

-

5「会社がつらい」同期トップ入社の彼に起こった事 「発達障害グレーゾーン」の人たちの特徴とは?

東洋経済オンライン / 2024年11月26日 14時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください