日銀のチーズはどこへ消えた?「達成時期」削除後の日本の行方

トウシル / 2018年5月2日 13時21分

日銀のチーズはどこへ消えた?「達成時期」削除後の日本の行方

日銀のたどり着く出口はどこなのか

今回も引き続き、シリーズ日銀のお話しです(前回、前々回のレポート)。

というのは、黒田新体制となって初めての金融政策決定会合が4月26~27日に開催され、ここで、ある非常に重要な変更の発表があったからです。この後、為替相場に直接的な影響はなかったのですが、今後の日銀のスタンスを把握するためにも重要な変更事項でした。

金融政策決定会合では政策変更はなく、大規模金融緩和の現状維持が決定されました。しかし、黒田東彦日銀総裁が2013年就任直後に掲げた「2%の物価目標の達成時期」については、年4回公表される「展望レポート」の中で、今回削除されました。黒田1期目では当初、達成時期は「2年程度」と掲げていましたが、2%にはなかなか届かないことから、達成時期を6回も先送りし、現在では「2019年度頃」となっています。

つまり、前回2018年1月に公表された展望レポートの中では、物価の中心的な見通しについて、「今回の物価の見通しを従来の見通しと比べると、概ね不変である。2%程度に達する時期は、2019年度頃になる可能性が高い」と明記されていましたが、今回2018年4月公表の展望レポートでは、「2019 年度までの物価見通しを従来の見通しと比べると、概ね不変である」と明記されただけで、「2%程度に達する時期は、2019年度頃になる可能性が高い。」との文言が削除されたのです。

黒田総裁はこれを削除した理由として、「物価の先行きにはさまざまな不確実性がある中で、数字のみに過度な注目が集まることは必ずしも適当とは言えない」と説明しています。

当初は目標達成時期を明確に示すことによって、これから物価が上昇するという期待を誘発し、世の中の物価見通しを押し上げようとの思惑はあったと思われますが、結果的には就任直後に掲げた「2年程度」とした達成時期が、何回も先送りされたことによって市場の信頼を失いました。市場では、先送りされるたびに追加緩和観測が浮上し、市場に影響を与えていました。

なかなか終わらない宿題

今回の削除によって市場の思惑や影響はなくなることになります。市場は、達成時期の削除は追加緩和姿勢が後退したとは受け止めていないようです。反対に、時期を定めないことによって金融緩和が当面続くという見方が多いようです。

また、「達成時期」を明示することが重荷になっていた日銀にとっても、今回の時期文言の削除によって政策の柔軟性を取り戻したようです。日銀が、政策運営の柔軟性を取り戻したということは、物価目標の2%についても、この先、変更の可能性があるかもしれないとの推測もできます。

達成時期の削除は、そのための布石とも捕らえることができます。

3月の日本の消費者物価は前年比+0.9%に留まり、目標の2%には遠い状況です。もし、物価目標が下がれば、出口への検討が早まるかもしれません。

目標時期を変更

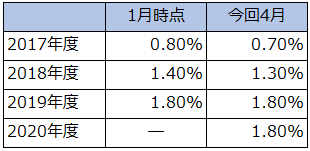

黒田総裁は達成時期を削除しても、目標も見通しも「全く変わっていない」と説明していますが、今回の展望レポートによる物価見通しでは、下表の通り政策委員は物価の先行きに弱気になっていることが示されています。

政策委員による消費者物価指数見通し(中央値)

2020年度になっても物価見通しは1.8%で2%には達しない見通しとなっています。しかも中央値こそ1.8%ですが、9人のうち4人の委員は1.3~1.7%と予想。また9人中8人の委員が下振れリスクが大きいと考えているということです。これでは、2020年度になっても2%の目標達成はほど遠いでしょう。

前回お話したシナリオの中で、「2%目標が達しないか、遠のく」ケースとなり、金融緩和は継続し、出口への議論はかなり遠くになるということになります。

黒田総裁が3月の会見で、「2019年度頃には2%程度に達するとみている。当然のことながら出口をそのころ議論することは間違いないと思う」と、初めて出口戦略の時期について発言しましたが、2カ月も経たずにその内容は変更となりました。

米国と日本の経済偏差値は広がる?

米国の長期金利が3%に上昇し、物価も上昇していることから米国の利上げペースが早まる可能性があります。一方で、日銀の物価見通しは2020年度になっても目標の2%には達せず、かつ下振れリスクの方が大きいという判断の下では金融緩和が当面続くことが予想されます。

そうなると、ドル/円に与える影響としては、ドル高、円安ということになりますが、今回の展望レポート公表後は、それほどドル高、円安にはなっていません。今後はFRB(米連邦準備制度理事会)の利上げペースに、より左右されやすい相場つきとなるかもしれません。

5月はGW(ゴールデン・ウィーク)に為替が荒れ相場になるとの見方があります。しかも、円高に振れやすいとの見方です。確かに2010年の動きは印象的でした。GW明けに、NYダウの約1,000ドル大暴落のパニック的な売りによって、数時間で5円超の円高となりました。

しかし、過去10年を調べてみると、GW中は必ずしも円高ということはなさそうです。5月の安値をGW中につけたのは10年間で2010年、2011年と2016年の3回だけです。ただ、5月半ばまでの円高だと7回となるため、GW中の円高警戒というよりも5月中旬までの円高を警戒した方がいいのかもしれません。

(ハッサク)

この記事に関連するニュース

-

植田日銀の前途多難な船出、元日銀理事が懸念するのは「物価目標達成」の判断

Finasee / 2024年11月25日 18時0分

-

金融株、空運株5選:金利上昇メリット大!日銀の追加利上げに備える

トウシル / 2024年11月6日 18時30分

-

今後「時間的余裕」は使わない、毎回会合で情勢判断=植田日銀総裁

ロイター / 2024年10月31日 18時25分

-

見通し実現していけば、金利引き上げ緩和度合い調整=日銀展望リポート

ロイター / 2024年10月31日 13時4分

-

日銀、30日から政策会合へ 衆院選結果を踏まえた「注目点」【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年10月29日 14時15分

ランキング

-

1中国産「農薬漬けシャインマスカット」が東南アジアで大炎上…怪しい日本語が書かれた“激安ブドウ”の実態

プレジデントオンライン / 2024年11月26日 18時15分

-

2「退職金の課税」見直し 論点の一つに浮上、SNSでは「“退職金増税”は間違っている」「ライフプラン崩れる」【Nスタ解説】

TBS NEWS DIG Powered by JNN / 2024年11月26日 21時31分

-

3イトーヨーカドー春日部店「閉店したのに看板照明ついてる…」一体なぜ? 背景に“切実な問題” クレしん「サトーココノカドー」モデル

乗りものニュース / 2024年11月26日 18時12分

-

4NY株、3日連続最高値=トランプ関税注視

時事通信 / 2024年11月27日 7時16分

-

5【解説】アマゾンに公正取引委員会が立ち入り検査 問題点は?

日テレNEWS NNN / 2024年11月26日 18時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください