ETF(上場投資信託)で世界選手権開催!がんばれ日本!

トウシル / 2018年6月19日 16時0分

ETF(上場投資信託)で世界選手権開催!がんばれ日本!

サッカー世界選手権大会開催!がんばれ日本代表!

注目のサッカー世界選手権大会が6月14日~7月15日、ロシアで開催されています。

スポーツデータ分析を提供する米グレースノート社の予測(6月7日時点)によると、優勝確率が最も高いのはブラジル(21%)で、2番手がスペイン(10%)、ドイツとアルゼンチンが同率(8%)で続いています。

一方の日本代表は、直前の監督交代やサッカー世界選手権大会出場決定後の戦績低迷が影響して予想は芳しくありません。グレースノート社は、日本が属する「H組」での「1次リーグ突破確率」を、コロンビアが77%、ポーランド50%、セネガル45%とし、日本は29%と予測。日本代表には、こうした下馬評を覆すような活躍を期待して応援したいと思います。

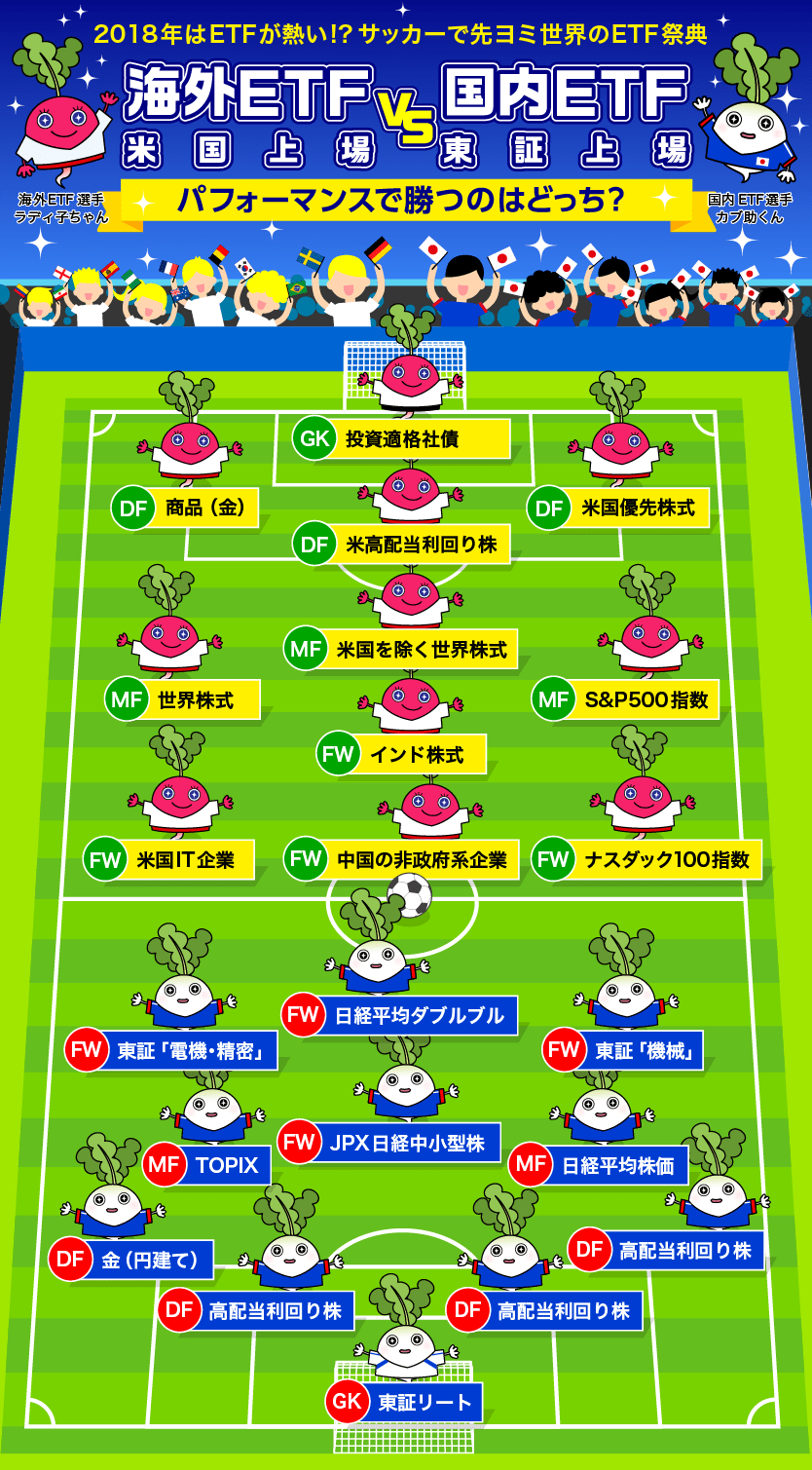

本稿では、サッカー世界選手権大会開催を記念して、ETF(上場投資信託)で海外チームと国内チームの戦いをイメージし、それぞれのイレブン(11銘柄)を選抜しました。

★サッカーチームのポジション(構成)にならえば、メンバーには「攻め」も「守り」も必要です。

・FW(フォワード)は、比較的「ハイリスク・ハイリターン」型のETF

・MF(ミッドフィルダー)は、「株式市場平均連動」型のETF

・DF(デフェンダー)やGK(ゴールキーパー)は、「利回り重視」型や「商品(金)」に連動を目指すETF

を配置しました。

投資期間は、次回サッカー世界選手権大会(2022年カタール大会)までの4年程度を想定しています。「資産形成の王道は長期投資と分散投資」との考えを重視しました。

「海外ETFチーム」のイレブンは?

流動性を加味し、「米国市場のETF」から11銘柄を任意で選びました。

FWは、第4次産業革命(産業のIT化加速)進展を想定し、「米IT(ハイテク)連動」「ナスダック100指数連動」、中国の大手IT銘柄が多く含まれる「中国ニューエコノミー(非政府系企業)連動」「インド株式連動」を配置しました。

中盤を担うMFには、「米S&P500指数連動」や「世界株式連動」を配置。

そして、守りをコントロールするDFやGKには、高利回りや分散投資効果を期待し、「投資適格社債連動」「高配当利回り株連動」「商品(金)連動」のETFを配置しました。

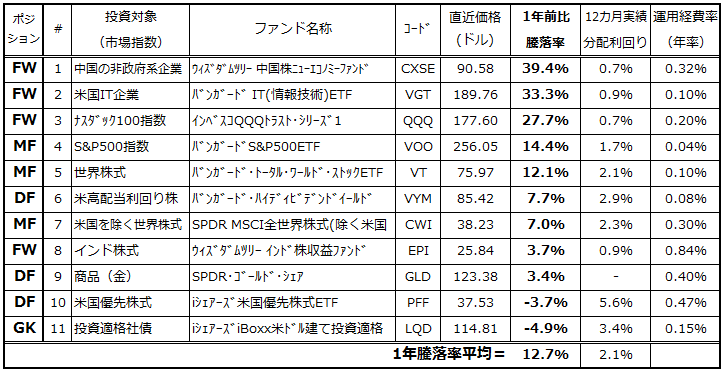

図表1は、「海外ETFチーム」のイレブンを一覧にし、「1年前比騰落率」で降順(高い順番)に示したものです。

騰落率の上位には、CXSE(+39.4%)、VGT(+33.3%)、QQQ(+27.7%)など攻撃的なETFが並んでいます。これらETFの投資対象が相対的に堅調であることがわかります。

DFとしての役割が期待されるメンバーには、比較的高い「インカム」(投資資産からの定期キャッシュフローを原資とする分配金)や株式との「低相関性」に着目したETFを配置しています。

図表1:「海外ETFチーム」のイレブン

注:上記はETF取引価格(ドル)の1年前比騰落率で降順に並べた一覧表です

注:上記は参考情報であり、個別のETF投資を推奨するものではありません

出所:Bloombergのデータをもとに楽天証券経済研究所作成(2018年6月14日)

「国内ETFチーム」のイレブンは?

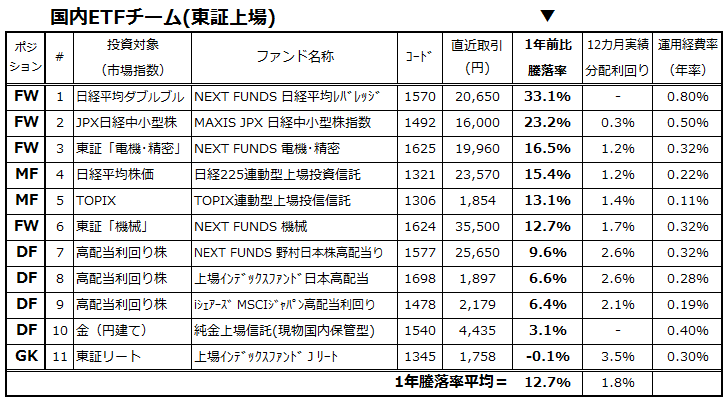

次に「国内ETFチーム」のイレブンを図表2で一覧しました。

主な特徴としては、FWに「日経平均ダブルブル」を抜擢したことです。同ETFは、ハイリスク・ハイリターン型ETFの急先鋒ですが、海外ETFチームに対する劣勢を跳ね返す活躍を期待しましたが、日経平均が下落すると下落率もその倍近くとなります。また、先物市場への投資を継続することで、中長期ではNAV(基準価額)が「日経平均の騰落率の2倍」と乖離していく特性があり、要注意です。

なお、「JPX日経中小型株」は、過去1年で日経平均やTOPIX(東証株価指数)を上回るリターンを提供しており、今後も期待したいと思います。

一方、東証17業種別指数に連動を目指すETFから、「電機・精密」と「機械」に連動を目指すETFを選びました。両業種には、高い国際競争力を誇る日本の主力銘柄が多く含まれており、日経平均株価やTOPIXを上回るリターンを期待しています。実際、アナリストによる「2020年までの業種別予想EPS伸び率」(市場予想平均)で、「電機・精密」と「機械」はTOPIXより高い伸びが予想されています。

DFやGKは、利回り重視や分散投資効果を期待。ゼロ金利環境で魅力に乏しい国内債券を避け、「高配当利回り株」に連動するETFを3種類選んでみました。

以上をご参考に、長期的視野で分散投資ポートフォリオを構築いただきたいと思います。

図表2:「国内ETFチーム」のイレブン

注:上記はETF取引価格(円)の1年前比騰落率で降順に並べた一覧表です

注:上記は参考情報であり、個別のETF投資を推奨するものではありません

出所:Bloombergのデータをもとに楽天証券経済研究所作成(2018年6月14日)

(香川 睦)

外部リンク

この記事に関連するニュース

ランキング

-

1知っておくと便利「つらい咳」を止めるツボと食材 漢方に詳しい薬剤師が紹介する咳止め漢方3種

東洋経済オンライン / 2024年11月27日 12時30分

-

2密室のコックピットで!? 戦闘機パイロット襲った「大トラブル」いまだ完全解決できない切実な課題とは

乗りものニュース / 2024年11月27日 7時42分

-

3斎藤元彦知事“火に油”の言い逃れ…知事選でのPR会社「400人分の仕事はボランティア」の怪しさ不自然さ

日刊ゲンダイDIGITAL / 2024年11月27日 10時46分

-

4全国で販売「カシューナッツ」に“鎮痛剤”混入…… 「深くお詫び」 3万5000袋回収、企業が謝罪

ねとらぼ / 2024年11月27日 8時0分

-

5中高生の憧れの髪型1位は意外にもアレ!調査結果で明らかになった理由とは?

マイナビニュース / 2024年11月27日 14時36分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください