「トランプ劇場」につきあう?-ファンダ重視なら?

トウシル / 2018年6月22日 7時36分

「トランプ劇場」につきあう?-ファンダ重視なら?

トランプの劇場型政治で日米株式は乱高下

トランプ米大統領は18日、中国が米輸入関税引き上げ策に対する報復措置を実施すれば、中国からの輸入品2,000億ドル(約22兆円)相当に追加関税を適用すると警告。こうした強硬姿勢が貿易摩擦の激化懸念となり、週前半の日米株式は動揺する展開となりました。一方、為替相場ではドル円が110円台で底堅く推移し、日経平均の下落余地を限定的にしています。

米FRB(連邦準備制度理事会)が今年さらに2回の追加利上げを実施するとの見方が強まり、為替は日米金利差拡大を意識する動きとなっています。どこまで「トランプ大統領の劇場型政治」につきあうべきか?との議論はありますが、対中輸入関税引き上げ期限(7月6日)に向け、市場の警戒感は根強くなっています。

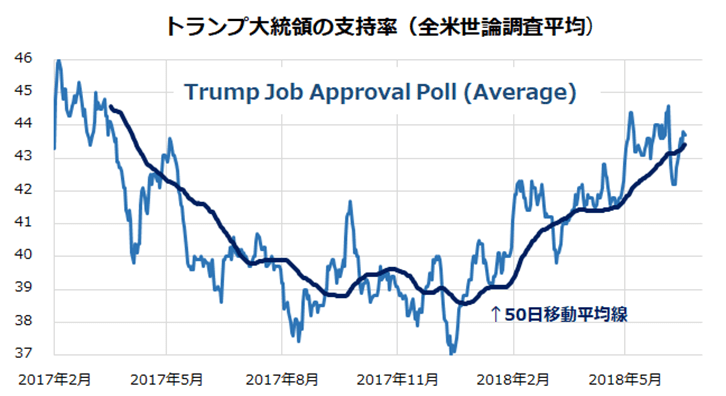

図表1は、米国内における「トランプ大統領の仕事ぶり」に対する支持率(Job Approval Poll:世論調査平均)を示したものです。いまだ過半には達していませんが、昨年末のボトム(約37%)より回復し、トレンド(50日移動平均線)は上向いています。ロシア疑惑など数々のスキャンダルが浮上しましたが、中間選挙(11月6日)を見据え、同大統領が強気の外交・貿易政策に自信を深めている可能性はあります。上向く支持率を意識し、同大統領が一段と強硬な対外姿勢を打ち出す場合、株式市場が再び圧力にさらされる可能性はあり警戒を要します。

図表1:トランプ大統領の支持率は回復傾向

米国の経済成長見通しは堅調を維持

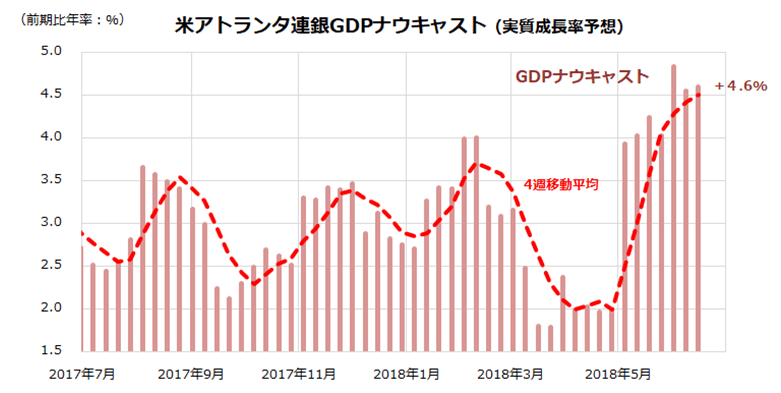

こうしたなか、米国の経済は比較的堅調に推移しています。図表2は、米国市場で注目度が高いアトランタ連銀(Federal Reserve Bank of Atlanta)の「GDPナウキャスト」(経済成長率予測モデル)の推移です。同予測によると、第2Q(4-6月期)の米実質成長率(前期比年率)は+4.7%となっており、第1Q(1-3月期)の成長率(+2.2%)から持ち直しの動きを鮮明にしています。雇用情勢では、失業率が一段と低下(改善)しており、個人消費支出も拡大基調となっています。今後は、トランプ政権による1兆5000億ドル規模の減税効果も見込まれています。

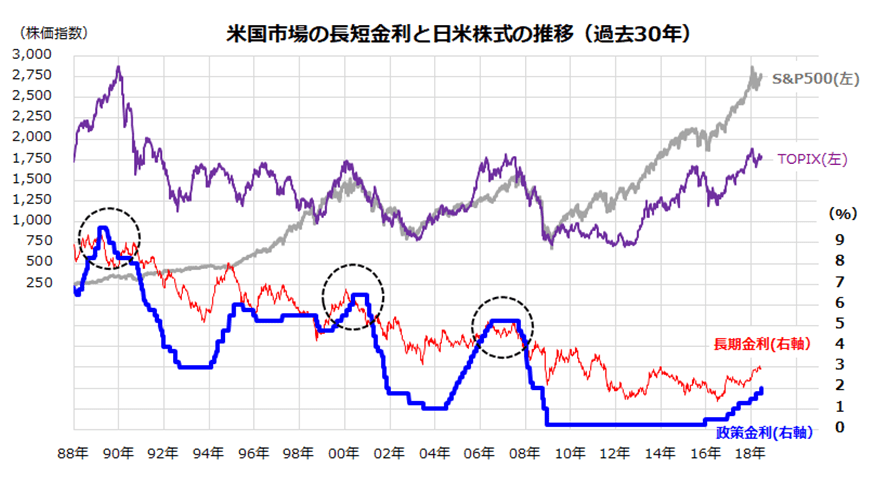

米景気の堅調で、金融政策の正常化(追加利上げ)が進む軌道に変わりはないと思われます。こうした局面で市場が警戒しているのが「イールドカーブ(債券市場の利回り曲線)の平たん化」です。図表3は、米国株価(S&P500指数)、日本株価(TOPIX)、米長期金利(10年国債利回り)、短期金利(FF金利・誘導目標)の推移を長期で振り返ったものです。

長期金利と短期金利の水準がともに高く、「長短金利差(長期金利-政策金利)」がマイナス(金利の形状が逆イールド)に転じた場面で、市場は近い将来の景気後退を懸念し、やがて日米株式が弱気相場入りした経緯がみてとれます。現時点では、米長短金利の水準はいまだ低位に留まっており、長短金利差もプラスを維持しています。つまり、米国市場のイールドカーブは、近い将来の景気後退や株式の弱気相場入りを予兆していないと考えられます。ただ、IMF(国際通貨基金)は15日に示した最新の米経済見通しで、貿易紛争の激化が成長率見通しを押し下げるリスクに警鐘を鳴らしており、引き続き注視を怠れません。

図表2:米国の実質成長率予想は上向いている

図表3:米・長短金利はいまだ景気後退や弱気相場を示唆せず

日米市場では「業績相場」が続くと見込む

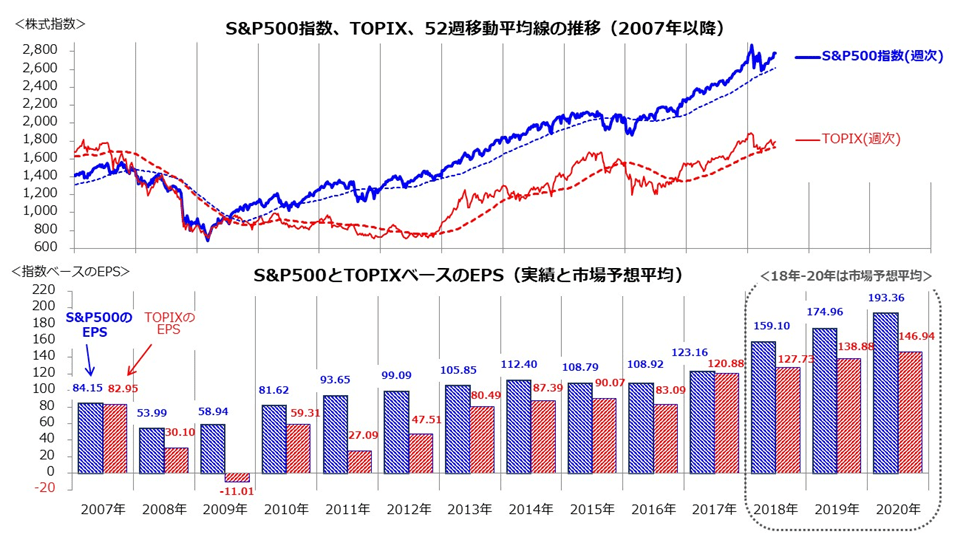

上述のように、トランプ・リスクを巡る展開に予断は許されません。ただ、米国と日本の景気は底堅く推移しており、「業績相場」期待が株式市場のトレンドを下支えすると見込んでいます。「業績相場」とは、株式市場が「企業業績の拡大」を見込んでいくファンダメンタルズ重視の相場を言います。図表4は、米国のS&P500総合指数と日本のTOPIX(東証株価指数)について、株価指数ベースのEPS(1株当り利益)実績と予想を示したものです(2018年、2019年、2020年は市場予想平均)。

米国でも日本でも、本年の利益水準(EPS)は昨年に続き史上最高益を更新することが見込まれています。特に米国では、S&P500指数の時価総額ウエイトで25%を超えるまでに存在感を強めたIT(ハイテク)セクターの業績拡大が顕著となっており、ナスダック総合指数は史上最高値を更新しています(20日)。

国内では、7月に予定されている4-6月期決算の発表で、グローバルグロース(世界的な景気堅調)と期初時点の想定為替レートを上回るドル高・円安で、業績見通しに上方修正が期待できそうです。株式市場は目先の短期的な変動を挟みつつ、中期的には増益基調を映した相場展開に回帰すると考えています。リスクシナリオとしては、トランプ政権が中国、欧州、日本、カナダ、メキシコに仕掛けた貿易紛争で、実際に輸入関税引き上げを発動させる事態です。この場合、米国や関係国の経済見通しや交易条件の悪化が顕在化し、業績見通しに下押し圧力がかかることが懸念されます。トランプ・リスクが「劇場内」に留まるなら、リスクオフ(回避)姿勢が緩和するに伴い、国内株式は回復基調を辿ると見込んでいます。

図表4:「業績期待」が株価の支えとなる見込み

▼著者おすすめのバックナンバー

2018年6月15日:米金利上昇は正念場?バリュー株の出遅れ修正はある?

2018年6月8日: ナスダックが復活!2020年に向けた日本の大型成長株は?

2018年6月1日: イタリア発の株価波乱?押し目はセクター選別の好機

▼他の新着オススメ連載

今日のマーケット・キーワード:注目される『企業統治指針』の改定(2018年6月)

(香川 睦)

この記事に関連するニュース

-

強すぎる米国株に付いていけない日本株。エヌビディア決算は期待上回れず

トウシル / 2024年11月25日 12時10分

-

[大統領選挙速報]トランプ氏再選!米国株式は「ほんトラ」とどう向き合う?(香川睦)

トウシル / 2024年11月7日 15時25分

-

日本株は「徐々にレンジを切り上げる展開」を予想 ~先月の金融市場の振り返りと見通し【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月7日 9時50分

-

トランプ氏当選確実に、米大統領選。日経平均5万円、5年以内に達成と予想する理由(窪田真之)

トウシル / 2024年11月7日 8時0分

-

与党惨敗で長期金利に上昇圧力~ユニット・レーバー・コストが示す政府の課題~(愛宕伸康)

トウシル / 2024年10月30日 8時0分

ランキング

-

1ドンキの新作弁当 ご飯に盛り付けた“まさか”の具材とは? 開発担当者が「あえて“本物”よりおいしくしなかった」と語る背景

ITmedia ビジネスオンライン / 2024年11月27日 16時14分

-

2エンジン不正の日野自動車、工場敷地の5割売却へ…財務基盤の立て直し図る

読売新聞 / 2024年11月27日 15時31分

-

3富裕層が日本株を「今、面白い」と注目している訳 個人投資家は中小型株投資ではプロよりも有利

東洋経済オンライン / 2024年11月27日 8時30分

-

4【独自】国内5銀行セブン融資検討 創業家、3メガ以外にも協力要請

共同通信 / 2024年11月27日 17時21分

-

5何副首相、邦人安全「必ず守る」 関西財界、万博で中国と連携確認

共同通信 / 2024年11月27日 19時13分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください