株価波乱は好機?好利回りバリュー株を選別!

トウシル / 2018年7月6日 7時40分

株価波乱は好機?好利回りバリュー株を選別!

米中摩擦を嫌気した株価波乱で割安感強まる

今週の国内市場では、日本銀行が9日に発表した「短観」で大企業製造業の景況感が2四半期連続で鈍化したことに加え、米中貿易摩擦を不安視した中国株や人民元が下落したことで株価が一段安となりました。中国からの輸入額340億ドル相当に対する追加関税発動を6日に控え、短期投機筋による機械的な先物売りの影響が増幅したと考えらえます。

米国の保護主義的な貿易政策で減少が見込まれる輸出を下支えするため、一時は中国政府が「人民元安を容認している」との観測も広まり、中国への投資や輸出に注力している銘柄が主導して株価が下落する場面もありました。米中貿易摩擦の激化を悲観し、実態経済への影響をグローバル規模で懸念する動きとなっています。

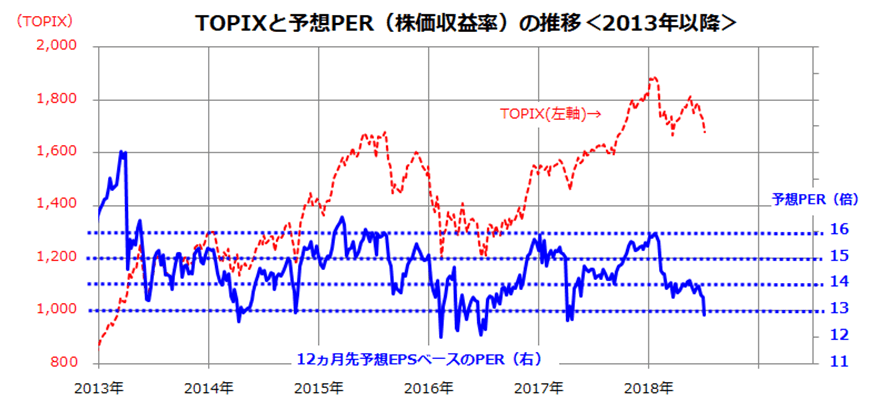

とは言っても、関税発動や報復措置の導入があっても、米中政府が市場や実態経済への影響を考慮し、現実的な妥協に歩み寄る可能性もあります。いずれにせよ、株価が下落したことで「業績見通し(12カ月先予想1株当り利益)」をベースにしたTOPIXの予想PER(株価収益率)は約12.9倍と13倍割れに低下しました(図表1)。

PBR(株価純資産倍率)や配当利回りでみた割安感も強まり、週央には逆張り的な買いが株価を支える場面もありました。ただ、対中関税発動期限と米雇用統計(6月分)発表が接近するにつれ、総じて上値の重い展開となっています。

図表1:日本株式(TOPIX)は割安感を強めている

出所:Bloombergのデータより楽天証券経済研究所作成(2018年7月5日)

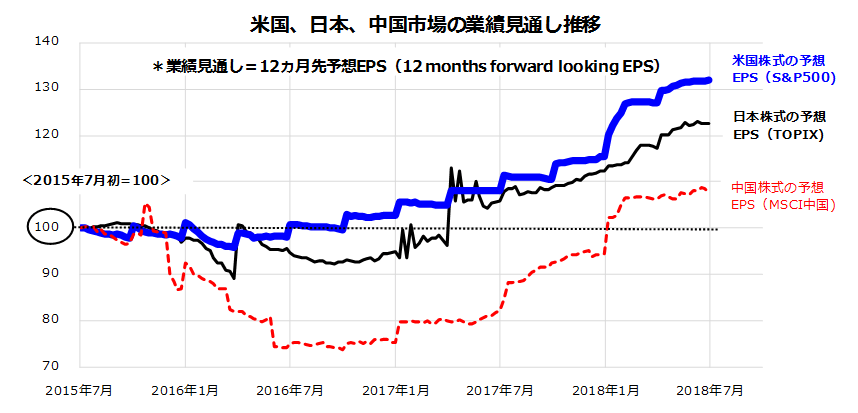

米国、日本、中国の業績見通し変化に注目

下の図表2は、3年前(2015年7月初)を起点とし、米国、日本、中国市場の業績見通し(株価指数ベースの12カ月先予想EPS)の推移を比較したグラフです。米国市場については、時価総額が大きい「メガテック」(IT大手銘柄)の業績好調に大規模法人減税の効果が加わり、業績改善傾向が鮮明となっています。中国では、2015年後半からの低迷を経て、2016年央からは業績見通しが持ち直してきました。従って、中国株式(MSCI中国株価指数)の1年前比騰落率はいまだ+19.2%と高水準を維持しています(4日時点)。

そうしたなか、日本市場の業績見通し(TOPIXベース)も底堅く推移してきたことがわかります。前述のように、今週初に発表された「日銀短観」では、貿易摩擦懸念や原材料コスト上昇で大企業製造業の景況感鈍化が確認された一方、設備投資計画(大企業全産業)の前年比伸びは+13.6%と1983年以来の高い伸びとなっています。省力化を中心とする企業の投資活動は積極的になっています。大企業製造業の「18年度の想定為替レート」は107.26円と実勢レート(110円台/5日時点)をいまだ下回っています。

また、非製造業(ホテル・観光業などのサービス業を含む)は、インバウンド(訪日外国人客数)の増勢を受けた需要拡大で堅調を維持しています。6月29日に厚生労働省が発表した5月の有効求人倍率は1.60倍と約44年ぶり高水準でした。正社員は1.10倍と過去最高を記録しています。景況感の基本となる雇用情勢は歴史的な好調を維持しています。

こうしたなか、7月中旬に発表がスタートする4-6月期の企業決算と業績ガイダンス(見通し)の発表に注目です。企業自身や専門家(アナリスト)による業績見通しに「変調」が広がる場合、投資家心理が一段と悪化する可能性はあります。特に、米国と中国の決算発表で先行き業況感が悪化すると、日本の業績見通しが受ける影響を無視できません。

トランプ政権が打ち出している「知的財産保護」や「安全保障」を重視した対中貿易政策が、「肉を切らせて骨を断つ」覚悟にもとづくのか。その場合、中間選挙(11月6日)を前に、米国の景気や業績見通しの鈍化で株価が大幅下落する可能性を覚悟した政策なのか否かを見極める必要があります。米中双方が大人の対応や現実的な妥協に至り、貿易摩擦が実態経済に与える影響が限定的に留まるなら、株価は早晩回復に転じる可能性はあると考えています。

図表2:貿易摩擦で日米中の業績見通しは変化するか

出所:Bloombergのデータより楽天証券経済研究所作成(2018年6月末時点)

株価下落を好機に「好利回りバリュー株」を選別

株価が総じて下落したなか、配当利回りが高くPBR(株価純資産倍率)が低い「好利回りバリュー株(銘柄)」を選別してみたいと思います。

今回の銘柄選別のベースとなる母集団(銘柄ユニバース)は、「JPX日経インデックス400」にしています。JPX日経インデックス400は、2014年1月に算出・公表が開始された比較的新しい時価総額加重平均(浮動株調整後)指数です。東京証券取引所に上場されているほぼすべての銘柄のうち、時価総額、営業利益、ROE(自己資本利益率)等で一定の基準を満たした400銘柄を構成銘柄としています。株主資本の効率的活用、投資者を意識した経営観点など「グローバルな投資基準」を目指す企業を多く含んでおり、(投資家にとり)魅力ある銘柄で構成される株価指数です。「持続的に企業価値を向上しようとしている企業群」とも言えるでしょう。

こうしたJPX日経インデックス400銘柄を母集団として、下記の「4条件」を満たした10銘柄を一覧表にしました(図表3)。

(1)配当利回り(12カ月累計実績)が3.00%以上である

(2)直近のPBRが1.00倍未満である

(3)ROEが6%以上である

(4)2017年度(2018年3月期中心)EPS(1株当たり利益)に対する2019年度(2020年3月期中心)予想EPSの伸び率(予想増益率/市場予想平均)が10%以上である

配当利回りやPBR面の割安感だけでなく、2019年度までの業績見通しを加えることで「減配リスク」を低減しようと試みました。株価が下落する場面では、長期的視野に立ち「好利回りバリュー株」に注目したいと思います。

図表3:JPX日経インデックス400の「好利回りバリュー株」

| 好配当利回りバリュー株(参考情報) | ||||||

|---|---|---|---|---|---|---|

| # | コード | 銘柄名 | ▼ 配当 利回り (%) |

PBR (倍) |

ROE (%) |

17~19 年度 予想 EPS 増益率(%) |

| 1 | 5411 | ジェイ エフ イー ホールディングス | 3.91 | 0.61 | 7.6 | 22.6 |

| 2 | 8604 | 野村ホールディングス | 3.77 | 0.65 | 7.9 | 15.8 |

| 3 | 8002 | 丸紅 | 3.72 | 0.95 | 14.0 | 17.3 |

| 4 | 8058 | 三菱商事 | 3.57 | 0.92 | 10.9 | 13.0 |

| 5 | 5110 | 住友ゴム工業 | 3.53 | 0.98 | 10.5 | 10.7 |

| 6 | 5401 | 新日鐵住金 | 3.34 | 0.59 | 6.4 | 20.0 |

| 7 | 5703 | 日本軽金属ホールディングス | 3.27 | 0.87 | 10.8 | 15.8 |

| 8 | 8586 | 日立キャピタル | 3.13 | 0.85 | 8.8 | 23.5 |

| 9 | 8078 | 阪和興業 | 3.05 | 0.89 | 9.7 | 33.5 |

| 10 | 8309 | 三井住友トラスト・ホールディングス | 3.00 | 0.63 | 6.1 | 15.4 |

|

上記は、JPX日経インデックス400構成銘柄のうち下記4条件を満たした銘柄を一覧にしたものです(7月4日時点)。 |

||||||

▼著者おすすめのバックナンバー

6月29日: J-REIT堅調を支える利回り魅力とリスク分散効果

6月22日:「トランプ劇場」につきあう?ファンダ重視なら?

6月15日:米金利上昇は正念場?バリュー株の出遅れ修正はある?

▼他の新着オススメ連載

今日のマーケット・キーワード:日本の『株主総会』は企業と株主の対話の場に

今日、あの日:ポケモンGO、サービス開始【2年前の7月6日】

(香川 睦)

外部リンク

この記事に関連するニュース

-

高配当株ランキング~7-9月期の決算発表を受けて株価評価が高まった高配当利回り銘柄

トウシル / 2024年11月20日 16時0分

-

凄腕アナリスト ザ・覆面 「住友電工」は上昇ステージ第2幕、通期利益予想を上方修正 電線御三家で最割安、株価低位の魅力

zakzak by夕刊フジ / 2024年11月20日 11時0分

-

トランプ氏当選確実に、米大統領選。日経平均5万円、5年以内に達成と予想する理由(窪田真之)

トウシル / 2024年11月7日 8時0分

-

配当利回りランキング~高配当利回り銘柄では防衛関連や地方創生関連に妙味

トウシル / 2024年11月6日 15時50分

-

株価のパフォーマンスと企業収益の「断ち難い関係」とは【資産運用のプロが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年10月30日 8時15分

ランキング

-

1ドンキの新作弁当 ご飯に盛り付けた“まさか”の具材とは? 開発担当者が「あえて“本物”よりおいしくしなかった」と語る背景

ITmedia ビジネスオンライン / 2024年11月27日 16時14分

-

2エンジン不正の日野自動車、工場敷地の5割売却へ…財務基盤の立て直し図る

読売新聞 / 2024年11月27日 15時31分

-

3アイリスオーヤマ、子ども用おむつ事業参入…王子ネピアと「Genki!」ブランド契約

読売新聞 / 2024年11月27日 19時49分

-

4何副首相、邦人安全「必ず守る」 関西財界、万博で中国と連携確認

共同通信 / 2024年11月27日 19時13分

-

5富裕層が日本株を「今、面白い」と注目している訳 個人投資家は中小型株投資ではプロよりも有利

東洋経済オンライン / 2024年11月27日 8時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください