楽天DI 2018年6月:みんなが使っている注文方法は?指値?成行?逆指値?

トウシル / 2018年7月9日 8時0分

楽天DI 2018年6月:みんなが使っている注文方法は?指値?成行?逆指値?

はじめに

今回のアンケート調査は6月25日(月)~6月27日(水)の期間で行われました。

2018年の折り返し地点となる6月末の日経平均株価終値は2万2,304円でした。月足ベースでは2カ月連続の下落となりましたが、前月末比の下げ幅は103円と小幅にとどまりました。

ただし、6月の相場を振り返ってみると、日経平均がたどった値動きは比較的大きく、月間の値幅(高値と安値の差)は973円でした。また、2万3,000円台を目指して上昇した後に失速して下落するという展開は前月と似ています。実際に、日足チャートでこの2カ月間の軌跡を眺めると、二つの山が並んでいるように見え、いわゆる「ダブルトップ」と呼ばれる形が意識されている印象です。

また、月の前半はメジャーSQが控える中で、日・米・欧の金融政策会合や米朝首脳会談など、マクロ環境のイベントが相次いだほか、後半はメルカリの上場をはじめとした国内IPO(株式の新規公開)がラッシュとなるなど、相場の手掛かり材料に事欠かない状況が続いたのですが、米国の保護主義的な経済政策が月間を通じて相場の重石となりました。とりわけ、月末にかけては対中国の動向が警戒されて株価の下げ足を早める場面もありました。

そのような中で行われた今回のアンケートですが、約2,800名からの回答をいただきました。アンケート実施期間中の相場地合いが軟調だったこともあり、日経平均および為替の見通しDIがともに前回調査より悪化し、「株安・円高」の結果となりました。

今月の質問 「指値?成行?逆指値?」

楽天証券経済研究所 チーフ・ストラテジスト 窪田 真之

株を売買するとき、皆さんがどういう注文方法を使っているか、お聞きしました。指値(さしね)派が多数、成行(なりゆき)派は少数であることがわかりました。

逆指値(ぎゃくさしね)売り注文は、損切り達人になるために積極活用すべきですが、使ったことがある方が30%に留まっていることもわかりました。

[今月の質問1] 株を買う時によく使う注文方法は何ですか?

売買注文の出し方は、いろいろあります。もっともよく使われるのが、指値と成行です。この2つを、適切に使い分けることが大切です。

アンケート結果では、指値派が多数(73.69%)、成行派は少数(16.32%)であることが、わかりました。たぶん、多くの方は、現在の株価よりも下に買い指値を入れると思います。

私は、25年間ファンドマネージャーをやってきましたが、指値・成行について、以下の5つの買い方を、戦略的に使い分けていました。

【1】 下値に買い指値を入れる

【2】 先頭に買い指値を入れる

【3】 売り指値のあるところに買い指値する

【4】 上値に買い指値を入れる

【5】 成行で買い注文を入れる

ゆっくり買っていく時は【1】にします。もう少し急ぐ時は【2】、もっと急ぐなら【3】【4】、最も急ぐときは【5】を使います。

5つの注文方法の使い分けについて、詳しい解説は、以下をご覧ください。

5月8日:いくらで買える?意外と知らない「指値注文」イマドキの使い方

指値注文と成行注文のキホン的な説明が必要な方は、以下をご参照ください。

1月16日:「指値注文」「成行注文」をどう使いわけるべきか?

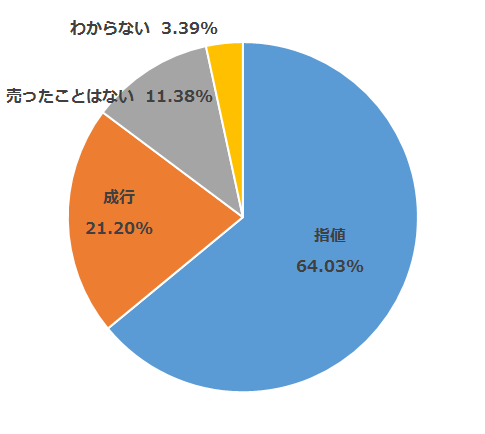

[今月の質問2] 株を売る時によく使う注文方法は何ですか?

売りの場合も、指値派(64.03%)が、成行派(21.20%)を上回りました。ただし、買いの成行派(16.32%)に比べると、売りの成行派(21.20%)の方が、約5%多くなっています。売りのときに成行を増やすのは、合理的な選択と思います。悪材料が出た保有銘柄を放っておくと、含み損がどんどん拡大することがあるからです。

買いたい銘柄が買えないで上昇してしまっても、「縁がなかった」とあきらめればよいですが、悪材料の出た銘柄を売らずに下がってしまうと、損がどんどん拡大するので、成行で売るか、あるいは、買い指値のあるところに売り指値をするのが、賢明です。

私は、悪材料の出た銘柄は、原則、成行で売っていました。ただし、上昇中の銘柄の利益確定売りで、急いで売る必要のない場合は、上値に売り指値することもありました。

[今月の質問3] 逆指値注文を使ったことはありますか?

株で稼ぐ人は、ほぼ例外なく、損切り名人です。保有銘柄に深刻な悪材料が出たときは、急落後でも迷うことなく、できるだけ早く、売り切ります。

逆指値(ぎゃくさしね)の成行売り注文を、あらかじめ入れておけば、保有株が、指定の価格まで下がったときに、成行売りが執行されます。

たとえば、保有株の株価1,000円のとき、900円に逆指値の成行売り注文を入れておいたとします。この注文は、株価が900円まで下がらないと執行されません。株価が下がってきても、901円までは執行されません。900円をつけた時に初めて、執行されます。

悪材料が出て、保有株が下落するとき、決まった水準で自動的に売り注文を出す仕組みで、「損切り名人」になるためには、ぜひ、活用すべき注文方法です。

もっと詳しい説明が必要な方は、以下のレポートをご参照ください。

5月9日:「逆指値(ぎゃくさしね)」売り注文を使って「損切り達人」になる!

[動画で解説]第1回:指値と成行、どう使う?

[動画で解説]第2回:逆指値、どう使う?

日経平均の見通し

楽天証券経済研究所 シニアマーケットアナリスト 土信田 雅之

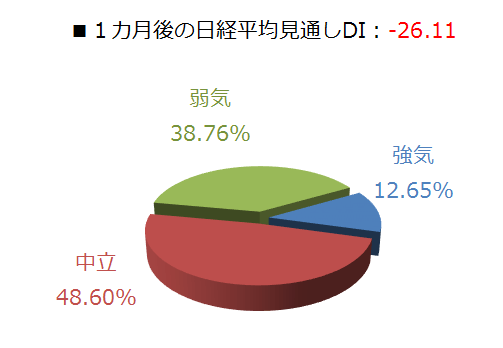

今回調査の日経平均の見通しですが、1カ月先DIの値がマイナス26.11、3カ月先DIについてはマイナス6.04となりました。

前回の結果がそれぞれ、マイナス11.06とプラス2.38でしたので、1カ月先・3カ月先DIがともにマイナス圏で悪化したことになります。

とりわけ、1カ月先DIの悪化が印象的で、回答の内訳をみても、弱気派の割合は強気派の約3倍もあります。

これほどまでに悪化したのは、3月調査(マイナス29.29)以来です。同様に、3カ月先DIがマイナス圏に沈んだのも、3月調査以来になります。実は、この時期も米中の通商摩擦に対する懸念が高まっていたタイミングでした。

当時の状況を思い出してみますと、その後、米中の通商担当者が会談を行い、「貿易戦争へと発展しないよう、今後も交渉を続けていく」ということで、ひとまず不安が後退しました。

すでに、鉄鋼やアルミへの追加関税など実施されたものもありますが、「あくまでも交渉を有利に進めるためのパフォーマンスだから、何だかんだで折り合いをつけるだろう」という楽観的な見方を背景に、日経平均は3月26日の安値2万347円を底にして、5月21日の高値2万3,050円まで、ほぼ一本調子で株価が回復していく動きを見せています。

ただし、以降は具体的な交渉の進捗がないまま現在に至っています(7月3日現在)。このまま進展がなければ、7月6日に米国が対中国への制裁関税第一弾(340億ドル規模)を発動することになります。米国が制裁関税を発動した場合、中国も同規模の報復関税を行う構えを見せています。さらに、米国は2,000億ドル規模の追加関税の検討も示唆するなど、実際にはあまり状況は改善していません。

もちろん、政治的な要素が強いだけに、トランプ大統領の発言等によって、一瞬で状況がガラリと好転する可能性もありますが、足元では、「もしかしたら、貿易戦争とまでは行かないまでも、実体経済や企業業績に影響を与えるまでこじれるかもしれない」という見方が強まってきていると言えます。

7月入りとなって、2018年相場もいよいよ後半戦に突入しますが、本来であれば決算シーズンを控えて企業業績が相場の手掛かりになりやすい時期でもあります。

今週の7月2日には日銀短観が公表されました。その主なポイントを挙げると、(1)大企業・製造業のDIが5年半ぶりに2四半期連続で悪化、(2)大企業・製造業の想定為替レートが1ドル=107.26円と、足元の水準よりも円高になっている、(3)大企業・全産業の設備投資計画が予想以上に強いなど、強弱入り混じっている格好です。もっとも、こうした日銀短観の結果が米中の通商摩擦の影響をどこまで織り込んでいるかは不透明で、これから決算発表で示される業績見通しが慎重なものになってしまう可能性もあります。

この様に、米国による貿易摩擦リスクの受け止め方は、楽観から警戒へと変化しているわけですが、今後は企業業績の発表などを通じて、具体的な影響がどこまで顕在化するのかを見極めていくことになります。また、人件費や原油などの原材料費の上昇の影響も考慮する必要もありますので、株式市場のムード改善にはまだ時間が掛かるのかもしれません。

為替DI:ドル/円はそろそろ限界?円高見通し増える

楽天証券FXディーリング部 荒地 潤

楽天DIとは、ドル/円、ユーロ/円、豪ドル/円それぞれの、今後1カ月の相場見通しを指数化したものです。DIがプラスの時は「円の先安」見通し、マイナスの時は「円の先高」見通しを意味します。プラス幅(マイナス幅)が大きいほど、円安(円高)見通しが強まっていることを示しています。

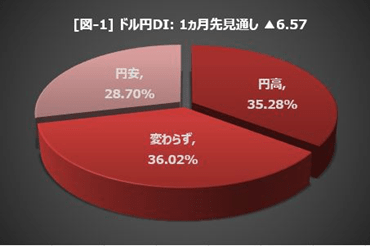

「7月のドル/円は円安、円高のどちらへ動くと思いますか?」という質問に対して、6月末の水準(110.25円)から比べて「円高になる」と答えた投資家は全体の約35%を占めました。また「円安になる」は約29%で、残りの約36%は、「動かない(わからない)」という回答でした。[図-1]

6月のドル/円は、貿易戦争の懸念で上値が抑えられる一方、米利上げ期待が下値を支え、108円から110円を中心として、円安、円高のどちらにも強い方向感が出ないままレンジ取引が続きました。

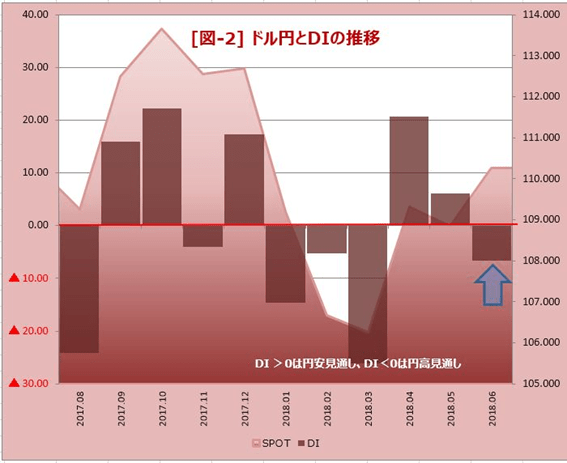

相場の方向を予想するうえで、このような時こそDIが貴重なインジケーターになります。円安見通しから円高見通しを引いた6月のDIは▲6.57で、3カ月ぶりにマイナスに転じました。円高を考える投資家がより多くいることを意味しています。

ドル/円の水準は先月末に比べて円安になのに、1カ月後の見通しは逆に円高が多いというのは興味深いところです。投資家の多くが、ドル/円はほぼ天井圏と見ていることを表しています。[図-2]

6月の会合で、FOMC(米連邦公開市場委員会)は利上げを決定しました。FOMCメンバーが予想する年末の金利予想は、3月末時点の2.1%から2.4%へと強気を向いていたため、マーケットは、9月はもちろんのこと、その次の12月利上げも想定し始めています。ここから一段のドル高が進むのかどうかは、12月の利上げ確率が大きなカギを握るといってもよいでしょう。

一方で、貿易戦争の拡大は、米経済にも悪影響を及ぼします。その結果、FRB(米連邦準備制度理事会)が追加利上げを見送ることになれば、ドル/円の上値がさらに重くなるだけではなく、下値を支えている材料が脆くなって円高に動きやすくなるでしょう。

今後、投資してみたい金融商品・今後、投資してみたい国(地域)

楽天証券経済研究所 コモディティアナリスト 吉田 哲

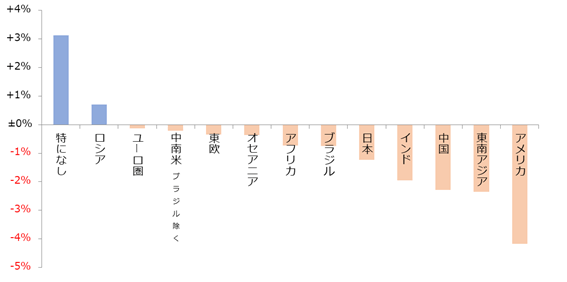

今回は、毎回実施している設問「今後注目する国(地域)」において、全部で13ある選択肢それぞれの回答割合における「前回比」に注目しました。

選択肢は「日本」「アメリカ」「中国」「インド」「ロシア」「ブラジル」の6つの個別国、「ユーロ圏」「東欧」「オセアニア」「東南アジア」「中南米(ブラジル除く)」「アフリカ」の6つの地域、そして「特になし」を合わせた13個です。

前回のアンケートは2018年5月28日から30日まで、今回は6月25日から27日までの期間に行われました。

下記のグラフは、選択肢それぞれの回答割合の前回比について、数の大きい順に並べたものです。

設問「今後注目する国(地域)」における回答割合の前回比であるため、前回のアンケート実施時に比べて、どの国、どの地域への注目度が高くなったのか(低くなったのか)がわかります。

1位が「特になし」、2位が「ロシア」、そして3位の「ユーロ圏」以下はいずれも前回比でマイナスとなりました。前回比でマイナスとなるということは、前回に比べてその国や地域に対する注目度が低下したことを意味します。

前回比マイナスとなった項目の数が11個に達したのは今回(2018年6月実施分-5月実施分)と、選択肢が現在の13個になってはじめてアンケートが行われた2016年6月分とその前月分(2016年6月実施分-5月実施分)の2回だけです。マイナスが12個以上になったことは今のところありません。

2016年6月に行われたアンケートは、英国のEU離脱の是非を問う国民投票が行われた直後の混乱期に行われたこともあり、前回比マイナスとなった項目が多くなりました。また、この時も「特になし」がプラスとなりました。

今回は激化する米中貿易戦争のあおりで、世界全体で注目できる国や地域が減少し、前回比マイナスとなった項目が多くなったと考えられます。

若干ながらロシアが前回比プラスとなりましたが、サッカーのワールドカップが白熱しているというプラスの印象から、全体的に選びにくいものの、強いて言えばロシアか?と消極的に選択された可能性があります。

「特になし」が1位だった点は、非常に気にかかります。今後注目する国や地域がない、ということは目下、個人投資家の皆さんが投資対象の選択が難しい状況に置かれているのだと感じます。

一刻も早く、貿易戦争の混乱が収束して市場に期待が見いだせる状況になり、次回以降のアンケートでは、前月比プラスの項目が大幅に増えることを強く願っています。

表:今後、投資してみたい金融商品 2018年6月調査時点 (複数回答可)

| 投資対象 | 割合 | 前回比 |

|---|---|---|

| 国内株式 | 64.55% | △ 0.86% |

| 外国株式 | 30.52% | ▼ 0.38% |

| 投資信託 | 31.65% | ▼ 2万2,5% |

| ETF | 18.08% | △ 0.31% |

| REIT | 9.06% | △ 0.35% |

| 国内債券 | 4.58% | ▼ 0.2万2,% |

| 海外債券 | 5.47% | ▼ 0.52% |

| FX(外国為替証拠金取引) | 10.55% | ▼ 0.70% |

| 金 | 13.07% | ▼ 0.17% |

| 原油 | 3.41% | △ 0.26% |

| その他の商品(コモディティ) | 2.49% | △ 0.46% |

| カバードワラント | 0.99% | △ 0.38% |

| 特になし | 8.85% | △ 1.29% |

出所:楽天DIのデータより楽天証券経済研究所作成

表:今後、投資してみたい国(地域) 2018年6月調査時点 (複数回答可)

| 国名 | 割合 | 前回比 |

|---|---|---|

| 日本 | 42.88% | ▼ 1.23% |

| アメリカ | 39.43% | ▼ 4.18% |

| ユーロ圏 | 5.97% | ▼ 0.13% |

| オセアニア | 4.48% | ▼ 0.36% |

| 中国 | 10.34% | ▼ 2万2,9% |

| ブラジル | 3.20% | ▼ 0.75% |

| ロシア | 3.69% | △ 0.70% |

| インド | 30.02% | ▼ 1.96% |

| 東南アジア | 21.95% | ▼ 2.35% |

| 中南米(ブラジル除く) | 2.52% | ▼ 0.21% |

| 東欧 | 1.85% | ▼ 0.34% |

| アフリカ | 6.2万2,% | ▼ 0.73% |

| 特になし | 11.65% | △ 3.13% |

出所:楽天DIのデータより楽天証券経済研究所作成

この記事執筆者の連載

チーフ・ストラテジスト 窪田 真之 「3分でわかる!今日の投資戦略」

シニアマーケットアナリスト 土信田 雅之 「テクニカル風林火山」

FXディーリング部 荒地 潤 「毎ヨミ!為替Walker」

コモディティアナリスト 吉田 哲 「週刊コモディティマーケット」

(楽天証券経済研究所)

この記事に関連するニュース

-

ドルとユーロ、どちらを選ぶべきか? ECBが本当は利下げしたくない理由とは?

トウシル / 2024年9月12日 9時48分

-

今月の質問「日経平均が記録的な大暴落!その時、あなたはどうした!?」

トウシル / 2024年9月6日 16時0分

-

円のクルーエル・サマー。ドル/円は143円台まで円高

トウシル / 2024年9月5日 10時10分

-

やっぱりドル買いが正解か? FRB利下げが「急げ」から「あわてるな」に変化

トウシル / 2024年8月30日 10時21分

-

ドル/円は方向模索中。145円に上昇後に143円台まで下落。FX個人投資家は、ロングとショートどちらが多い?

トウシル / 2024年8月28日 9時58分

ランキング

-

1ゆうちょ顧客情報を不正流用 日本郵便、かんぽの保険営業に

共同通信 / 2024年9月21日 18時30分

-

2「佐渡島の金山」世界遺産登録、経済効果585億円…政投銀が3年前の試算を上方修正

読売新聞 / 2024年9月21日 17時22分

-

3PAULの「3080円・高級モーニング」超正直な感想 フランス発ベーカリー・カフェチェーンの実力は?

東洋経済オンライン / 2024年9月21日 8時0分

-

4「うどんみたいな布団」が突如爆売れ、Xで16万いいね 「売れたらラッキーくらいに思ってた」と担当者

ITmedia ビジネスオンライン / 2024年9月21日 7時40分

-

5渋谷・おしゃれ飲食街の「インフレ」が進む"裏事情" 立ち飲みのワイン1杯1200円も躊躇なく飲む若者たち

東洋経済オンライン / 2024年9月21日 9時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください