市場は乱世と向き合う?日本の時価総額増勢株は?

トウシル / 2018年7月13日 7時41分

市場は乱世と向き合う?日本の時価総額増勢株は?

米中貿易戦争の泥沼化を警戒する株式市場

今週は、トランプ政権が中国からの輸入品2,000億ドル相当額を対象とする新たな関税リストを公表(10日)。米中貿易戦争が激化することを悲観する売りが株価の上値を押さえる場面がありました。

ただ、為替のドル高・円安(112円台/7月12日時点)が日経平均の戻りを支えています。また、貿易面で報復合戦が続く場合、「中国が劣勢に立つ」との見方があります。

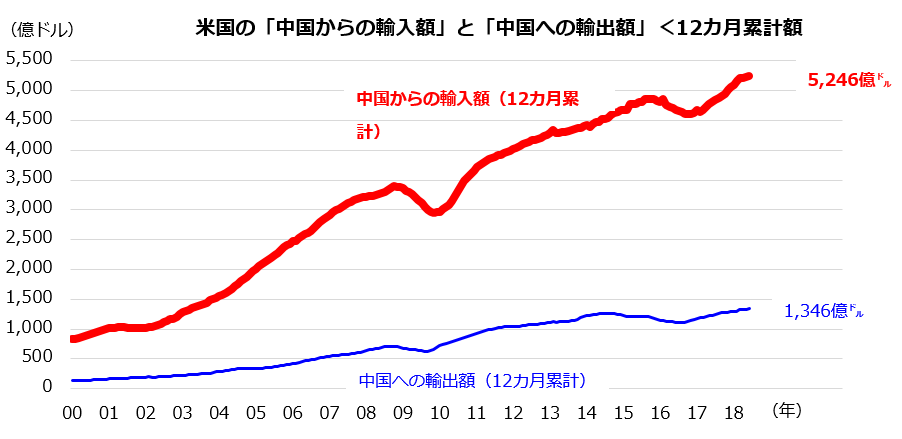

図表1は、米国の「中国からの輸入額」と「中国への輸出額」の12カ月累計額を比較したものです。その差の拡大傾向は鮮明で、「輸入額÷輸出額」は約3.9倍となっています。したがって、中国が米国と同規模の報復関税を実施し続けることは困難で、中国は早晩譲歩せざるを得ないとされる理由です。

一方、中国が取り得る「奥の手」として、

(1)対米輸出減少を緩和させる人民元安を進める

(2)米国企業に対する監督・規制を強化する

(3)外貨準備を投資している米国債保有高を縮小させる

(4)米国製品に対する「不買運動」を醸成する

などが懸念されています。(1)と(3)は、中国からの資本流出や米金利上昇を誘発するなど副作用が大きいため実行される可能性は低いと考えますが、(2)や(4)は、かつて日中関係や中韓関係が悪化した際の経緯から想定しやすい事象です。いずれにせよ、市場は当面「貿易戦争の泥沼化」を警戒する可能性があり予断を許しません。

図表1:「輸入関税の引き上げ合戦」で中国は劣勢に?

出所:米国政府(U.S. Census Bureau)のデータより楽天証券経済研究所作成(2018年5月)

米国は「中国の製造業とIT業界の覇権」を押しとどめたい

米中貿易戦争の本質が「製造業やIT業界における覇権争い」(主導権を巡る対立)を起因としており、対立は長期化するとの見方もあります。

米国政府が中国の経済的台頭に警戒感を強める契機となったのは、中国政府が2015年に策定した行動計画「中国製造2025」でした。共産党政府は、製造技術、IT、AI、ロボットなど10分野を重点的に強化し、「2025年前後に世界トップ水準の製造強国となる」との目標を掲げています。米国は、中国の産業発展が「米国や米国企業の知的所有権を侵害した不正にもとづくもの」と批判してきました。

図表2は、世界株式市場における「時価総額上位7社」をランキングし、それぞれの「3年前比時価総額増加率」と「売上高の5年間増収率(年率平均)」を示したものです。現在は上位5社までを米国のメガテック(IT大手企業)が占めていますが、中国系IT企業が高い成長ペースで6位や7位に浮上していることがわかります。

時価総額の規模拡大が戦略的M&A(企業買収)などで優位に立つ条件の一つであることは言うまでもありません。トランプ政権は、こうした中国の経済的覇権拡大やIT分野での台頭を押しとどめたい方針とみられます。

中国が自ら部分的に対米輸出を抑制し、米国からの輸入拡大に応じる可能性はありますが、国力拡大の軸と言える「中国製造2025」の見直しには応じない可能性は高そうです。今後も経済面の「米中覇権争い」が株価を変動させる場面を視野に入れておく必要はありそうです。

図表2:中国IT企業の時価総額が米国勢に肉薄している

| # | 国 | 会社名 | 時価総額: 百万ドル |

時価総額: 3年前比増加率 |

売上高の 5年増収率:年率 |

|---|---|---|---|---|---|

| 1 | 米 国 | アップル | 923,456 | 76% | 7.8% |

| 2 | 米 国 | アマゾン・ドット・コム | 851,573 | 149% | 26.3% |

| 3 | 米 国 | アルファベット | 807,096 | 67% | 19.3% |

| 4 | 米 国 | マイクロソフト | 783,532 | 95% | 5.7% |

| 5 | 米 国 | フェイスブック | 586,498 | 80% | 52.7% |

| 6 | 中 国 | アリババ・グループHD | 480,011 | 142% | 48.5% |

| 7 | 中 国 | テンセントHD | 458,223 | 112% | 40.7% |

| 出所:Bloombergのデータより楽天証券経済研究所作成(2018年7月11日) | |||||

日本で時価総額ウエイトを伸ばしている大型銘柄は?

さて、日本の株式市場(東証)で時価総額を相対的に伸ばしているのはどのような企業(銘柄)でしょうか。時価総額は「株価×発行済株式数」です。資本市場における時価総額は、上場企業それぞれが携わる事業(ビジネス)の長期的な成長性、収益性、市場の拡大期待を集約した「企業価値」を反映するとされています。

また、増資などで発行済株式数が増加しない限り、株価の上下が時価総額の増減率を左右すると言えます。こうしたなか、市場全体の時価総額に占める当該企業の時価総額ウエイト(比率)の変化は、当該企業に対する内外投資家の相対的な評価や期待の変化と言えるでしょう。

TOPIX(東証株価指数)は、東証第1部に上場されている全企業(約2,000銘柄)で構成される日本市場を象徴する時価総額加重平均指数です。上述した投資家からの評価・期待の変化を反映し、時価総額ウエイトも変化してきました。

図表3は、直近のTOPIX全体の時価総額と主力大型企業(上位20銘柄)のTOPIXに占めるウエイトについて10年前(2008年7月時点)からの変化を示したものです。ひと昔(10年)前と比べると、TOPIXの時価総額は約224兆円増加しました。

そうしたなか、上位20銘柄のなかで自動車や銀行などのウエイトは減少した一方、情報通信関連、IT関連、設備投資関連など8銘柄がウエイトを伸ばしてきたことがわかります。米国市場には及ばないものの、日本市場も「第4次産業革命」の進展や成長分野の変化を映す物色が進んできたと考えられます。

世界の株式市場は、米国、中国、欧州が貿易面や安全保障面の争いに発展する「乱世」を警戒している感があります。今後も短期的には株価が波乱含みとなる場面がありそうですが、長期的視野で「市場内で存在感を高めているセクターや銘柄」に注目して投資を検討していきたいと思います。

図表3:東証で時価総額ウエイトを伸ばしてきた大型銘柄は?

| 東証・時価総額上位銘柄のウエイト変化 | |||||||

|---|---|---|---|---|---|---|---|

| 東証・時価総額上位20社 | 直近時価総額 | 10年前 | 変化率(%) | ||||

| 兆円 | ウエイト | 兆円 | ウエイト | ||||

| # | TOPIX | 640.03 | 100% | 416.45 | 100% | 223.58兆円増 | |

| 1 | トヨタ自動車 | 23.60 | 3.69% | 16.86 | 4.05% | -0.36 | ↓ |

| 2 | 日本電信電話 | 10.69 | 1.67% | 8.20 | 1.97% | -0.30 | ↓ |

| 3 | NTTドコモ | 10.63 | 1.66% | 7.22 | 1.73% | -0.07 | ↓ |

| 4 | ソフトバンクG | 10.32 | 1.61% | 2.12 | 0.51% | 1.10 | ↑ |

| 5 | 三菱UFJ FG | 8.81 | 1.38% | 10.77 | 2.59% | -1.21 | ↓ |

| 6 | KDDI | 7.95 | 1.24% | 2.74 | 0.66% | 0.58 | ↑ |

| 7 | ソニー | 7.35 | 1.15% | 4.37 | 1.05% | 0.10 | ↑ |

| 8 | キーエンス | 7.26 | 1.13% | 1.20 | 0.29% | 0.85 | ↑ |

| 9 | 三井住友FG | 6.05 | 0.94% | 6.60 | 1.58% | -0.64 | ↓ |

| 10 | 日本たばこ産業 | 5.93 | 0.93% | 4.17 | 1.00% | -0.08 | ↓ |

| 11 | 本田技研工業 | 5.90 | 0.92% | 6.61 | 1.59% | -0.66 | ↓ |

| 12 | 任天堂 | 5.07 | 0.79% | 8.23 | 1.98% | -1.18 | ↓ |

| 13 | リクルートHD | 5.05 | 0.79% | 未上場 | 未上場 | ―― | |

| 14 | 日本電産 | 4.94 | 0.77% | 1.05 | 0.25% | 0.52 | ↑ |

| 15 | 三菱商事 | 4.91 | 0.77% | 5.46 | 1.31% | -0.54 | ↓ |

| 16 | みずほFG | 4.77 | 0.75% | 6.10 | 1.46% | -0.72 | ↓ |

| 17 | キヤノン | 4.67 | 0.73% | 6.80 | 1.63% | -0.90 | ↓ |

| 18 | 東海旅客鉄道 | 4.56 | 0.71% | 2.58 | 0.62% | 0.09 | ↑ |

| 19 | 信越化学工業 | 4.42 | 0.69% | 2.70 | 0.65% | 0.04 | ↑ |

| 20 | 村田製作所 | 4.33 | 0.68% | 1.03 | 0.25% | 0.43 | ↑ |

| *上記は、東証1部上場銘柄(TOPIX)のうち時価総額上位20社の「10年前比変化」を示した一覧。直近時価総額は、2018年7月12日、10年前は2008年7月12日。 出所:Bloombergのデータより楽天証券経済研究所作成(2018年7月12日) |

|||||||

▼著者おすすめのバックナンバー

7月6日: 株価波乱は好機?好利回りバリュー株を選別!

6月29日: J-REIT堅調を支える利回り魅力とリスク分散効果

6月22日:「トランプ劇場」につきあう?ファンダ重視なら?

▼他の新着オススメ連載

今日のマーケット・キーワード:中国のハイテク産業を支える『人材』と教育

今日、あの日:サッカーのワールドカップ第1回【88年前の7月13日】

(香川 睦)

この記事に関連するニュース

-

東証反落、終値3万8442円 338円安、米関税強化に警戒感

共同通信 / 2024年11月26日 16時17分

-

トランプ次期政権と良い相性が期待できる日本株の業種は?

トウシル / 2024年11月22日 7時30分

-

年内最後の値動きに期待!東証グロース株5選~新NISA、年末の使い方をおさらい~

トウシル / 2024年11月20日 16時0分

-

「Tracers S&P1000インデックス(米国中小型株式)」でも注目。「S&P1000」は「S&P500」と何が違うのか

Finasee / 2024年11月19日 19時40分

-

新NISAで中小型株 下げトレンドに逆行し年初来高値圏を維持する希少15銘柄

トウシル / 2024年11月6日 8時12分

ランキング

-

1ドンキの新作弁当 ご飯に盛り付けた“まさか”の具材とは? 開発担当者が「あえて“本物”よりおいしくしなかった」と語る背景

ITmedia ビジネスオンライン / 2024年11月27日 16時14分

-

2エンジン不正の日野自動車、工場敷地の5割売却へ…財務基盤の立て直し図る

読売新聞 / 2024年11月27日 15時31分

-

3アイリスオーヤマ、子ども用おむつ事業参入…王子ネピアと「Genki!」ブランド契約

読売新聞 / 2024年11月27日 19時49分

-

4何副首相、邦人安全「必ず守る」 関西財界、万博で中国と連携確認

共同通信 / 2024年11月27日 19時13分

-

5富裕層が日本株を「今、面白い」と注目している訳 個人投資家は中小型株投資ではプロよりも有利

東洋経済オンライン / 2024年11月27日 8時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください