配当貴族の戻りに注目!日本の連続増配銘柄は?

トウシル / 2018年8月24日 7時0分

配当貴族の戻りに注目!日本の連続増配銘柄は?

日本株は米中貿易交渉の進展を待つ動きか

今週は、米国市場でS&P500指数が最高値に迫る堅調を見せた一方、中国市場や新興国市場の軟調が日本市場の重しとなりました。特に米中貿易紛争を受けた中国株と人民元の下落は、部材供給を含むサプライチェーンで中国と緊密な経済関係にある、日本やアジア諸国の業況感悪化につながりやすく、日本株式の足が引っ張られてきました(図表1)。

ただ、ドル/円が110円台で推移し、業績見通しが比較的堅調であることが日経平均株価を下支えしました。

トランプ米大統領は米中貿易紛争に強硬な発言を続けていますが、輸入関税引き上げが実施されると輸入品価格は上昇し、米国民には実質「増税」となります。

米国の多くの業界団体が、報復関税の影響を憂慮して保護貿易主義に反対しています。貿易紛争のあおりで世界経済の成長率が鈍化し、世界株式が軟調を続ければ、その悪影響は「ブーメラン」のごとく、米国に戻ってくると考えられます。

米国は、11月6日の中間選挙前に中国と何らかのディール(取引)に合意したいと思われます。今週再開した米中・次官級通商協議は、貿易不均衡の是正や知的財産権保護を巡る米中首脳会談に向けた「水面下の地ならし」とも考えられます。こうした観測を反映し、中国市場の一部では底入れの兆しもみてとれます。貿易紛争を巡る不安が一巡すれば、日本株にも追い風になると期待しています。

図表1:中国株式の軟調が日本株式の重しに

出所:Bloombergのデータより楽天証券経済研究所作成(2018年8月23日)

米国「配当貴族指数」の優勢が鮮明になっている

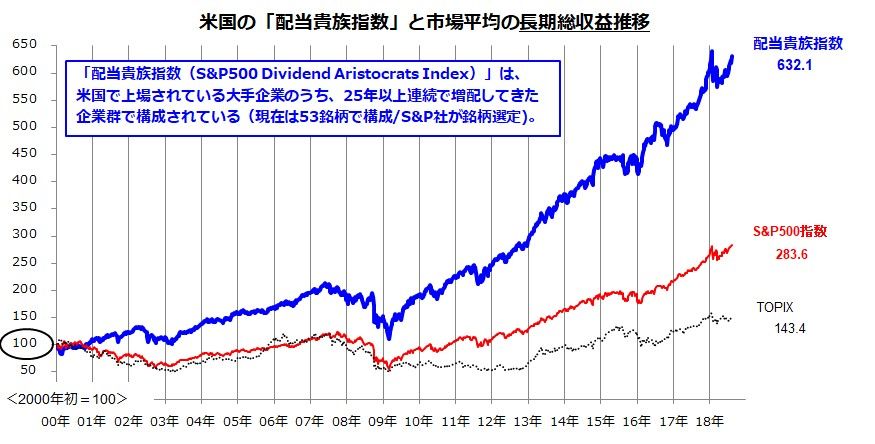

世界の政治経済を巡る不透明感は依然根強いと言えます。こうした中、米国市場では「配当貴族指数(S&P500 Dividend Aristocrats Index)」の戻りと長期的優勢が注目されています。

配当貴族指数は、「S&P500指数構成銘柄のうち、25年以上連続して増配してきた銘柄群(現在は53銘柄)」で構成されています。

図表2が示すとおり、今世紀以降の長期的なトータルリターン(2000年初を100とした総収益=値上がり益+配当益)では、配当貴族指数が日米の市場平均(TOPIXやS&P500指数の総収益)を大きく上回ってきたことが分かります。投資家が「配当の増加を毎年切れ目なく続けてきた企業」を「株主を重視した経営を実践する企業」と評価してきた結果と考えられます。値上がり益に加え、配当および配当増加(増配)の累積効果がトータルリターンの優勢に寄与してきたと言えるでしょう。

図表2:米・配当貴族指数の総収益は長期的に優勢

出所:Bloombergのデータより楽天証券経済研究所作成(2018年8月17日)

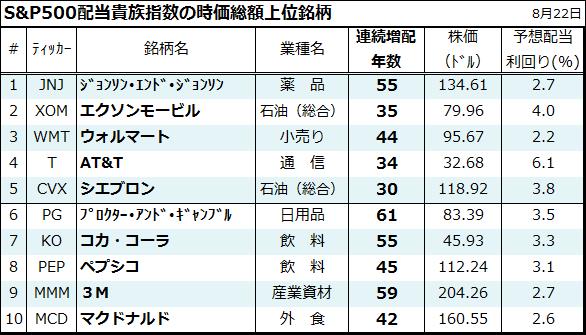

図表3では、米・配当貴族銘柄の一例(時価総額上位10銘柄)を参考情報として示しました。長期連続増配銘柄には、よく知られた安定成長セクター(業種)の銘柄が多いことが分かります。特に、P&G、3M、ジョンソン・エンド・ジョンソン、コカ・コーラなどは、「50年以上連続で配当を増やしてきた企業」として注目されています。

将来の成長に備えた投資(設備投資や研究開発)を優先するハイテク(IT)成長銘柄と異なり、一見して地味な事業が多い印象はありますが、景気の好調・不調を問わず、いかなる経済環境でも配当を増やし続けてきた経営実績は、今後も注目されやすいと考えられます。

図表3:米国の配当貴族銘柄群(参考例)

出所:Bloombergのデータより楽天証券経済研究所作成(2018年8月22日)

日本でも注目したい「連続増配銘柄」(参考ポートフォリオ)

近年は日本市場でも「株主を意識した経営」を重視する企業に対する評価が強まっています。とは言っても、日本で米・配当貴族指数(25年以上連続して増配してきた銘柄)に該当する銘柄は、今年度で連続増配が「29年(期)」に及ぶと見込まれる花王(4452)しかありません。

図表4では、国内市場で注目したい「連続増配銘柄(5銘柄)」を参考ポートフォリオとして示しました。

5銘柄の共通点としては、内外景気のサイクル、米国の政治動向、為替変動から比較的影響を受けにくい「ディフェンシブ(安定成長)業種」である特徴が挙げられます。5銘柄の予想配当利回り(算術平均)は1.4%で、市場平均(TOPIX)の予想配当利回り(2.2%)よりもやや低くなっています。

これは、「連続増配」や「安定成長」に期待するプレミアムが株価に反映されているからと考えます。逆に言えば、業績面の成長期待が低く、減配リスクがある銘柄の予想配当利回りは総じて高めである可能性があります。実際、図表4に示した「年初来騰落率」「1年総収益率」「5年総収益率」(年率)の5銘柄平均は、各期それぞれのTOPIXの騰落率や総収益を大きく上回ってきたことがわかります。

今後も、米国政治、貿易摩擦、地政学リスク、為替を巡る不安がくすぶり、株価は短期的に揺れる可能性があります。

こうした中、「株式投資の原点」とも言える「配当の安定成長」に注目する投資戦略として「連続増配銘柄への分散投資」に注目したいと思います。

図表4:日本の主な「連続増配銘柄」(参考例)

| コード | 銘柄名 | 連続 増配 |

株価 |

年初来 |

1年 総収益 |

5年 総収益 |

配当 |

配当 |

|---|---|---|---|---|---|---|---|---|

| 4452 | 花王 | 29年 | 8,270.0 | 8.5 | 23.3 | 23.9 | 121.06 | 1.5 |

| 4967 | 小林製薬 | 20年 | 7,600.0 | 3.8 | 12.4 | 22.6 | 62.33 | 0.8 |

| 9433 | KDDI | 17年 | 2,971.0 | 5.9 | 2.5 | 15.2 | 100.28 | 3.4 |

| 8113 | ユニ・チャーム | 17年 | 3,388.0 | 15.7 | 29.3 | 14.2 | 24.31 | 0.7 |

| 6869 | シスメックス | 17年 | 9,040.0 | 2.0 | 36.8 | 26.6 | 68.35 | 0.8 |

| 連続増配銘柄<参考例>平均 | 7.2 | 20.9 | 20.5 | ― | 1.4 | |||

| TOPIX (東証株価指数) | ― | 1,698.22 | -6.6 | 8.7 | 10.9 | 37.95 | 2.2 | |

出所:Bloombergのデータより楽天証券経済研究所作成(2018年8月23日)

▼著者おすすめのバックナンバー

2018年8月10日:新規採用銘柄に注目!JPX日経400のニューフェイス26銘柄とは?

2018年8月3日:米中摩擦はクライマックス?中国関連株にリバウンド期待

2018年7月27日:アンチトランプ?「シニア関連株」に注目!

▼他の新着オススメ連載

今日のマーケット・キーワード:~中国の“今”~ 魅力と疑問に迫ります!疑問編(1):中国の『住宅価格』は急落しないの?

今日、あの日:冥王星が惑星から除外【12年前の8月24日】

(香川 睦)

外部リンク

この記事に関連するニュース

-

強すぎる米国株に付いていけない日本株。エヌビディア決算は期待上回れず

トウシル / 2024年11月25日 12時10分

-

今、何買えばいい?トランプ大統領2.0で注目の米国高配当株5選!2024年12月権利落ち分を解説

トウシル / 2024年11月22日 7時30分

-

高配当株ランキング~7-9月期の決算発表を受けて株価評価が高まった高配当利回り銘柄

トウシル / 2024年11月20日 16時0分

-

安定の「大型株」「高配当株」をおさえた1位は?…新NISAで人気の「投資先ランキング」

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月9日 9時15分

-

配当利回りランキング~高配当利回り銘柄では防衛関連や地方創生関連に妙味

トウシル / 2024年11月6日 15時50分

ランキング

-

1円上昇、一時150円45銭 1カ月ぶり円高ドル安水準

共同通信 / 2024年11月28日 7時45分

-

2大失速の日産「ゴーンの呪い」いまだ抜け出せず? V字回復に向けた急務とは

ITmedia ビジネスオンライン / 2024年11月28日 5時45分

-

3お父さん、ちょっとアフリカに行ってくる…〈60歳定年で退職金2,500万円〉〈65歳で年金月19万円〉、堅実に生きてきた55歳父が突然の早期退職。仰天行動に家族が絶句「うっ、うそでしょ⁉」

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月28日 5時15分

-

4畑に立ち入り、路上駐車…… 迷惑観光客のせいで「駐車場利用税」! 北海道美瑛町が立ち向かうオーバーツーリズム問題

ITmedia ビジネスオンライン / 2024年11月28日 6時10分

-

5生クリーム9割の「スイーツ缶」、なぜ人気? がむしゃらに売らず30万缶突破の秘密

ITmedia ビジネスオンライン / 2024年11月28日 6時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください