「年末高」は今年も?日経平均の上値目途とリスク要因

トウシル / 2018年9月21日 7時44分

「年末高」は今年も?日経平均の上値目途とリスク要因

日経平均がこう着相場から抜け出た理由

日経平均株価は、9月13日から20日までの5営業日で約1,070円上昇。三角保ち合いのこう着相場から上抜け、約8カ月ぶりとなる2万3,674円まで回復しました(20日)。

トランプ米政権は17日、対中制裁関税第3弾(2,000憶ドルの輸入相当分)の発動を表明しましたが、関税率の追加幅を当初予定の25%から10%に引き下げたことや、自民党総裁選に向けた「アベノミクス継続」期待を背景に株式買い戻しが先行しました(20日の総裁選は安倍晋三首相が再選を果たしました)。

中国政府当局による景気対策や株価下支え策を巡る観測を支えに、中国株式や人民元に落ち着きが見られ、為替相場でドル/円が堅調であることも株価の回復に寄与しました。

また、株価が下値を切り上げてきた要因として「業績見通し改善」に注目したいと思います。

日経平均を一つの株式とした場合の予想EPS(1株当たり利益)は1,736円程度に回復。予想EPSの水準は昨年同時期と比較して約2割増加しています(図表1)。

また、市場心理(センチメント)の改善で、予想PER(株価収益率)は、2013年以降のレンジ(13~16倍)の下限であった13倍前後から徐々に回復しています。日経平均が年初来高値(2万4,124円)を上抜けるには、米中や日米の通商交渉進展、中国市場の安定、ドル/円の堅調(円安)など外部環境の改善が待たれます。

図表1:日経平均のトレンドを支える業績見通し改善

アノマリーにならう「日米株式の年末高」に期待

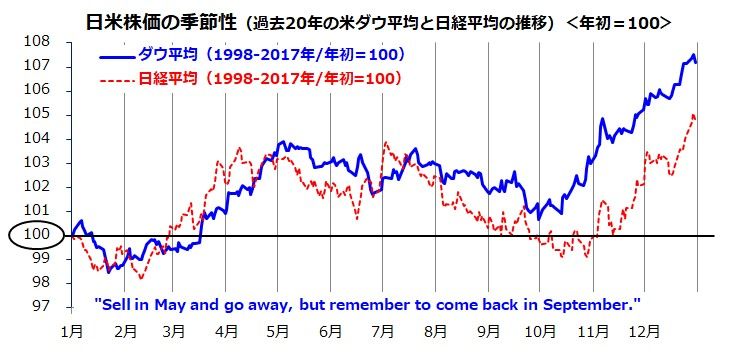

長期市場実績に基づくアノマリー(平均的傾向)にならうと、「米国株も日本株も秋から年末にかけて上昇しやすかった」という季節性が見られます。

最近の事例では、2014年、2016年、2017年に「年末高」が見られました。

図表2は、過去20年間(1998~2017年)の米ダウ平均と日経平均の年間推移を指数化したものです(年初を100とした場合)。ダウ平均は夏場前後の株価調整を経て9月末ごろにボトム(底値)をつけ、日経平均はやや遅れて10月ごろから「年末高」に向かった傾向が見てとれます。

米国で古くから言われている相場格言「Sell in May and go away, but remember to come back in September(5月には株式を売って相場から離れたほうが良い、しかし9月には再び戻ってくることを忘れないように)」は、「9月が株式投資の好機となりやすいことを忘れるな」という教訓を伝えています。

米国の投資信託(ミューチュアルファンド)やヘッジファンドの節税対策売買が影響してきたとの説が有力ですが、理由を特定することはできず、今年の年末高を保証することもできません。ただ、市場参加者がこうした「季節性」を頭に入れながら売買する可能性に留意したいと思います。

図表2:日米株式の季節的傾向(過去20年平均)

また、米国市場には「中間選挙翌年(大統領選挙前年)の株価は堅調となりやすい」という興味深い経験則もあります。

来年(2019年)は中間選挙翌年にあたり、市場参加者が年末にかけてこうした「選挙サイクル」を視野に入れる可能性もあります。第2次世界大戦後(1945年以降)の歴史を振り返ると、「共和党政権下の中間選挙翌年に米国株の暦年騰落(とうらく)率は全てプラスだった」という市場実績があります。

図表3で見るとおり、1945年から昨年までのダウ平均の暦年騰落率平均は+8.4%でした。このうち、中間選挙翌年(大統領選挙前年)の同平均は+15.1%だったことが確認できます。

そして「共和党政権下の中間選挙翌年(全9回)」の平均は+17.4%と一段と堅調で、全ての回(年)で暦年騰落率がプラスだったことが分かります。中間選挙では概して政権与党(現在は共和党)が劣勢となったことが多く、与党が大統領選挙年に向け、その前年(中間選挙翌年)に景気浮揚に力を入れた例が多く、特に共和党は「ビジネス寄り=株価にプラス」の経済政策を打ち出してきたという説が有力です。

これも、選挙サイクルと関連づけた市場実績の傾向(アノマリー)でしかなく、来年も同様となる保証はありません。ただ、中間選挙の結果次第で、トランプ共和党が大統領選挙(2020年秋)に向け、景気に追い風となる政策を打ち出していく可能性はありそうです。

図表3:米国株式と「選挙サイクル」の関係

「年末高」なら日経平均は2万5,000円程度を目指すと予想

それでは、日経平均のファンダメンタルズ(業績見通し)やバリュエーション(予想PER[株価収益率])にアノマリー(季節性)を加味し、年末高を視野に入れた日経平均の上値目途を試算してみます。

図表4は、日経平均の推移に想定PER13倍、14倍、15倍、16倍それぞれの株価水準(予想EPS×想定PER)を重ねたものです。市場心理の揺れで短期的に株価は上下しますが、ファンダメンタルズとバリュエーションの観点から見た「上値目途」と「下値目途」が徐々に切り上がってきたことがわかります。

日経平均が今年1月23日に年初来高値2万4,124円(終値)をつけた時点の予想PER(2018年3月期予想)は約15.8倍でしたが、現在の予想PER(2019年3月期予想)は約13.6倍です(19日)。予想EPSが1月23日時点の1,526円(前期予想)から現在の1,736円程度(今期予想)へ約14%増額されているからです。

株価が上昇するには、企業業績(EPS)の拡大、もしくは市場心理の改善から影響を受けやすいPERの拡大が必要となります。誰も年末の投資環境を断言することはできませんが、外部環境に対する不安が緩和すれば、予想PERは年末に向け14.5倍程度(13~16倍の中間)まで拡大して不思議ではありません。

予想EPSが現水準を維持していくと仮定すると、日経平均は年初来高値(2万4,124円)を上抜け、2万5,000円程度(予想EPS1,736円×予想PER14.5倍)を目指す展開を予想しています。

図表4:日経平均の年末までの上値目途を試算する

とは言っても、上記は上値メドの試算であり、国内外投資家が株式に強気となることを躊躇(ちゅうちょ)させるリスク要因(外部環境面の不安)もあります。 具体的には以下の点などが挙げられます。

(1)米・中間選挙(11月6日)を控え、選挙結果とトランプ政治の行方に不透明感がある

(2)米FRB(米連邦準備制度理事会)は9月に追加利上げを実施するとみられ、米金利動向に不確実性がある

(3)中国景気が減速基調をたどる中、新興国の株式や通貨の先行きに不安がある

上記のリスク要因が顕在化する場合、投資家は一時的にせよリスクオフ(回避)姿勢を強め、為替相場でリスクオフの円買いが進み、国内株式に下げ圧力となる可能性は排除できません。メインシナリオとして「年末高」を想定していますが、リスク要因の展開に目を配り、リスクシナリオにも警戒していく必要はあります。

▼著者おすすめのバックナンバー

2018年9月14日:ホワイトハウス危機はマーケットに凶?吉?政治シナリオ別・相場見通し

2018年9月7日:新インドの高成長に注目!日本の関連銘柄は?

2018年8月31日:こう着相場から脱却?日経平均の新規採用銘柄は?

▼他の新着オススメ連載

今日のマーケット・キーワード:拡大するアジアの『物流』を支える最新テクノロジー

今日、あの日:日本初の牛海綿状脳症認定【17年前の9月21日】

(香川 睦)

外部リンク

この記事に関連するニュース

-

株式市場の「強気の終焉」に備える 「買い遅れる恐れ」と「強気の罠」のはざまで(土信田雅之)

トウシル / 2024年11月22日 8時0分

-

トランプ・トレード後の日本株相場は膠着も…日経平均「4万円回復」はありえる【ストラテジストが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月19日 6時0分

-

午前の日経平均は小反発、米株高を好感 円安一服で伸び悩みも

ロイター / 2024年11月8日 12時10分

-

[大統領選挙速報]トランプ氏再選!米国株式は「ほんトラ」とどう向き合う?(香川睦)

トウシル / 2024年11月7日 15時25分

-

トランプ氏当選確実に、米大統領選。日経平均5万円、5年以内に達成と予想する理由(窪田真之)

トウシル / 2024年11月7日 8時0分

ランキング

-

1トヨタの世界販売台数、10月として過去最高…国内生産は前年の反動で8・3%増

読売新聞 / 2024年11月28日 13時30分

-

212月の電気代、大手9社で値下げへ 1月からは補助金も再開

日テレNEWS NNN / 2024年11月28日 15時14分

-

3お父さん、ちょっとアフリカに行ってくる…〈60歳定年で退職金2,500万円〉〈65歳で年金月19万円〉、堅実に生きてきた55歳父が突然の早期退職。仰天行動に家族が絶句「うっ、うそでしょ⁉」

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月28日 5時15分

-

4車載電池向け電解銅箔メーカー、日本電解(株)(茨城)が民事再生、今年初めての上場企業倒産

東京商工リサーチ / 2024年11月27日 20時40分

-

5カフェ、コンビニが問われる「脱使い捨て」の責任 グリーンピースがごみ大量排出の実態を解明

東洋経済オンライン / 2024年11月28日 7時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください