「ブラックマンデー2.0」観測浮上。米国赤字拡大、金利上昇、ドル安という危険なカクテル

トウシル / 2018年10月12日 8時29分

「ブラックマンデー2.0」観測浮上。米国赤字拡大、金利上昇、ドル安という危険なカクテル

円相場の逆張り売買の好循環が続いている

今年の相場は円相場の逆張り売買の好循環が続いている。

逆張り取引で成功するには、

- トレンドが発生しにくいコンディションの銘柄(通貨ペア)を取引すること

- 標準偏差ボラティリティやADXというテクニカル指標を使い、方法性のあるトレンド相場と方向性のないランダム相場を認識する

- システマティックな損切り注文を置いておく

という3点が重要である。

ユーロ/円(日足) ATRチャネルトレードモデル

下段:ADX(14)・標準偏差ボラティリティ(26)

出所:パンローリングカスタムチャート

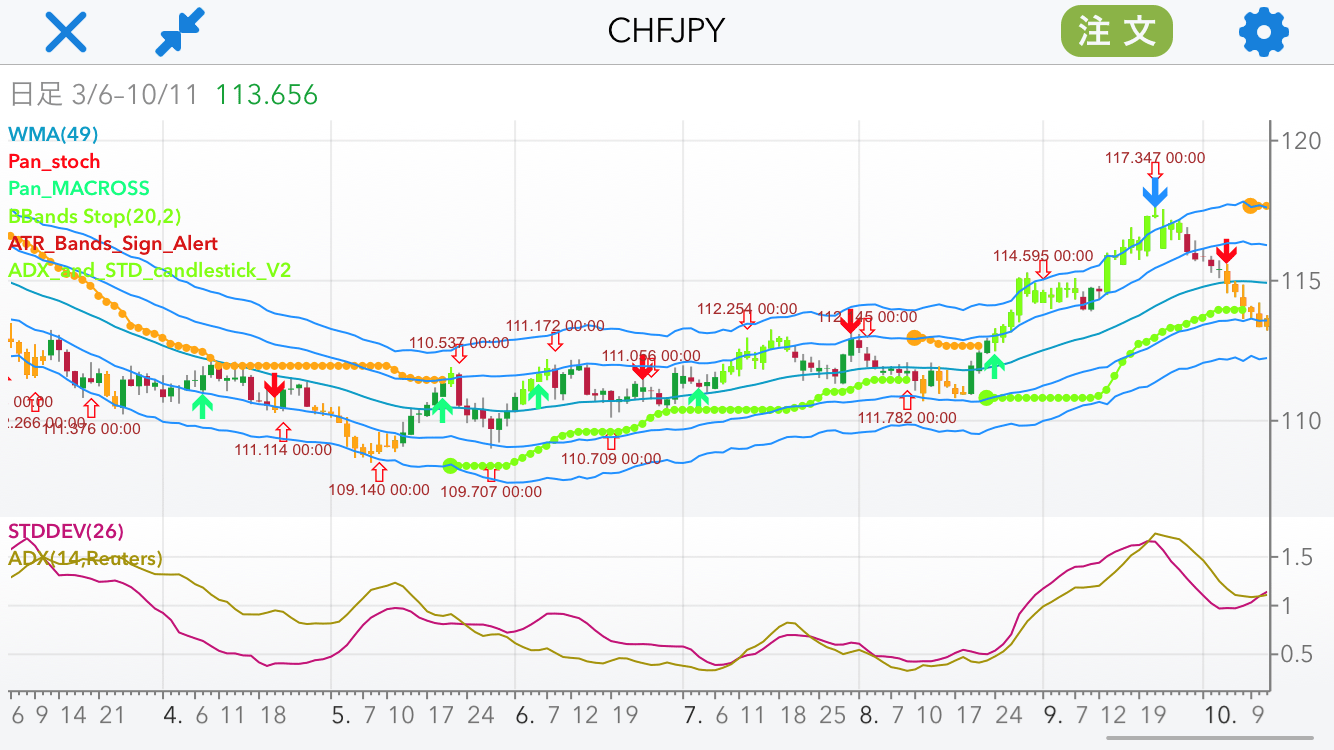

スイスフラン/円(日足) ATRチャネルトレードモデル

下段:ADX(14)・標準偏差ボラティリティ(26)

出所:パンローリングカスタムチャート

ポンド/円(日足) ATRチャネルトレードモデル

下段:ADX(14)・標準偏差ボラティリティ(26)

出所:パンローリングカスタムチャート

豪ドル/円(日足) ATRチャネルトレードモデル

下段:ADX(14)・標準偏差ボラティリティ(26)

出所:パンローリングカスタムチャート

ドル/円(日足) ATRチャネルトレードモデル

下段:ADX(14)・標準偏差ボラティリティ(26)

出所:パンローリングカスタムチャート

米国株の急落と不安な兆候

昨日10月10日の米株式市場は大幅安に見舞われた。NYダウは急落し831ドル安と2月上旬以来の下げ幅を記録した。

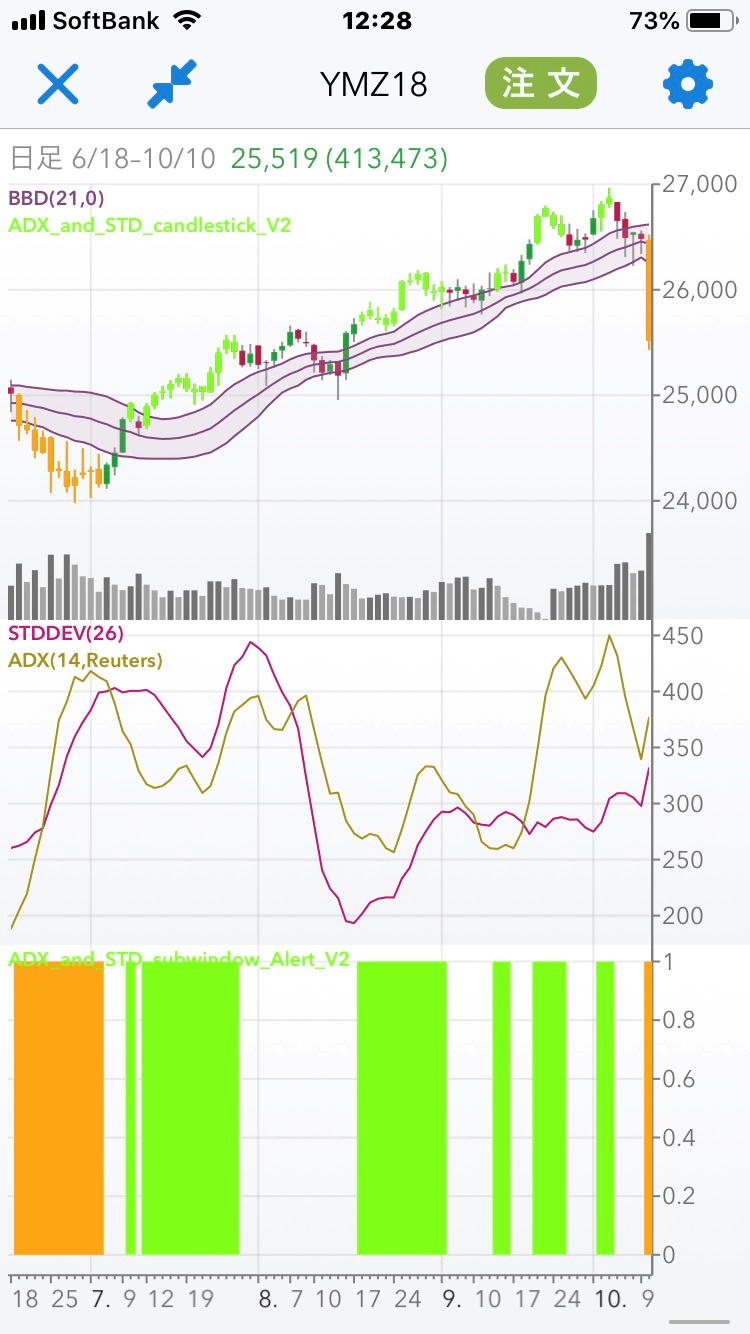

NYダウ先物(日足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

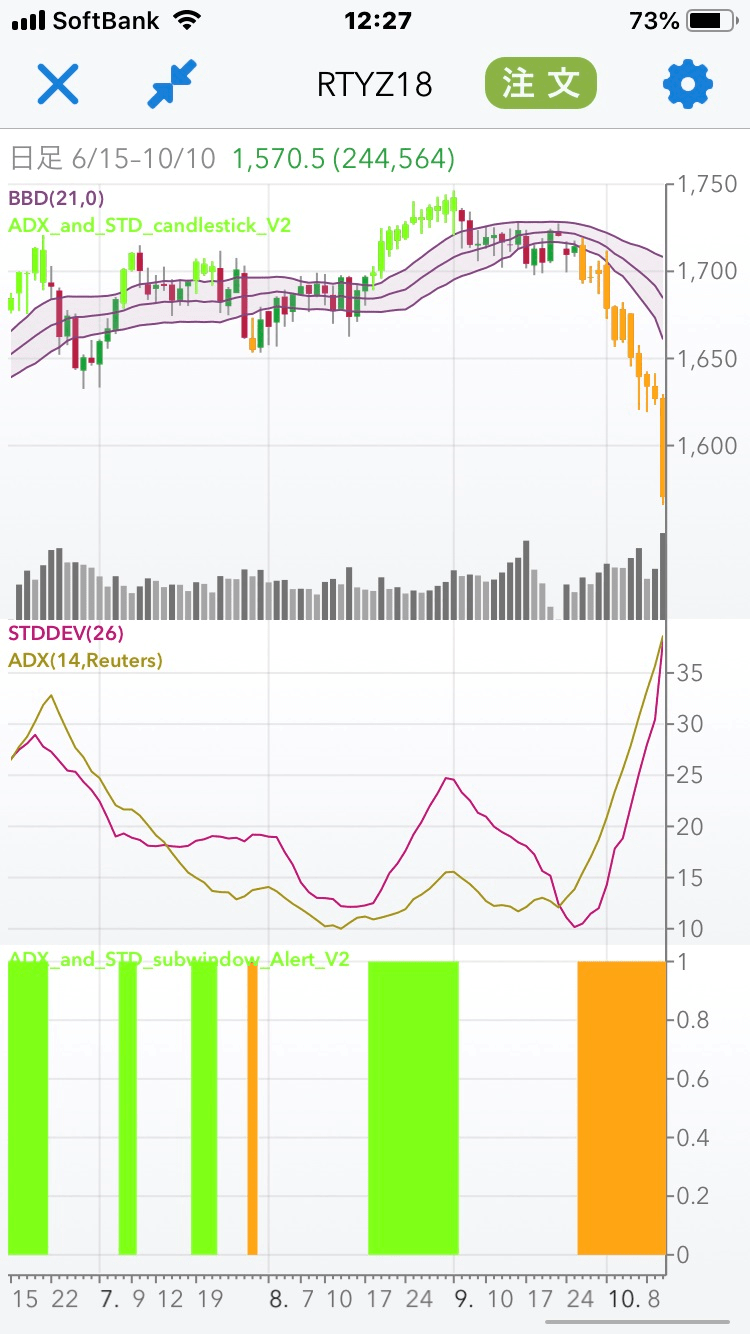

米国株が下げる兆候は出ていた。小型株のラッセル2000の相場が先行して下げていたからだ。ラッセル2000は小型株のインデックスで、小型株は借金の比率が高い銘柄が多く、金利上昇を嫌気していた。

ラッセル2000先物(日足) 標準偏差ボラティリティトレードモデル

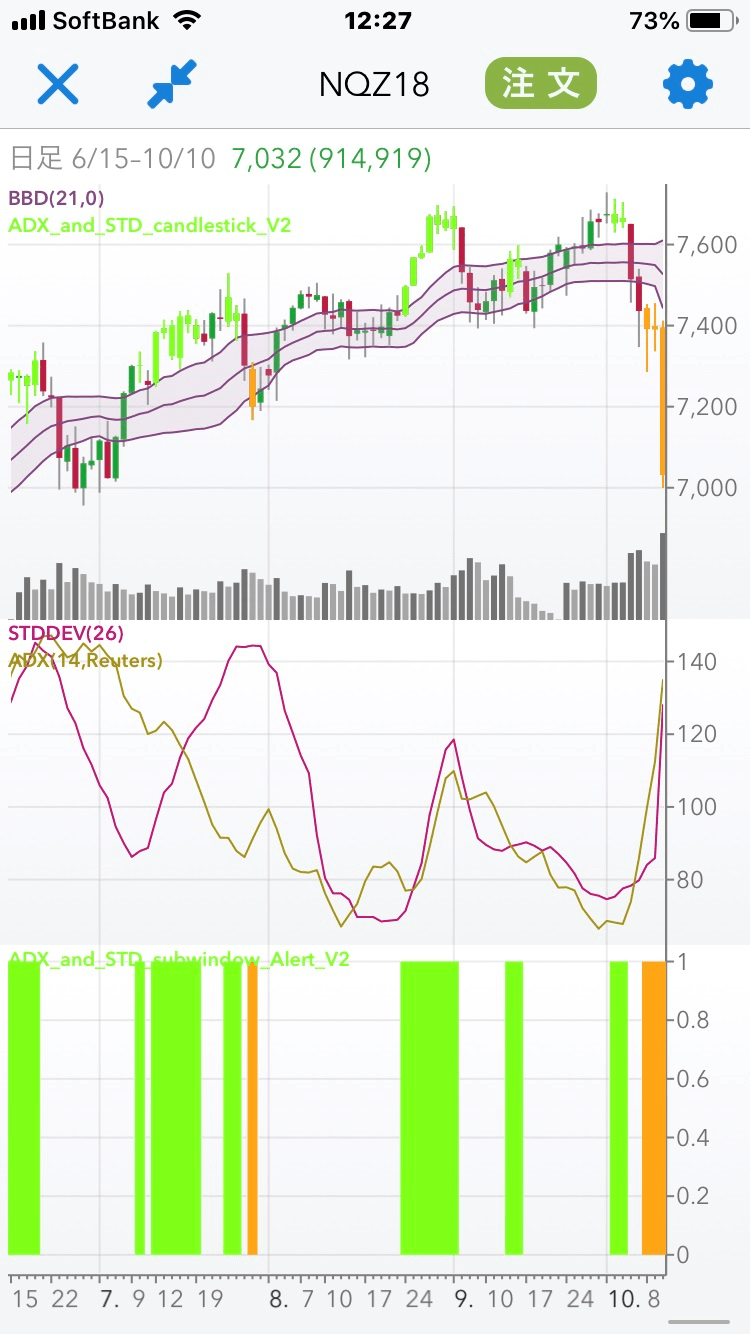

FAANGの上昇が止まったナスダック市場の下げもきつい。やはり米国株はテクノロジー株が上げないと勢いが出ない。

ナスダック先物(日足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

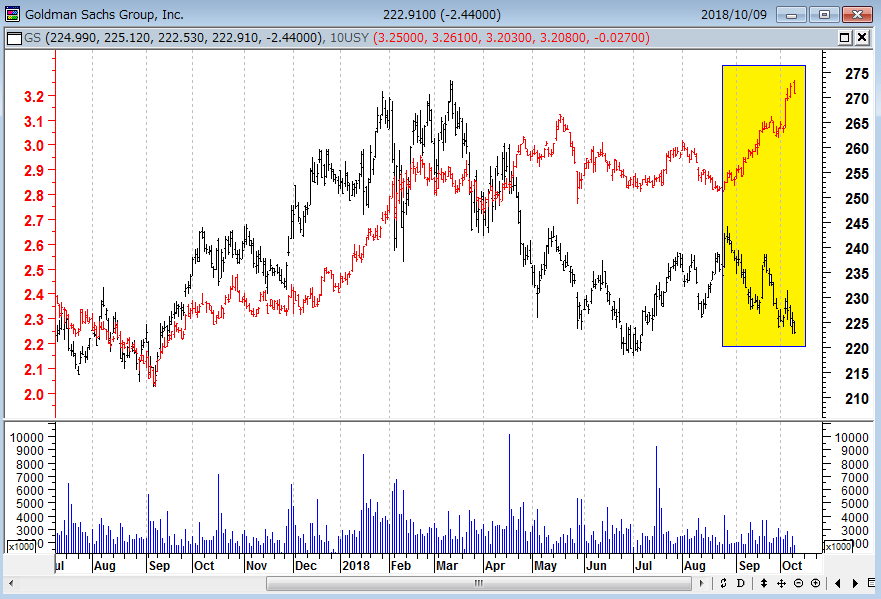

そして米国株式市場の大きな変容は、9月から長期金利の上昇に金融株が連動しなくなったことである。金融株の上がらない好景気相場は信頼度が低い。

米長期金利(赤)とゴールドマンサックス(黒)の日足

ラリー・ウィリアムズの日経平均予測

米国株の下げを受けて、10月11日の日経平均も一時1000円超の下げを記録している。

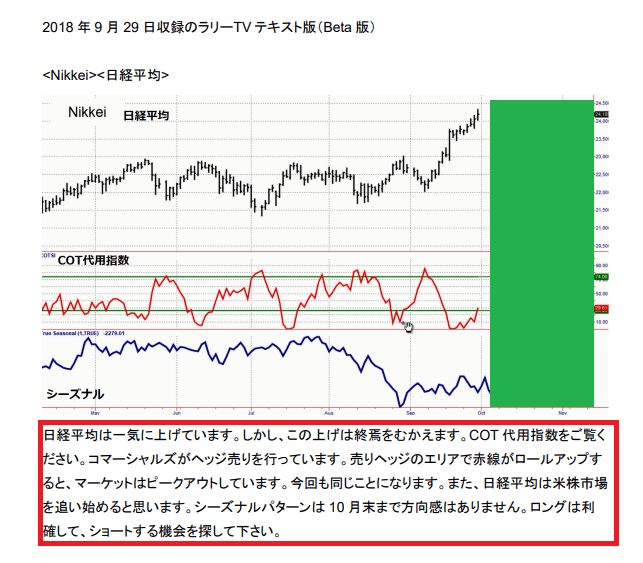

先週、ラリー・ウィリアムズは、「日経平均は一気に上げています。しかし、この上げは終焉をむかえます。COT 代用指数をご覧ください。コマーシャルズがヘッジ売りを行っています。売りヘッジのエリアで赤線がロールアップすると、マーケットはピークアウトしています。今回も同じことになります。また、日経平均は米株市場を追い始めると思います。シーズナルパターンは 10 月末まで方向感はありません。ロングは利確して、ショートする機会を探して下さい」と述べ、日経平均の下落に警鐘を鳴らしていた。

先週9月29日のラリー・ウィリアムズの日経平均予測

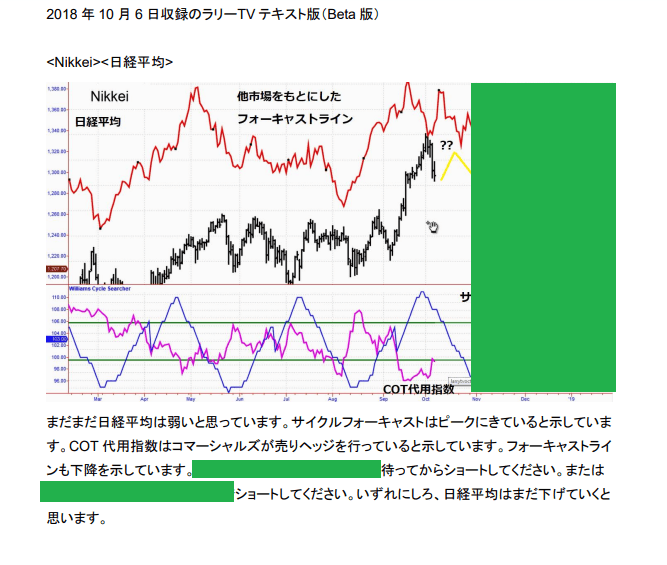

今後の方針は「戻り売り」狙いである。「少し上げてくると思うが、この先、また下げる」との見方である。

予測はあくまで予測であり、テクニカル的な条件(セットアップ)が整うまでは、筆者はポジションをとらない。ラリーもそう言っている。売買ポイントはあくまでもテクニカルに根拠を置いている。

今週10月6日のラリー・ウィリアムズの日経平均予測

炭鉱のカナリアHYGジャンク債ETFも下落

ジャンク債ETFと呼ばれる「HYG」=iBoxx $ High Yid Corp Bond ETFは、2008年のリーマンショック時も、2015年のチャイナショック時も事前に急落した。ゆえに、株式市場の炭鉱のカナリアと呼ばれている。逆に、ジャンク債相場が崩れない限りは、現行のバブル金融システムは延命しているということだ。

米長期(10年国債)金利の上昇目途について、JPモルガンのデイモンが4%または5%、新債券の帝王ガンドラックが6%という桁の飛んだ予測を出しているなか、ジャンク債のバブルも心もとなくなってきた。ジャンク債の動きから目が離せない。

‘炭鉱のカナリア’HYGジャンク債ETF(日足)

米国債の金利が上がるとどうなるか?

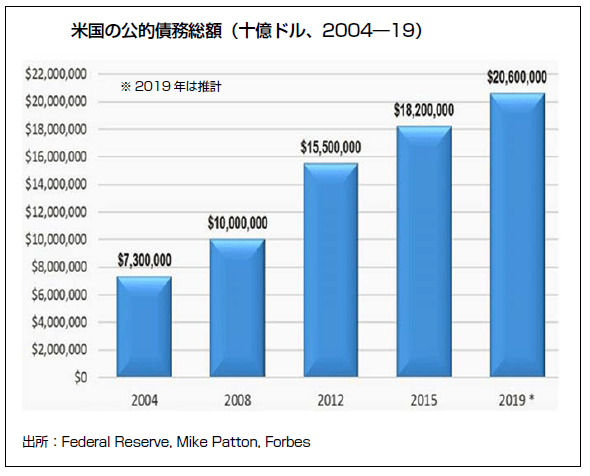

米国債の金利が上がると、企業の借り換え金利や個人のローン金利が上がり、国の利払いも増える。レーガノミクスの時代の米国の負債は1兆ドル(110兆円)だった。それがトランプノミクスの今は20兆ドル(2,200兆円)に達している。中央銀行の管理下で、低金利や量的緩和によるアダ花のようなバブルが10年も続いてきたが、この状況で金利が上がることは、トランプでなくても警戒を要する事態である。今後は米・中の貿易戦争で、中国の米国債の買い入れ額も徐々に減っていくことになるだろう。

米国の公的債務総額

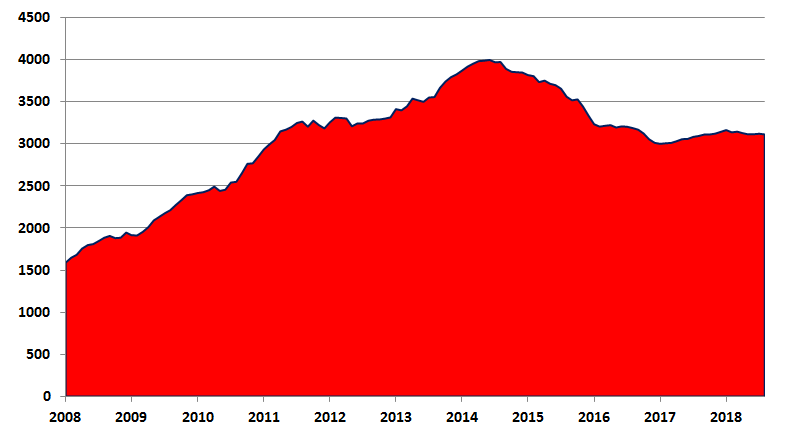

中国の外貨準備高(単位:10億ドル) 中国の米国債売りは金融市場の核兵器!?

あれから31年、ブラックマンデー2.0観測浮上中

モルガン・スタンレーは、 『日銀とECBの急速な引き締めに備えよ、1987年に学ぶ』というストラテジーレポートを発表した。2018年は1987年に酷似しているという警鐘である。

【共和党大統領の下での減税後、米経済は世界の他の国・地域を上回る速いペースで拡大、このため新任の米連邦準備制度理事会(FRB)議長は利上げしようとしている。

2018年の状況と思われそうだが、モルガン・スタンレーのストラテジストによれば、これは1987年のことだ。この過去の例に照らすと、投資家は今想定しているよりも急速な金融引き締めに備えるべきだと、ストラテジストらが9日のリポートで指摘した。

当時は現在と似た環境の中でドイツ連邦銀行が流動性引き揚げで市場を驚かせた。現在は欧州中央銀行(ECB)と日本銀行が、金融市場が考えているよりもタカ派的であるリスクがあると、ハンス・レデカー氏らが論じた。

モルガン・スタンレーが特に懸念するのは、ECBと日銀の金融緩和が2013年以降、米国の債券利回りを押し下げてきたため、反転すれば米国債が売られかねないことだ。

「リスク資産市場は波乱へと向かっているかもしれない」とレデカー氏とチームは記述している】

出所:10月10日ブルームバーグ 『日銀とECBの急速な引き締めに備えよ、1987年に学ぶ』

以下の記事は、陰鬱博士と呼ばれるマーク・ファーバーのブラックマンデーの回顧である。The Gloom, Boom & Doomレポートからの転載許可をもらって掲載している。

ニューヨーク大学教授のヌリエル・ルービニは、「驚きが発生した時に、株式や特に債券の再評価は急激で劇的になりうる。同じ混雑した取引に捕まった全てのひとは、われ先に出口へと向かう必要がでる。これまでと反対方向への群れる行動が発生する」と流動性パニックを解説しているが、典型的な例が1987年のブラックマンデーの急落である。

債券の利回りに対して1987年は株式が割高だったのだ。西ドイツの利上げとポートフォリオインシュアランス(自動売買プログラムの暴走)でブラックマンデーが起きたという説明になっているが、ブラックマンデーはそうした理由で起きたというよりも、実際は心理的な要因による流動性パニックであろう。

【1987年夏まで、米国だけでなく世界中に浮かれたムードが漂っていた。ところが、1987年夏までに、米国株が買われ過ぎている状況を懸念する予測者が出てきた。同年に株価が40%を超える上昇をみせたことを思い出してほしい。

ロバート・プレクターもそのひとりである。彼は1978年に『エリオット波動入門』を執筆したときには、ダウ平均が3000近くにまで上昇するだろうと強気を唱えていた(そして、誰にも信じてもらえなかった)。その彼が1987年9月初旬には弱気に転じたのだ。しかし、これは過半数の見解ではなかった。

NYダウ(日足)1986~1987年の波動カウントとブラックマンデー

特筆すべきはジョージ・ソロスである。彼は1987年9月28日付フォーチュン誌で巻頭を飾った特集記事「株価は高すぎるか?」で、次のように記されていた。新たな株式評価法が驚きの答えをいくつか出している。ウォールで最も成功した投資家といえるジョージ・ソロスは、激動する相場がさらに大きく高騰する可能性があると考えている。

ソロスのクォンタムファンドは、それまでの15年間、素晴らしい成功を収めてきた。しかし、10月のブラックマンデー直前には5000枚を超えるS&P500先物を買い持ちしていた。取引金額にして10億ドルを超えており、当時としては巨額であった。10月19日、ソロスはシェアソン=アメリカンエクスプレスを通じて建玉を手仕舞う決断をした。

問題は彼の大口玉が相場に重くのしかかっていたことである。S&P500先物の大口玉が売却されるという噂が広がったため、買い気配値がすべて消えてしまったのだ。なお、S&Pは8月28 日に337 で高値を付けていた。1987年11月2日のバロンズでは次のように報じている。他のトレーダーたちは苦境に陥ったクジラの鳴き声に気づき、恐る恐る、その獲物の周りをとり囲んだ。売り気配値は230、220、215、200 と下げていく。そして、立会場のトレーダーが攻撃に入った。ソロスの大口玉は195~210で売り叩かれたのである。

凄惨な悪循環だった。S&P500先物が現物よりも50ポイント(20%)ほど安く評価されたのはプログラム売買のせいではない。ソロスの大口玉のせいだ。

ソロスのクォンタムファンドは2週間で総額8億4000万ドルの損失を被った。純資産価値の32%が吹き飛んだことになる。しかし、驚くべきことに、こうした大きな挫折にもかかわらず、ソロスは今日まで極めてうまくやり続けている。

10月19日ブラックマンデー直前直後の日々は、私をひどく揺さぶった。極めて混沌としていたからだ。 自分の顧客も個人的にも稼ぐことはできた。しかし、ソロスのような賢明な人物でさえ2週間で資産の32%を失ったのだ。とすれば、私にも起こる可能性があると考えた。そこで、私は売り玉を減らし、しばらくの間、相場から離れると誓った。

先ほどロバート・プレクターが1987年9月に弱気に転じたと述べた。しかし、暴落直前に大量の売りを仕掛けて富を築いたファンドマネジャーは、友人のポール・チューダー・ジョーンズだった。彼が80年代に叩き出した運用成績はソロスよりもはるかに優れている。彼は1987年を約100%のリターンで終えたのだ!

ポールは私が今まで会った中で最も偉大で、最も誠実なトレーダーである。彼には持って生まれたトレードの本能があるにちがいない】

(マーク・ファーバー)

出所:The Gloom, Boom & Doomマーク・ファーバー博士の月刊マーケットレポート2017年11月号『1987年から30年で何が変わったのか!』 ・国内代理店パンローリングの掲載許可をとって掲載。

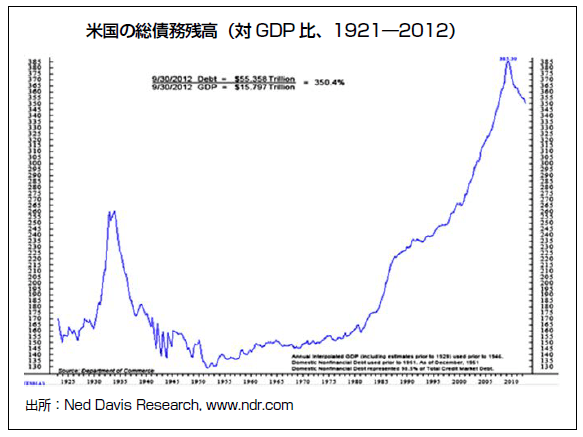

1987年はレバレッジが今よりもはるかに低かった。米国信用市場の総債務残高対GDP比は高いと言われたが170%だった。それが現在は300%を超えている。資料にはないが2012年以降、米国の債務の対GDP比は再び上昇に転じている。

米国の総債務残高(対GDP比) 1921年~2012年

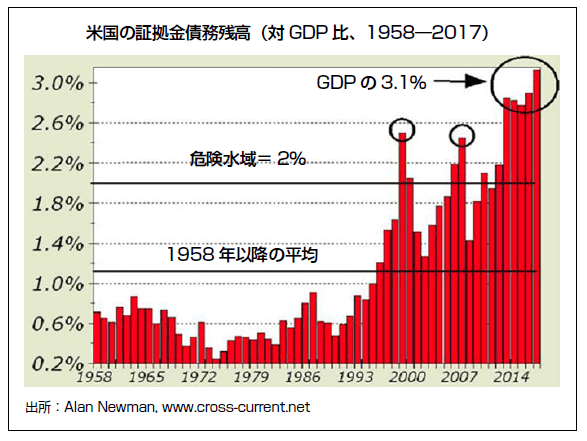

1987年当時の金融システムは現状よりもはるかに健全だったといえる。証拠金債務の対経済比は80年代に上昇したものの、それは60年代後半に比べて、はるかに高いわけではなかったからだ。現在の3分の1にも満たない。

米国の証拠金債務残高(対GDP比) 1958年~2017年

バブル相場にロジック(合理性)はないが…

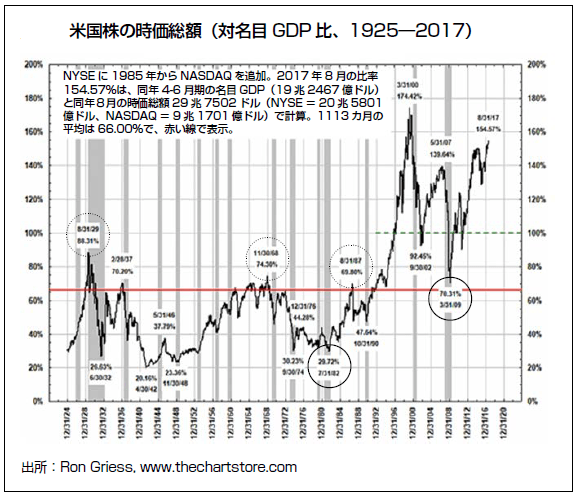

NYSEとナスダックの合計時価総額を米国の名目GDPで割った値であるウォーレン・バフェット考案の<バフェット指数>(100%を超えると過熱水準)をみると、現在は150%程度と2000年のITバブル時に近い水準となっている。今の150%という数字はITバブルの時と違って、全セクターバブルである。だから、バブルと認識できない。GDPが増えないのに株だけ上がっているというのはいかにも不健全だ。

エール大学のロバート・シラー教授が考案した<シラーPER>も現在30倍を超えているが、過去の相場で<シラーPER>が30倍を超えたのは2000年のドッドコムバブル時と世界恐慌がおこった1929年の2回しかない。通常のPERも歴史的に高水準にあるが、悪材料が出ても市場は材料視しておらず、その楽観は過剰と判断される水準に達している。

現在の相場はファンダメンタルズが正当化する範囲を超えているが、これこそがバブル相場の特徴である。「まわりはみんな儲けている…自分だけが取り残される」という焦りや恐怖の心理的相場は、相場から合理性を奪ってしまうのである。

1987年8月高値の米国株はテクニカル的見地からは極めて買われ過ぎであったものの、時価総額対GDP比からみれば、歴史的には現在のような膨張の足元にも及ばなかったのだ。

米国株時価総額の対名目GDP比(バフェット指数)1925年~2017年

相場のクラッシュはいずれも政策金利の引き上げが原因

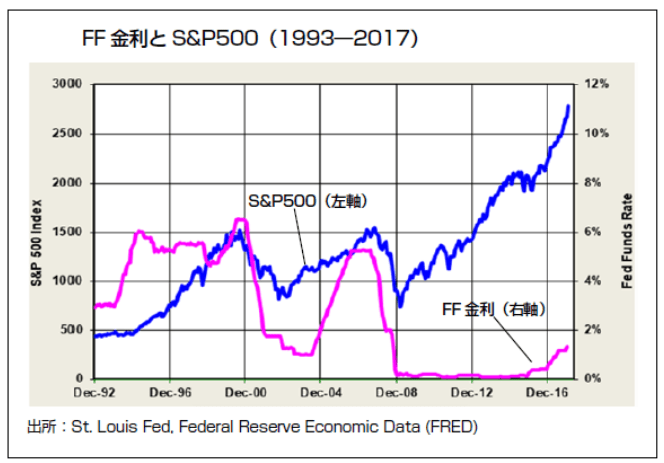

1970年代初頭のニフティ・フィフティ(素敵な50銘柄)相場、1990年代後半のITバブル、2008年の金融危機(リーマンショック)の暴落は、結局、政策金利の引き上げが原因だった。

FF金利とS&P500 1993年~2017年

今年の1月に ダブルライン・キャピタルで最高投資責任者を務める新債券の帝王ジェフリー・ガンドラックは、「金利急騰とドル安が財政赤字拡大とともに起こるのは危険なカクテルであり、1987年のブラックマンデー相場を想起させる。今年の相場の成功にとって重要なのは、2017年に相場が熱狂の局面に入ったことを理解することだ。S&P500が今年下がるとの自分の考えは、10年債利回りが3%を上回って加速し始めれば、極めて強い確信となる」とコメントしていた。また、S&P500種株価指数が2018年通年で下落するとの予想を示、仮想通貨や、短期的な利益を狙う新興市場での取引についても警鐘を鳴らしている。

トランプの経済政策は短期的な経済的効果や株高効果をもたらしている。しかし、それは米政府の財政赤字を急増させることになるだろう。赤字拡大と金利上昇とドル安という危険なカクテルには気をつけたい。

(石原 順)

外部リンク

この記事に関連するニュース

-

強すぎる米国株に付いていけない日本株。エヌビディア決算は期待上回れず

トウシル / 2024年11月25日 12時10分

-

株式市場の「強気の終焉」に備える 「買い遅れる恐れ」と「強気の罠」のはざまで(土信田雅之)

トウシル / 2024年11月22日 8時0分

-

トランプトレードの賞味期限は?両立難しい株高と金利高。相場の味方「ハネムーン期間」は100日(土信田雅之)

トウシル / 2024年11月15日 8時0分

-

与党大敗後の日経平均上昇はもう限界?米大統領選と米国株を総点検!(土信田雅之)

トウシル / 2024年11月1日 8時0分

-

ポール・チューダー・ジョーンズ:「われわれは破産するだろう…全ての道はインフレに通じる」

トウシル / 2024年10月31日 16時46分

ランキング

-

112月の電気代、大手9社で値下げへ 1月からは補助金も再開

日テレNEWS NNN / 2024年11月28日 15時14分

-

2ダイハツ 軽トラ「ハイゼット トラック ローダンプ」約5千台リコール届け出

ABCニュース / 2024年11月28日 15時44分

-

3ヨーカ堂買収、争奪幕開け 入札に住商や米ファンド

共同通信 / 2024年11月28日 22時9分

-

4東京4位、日本から4都市 世界都市ランキング100

共同通信 / 2024年11月28日 14時52分

-

5業績悪化のユニチカ、上埜社長ら全取締役が辞任へ…ガバナンス強化に向け新体制へ

読売新聞 / 2024年11月28日 18時35分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください