日米市場の波乱は続く?東証マザーズは?

トウシル / 2018年10月12日 7時49分

日米市場の波乱は続く?東証マザーズは?

米国株急落で投資家心理がリスクオフを鮮明に

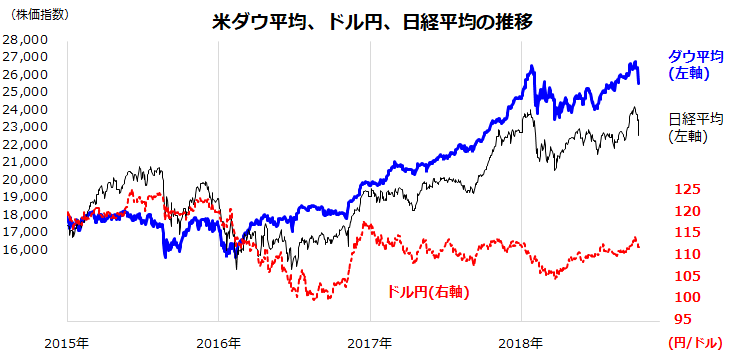

今週の日米市場では、投資家心理がリスクオフ(回避)姿勢を鮮明にしたことで株価が急落しました。米国のNYダウ平均は10日に前日比831ドル安と大幅に下落。為替のドル円が112円台前半に下落した(円高となった)ことを受け、日経平均は11日に前日比915円安となる下落を余儀なくされました(図表1)。

悪材料としては、

(1)米長期金利が3.2%台まで上昇した

(2)米中貿易戦争の激化が不安視された

(3)IMF(国際通貨基金)が最新の「世界経済成長見通し」で主要国の経済成長率予想を下方修正した

などが挙げられます。

米国市場で投資家の「恐怖心」(市場参加者の相場変動予想)を反映するとされるVIX指数は22.9まで急上昇。本年2月5にVIX指数が急上昇し、それを受けたアルゴリズム取引(自動取引)で米国株価が急落。VIX指数が一段と上昇して世界株式を急落させた「ボラティリティショック」を想起させる波乱となりました。

ただ、11日の株価下落を経た日経平均の予想PERは約13.1倍まで低下。2月初旬の株価急落前の約15.8倍より低水準となっています。目先の相場波乱を見据えても、中長期の視野でみると日本株は買い場を迎えていると考えています。

当面は、10日にやや安定をみせた米長期金利の動向、金利上昇を嫌気して下落したナスダックなど米国株の落ち着き、今週発表がスタートする企業決算と業績見通しなどを市場は注視すると思われます。

図表1:米国株の急落と為替の円高が日経平均急落の背景

長期金利上昇で米国株式の下落は続くのか

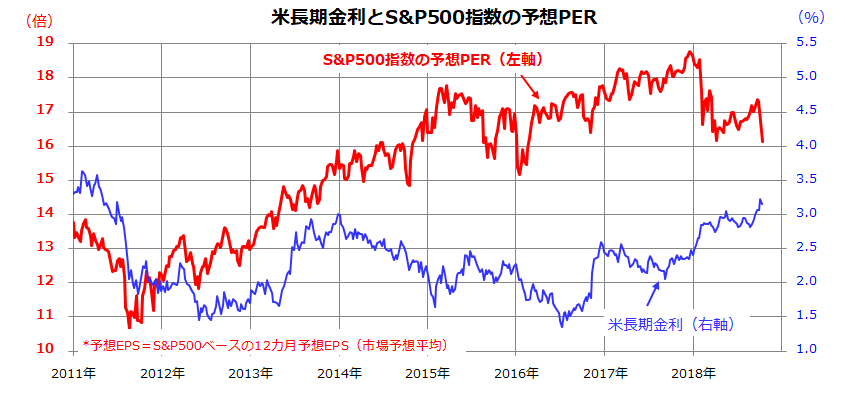

米長期金利の上昇が内外市場の波乱要因とされています。図表2は、米長期金利(10年国債利回り)と米国株式(S&P500指数)の予想PER(12カ月先予想EPS[1株あたり利益]の市場予想平均をベースにした株価収益率)の推移を示したものです。

長期金利は約7年ぶりとなる水準に上昇していますが、株式の予想PERは約16.1倍と本年1月時点の予想PER(約18.5倍)と比較して低くなっています。ここから、最近までの米国株式堅調が「根拠なき熱狂」ではなく、業績拡大見通しを背景とする「根拠ある株価上昇」であったことがわかります。

実際、S&P500指数の予想EPSは9月末時点の168.45ポイントから10月に入っては172.58ポイントに増加。12カ月累計EPS(実績:138.29)に対して約24.8%の増益が見込まれています。参考までに、1991年以降の予想PERの算術平均は16.1倍と現水準と同様である一方、長期金利の平均は4.4%と現水準(約3.2%)はいまだ低水準に留まっています。

図表2:米長期金利上昇が株式の予想PERに圧力?

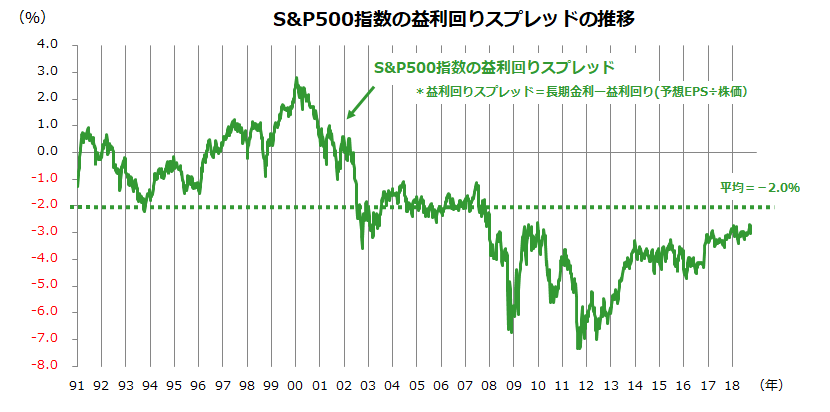

株価の「割高」や「割安」はモノサシ(バリュエーション指標)の種類や時間軸により評価が異なります。本稿は、簡便なバリュエーション手法として著名な「FEDモデル(通称)」で分析します。

これは、アラン・グリーンスパン氏が議長をしていたFRB(米連邦準備制度理事会=FED)が1997年に米議会に提出した報告書に取り入れた「益回りスプレッド分析」として知られています。

予想PERの逆数(予想EPS÷株価)である「益利回り」と米長期金利との差(=益利回りスプレッド)を試算し、その高低で「債券と比較した予想PERで株式が割高なのか割安なのか」を評価します。益利回りスプレッド(長期金利-予想益利回り)は、数値が高いほど株式が債券と比較して「割高」と判断され、数値が低いほど「割安」と判断されます(図表3)。

現在の予想PER(約16.1)から算出した益利回りは約6.2%ですので、長期金利(約3.2%)との差は「-3.0%」となります(10月10日)。1991年以降の益利回りスプレッドの算術平均(-2.0%)と比較すると、現在の米国株式は「金利水準を加味したPER面で株式が過度に割高」とは言えません。

たとえば、2000年初めのITバブル時にはS&P500指数の予想PERが25~26倍に拡大。長期金利も6.7%まで上昇しましたので、益利回りスプレッドは当時+2.8%まで上昇(2000年1月)。「株式は債券と比較してかつてないほど割高」となった結果、株式はその直後に弱気相場(ITバブル崩壊)を迎えました。今後の米国市場は、金利上昇のペースが緩やかに留まるか否かに加え、収益拡大期待をエンジンとする「業績相場」を維持できるか否かを見極める必要があります。

図表3:益利回りスプレッドでバリュエーションを分析する

東証マザーズを押し下げてきた外部要因を警戒

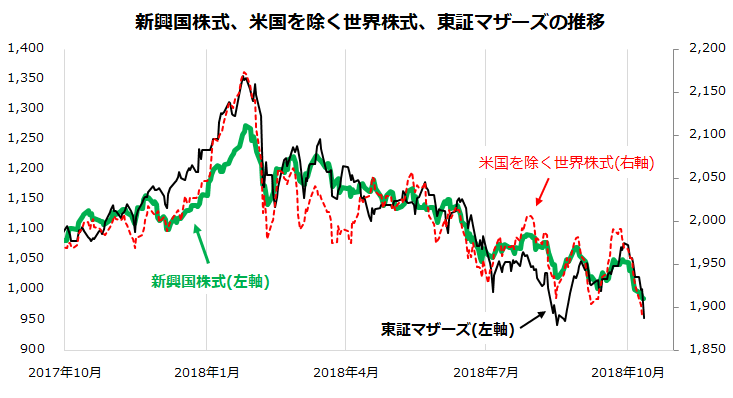

今年の国内市場では東証マザース指数の低迷が目立っています。年初来騰落率で比較すると、日経平均の▲0.8%、TOPIXの▲6.4%に対し、東証マザース指数は▲22.7%と劣勢を鮮明にしています。

同指数は、東証マザーズ上場の257銘柄を対象とした時価総額加重平均指数です。東証マザーズは、創業後間もない新興企業群のため上場基準を緩和し、収益実績が十分ではないベンチャー企業に資金調達の場を提供するために開設された市場です。1月24日を高値に低迷し、8月にいったん底入れしたかに見えた後、10月に入り再び下落に転じました。

図表4は、新興国株式、米国を除く世界株式、東証マザーズの推移を比較したものです。東証マザーズと新興国株式が高い相関で低迷を続けてきたことがわかります。米国を除く世界株式とも相関性が高く、「米国金利の上昇」に伴う「流動性リスク」を不安視した弱気相場に転じたようにみえます。

米国の金利上昇は高PER銘柄に圧力をかけやすいと言われます。東証マザーズ指数の予想PERは約85.1倍(2018年の市場予想平均)と依然高く、株価が下落した現在でも他市場と比較した「割高感」が否めない状況です。東証マザーズの先行きには、(意外にも)米金利の落ち着きや新興国株式の安定が重要な鍵となりそうです。

図表4:東証マザーズと新興国株式の相関性が高まっている

▼著者おすすめのバックナンバー

2018年10月5日: 相関9割!日経平均とダウ×ドル/円。年末高と積立投資の本質を考える

2018年9月28日: インバウンド株に戻り期待?人民元回復と帰国後消費が支え

2018年9月21日:「年末高」は今年も?日経平均の上値目途とリスク要因

▼他の新着オススメ連載

今日のマーケット・キーワード:『街角景気』は小幅悪化も回復基調は継続

今日、あの日:サントリーホール開館【32年前の10月12日】

(香川 睦)

この記事に関連するニュース

-

強すぎる米国株に付いていけない日本株。エヌビディア決算は期待上回れず

トウシル / 2024年11月25日 12時10分

-

株式市場の「強気の終焉」に備える 「買い遅れる恐れ」と「強気の罠」のはざまで(土信田雅之)

トウシル / 2024年11月22日 8時0分

-

トランプ再選がもたらす「残酷な結末」 ~米大統領選後の「金融市場」の展望【解説:三井住友DSアセットマネジメント・チーフグローバルストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月7日 16時55分

-

トランプ氏当選確実に、米大統領選。日経平均5万円、5年以内に達成と予想する理由(窪田真之)

トウシル / 2024年11月7日 8時0分

-

与党大敗後の日経平均上昇はもう限界?米大統領選と米国株を総点検!(土信田雅之)

トウシル / 2024年11月1日 8時0分

ランキング

-

112月の電気代、大手9社で値下げへ 1月からは補助金も再開

日テレNEWS NNN / 2024年11月28日 15時14分

-

2ダイハツ 軽トラ「ハイゼット トラック ローダンプ」約5千台リコール届け出

ABCニュース / 2024年11月28日 15時44分

-

3ヨーカ堂買収、争奪幕開け 入札に住商や米ファンド

共同通信 / 2024年11月28日 22時9分

-

4東京4位、日本から4都市 世界都市ランキング100

共同通信 / 2024年11月28日 14時52分

-

5業績悪化のユニチカ、上埜社長ら全取締役が辞任へ…ガバナンス強化に向け新体制へ

読売新聞 / 2024年11月28日 18時35分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください