次の危機のトリガーは「危険なカクテルの完成」となるドル安か!?

トウシル / 2018年11月8日 16時43分

次の危機のトリガーは「危険なカクテルの完成」となるドル安か!?

雰囲気は年末までイケイケドンドン!?

FAANG、MANT、GAFAといったハイテク銘柄群を買い、過去9年間勢いに乗ってきた米国のミレニアル世代の株式ファンドマネージャー達は、この10月のナスダック急落にはちょっと肝を冷やしたようだが、彼らは買いをやめることはない。

このレポートでご案内の通り、トランプ政権になってからはボルカールールが事実上撤廃されており、ウォール街はリーマンショック前の「イケイケドンドン」といった雰囲気に戻りつつある。ウォール街の昨年の平均給与は約4,700万円となり、金融危機以降で最高を記録しているのだ。

アマゾンは10月から急落に見舞われたが、それでも年初からのリターンは11月8日現在プラス50%もある。アマゾンは反トラスト法(日本でいう独占禁止法)的な分割のリスクはあるが、最強銘柄のアマゾンを買いたいという運用者は多い。

アマゾンのビジネスモデルは、ウォーレン・バフェットの<調達コストゼロ>のビジネスモデルと共通する部分も多く、あのハイテク株嫌いのウォーレン・バフェットでさえ、「われわれの時代が生んだ最高の経営者」とアマゾンCEOのジェフ・ベゾスを絶賛している。

アマゾン株の日足を見てみよう。現在、相場の方向性の強さを表すADXと標準偏差ボラティリティがピークアウトし、10月からの売りトレンドはいったん終息した格好となっている。

アマゾン(日足) 順張りの「標準偏差ボラティリティトレードモデル」

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート

それなら、押し目買いをしようというのがミレニアル世代だ。ADXと標準偏差ボラティリティが低下中のトレンドレスなアマゾン株の現在の環境では、<逆張りの押し目買い>を狙っているのだという。

アマゾン(日足) 逆張りの「ATRチャネルトレードモデル」

下段:ADX(14)・標準偏差ボラティリティ(26)

出所:パンローリングカスタムチャート

以下は、過去20年間のダウ総合65種平均(Dow Jones Composite Average)の過去20年間のシーズナルサイクルである。10月半ば以降の相場は年末まで大きく上昇し、とくにテクノロジー株のセクターやそれらの銘柄が多いナスダック100の相場ではそれが顕著となっている。株式運用者はボーナスをもらうためにハイテク株に賭けている。成功しようが失敗しようが、彼らが買いをやめることはないのである。

ダウ総合65種平均(Dow Jones Composite Average)の過去20年間のシーズナルサイクル

10月半ば買い翌年4月末売りの半年投資の循環になっている

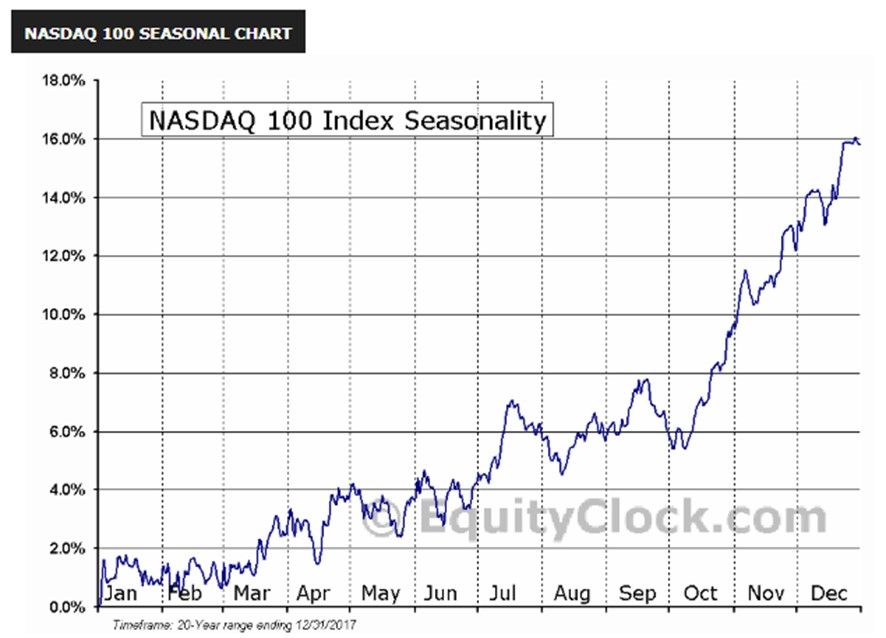

ナスダック100の過去20年間のシーズナルサイクル

年間を通して上げっぱなし…10月半ばから年末までは急激な上昇となっている

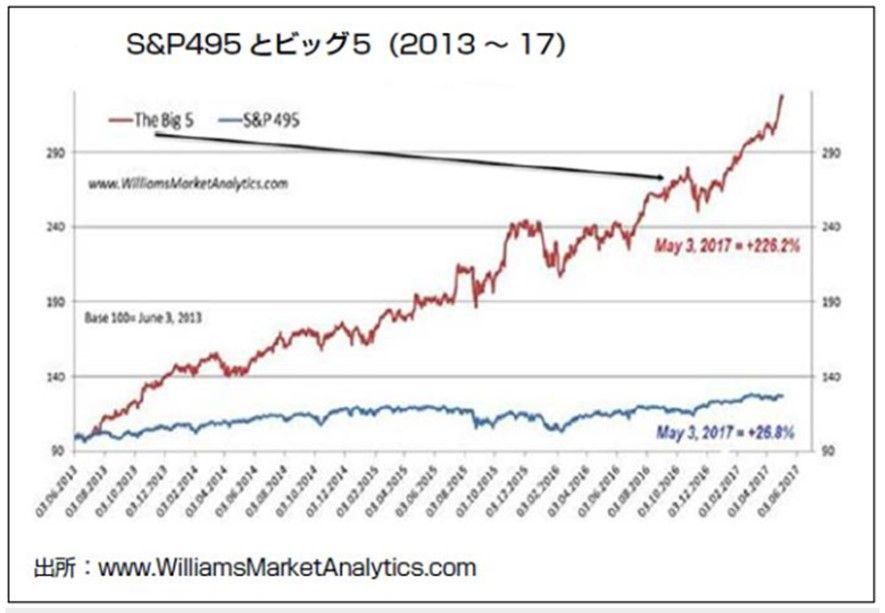

極端なことを言えば、米国株はビッグ5という5銘柄の成績である。今後も米国株の行方を決めるのは、この先もビッグ5(アップル・アマゾン・グーグル・フェイスブック・マイクロソフト)という5銘柄の動き次第だろう。

S&P495とビッグ5(アップル・アマゾン・グーグル・フェイスブック・マイクロソフト)

「S&P500は2013年中旬以降、年率わずか6.1%に過ぎない。一方、ビッグ5指数は同期間に57.3%とべらぼうに高い評価をされている」(マーク・ファーバー)

次の危機のトリガーは危険なカクテルの完成となるドル安か!?

中間選挙は市場の下馬評通りの結果であった。予想通り「ねじれ議会」が誕生したので、トランプ政権はますますプロレス的な言葉の政治になりそうだ。運用者が気にしているのはトランプ米大統領の為替・通商政策だが、それ以上に長期金利と骨抜きで野放図になっているボルカールールの行方が気になるようだ。

「赤字拡大と金利上昇とドル安の組み合わせは危険なカクテルで1987年のブラックマンデー環境をほうふつさせる」と新債券の帝王ジェフリー・ガンドラックはかねてより述べている。現在、米国では赤字拡大と金利上昇が継続しており、これにドル安が加わるとインフレ圧力がかかって、ブラックマンデー2.0の環境が出来上がる。

共和党でも民主党でも米国の赤字は減らない。共和党はトランプ大統領のバラマキで赤字拡大、対する民主党の政策は本来、大きな政府だからだ。FRB(米連邦準備制度理事会)は今年あと1度、来年は3回~4回の利上げを想定している。現在の市場の焦点はこの利上げに株式市場が耐えられるかだ。

米国の利上げとバブルの崩壊

米国株の上昇はトランプ大統領のばらまき政策を受けても長期金利がそれほど上がらなかったことが大きい。米国の経済は株式市場と言うよりは、住宅市場で成り立っている。住宅の値上がりが経済を引っ張ってきたのだ。家が売れないと消費も伸びない。だが、米長期金利は先週金曜日に一時3.22%とおよそ2週間ぶりに3.2%台に乗せてきた。10月の米雇用統計で賃金の上昇率が9年半ぶりに3%を上回ったことで、FRBは利上げを継続せざるを得ない状況となっている。

米10年国債金利(日足)とMACDの売買シグナル

132年の歴史をもつ米小売り大手シアーズの10月の倒産はアマゾンに殺されたという事も出来るが、「小売りもやっている不動産屋」というダイエーと同じビジネスモデルでの崩壊である。シアーズはリーマン危機時に倒産してもおかしくなかったが、ゼロ金利とQE(量的緩和)でここまで延命できたといえるだろう。今回のシアーズの倒産は、金利の上昇でとどめを刺されたのである。

世の中には預金・株・債券・為替・コモディティ・不動産などいろんな金融商品があるが、これらはすべて同じものである。すべての金融商品の値段はキャッシュフローの集合体の現在価値、簡単に言うとすべて<債券>に置き換えられるからだ。

例えば、ドル/円レートは米国の国債と日本の国債の交換、株式は償還期限のない債券である。不動産価格も収益還元法という利回りで決まる。要するにこの世のすべての金融商品は<金利>というファクターでみるとすべて同等に扱えるのである。

不動産価格は収益還元法で債券に置き換える事が出来る。利上げや長期金利の上昇は不動産価格にネガティヴだ。金利が上がると、不動産価格は上がらなくなる。

米小売り大手シアーズの倒産と株価の推移

KBホームとNYダウ(月足)1995年~2018年

NYダウは住宅株に遅れて天井を付ける…

では、株安や不動産安という景気後退を懸念してFRBが利上げを停止した場合はどうか?米国の利上げ停止はドル安につながりインフレになってしまう。だから、FRBは利上げを続けるしかない。現在の中央銀行バブルの終わりはインフレだ。インフレになったら、FRBは利下げもQE4も出来ない。問題は、利上げに株式市場がどこまで耐えられるかである。

為替市場は「逆張り」取引が好循環

FRBの12月利上げは既に市場に織り込まれ、運用者の関心は来年以降の利上げ回数に向かっている。現在、イールドカーブはフラット形状であり、為替市場には大きなトレンドが発生しにくい。長期金利の急騰がなければ、基本はレンジ相場であろう。

以下は筆者が11月3日の大阪でのセミナーで、【石原順セミナー参加者特典】として希望者にサンプル配布した楽天MT4版「逆張り売買シグナル」のチャートである。ドル/円の直近の売りシグナルはストップロス注文がヒットしてしまったが、ユーロ/円とポンド/円は利が伸びている。

逆張りは相場に逆らってポジションをとる売買手法であり、ストップロスを置かないと大きな損失を被る可能性がある。それらに十分留意したうえで、使っていただきたい。逆張り取引は、あらかじめストップ注文を置いておくか、最悪でも「間違ったと思ったら直ちに損切りすること」が重要である。

ドル/円(日足)

下段:ストキャスティクス5.3.3・ADX(14)

出所:楽天MT4・石原順インジケーター

ポンド/円(日足)

下段:ストキャスティクス5.3.3・ADX(14)

出所:楽天MT4・石原順インジケーター

ユーロ/円(日足)

下段:ストキャスティクス5.3.3・ADX(14)

出所:楽天MT4・石原順インジケーター

(石原 順)

外部リンク

この記事に関連するニュース

-

FX個人投資家の期待は、円安?円高? 最新ドル/円ポジション状況

トウシル / 2024年11月20日 10時3分

-

米インフレ懸念でFRBは利下げに消極的。今週のドル/円は4円の円安。来週のドル/円は160円か

トウシル / 2024年11月15日 9時58分

-

米追加利下げでドル/円は152円まで円高。これからの個人投資家のドル/円戦略は?

トウシル / 2024年11月8日 10時22分

-

トランプトレードと2025年の債務上限危機

トウシル / 2024年11月7日 16時37分

-

ポール・チューダー・ジョーンズ:「われわれは破産するだろう…全ての道はインフレに通じる」

トウシル / 2024年10月31日 16時46分

ランキング

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください