2019年投資見通しを踏まえた長期投資戦略

トウシル / 2018年12月5日 9時25分

2019年投資見通しを踏まえた長期投資戦略

年末が近づいてきて、そろそろ来年の市場見通しに注目が集まる時期だと思います。「目先の市場動向にとらわれず投資をしよう」と長期投資の観点から書いてきましたが、短期的な売買をしない長期投資でも、市場の動きを予想しておくことには意味があります。

あらかじめ市場の下落を予想していれば、例えば実際に下落し評価損が膨らんだとしても、慌てず、長期投資を継続できるからです。

2019年の市場見通し

最初に断っておきますが、これから紹介する市場見通しは、あくまで筆者の私見であり、的中する保証もありません。従って、参考程度にしてください。

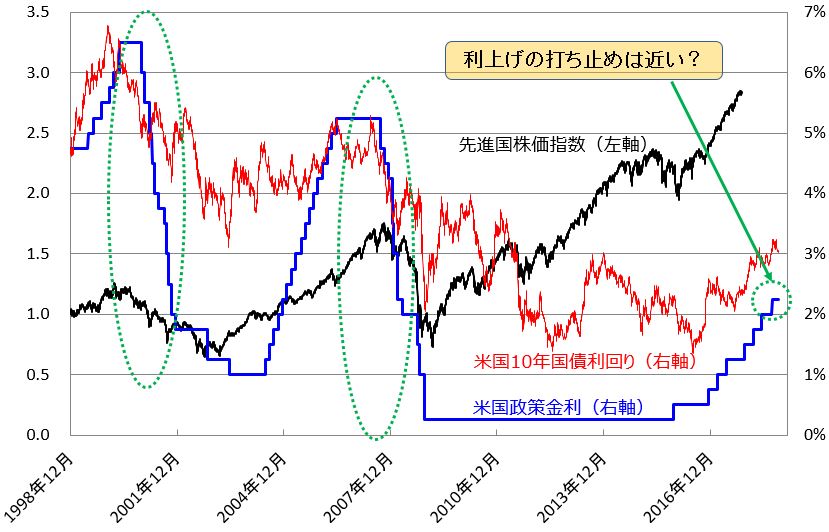

前回(下げ相場は予測できる?景気と金利と株価のカンケイ)、米国の利上げが終わるときには、すでに景気を引き締め過ぎており、景気の悪化が始まっているケースが多いこと、利上げ終了後は、債券の買いが活発化し長期金利が低下、さらに株価の下落につながる、という流れをグラフ1を使い、お伝えしました。

グラフ1:米国政策金利と米国10年国債利回り、先進国株価指数の推移

先週のFRB(米連邦準備制度理事会)のパウエル議長の発言で、米国の利上げの打ち止めが近づいているとの観測が強まっています。筆者は早ければ、来年の半ば頃には利上げが打ち止めになるのではないかと考えています。現状、米国経済は堅調ですが、他国の経済状況は芳しくありません。

米国景気が減速すれば、世界経済全体としても減速の兆しが出るでしょう。米国も景気サイクルで言えば、好況期の終盤に差し掛かっています。通常、FRBの利上げが打ち止めになる頃には、すでに利上げで景気を引き締めすぎており、やがて景気に減速感が出てくるのが過去のパターンです。

2020年に米国が不況入りするとの見方が市場では多いですが、半年先を見る景気先行指数等の先行指標では、来年中頃には、景気減速が確認されると見ており、その後、間をおいて市場の調整が始まると予想しています。

まとめると、来年の市場見通しは、次の通りです。

・早ければ、来年半ば頃には、米国の利上げが終わる。

・経済指標等で米国景気の減速が現れたら、米国10年国債利回りが低下する。

・利上げが終わり、米国債利回りが低下した後、少し遅れて、株式市場の調整が始まる。(※ただし、株価の調整は再来年になる可能性あり)

あくまで、筆者の個人的な予想ですが、来年後半以降は厳しい状況になるのではないかと見ております。

市場見通しを受けた長期投資戦略

筆者の来年の市場見通しは明るいものではありませんが、それを踏まえた長期投資戦略について書きたいと思います。

戦略はシンプルです。もし市場が下落しても、そのまま投資を続けます。そんなことをしたら、損をしてしまうではないかと思われるかもしれませんが、これまでもこのコラムで書いてきましたように、長期投資であり、「世界経済は一時的な減速や後退があっても長期的には成長が続く。それに従い、市場は長期で均せば、上昇する」ということを前提に投資しているため、慌てて売却せずに、そのまま投資を続けるのがベストという考えです。

ただ指をくわえて、市場の下げを見ているのはつらいと思いますが、長期投資で一旦保有している有価証券を売却すると、再度投資するタイミングを掴むのは、大変困難です。米国の投資研究では、タイミングを図って売ったり買ったりするよりも、市場の下落の直撃を受けても投資をそのまま長期継続する方が良い結果になるとされています。

なお、できる限り、積立投資を行うことをお勧めします。積立投資であれば、価格が下がれば、安く投資をすることが可能です。単価が平均買付コストを上回れば、利益となりますので、「単価が上がるか、平均買付コストが下がること」が利益を上げるためには重要です。そのため、下落局面で安く投資をして平均買付コストを下げることは、最終的に利益を上げるために有効な手段といえます。

長期投資できない人のための投資戦略

長期的な資産形成を目指すものの、どうしても下落局面で、評価損が膨らむのは嫌だという方もいらっしゃると思います。その場合は、価格変動が大きい株式等の資産を減らし、価格変動が小さい債券などの資産を増やすことで、リスクを下げるという対策があります。ポートフォリオのリスク水準が下がりますので、株式市場が調整をする局面では、下落リスクを一定程度、抑制することができます。

ただし、下げたリスクを再び上げることは難しいと思います。リスク水準を上げたり下げたりするということは、タイミングを取った投資をしているのと同じであり、長期的にはあまり良くない結果になることが多いです。

また保有している有価証券をいったんすべて売却するという対策もありますが、完全に長期投資を中止してしまうことになり、そこから投資を再開するのは、前述のポートフォリオのリスクを下げる方法以上に困難で、長期的な資産形成を図るのであれば、あまりお勧めできません。

本気で長期的な資産形成を目指すのであれば、やはり長期積立投資を行うことがお勧めです。さらに、市場の先行きについて把握しておけば、仮に下落局面が来たとしても、想定の範囲ということで慌てずにすみますので、情報についてアンテナを張ることも大切です。

投資の基本は安く買い、高く売ることです。長期投資で、市場がもし下落すれば、それは売り場ではなく買い場である可能性が高いということを忘れないでいただきたいです。資金に余裕があれば、下落局面では売り逃げよりむしろ買うことを検討すべきと思います。

(大澤 健吾)

この記事に関連するニュース

-

トランプ次期大統領の財政政策への期待値だけではない…〈利下げ開始〉後も米金利が上昇し続けるワケ【マクロストラテジストが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月23日 9時15分

-

NISA×高配当株投資:失敗しやすい人の三つの共通点

トウシル / 2024年11月18日 7時30分

-

日本株は「徐々にレンジを切り上げる展開」を予想 ~先月の金融市場の振り返りと見通し【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月7日 9時50分

-

与党大敗後の日経平均上昇はもう限界?米大統領選と米国株を総点検!(土信田雅之)

トウシル / 2024年11月1日 8時0分

-

S&P500 がランク急上昇、今後は全世界株式も? 最新DC投信マーケット解説2024年10月号

Finasee / 2024年10月31日 14時0分

ランキング

-

1コーヒー豆が歴史的高騰、NY市場で最高値…産地のブラジルやベトナムで不作

読売新聞 / 2024年11月29日 0時0分

-

2LUUPと交通違反、タイミーと闇バイト、メルカリとさらし行為――“性善説サービス”はいずれ崩壊するのか

ITmedia ビジネスオンライン / 2024年11月29日 8時10分

-

3侮ると危険すぎる「ドローン」のサイバーリスク 狙われるデータ、対策している企業はごく僅か

東洋経済オンライン / 2024年11月29日 8時0分

-

4「生ドーナツの行列」を嘲笑う人が知らない"真実" むしろ行列は「そこに滞在できる権利」に

東洋経済オンライン / 2024年11月29日 8時40分

-

5湘南美容が米国で上場、急拡大の美容医療市場 「切らない施術」が広がり大手チェーンが隆盛

東洋経済オンライン / 2024年11月29日 7時50分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください