配当利回り4%超!原油急落で売られた「大手総合商社」は買ってよいか?

トウシル / 2018年12月5日 7時24分

配当利回り4%超!原油急落で売られた「大手総合商社」は買ってよいか?

WTI原油先物が急落、イラン産原油禁輸の「適用除外」に日本含む8カ国指定で

*WTI原油先物(期近)は、10月3日に1バレル76.41ドルまで上昇し、今年の高値をつけました。米国がイランへの石油関連の制裁を開始する11月4日が近づくにつれ、イラン産原油の供給減少懸念から、投機筋の買いが続いていました。トランプ米大統領がイラン産原油の禁輸に違反する企業に重い制裁を課すことを示唆していたため、供給不足懸念が強まっていました。

*WTIとは…West Texas Intermediateの略。米国テキサス州・ニューメキシコ州を中心に産出される、硫黄分が少なくガソリンを多く取り出せる高品質な原油で、原油価格の代表的な指標のひとつ。WTI原油先物は、取引量と市場参加者が非常に多いため、原油価格の指標と世界経済の重要な指標となっている。

WTI原油先物(期近)の動き:2018年1月2日~12月3日

ところが実際に11月になると、米国は、イラン産原油禁輸の「適用除外」に、日本を含む8カ国・地域を指定しました。この発表を受けて原油は急落しました。それに加え中国景気減速で中国需要が減速する思惑も出て、原油の下げ材料となりました。また、米シェールオイルの増産が続き、米国の石油在庫が増加してきたことも、売り材料となりました。米シェールオイルは技術革新によって年々生産コストが低下してきました。原油価格上昇で、再び増産が続いてきました。

需給が引き締まり、2017年後半から上昇が加速してきた原油価格

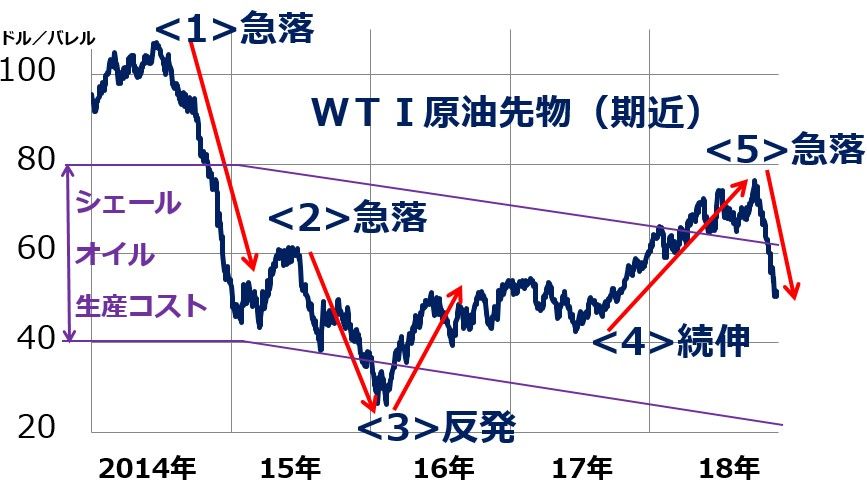

原油需給・価格がどう推移してきたか、簡単に2014年以降の動きを振り返ります。

WTI原油先物(期近)の動き:2014年1月2日~2018年12月3日

原油価格は世界の原油需給のバランス変化によって動いています。需要は年々安定して増加していますが、供給はさまざまな要因で増えたり減ったりします。その結果、原油は供給過剰や需要過剰になって、乱高下しています。

グラフ中の<1>から<4>の動きを、以下に説明します。

<1>2014年に原油価格が急落

2013年まで原油の世界需給は、日量50万バレルの需要過剰でしたが、2014年に日量90万バレルの供給過剰になったため、原油価格は急落しました。米国でシェールオイルの生産が拡大したことが、供給過剰を招きました。

<2>2015年後半に原油価格が再び急落

2014年の原油急落で、米国のシェール油田でコスト割れが増えました。2015年前半は、シェールオイルの生産が減る思惑から原油が反発しました。しかし、15年後半は中東原油が増産され、供給過剰が日量200万バレルまで拡大したために、原油価格が再び急落しました。高コストの米シェール油田は廃業に追い込まれたものの、低コストのシェール油田が増産したために、シェールオイルの生産はあまり減りませんでした。

<3>2016年に原油価格が反発

米シェールオイルの生産がようやく減り始めたこと、OPEC(石油輸出国機構)が減産に向けて話し合いを始めたこと、世界需要が順調に拡大したことを受け、原油需給が徐々に改善に向かい、原油価格が反発しました。11月にOPEC+ロシアが減産で合意すると上昇に弾みがつきました。

<4>2017年後半~18年9月まで、上昇継続

世界景気回復で、原油需要が順調に拡大する中、OPEC+ロシアの減産が続けられたため、需給がしまり、原油価格が上昇しました。

今年5月8日、トランプ米大統領が、イラン核合意から離脱し、イランへの経済制裁を再開すると表明したことが、原油先物がさらに上昇する原動力となりました。米国は、11月までにイランからの原油輸入をやめるように一方的に宣言し、イランと取引する企業に制裁を課すことを示唆したため、イラン原油の供給減少懸念が強まりました。

<5>2018年10月以降、急落

イラン産原油禁輸の適用除外に、日本など8カ国が指定されると、原油先物は急落しました。中国景気減速、米シェールオイル増産も、売り材料となりました。

原油急落で、株価が下がった大手総合商社に投資妙味を感じる

原油急落を受けて、10月以降、資源関連株は総じて大きく下がりました。資源事業の利益は、資源価格が下がれば縮小するからです。

2016年以降、原油だけでなく、鉄鋼石・石炭・銅など、資源価格は、全般的に反発が続き、これで日本企業の資源ビジネスは息を吹き返しました。ただし、世界的な技術革新によって原油などの資源を安く大量に生産する技術は、年々進歩しています。資源が供給過剰におちいって市況が急落することは、これからも起こりえます。そうした不安を反映し、資源関連株は総じてPER(株価収益率)などのバリュエーションで、割安となっています。

私は、資源ビジネスにほぼ特化しているピュアな資源株は、収益が不安定なので評価しません。具体的には、国際石油開発帝石(1605)、石油資源開発(1662)には投資したいと思いません。

ただし、資源ビジネスで稼ぎながら非資源ビジネスの収益を伸ばし、最高益を更新してきている大手総合商社には、積極的に投資したいと思います。2019年3月期の連結純利益(会社予想)で、最高益更新を見込んでいる、伊藤忠商事(8001)・丸紅(8002)・三井物産(8031)・三菱商事(8058)・住友商事(8053)に、投資妙味を感じます。いずれも、PER・PBR(株価純資産倍率)が低く、予想配当利回りは4%超になっており、株価バリュエーションから見ると、割安と見えます。

大手総合商社5社の株価バリュエーション:2018年12月4日時点

| コード | 銘柄名 | 株価:円 | PER:倍 | PBR:倍 | 配当利回り |

|---|---|---|---|---|---|

| 8031 | 三井物産 | 1,763.5 | 6.8 | 0.7 | 4.5% |

| 8058 | 三菱商事 | 3,045.0 | 7.5 | 0.9 | 4.1% |

| 8001 | 伊藤忠商事 | 2,018.0 | 6.2 | 1.1 | 4.1% |

| 8002 | 丸紅 | 844.8 | 6.3 | 0.7 | 4.0% |

| 8053 | 住友商事 | 1,726.5 | 6.7 | 0.8 | 4.3% |

ただし、一つ注意点があります。商社ばかりに集中投資すべきではありません。「同じバスケットにすべての卵を入れるな」という投資格言があります。単一のリスクを取りすぎないよう、分散投資せよという意味です。

大手総合商社は魅力的な投資対象であると考えますが、世界景気敏感株で株価のボラティリティ(変動性)が大きいことを考えると、あくまでも分散投資の一環として、保有すべきと考えます。

▼もっと読む!著者おすすめのバックナンバー

11月29日:すかいらーく優待にリスク!?12月人気優待トップ10:アナリストの選び方

11月27日:急落した日産は買い?配当利回り5.8%は信頼できるか?

11月15日:インバウンド×株主優待:今、改めてJR4社に注目する理由

▼他の新着オススメ連載

今日のマーケット・キーワード:『法人企業統計』、設備投資が鈍化

今日、あの日:任期満了による初の総選挙【42年前の12月5日】

(窪田 真之)

この記事に関連するニュース

ランキング

-

1コーヒー豆が歴史的高騰、NY市場で最高値…産地のブラジルやベトナムで不作

読売新聞 / 2024年11月29日 0時0分

-

2LUUPと交通違反、タイミーと闇バイト、メルカリとさらし行為――“性善説サービス”はいずれ崩壊するのか

ITmedia ビジネスオンライン / 2024年11月29日 8時10分

-

3侮ると危険すぎる「ドローン」のサイバーリスク 狙われるデータ、対策している企業はごく僅か

東洋経済オンライン / 2024年11月29日 8時0分

-

4「生ドーナツの行列」を嘲笑う人が知らない"真実" むしろ行列は「そこに滞在できる権利」に

東洋経済オンライン / 2024年11月29日 8時40分

-

5湘南美容が米国で上場、急拡大の美容医療市場 「切らない施術」が広がり大手チェーンが隆盛

東洋経済オンライン / 2024年11月29日 7時50分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください