ヘッジファンドの憂鬱と逆イールドの危機

トウシル / 2018年12月7日 7時57分

ヘッジファンドの憂鬱と逆イールドの危機

成績悪化ヘッジファンドによる解約対応売りが影響?

日米株式は「米中貿易戦争の停戦合意」を好感し、今週初はいったん上昇。その後は、停戦の行方を巡る懐疑論と、米国債の利回り曲線が「逆イールド」に接近したことを不安視する売りがかさむ展開となりました。

≫≫逆イールドとは

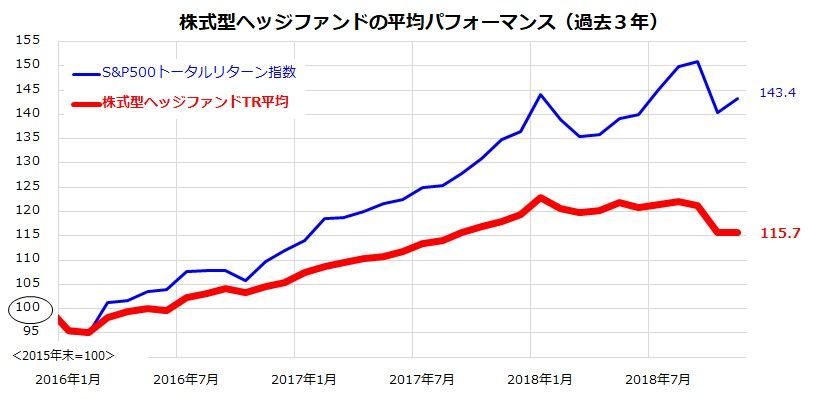

こうした中、米国株軟調(→外国人投機筋による日経平均先物売り増加に影響)の要因として、運用成果が悪化する株式型ヘッジファンドによる売り圧力も注目されています。「相場が変動するときでもリターンが期待できる」と訴求してきたヘッジファンドが、今年は相場波乱に巻き込まれパフォーマンスが平均的に著しく悪化(図表1)。「どんな環境下でもリターンを稼ぐ」との期待で高額報酬(利益額の平均2割)を得る仕組みであるのに、投資成果がインデックス(S&P500指数)に負けるファンドが増加した結果、解約、リストラ、ファンド閉鎖で株式を売らざるを得なくなるファンドが増えていると報道されています。

著名運用者のジョージ・ソロス氏、ジュリアン・ロバートソン氏、マイケル・スタインハルト氏などが突出したリターンを稼いだ時代と異なり、新規参入ファンドの多くが同じような投資手法で運用した結果、「コストが高いわりにリターンが冴えない」ファンドが増え、淘汰(とうた)に伴うポジションの巻き戻しが株式需給を悪化させています。

最近は、トレンド追従型クオンツ系CTA(商品投資顧問)が、米国債の逆イールド接近で米国の景気後退と弱気相場入りを予想して機械的な株式売りを重ねているとされ、株価下げ過ぎ感の背景となっています。

図表1:株式型ヘッジファンドのパフォーマンス悪化が鮮明に

出所: Bloombergのデータより楽天証券経済研究所作成(2018年11月末時点)

米国債の「逆イールド危機」はそれほど深刻?

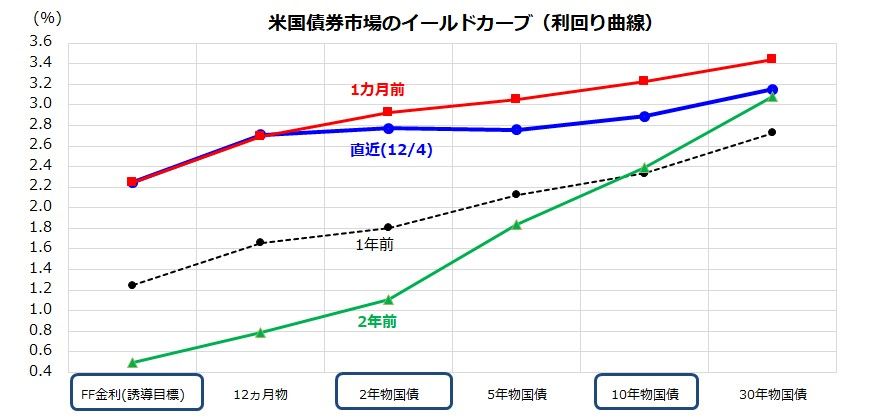

特に最近警戒されている現象が、米国債の逆イールド・カーブ(短期金利が長期金利を上回る利回り曲線)接近です。

図表2は、FF(フェデラル・ファンド)金利(政策金利の誘導目標)や残存年数別に米国債利回りの推移を示したものです。10月以降の株安、原油安、FRB(米連邦準備制度理事会)のパウエル議長によるハト派発言の影響で、利回り曲線はかつてよりフラット(平坦)化しました。そして「逆イールドは米景気や業績の伸び鈍化と株式の弱気相場入りを示唆する」と弱気要因とされています。

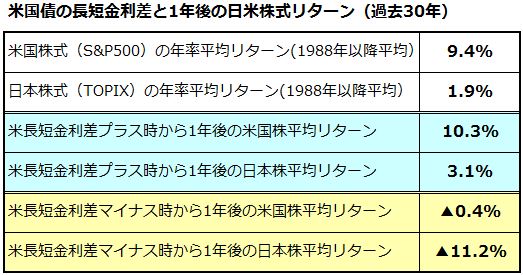

長期市場実績で振り返ると、長期金利(10年国債利回り)と短期金利(金融政策の方向感に敏感とされる2年国債利回り)のスプレッド(差)とその後の株式リターンの関係には、長期金利と短期金利が比較的高水準で逆転(短期金利>長期金利)すると、景気後退入りを予兆した株式が1年半前後に弱気相場入りした事例が知られています。

図表3は、1988年以降の約30年において、米長短金利が逆転(逆イールド化)した時点から1年後の米国株と日本株が平均して下落した実績を示しています。とは言っても、米国債利回りは短期金利も長期金利も歴史的にはいまだ低い水準に留まっており、順イールド(短期金利<長期金利)を維持しています。

10月以降の株安によるリスク回避や原油安でインフレ期待が後退したことが、利回り曲線を下方に平坦化させたとも言えます。株式市場の波乱局面では、米国の景気減速を「景気後退入り」と過度に不安視する傾向もあります。FRBやIMF(国際通貨基金)が示唆するように、貿易戦争の行方とその実態経済への影響については、マクロ指標や業績の動向を冷静に見極める必要があると考えています。

図表2:イールドカーブは長短金利逆転に向かう?

図表3:米長短金利差と日米株式の関係

注:長短金利差マイナス=逆イールド(2年債金利より10年債金利が低い)

出所: Bloombergのデータより楽天証券経済研究所作成(1988年以降の市場実績)

2019年に世界経済は景気後退入りするのか

逆イールド接近による不安を整理すると、FRBが金利を引き上げるとイールド・カーブがフラット(平坦)化し、金融引き締め効果となり、やがて景気に影響を与え、株式から債券への資金シフトを連想させやすくなります。

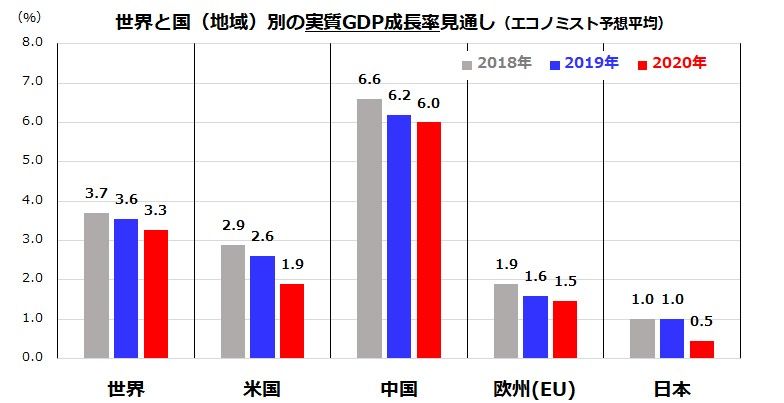

そこで、参考情報として2018年、2019年、2020年の国(地域)別実質GDP(国内総生産)成長率見通しに関する最新エコノミスト見通し(市場予想平均)を図表4にまとめました。

現時点では、世界の実質成長率は2018年(+3.7%)より減速しても、2019年は+3.6%となる見込みです。この見通しはIMFによる10月時点予想とほぼ同様です。

国(地域)別で見ると、GDPで世界1位(約25%を占める)の米国の2019年実質成長率は+2.6%となり、2位の中国は+6.2%を維持する見通しです。成長率が減速しても、主要国で景気後退(マイナス成長)は見込まれていません。むしろ、下記の事項などがどの程度織り込まれているかは不明です。

(1)トランプ米大統領が2020年の再選に向け2019年に打ち出すとみられる景気対策(インフラ投資の拡充や中間層向け減税)

(2)中国共産党政府によるトップダウン型景気対策や金融緩和策

(3)安倍政権が消費税対策を目的に検討している景気対策

特に日本政府は、来年央の参議院選挙や10月の消費税引き上げに向け、老朽化したインフラ整備を中心に公共事業関連費として前年度比最大2割増の7兆円規模を準備中で、来年度の一般会計総額は初の100兆円超となりそうです。こうした景気下支え策が実施されると、市場は「国策に逆らうな」との格言を見直すかもしれません。

図表4:2018年、2019年、2020年の実質成長率見通し

出所: Bloombergのデータより楽天証券経済研究所作成(2018年12月4日)

▼もっと読む!著者おすすめのバックナンバー

2018年11月30日:ナスダック相場は底入れ?日経平均の戻りに追い風となるか

2018年11月22日:4%利回りのJ-REIT。株安でも1年8カ月ぶり高値。際立つリスク分散効果

2018年11月16日:なぜいま「インフラ投資」関連?波乱相場で見えた、日米共通の国策

▼他の新着オススメ連載

今日のマーケット・キーワード:政府は『外国人労働者』の受け入れを拡大

今日、あの日:介護保険法公布【21年前の12月7日】

▼いま警戒すべき市場リスクは?

特集・世界景気減速か!株安リスクを読む

(香川 睦)

この記事に関連するニュース

-

強すぎる米国株に付いていけない日本株。エヌビディア決算は期待上回れず

トウシル / 2024年11月25日 12時10分

-

トランプ次期大統領の財政政策への期待値だけではない…〈利下げ開始〉後も米金利が上昇し続けるワケ【マクロストラテジストが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月23日 9時15分

-

米追加利下げでドル/円は152円まで円高。これからの個人投資家のドル/円戦略は?

トウシル / 2024年11月8日 10時22分

-

日本株は「徐々にレンジを切り上げる展開」を予想 ~先月の金融市場の振り返りと見通し【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月7日 9時50分

-

与党大敗後の日経平均上昇はもう限界?米大統領選と米国株を総点検!(土信田雅之)

トウシル / 2024年11月1日 8時0分

ランキング

-

1コーヒー豆が歴史的高騰、NY市場で最高値…産地のブラジルやベトナムで不作

読売新聞 / 2024年11月29日 0時0分

-

2LUUPと交通違反、タイミーと闇バイト、メルカリとさらし行為――“性善説サービス”はいずれ崩壊するのか

ITmedia ビジネスオンライン / 2024年11月29日 8時10分

-

3侮ると危険すぎる「ドローン」のサイバーリスク 狙われるデータ、対策している企業はごく僅か

東洋経済オンライン / 2024年11月29日 8時0分

-

4「生ドーナツの行列」を嘲笑う人が知らない"真実" むしろ行列は「そこに滞在できる権利」に

東洋経済オンライン / 2024年11月29日 8時40分

-

5湘南美容が米国で上場、急拡大の美容医療市場 「切らない施術」が広がり大手チェーンが隆盛

東洋経済オンライン / 2024年11月29日 7時50分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください