数字で見る、平成の日本経済と生活:はたらけど、はたらけど・・・。バブルのツケは消費者に

トウシル / 2018年12月18日 17時51分

数字で見る、平成の日本経済と生活:はたらけど、はたらけど・・・。バブルのツケは消費者に

平成も残すところ4カ月余り。平成元年(1989年)はバブルのピークから始まります。当時はこの好景気が続くと信じる論調がほんどでしたが、株価は平成2年の年初・大発会から下落。バブル崩壊以降、長い景気の低迷があり、経済にとっては激動の時代でした。

振り返って見ると、「平成」とは言うものの、平らだったのは消費者物価だけで、企業や家計を取り巻く環境は様変わりしました。

【平成の30年間で企業は“筋肉質”に】

まず、企業を取り巻く環境を振り返って見ましょう。企業の景況感を日銀短観で確認すると、業況判断D.I.はバブル崩壊を受けて大きく悪化。その後も、消費税増税やアジア通貨危機、平成金融危機、ITバブルの崩壊、リーマンショック等、数々の試練に見舞われます。

◆急激な失速とそこからの回復に追われた日本企業

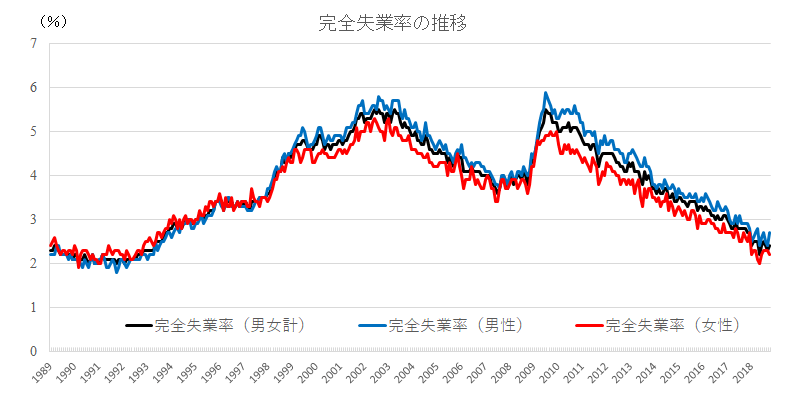

家計についても厳しい時代が続き、失業率は5%を超え、男性の失業率については一時5.9%に達しました。その頃の状況に比べると直近の失業率は大幅に改善。バブル期の水準に迫っていますので、ほぼ完全雇用の状態と言えるでしょう。

◆雇用は超氷河期を乗り越え、人不足の時代に

企業の景況感も家計にとって重要な指標である失業率も、30年という長い目で見ると、足許は好調と言えます。

大枠を確認したところで、企業の利益と家計の収入(給料)などから生活の変化を探ってみましょう。

平成30年間の企業経営の変化にはいくつかのポイントがありますが、そのひとつは「売上至上主義」から「利益重視」の経営への転換にあります。「リストラ」という単語が、不採算事業の縮小・撤退や人員整理という意味で一般的に使われるようになったのは1993年頃からのようです。

その後も度重なるショックに対応するため、企業はリストラを進めてきました。高度経済成長期やバブル期のイケイケドンドンという雰囲気ではなくなり、事業部門ごとの採算を考え、雇用制度も新卒採用・終身雇用から大きく変化しています。

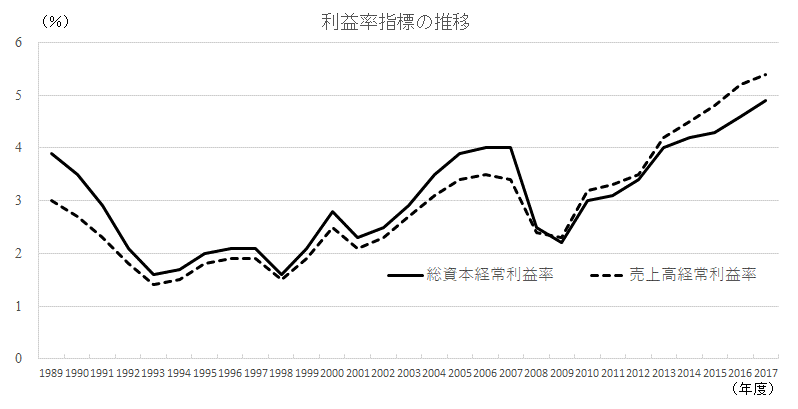

企業の利益指標として、総資本経常利益率と売上高経常利益率を見てみましょう。どちらの指標も景気に影響を受ける部分はありますが、ストック(総資本)・フロー(売上)双方と比較しても経常利益率は、バブル期の水準を超えているので、企業の体質が“筋肉質”になっていることが分かります。

◆リストラ加速、利益追求経営で企業の利益効率はアップ

なお、ここでは、ストックとの比較として、自己資本ではなく、総資本(総資産)を用いています。自己資本経常利益率は投資家の視点では重要ですが、財務レバレッジを掛けるといった企業の財務戦略に影響を受ける指標です。企業が所有するストックからどれだけ利益を生み出したかを確認するには、総資本経常利益率がふさわしいでしょう。

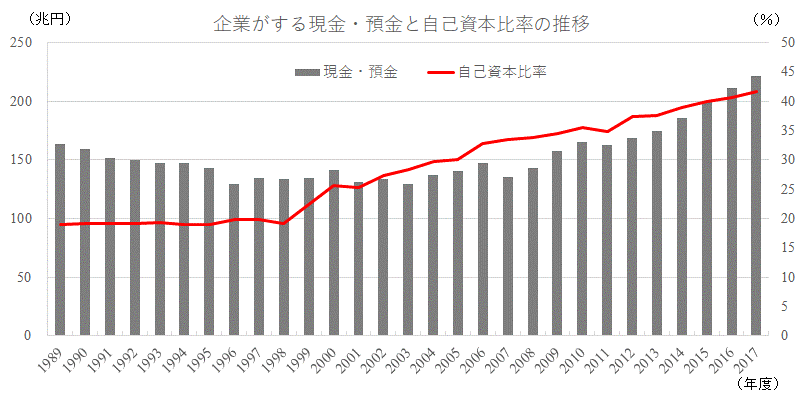

では、企業は利益をどのように使ったのでしょうか。統計からは、利益が出る体質になっても、経営スタンスは慎重だということが見て取れます。得た利益を積極的に研究開発や設備投資に回すのではなく、現金・預金を積み増して、自己資本比率を高めました。これまでのショックに過剰反応して、防衛的な企業経営になっているように思います。

◆日本企業は利益を投資するのではなく、貯めてきた

最近では、金余り・過剰流動性だったバブル期、そして、アベノミクス・異次元緩和がスタートした時期と比べて、約60兆円多い222兆円の現金・預金を保有しています。自己資本比率は1990年代後半までは19%台だったのですが、1999年頃から上昇を始め、今では40%を超えました。

不良債権問題、金融機関の経営危機、1997年4月の消費税増税、アジア通貨危機というショックが続き、企業経営が防衛モードに突入した時期でした。

企業は利益率や自己資本比率も高くなり、現金・預金も手厚く、“強く”なりました。

企業は稼いでいるのに、家計が受け取る賃金は伸び悩み

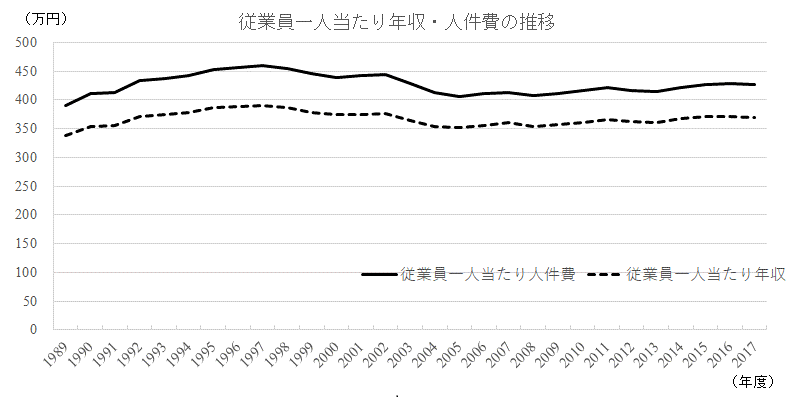

さて、家計にはどのような変化があったのでしょうか。従業員の年収と人件費を見てみましょう。年収は法人企業統計の給与と賞与の総額、人件費はそれに福利厚生費を加えたものです。福利厚生費には企業が負担する厚生年金や健康保険、退職給付費用や退職金などが含まれますので、会社に勤めている人の実感は年収に近く、企業の実際の負担額は人件費になります。

グラフではその数字を総従業員数で割って、従業員一人当たりの数字にしています。総従業員数は常用従業員の平均従業時間に換算されているので、例えば、正社員の一日当たり平均就業時間が8時間のとき、パート社員4人が4時間働いた場合は2人(16時間÷8時間)と計算されます。フルタイム労働に換算した時の従業員数というイメージです。

従業員一人当たりの年収も人件費も伸び悩んでいてピークを回復していないことが分かります。従業員一人当たり年収・人件費がピークだった1997年度と2017年度を比べると、従業員一人当たり年収は391万円から369万円に、従業員一人当たり人件費は460万円から426万円に減少しています。

◆企業は利益を出し、貯めているのに給与は上がらず・・・

一人当たり年収・人件費の減少は、賃金を受け取る労働者側の問題なのか、それとも給与を支払っている企業側の問題なのでしょうか。

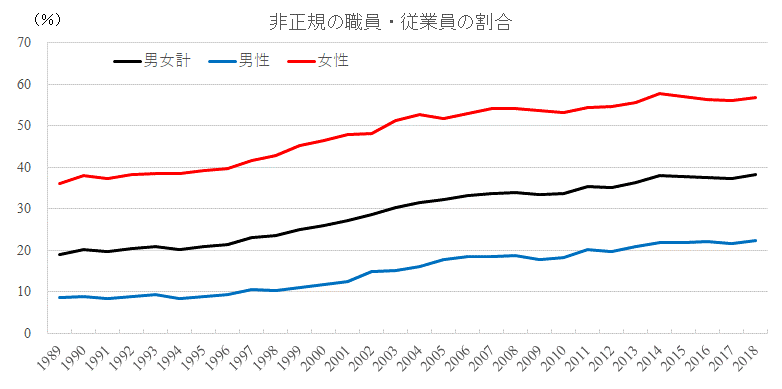

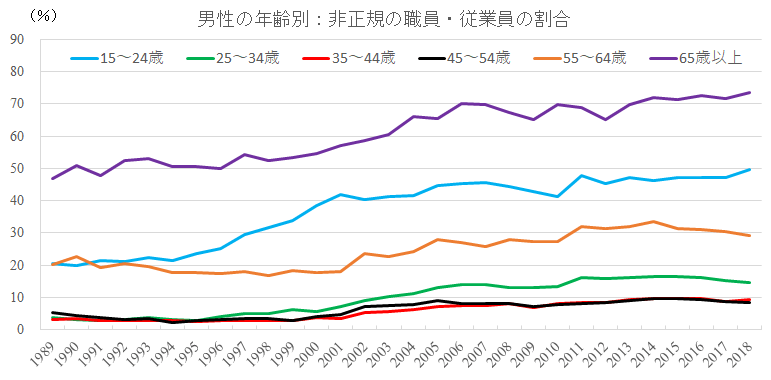

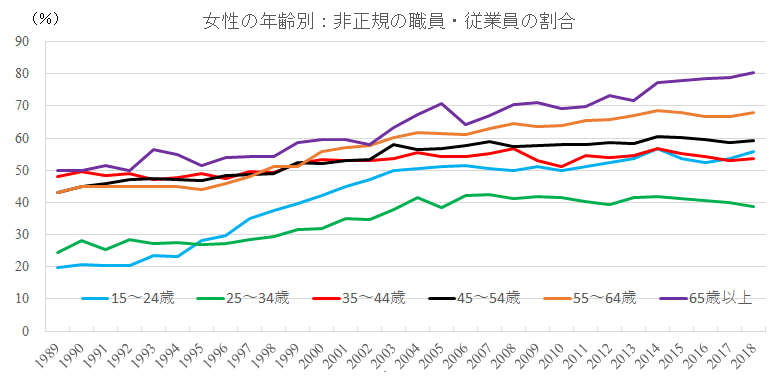

たしかに非正規の職員・従業員の割合は増加しています。15~24歳という学生世代のアルバイト要因や、平均寿命・健康寿命が延びて元気なシニアの方が増えたので、定年退職後にリタイアするのではなく、嘱託やパートタイムで働くことも多くなりました。こうした層ではフルタイムで現役バリバリに働く人達に比べると、時間当たりの生産性は低いかもしれません。

◆非正規社員の割合は、2割から4割に倍増

◆男性では、若手の非正規雇用が進んだ

◆女性の働き盛り層は、正規が増えつつあるが、若年・高齢層は・・・

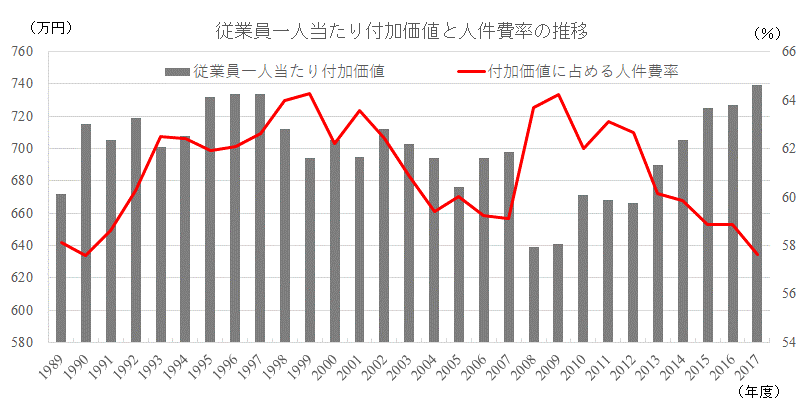

ただ、こうした働く側の質の変化だけでは年収の低下を説明できる訳ではなさそうです。従業員一人当たりが生み出す付加価値は増えているのに、人件費率は下がっているからです。簡単な仕事に従事する割合が増えれば一人当たりの付加価値は減るはずなのに、リーマンショックによる落ち込みを回復した後は、付加価値は増加基調が続いています。

◆会社のための稼いでいるのに、給料で還元されていない

従業員が生み出した価値がちゃんと還元されているのであれば、付加価値に占める人件費率は一定のはずなのに、リーマンショック後は低下傾向が続いています。折角、景気が良くなって、従業員の努力が成果に結びつくようになったのに、肝心の給料が増えないのでは気分が盛り上がりません。

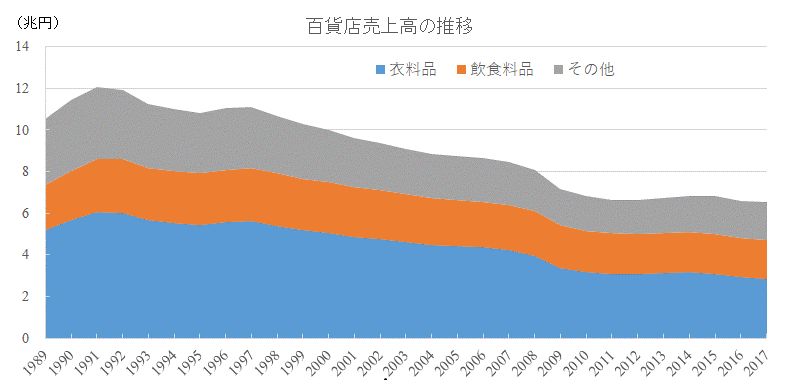

企業の賃金抑制スタンスを反映して、消費の形態も大きく様変わりしました。百貨店売上高は大きく落ち込み、変わって、ファストファッションが登場しました。くしくも、ユニクロを運営するファーストリテイリングが東証二部に上場したのは、消費税の増税があった1997年4月。デフレの寵児として脚光を浴び、1999年2月には東証一部の銘柄になりました。

◆百貨店の売り上げは右肩下がり。服を買う場所が変わった

消費者物価指数を確認すると、財の価格は輸入品の価格の影響などを通じて多少の変動がありますが、サービスの価格は消費税の影響を除けば1997年以降、ほとんど変わりがありません。

◆デフレに苦しんだ日本。物価は20年前と変わらず

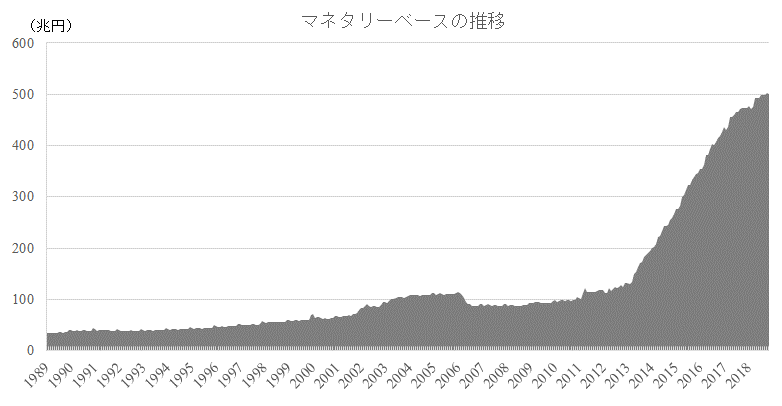

このような状況を打破するために、現在、異次元緩和が行われているのですが、通貨供給量を増やし、金利を人為的に抑え込んでも、目標としている消費者物価上昇率2%を達成できずにいる状況が続いています。

マネタリーベースは現金と日本銀行当座預金で構成されています。バブル期が30兆円台、異次元緩和のスタート時は100兆円台前半だったのですが、今や500兆円に達していて、先々のことを考えると気がかりな水準にあります。

◆日銀は国債を買い集め、お金でじゃぶじゃぶにしたが・・・

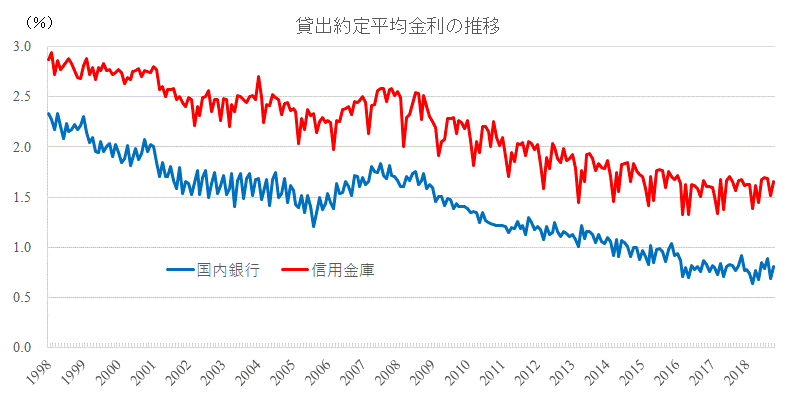

貸出約定平均金利(新規実行分・長期貸出)を見ると、国内銀行の貸出金利は1%を割り、中小企業に融資をしている信用金庫の金利は1%台半ばです。次の景気後退期の貸し倒れコストを考えると、採算が取れるのか心配になる水準にあり、下限に張り付いたと言えそうです。

◆貸しやすいけど、貸しても儲からない銀行

金融緩和で住宅ローン金利も低下しましたが、預金金利も低下しているので、がんばって貯めたお金が増えない状況が続いています。今では1,000万円以上を1年間定期預金で預けても、預金金利は0.011%なので1,100円しか受取利息がつきません。

ここから税金を引かれると、1,000万円を1年預けても900円にもならない計算になります。普通預金金利にいたっては現在0.001%なので、1,000万円を預けても税金を考慮すると受取利息は100円に満たず、ATM手数料を下回ってしまいます。

企業のサバイバル時代から個人のサバイバル時代へ

平成を振り返ると、「企業は復活を遂げたが、家計は厳しいまま」と言えそうです。そうした厳しい状況の中、個人の老後資金の形成も自助努力・自己責任が問われる時代になりました。

金融庁が提供している、国民の資産形成促進のためのビデオクリップ教材「制度篇:非課税制度(つみたてNISAとiDeCo・企業型DC)」では、自助努力が謳われていますし、そもそも投資は自己責任。会社を経営するような視点で資産形成をしましょう、とさえ提言されています。

平成の次の時代はどうなるのでしょうか。楽観的な意見もあるでしょうが、私は不興を覚悟で、敢えて悲観的な立場から警句を発したいと思います。

平成を通じて、会社は社員を守らなくなりました。利益を給料の形で社員に還元せず、内部留保を積み上げています。老後の生活資金はセーフティーネットの意味合いで政府が担うはずでしたが、そこに自己責任・自助努力が求められています。

消費税は急速な景気の悪化がなければ、来年10月に10%に引き上げられる予定です。平成元年(1989年)4月に3%の消費税が導入され、30年で10%に達しますが、財政収支を均衡させるにはまだまだ不足だと言われています。

経済成長率や金利動向等の様々な仮定に依存しますが、マクロ経済や財政の専門家の中には、消費税だけで財政収支を均衡させるには、消費税率を35%まで引き上げる必要がある、という推計をしている方もいます。

手取り年収が400万円あっても税抜きベースでは300万円も支出できない計算になるので、極めて厳しい試算だと言えます。

現実的な消費税率に収まるには、累進課税の強化や選択的福祉が導入されるのではないかと考えています。選択的福祉とは一律平等の福祉・社会保障ではなく、収入や資産に応じて、年金の給付を減らしたり、医療費の自己負担率を上げたりする制度です。

法の下の平等という原則との折り合いをどうつけるのか、導入に際しては国民的な議論が必要ですが、セーフティーネットを維持するには富裕層には我慢して貰わねばならないでしょう。

平成の30年間、楽観シナリオは実現せず、標準シナリオの達成も難しい状況が続きました。私事ですが、1997年11月の北海道拓殖銀行、山一證券の破綻を機に、当時、浪人生だった私は、志望を歴史から経済に変更しました。経済官僚を志したからです。その後、紆余曲折を経て、2003年に日本銀行に入行、2018年に退職しましたので、ほぼ平成の半分を公的機関の中から見ていたことになります。

そして、現在はフリーランス。日本で最も倒産から遠い職場と最も不安定な職業の両方を経験しています。平成のツケを次世代に残すことになることについては忸怩たる思いがあります。

そうした経験をした立場から見えるのは、平成の30年間は企業が防衛・サバイバルモードでしたが、次の世は、個人が防衛・サバイバルモードに突入するだろうということです。「一年の計は元旦にあり」には諸説ありますが、毛利元就の

一年の計は春(新春正月)にあり

一月の計は朔(さくである新月・ついたち)にあり

一日の計は鶏鳴(早朝)にあり

という言葉に由来しているそうです。

少しの間、仕事を離れての年末年始。一年と言わず、人生百年の計に思いを巡らせる得がたい機会かもしれません。

(鈴木 卓実)

この記事に関連するニュース

-

〈20代で借金〉急増…200万円を新卒1年目で借入れも「若いときは貯金より経験」「インフレ下では借金をしたほうが得」【CFPの助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年7月20日 11時45分

-

ひろぎんHDが新中計でPBR 1倍宣言、業種平均は0.4倍 どう達成する?

Finasee / 2024年7月18日 11時0分

-

横浜銀行のコンコルディアFG、PBRが0.3倍から0.8倍に改善 カギとなる「RORA」とは

Finasee / 2024年7月11日 11時0分

-

年末の日経平均、4万2,000円到達を予想する3つの理由(窪田真之)

トウシル / 2024年7月4日 8時0分

-

日本が「大回復時代」に入ったのは明らか…経済の専門家が〈国内株高の加速〉を予測する“これだけの根拠”

THE GOLD ONLINE(ゴールドオンライン) / 2024年7月2日 10時15分

ランキング

-

1イタリア人が営む「老舗ラーメン店」の人生ドラマ 西武柳沢「一八亭」ジャンニさんと愛妻のこれまで

東洋経済オンライン / 2024年7月22日 11時30分

-

2なぜユニクロは「着なくなった服」を集めるのか…「服屋として何ができるのか」柳井正氏がたどり着いた答え

プレジデントオンライン / 2024年7月22日 9時15分

-

3円安は終わり?円高反転4つの理由。どうなる日経平均?

トウシル / 2024年7月22日 8時0分

-

4ウィンドウズ障害、影響続き世界全体で2600便欠航…損害は1600億円を超えるとの見方も

読売新聞 / 2024年7月22日 11時16分

-

5「土用の丑の日」物価高でも…あの手この手の“うなぎ商戦” 大手スーパーの目玉は「超特大」

TBS NEWS DIG Powered by JNN / 2024年7月22日 19時59分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください