楽天DI2017年2月:株主優待

トウシル / 2017年3月9日 0時0分

楽天DI2017年2月:株主優待

はじめに

今月のテーマは「株主優待」です。

3月は、1年でもっとも株主優待(の権利確定)が充実する月です。

そこで、優待への関心度、注目している優待企業についてアンケートを実施。すると、すでに優待銘柄を保有している方を含め、優待を株式投資の判断材料としてポジティブに考えている方が7割以上もいらっしゃることがわかりました。

このようにきわめて関心度の高い株主優待投資ですが、投資のプロの視点からみるとどうなるのでしょう?経済研究所メンバーが注意点を含め、優待銘柄選びのポイントなどをご紹介します。

楽天DIのまとめ

楽天証券経済研究所シニアマーケットアナリスト 土信田 雅之

今回のアンケート調査期間は2月27日(月)~3月1日(水)の月跨ぎで行われました。

2月の国内株式市場を振り返ってみますと、日経平均の2月末終値は19,118円となり、先月末の19,041円からは小幅に上昇(約77円高)しました。月間の値動きを辿ると、19,000円から19,500円を中心としたレンジ内での推移が続き、概ね堅調だったと言えます。国内企業の決算発表がピークを超えて手掛かり難になりつつある中、引続きトランプ大統領の動向を含む米国の動向が相場のムードを左右し、株価を上げ下げさせた格好です。

月初は、中東・アフリカ7カ国からの入国制限の大統領令をきっかけとした、トランプ政権に対する警戒感で軟調な場面が目立ち、日経平均は19,000円台割れの場面も見られましたが、その後は同氏による「税制に関する驚くべき発表」に対する期待で上昇に転じて19,500円台まで回復、そして月末に控えた米国議会での演説を前に様子見が強まり、上値が重たくなるという展開でした。

そのような中で行われた今回のアンケートですが、3,000を超える回答を頂きました。比較的堅調な相場環境もあって、前回調査よりも改善傾向を示す結果となりました。ただし、中立的な見方の回答が多く、先行きの不透明感が根強い印象になっています。

次回も是非、本アンケートにご協力頂ければ幸いです。

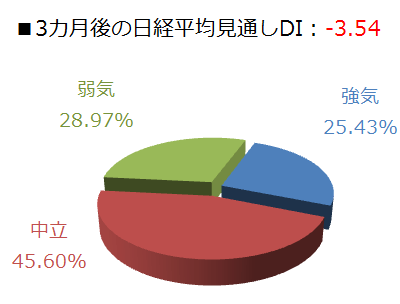

1.日経平均の見通し

|

出所:楽天DIのデータより楽天証券経済研究所が作成

「中立派の多さはもみ合いを想定?」

今回の日経平均の見通しDIですが、1カ月先のDIはマイナス1.64、3カ月先のDIはマイナス3.54となりました。前回がそれぞれマイナス6.17、マイナス11.97でしたので、依然としてマイナスの状態が続いてはいるものの、DIの値そのものは改善する結果となりました。

また、回答の内訳グラフを見てみますと、中立派の多さが目立っていることが分かります。とりわけ1カ月先DIにおいては55%以上を占めています。

中立派の増加は先行き不透明感の表れでもありますが、強気派・弱気派がともに減少して中立派に移っていることを踏まえると、「あまり今の株価水準と変わらないのではないか?」という見方が増えている可能性があります。

|

出所:楽天DIのデータより楽天証券経済研究所が作成

2017年の相場も3カ月目に入りましたが、大発会から3月3日までの日経平均の値幅(18,650円~19,668円)は約1,000円で、比較的狭いレンジでのもみ合いが続いています。また、今回のアンケート実施期間中に、注目イベントだったトランプ米大統領による議会演説が行われたことも、様子見姿勢を強めた原因のひとつになったのかもしれません。

そのトランプ大統領の議会演説ですが、金融市場はポジティブに反応しました。3月1日の日経平均は前日比で275円上昇し、翌3月2日の取引も、年初来高値(1月5日の19,615円)を超える19,624円でスタートしました。お膝元の米NYダウも21,000ドルの大台に乗せました。初期反応としては、新たな上昇相場の始まりを予感させるような印象です。

あらためて、トランプ大統領の演説内容を振り返ってみますと、関心の高かった「税制に関する驚くべき発表」についての具体的な言及はなく、また、演説中に述べた政策(1兆ドルのインフラ投資や、TPPとオバマケアの廃止など)についても、すでに語られていたものばかりでした。その一方で、保護主義的な姿勢を過度に示したり、他国に対しての攻撃的な発言などもありませんでした。演説内容をざっくりまとめると、「特に期待も盛り上がらなかったが、不安も高まらなかった」と言えます。

ただ、議会演説が無難だったことで安心感が広がり、米国のマクロ環境の堅調さと利上げ観測に視点が移ったことで株高が演出されたと言えそうです。足元の米国経済指標は強めの数字が多くなっているほか、FRBの要人から利上げに前向きな発言も相次いでいましたので、利上げ観測が高まったと考えられます。今週末には米雇用統計、来週にはFOMC(3月14日~15日)が予定されています。

一方、トランプ政権については、まだ議会の承認が得られていない閣僚もいますし、現場の体制も整っていない状況ですので、具体的な政策内容とその実行力が見極められるにはまだ時間が掛かと思われます。政権に対する思惑と現実のマクロ環境とのバランスが今後の相場を判断するポイントのひとつになりそうです。

今後、国内材料によって株価が上値をトライするには、企業業績の上振れ期待の高まりが欠かせません。その意味では、来月3日に公表される日銀短観が注目されますが、企業の景況感に強気の兆しが見られる内容となれば、業績期待の買いが入りやすくなり、日経平均2万円到達の可能性も高まりそうです。

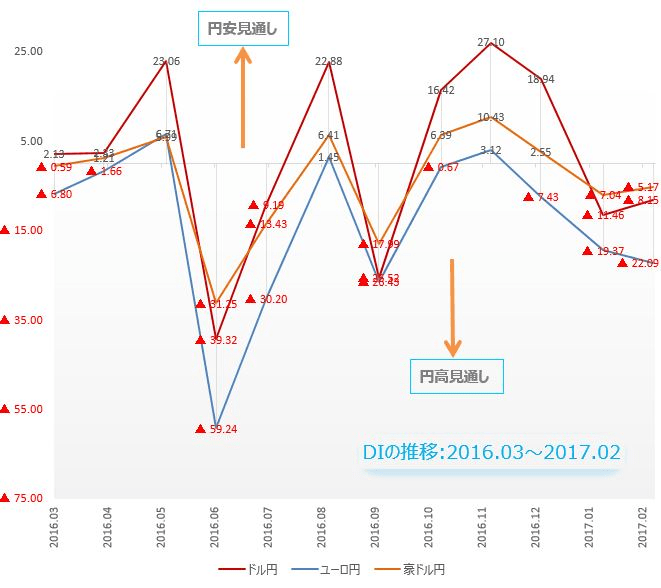

FX DI:DIは3通貨全てマイナス。円高見通し継続。

楽天証券FXディーリング部 荒地 潤

出所:楽天DIのデータより楽天証券経済研究所作成

楽天DIとは、ドル円、ユーロ円、豪ドル円について今後1ヵ月の相場見通しを指数化したものです。DIがプラスならば円の「先安」見通し、マイナスならば円の「先高」見通しになります。また、プラス幅(マイナス幅)が大きいほど、円安(円高)見通しが強いことを示しています。

2月の楽天DIは、先月に引き続き3通貨ペア全てにおいて円高見通しが上回りました。ドル円と豪ドル円のマイナス幅は先月より縮小しましたが、ユーロ円では拡大しました。

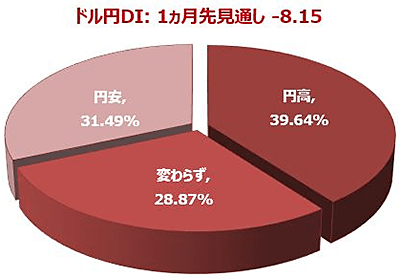

ドル円:円高見通し続くが、DIは前月比やや改善。

|

出所:楽天DIのデータより楽天証券経済研究所が作成

アンケートに回答いただいた方のうち、約40%の1,211人が、1ヵ月後のドル円は現在(112.70円)よりも「下がる(ドル安/円高)」との見通しを持っています。「上がる(ドル高/円安)」との回答は約31%の960人でした。

ドル円のDIは-8.15で、2ヵ月連続のマイナス(円高見通し)となりましたが、マイナス幅は前回(-11.46)よりも縮みました。

ドル円は、年初から7円も下落しています。「そろそろドル円の底値が見えてきそうだ」と考える投資家が増えたとしても不思議ではありません。見通しの変化を見ると、前回に比べて「円高」と「円安」が両方とも減り、それが全て「変わらず」に移っています。つまり、円高見通しが弱まったわけでも円安見通しが強まったわけでもなく、単に相場観を持たない中立層が増えただけということになります。

今回のアンケートの締め切りは、トランプ大統領が施政方針演説を行う前日の、2月27日でした。演説の内容次第では円高、円安のどちらにも動く可能性があったので、相場観を決められなかったのかもしれません。

結果としてトランプ大統領は材料にならず、相場の関心はFOMCの動向へ移っています。ドル円は今月の米利上げを急速に織り込みながら、DIが示す方向とは逆の円安へと動きました。

3月になって冬時間が終わり、FOMCが利上げをして、トランプ大統領が具体的な政策を発表すれば、ドル円の方向も今よりはっきり見えてくることでしょう。

今年の1/4が終わる3月末の次回DIアンケートでは、中立(よくわからない)が減り、円高にせよ円安にせよ、はっきりした相場観が増えていることを期待します。

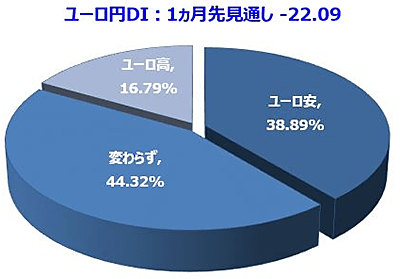

ユーロ円:DIは3ヵ月連続のマイナス。ユーロ安見通深まる。

|

出所:楽天DIのデータより楽天証券経済研究所が作成

1ヵ月後のユーロ円は、回答全体のうち約39%の1,188人が、現在(119.30円)よりもさらに「下がる(ユーロ安/円高)」との見通しを持っています。「上がる(ユーロ高/円安)」との回答は約17%の513人でした。残りの約44%は「変わらない」で、最も大きな割合を占めています。

ユーロ円のDIは、3ヵ月連続でマイナス(ユーロ安見通し)が拡大して、-22.09になりました(前月-19.37)。

見通しの変化を見ると、前回より「ユーロ高」が2ポイント減っています。ただしその半分以上は「ユーロ安」ではなく、「変わらない(よくわからない)」に移っていました。ユーロ安見通しが強まったというより、ユーロ高見通しが弱まったというのが正しいでしょう。

欧州は今、5月のフランス大統領選という、結果次第では欧州分断のきっかけになりかねない政治リスクを抱えています。それが無事終わったとしても、次にはおなじみのギリシャ債務問題が待ち構えています。

ユーロにはネガティブな材料しかないと思ってしまいますが、経済に目を向けると、実は消費者物価や景気指数などの指標は上向いているのです。貿易収支も黒字で、むしろ米国よりもファンダメンタルズは良好だといえます。ECBは、追加緩和よりも利上げを検討すべきだという意見さえ出ています。

当面は、欧州の政治リスクや、米利上げによるドル高の動きがユーロの逆風となるでしょうが、夏頃には、ユーロが再評価される日がやってくるのではないでしょうか。

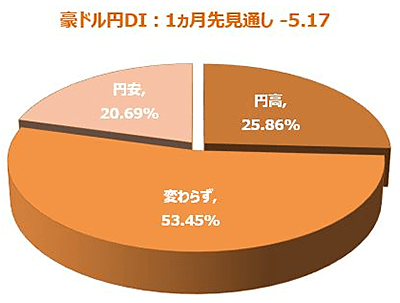

豪ドル円:豪ドル円は、まだ半数以上が様子見。

|

出所:楽天DIのデータより楽天証券経済研究所が作成

1ヵ月後の豪ドル円は、半数以上の約53%にあたる1,633人が、「変わらない」と答えています。

また約26%の790人が、現在(86.49円)よりもさらに「下がる(豪ドル安/円高)」との見通しを持ち、「上がる(豪ドル高/円安)」は約21%の630人でした。

豪ドル円のDIは、ややマイナスが縮小して-5.17になりました(前月-7.04)。見通しの変化を見ると、先月に比べて「豪ドル安」がわずかながら減ったものの、その6割は「中立」へ移動。「豪ドル高」に見方を変えたのは4割でした。

豪ドルが動いていないのかというとその反対で、豪ドル円は今月、2015年12月以来の高値をつけています。対ドルでも、豪ドルは年初から600ポイント近く上昇。ユーロなど欧州通貨のような政治リスクが低く、円よりもはるかに金利が高いということで、ほとんどの通貨がドルに対して下がっているなかで、豪ドルは大健闘しています。

豪ドル円の見通しをいまだに「中立(わからない)」としている投資家は、せっかくのチャンスを逃したかもしれません。

3.今月の質問:「株主優待」について

楽天証券経済研究所チーフグローバルストラテジスト 香川 睦

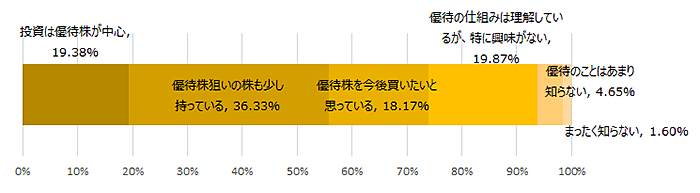

今月(2017年3月)の質問は「株主優待」についてで、(1)株主優待への投資状況とどの程度ご存知か、(2)3月にいちばん買いたいと思っている株主優待銘柄、(3)魅力を感じる優待のタイプ、の3つをご回答いただきました。

[今月の質問 1]

「株主優待」への投資状況とどの程度ご存じか教えてください。

出所:楽天DIのデータより楽天証券経済研究所作成

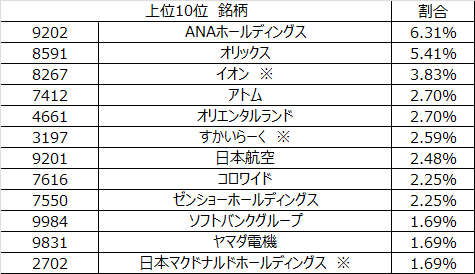

[今月の質問 2 ]

3月は株主優待の権利がもらえる銘柄数が最も多い月。今年の3月、いちばん買いたいと思っている株主優待銘柄を教えてください。

※イオン・すかいらーく・日本マクドナルドホールディングスの株主優待権利確定月は3月ではありません。

出所:楽天DIのデータより楽天証券経済研究所作成

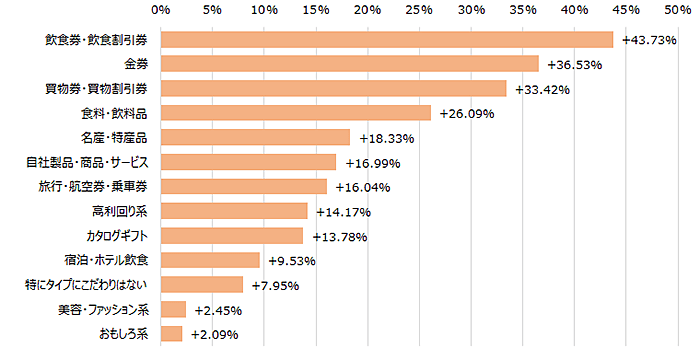

[今月の質問 3 ]

株主優待への投資経験、興味がある方にお伺いします。魅力を感じる優待のタイプを教えてください。※複数選択可

出所:楽天DIのデータより楽天証券経済研究所作成

株主優待は、個人株主にとりたいへん興味深くまたメリットのある制度だと思います。魅力的な株主優待を実施している企業は、個人投資家の長期的な投資資金を呼び込みたいとの経営的な意思を表している企業とも言えます。投資家ニーズはそれぞれ異なりますので、「消費者」としての好みも重視し、株主優待を有利に生かさない手はないと思います。魅力的な優待を実施している企業に長期投資することで、より株式投資を楽しんでいただいたら良いと思います。

質問(1)については、「投資は優待株が中心」」との回答者は19.4%おられましたが、逆に「優待の仕組みは理解しているが、特に興味はない」との回答者も19.9%いらっしゃいました。ただ、「優待株狙いの株も少し持っている」(36.3%)と「優待株を今後買いたいと思っている」(18.2%)を合計すると、5割以上の回答者が株主優待を投資判断の一つとして前向きにとらえていらっしゃるようです。

質問(2)については、ANAホールディングス、オリックス、イオン、アトム、オリエンタルランド、すかいらーく、日本航空、コロワイド、ゼンショーホールディングス、ソフトバンクグループ、ヤマダ電機、日本マクドナルトホールディングなどが認知度や注目度の高い銘柄として上位10銘柄に浮上しました。

質問(3)は、「飲食券・飲食割引券」(43.7%)、「金券」(36.5%)、「買物券・買物割引券」(33.4%)が人気の優待品(サービス)対象として上位を占めました。

なお、株主優待をみる場合、株主優待(現金換算相当額)と現金配当額とを合算した年間総額ベースの株価に対する比率でみる「実質利回り」で考える方法もあります。

ただし、株主優待を期待して投資をされる場合に注意したい点もいくつかあります。例えば、(1)株式投資である以上、(株主優待の魅力に関わらず)株価は上昇することもあれば下落することもある、(2)「優待取り」で株価が急騰している銘柄は、その後急落するリスクがある、(3)業績が悪化している企業は、株主優待が魅力的でも、株価が下落する可能性が高いだけでなく、株主優待そのものが停止されるリスクがある、などです。

株主優待の魅力で銘柄(企業)を選ぶ際にも、企業が提供する商品やサービスを好感できるか否か、投資家として応援したい企業か否か、業績の好調が見込まれる企業か否か、などを総合的に検討して投資判断をする方が賢明と考えています。

4.今後、投資してみたい金融商品・今後、投資してみたい国(地域)

楽天証券経済研究所コモディティアナリスト 吉田 哲

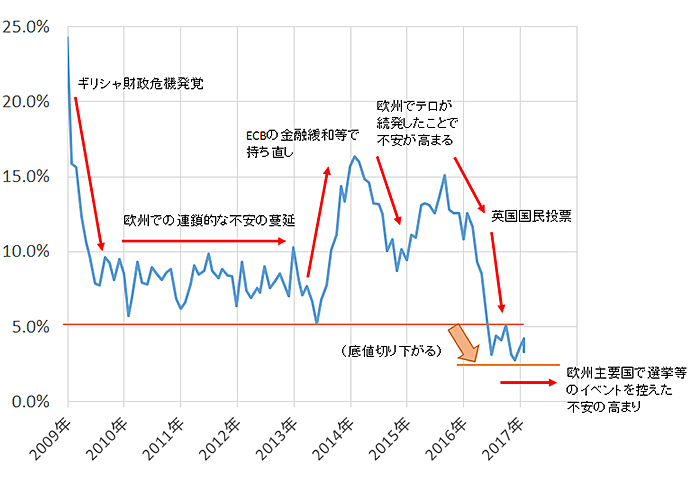

今回は、今後投資してみたい国(地域)の設問で「ユーロ圏」と回答した方の割合の推移に着目しました。

2009年の初め、25%だったということは、回答者数の4人に1人がユーロ圏を選択したということでしたが、その後10%、つまりその数が10人に1人に、やや回復する場面も見られましたが、現在においては5%以下、つまり20人に1人、という状況になっています。

図:今後、投資してみたい国(地域)で「ユーロ圏」と回答した人の割合

出所:楽天DIのデータより楽天証券経済研究所作成

昨年誕生したトランプ大統領にユーロ圏の盟主であるドイツが名指しで貿易不均衡国とされたこと、英国のEU離脱の是非を問う国民投票で離脱派が勝利したこと、およびその勝利が今年以降の域内の選挙等の主要イベントの結果に影響を及ぼす不安が高まっていること、ギリシャの財政問題に端を発した不安の連鎖が断ち切れていないこと、隣接するトルコおよび中東の不安定さが伝播してきていること、域内各国での財政・移民・雇用等の難題が山積していること・・・域内の不安は枚挙にいとまがない状況のように思えます。

つまり、このような状況が一因となり、足元の当該設問で「ユーロ圏」を選択する人の割合が減少しているのだと考えられます。

この場で考えたいことは、このような不安が解消するか?しないか?ということではなく、どのようなタイミングになったら当該設問で「ユーロ圏」を選択する人の割合が増えるのか?そしてそれが何を意味するのか?ということです。

これらの点について端的に言えば、不安が解消すれば、投資家心理が回復して「ユーロ圏」を選択する人の割合が増える、という事なのだと思います。そしてそれが意味する事は、“本格的なユーロ圏の経済が回復基調に入った”ということなのだと思います。

(欧州でなくてもそうですが)株価や経済指標が好転しただけでは本格的な経済の回復とは言えず、経済の温度感を肌で感じる最終消費者である個人投資家の皆様が、不安が解消する方向に向かっている、さらには不安よりも期待が大きくなっている、ということを実感できて初めてようやく経済が本格的な回復基調入りした、と考えることができると思います。

その意味では、当該質問で「ユーロ圏」を選択する人の割合が明確な増加傾向となった時、それはユーロ圏の経済の本格的な回復基調入りしていることを意味することになるものと思います。

つまり、“当該質問で「ユーロ圏」を選択する人の割合”は、ユーロ圏の経済情勢が回復に向かう過程の「遅行指標」として参照することができる、ということだと思います。

引き続き、当該設問の結果を注視していきたいと思います。

表:今後、投資してみたい金融商品 2017年2月調査時点 (複数回答可)

| 投資対象 | 割合 | 前回比 |

|---|---|---|

| 国内株式 | 70.2% | △ 4.1% |

| 外国株式 | 24.4% | ▼ 1.2% |

| 投資信託 | 28.4% | ▼ 0.2% |

| ETF | 15.7% | ▼ 1.3% |

| REIT | 10.8% | △ 0.4% |

| 国内債券 | 5.9% | △ 1.4% |

| 海外債券 | 5.8% | ▼ 0.4% |

| FX(外国為替証拠金取引) | 12.1% | △ 0.6% |

| 金 | 14.7% | ▼ 2.1% |

| 原油 | 3.5% | ▼ 0.4% |

| その他の商品(コモディティ) | 1.5% | ▼ 0.4% |

| カバードワラント | 1.0% | △ 0.1% |

| 特になし | 7.1% | ▼ 0.1% |

表:今後、投資してみたい国(地域) 2017年2月調査時点 (複数回答可)

| 国名 | 割合 | 前回比 |

|---|---|---|

| 日本 | 49.6% | △ 0.6% |

| アメリカ | 43.8% | △ 1.2% |

| ユーロ圏 | 3.3% | ▼ 0.9% |

| オセアニア | 6.2% | △ 0.5% |

| 中国 | 3.2% | ▼ 0.6% |

| ブラジル | 4.8% | ▼ 0.8% |

| ロシア | 6.6% | ▼ 4.2% |

| インド | 23.6% | ▼ 1.3% |

| 東南アジア | 20.6% | △ 0.8% |

| 中南米(ブラジル除く) | 1.9% | ▼ 0.3% |

| 東欧 | 1.3% | ▼ 0.6% |

| アフリカ | 5.1% | ▼ 0.4% |

| 特になし | 10.2% | ▼ 0.3% |

「DI(Diffusion Index)」とは

景気判断に用いられる諸指標を選定し、現状認識がどちらの方向に向いているかを示す指数。『楽天DI』では、日銀短観と同じ計算方法を採用し、「(強気回答数-弱気回答数)÷全回答数×100」、「(円安回答数-円高回答数)÷全回答数×100」で算出いたします。

【各指標の見方は以下の通りです。】

日経平均 DIがプラス→強気、DIがマイナス→弱気

為替 DIがプラス→円安、DIがマイナス→円高

すべての回答が中立だった場合、DIは0となります。

本資料は、信頼できると考えられる情報に基づいて楽天証券株式会社が作成・提供したものですが、情報や見解の正確性、完全性、適時性などを保証するものではありません。また、売買に関する勧誘を意図して作成したものではありません。投資の最終決定は、お客様ご自身の判断でなさるようにお願いいたします。ストラテジストの見解や評価、予測は本資料作成時点での判断であり、予告なしに変更されることがあります。この資料の著作権は楽天証券に帰属しており、事前の承諾なく本資料の全部または一部を引用、複製、転送などにより使用することを禁じます。

(個人投資家サーベイ「楽天DI」)

この記事に関連するニュース

ランキング

-

1春日部のイトーヨーカドーが閉店=「しんちゃん」のスーパーのモデル

時事通信 / 2024年11月24日 19時58分

-

2「バナナカレー」だと…? LCCピーチ、5年ぶりに「温かい機内食」提供…メニューは? 「ピーチ機内食の代名詞」も復活

乗りものニュース / 2024年11月24日 12時32分

-

3「ワークマン 着るコタツ」新モデルが登場 累計43万着を突破、人気の秘密は?

ITmedia ビジネスオンライン / 2024年11月22日 11時24分

-

4年収壁見直し、企業の9割賛成 撤廃や社保改革要請も

共同通信 / 2024年11月24日 16時22分

-

5異例の「ケーブル盗難でリフト運休」 スキーシーズン前に 捜査は継続中

乗りものニュース / 2024年11月24日 14時12分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください