相場の天井と底は発見できるか?ATRチャネルでみる相場の動く範囲

トウシル / 2017年8月31日 17時0分

相場の天井と底は発見できるか?ATRチャネルでみる相場の動く範囲

ミレニアル世代という素人投資家

昔からバブル相場では素人ほど儲けると言われている。それは、下げ相場の怖さを知らないから、バブル相場で踊りまくるからだ。今の米国株市場の上昇は、下げ相場はおろか2007年~2008年の金融危機も知らないミレニアル世代という素人が牽引している。バブル相場は素人ほど儲かるが、バブルや仕手相場で儲けた投資家はその後の下げで儲けた3倍損するというのが、この世界の習いである。宴が終わっても、一度あぶく銭を掴んでしまうと、損切りや勝ち逃げができなくなるからだ。

筆者の知り合いの不動産ファンドの運用者は、「この世界はバブルの末期にいつも大量の資金が流入してくる。バブルだとわかっていても買わざるを得ない。マネーの逆流が起これば流動性を失い損失が出ることは避けられないが、資金が入ってくるうちは買うのを止められない」と語っている。

「どうせイエレンは穏やかな利上げしかできない。世界規模の戦争がないなか、グローバルデフレは止まらないだろう。だからカネ余り相場は続く」という見方が多い株式市場だが、それでも世界の株式相場を押し上げてきた緩和マネーは、今後、中央銀行の利上げとともに徐々に縮小していく。98カ月に及ぶ米国の景気拡大局面も最後に近づいていると思われる。官製ねずみ講相場と言われる中央銀行バブル相場だが、株式市場が景気の先行指標として現在も機能しているのなら、今年後半相場は“下”方向への注意が必要だろう。

今年の後半相場は来年に向けての相場の方向性(下げ基調)が明らかになるだけ?

株の暴落の予兆はイールドカーブ(利回り曲線)のフラット化だ。なぜなら、過去の相場の暴落の手前では、イールドカーブのフラット化が起きているからである。

2007年のサブプライム問題を引き起こしたのは、IT(ドットコム)バブル崩壊後の米国債の金利の相対的な低さが要因だった。当時の米国債金利が相対的に低かったために、皆が7%超の利ザヤのとれるアダ花商品に参入したことで金融危機が起きたのである。

昨今の相場も、「ゼロ金利に比べればリートもジャンク債も何でも買い(割安)だ」というゼロ金利バブル相場が展開されてきた。その米国も金利の正常化に動いており、そろそろバブルのツケが回ってくるころだろう。

では、今すぐベアマーケットが到来するかといえば、本格的な下げ相場にはまだならないだろう。過去の暴落相場を詳細に観てみると、相場の暴落はイールドカーブがフラット化したあと、元に戻るという過程で起こることが多い。

現在の米国のイールドカーブの状況を見ていると、今年の後半相場は来年に向けての相場の方向性(下げ基調)が明らかになるだけで、おそらく、暴落というような事態が起こるのは2018年以降になるのではないかと思われる。

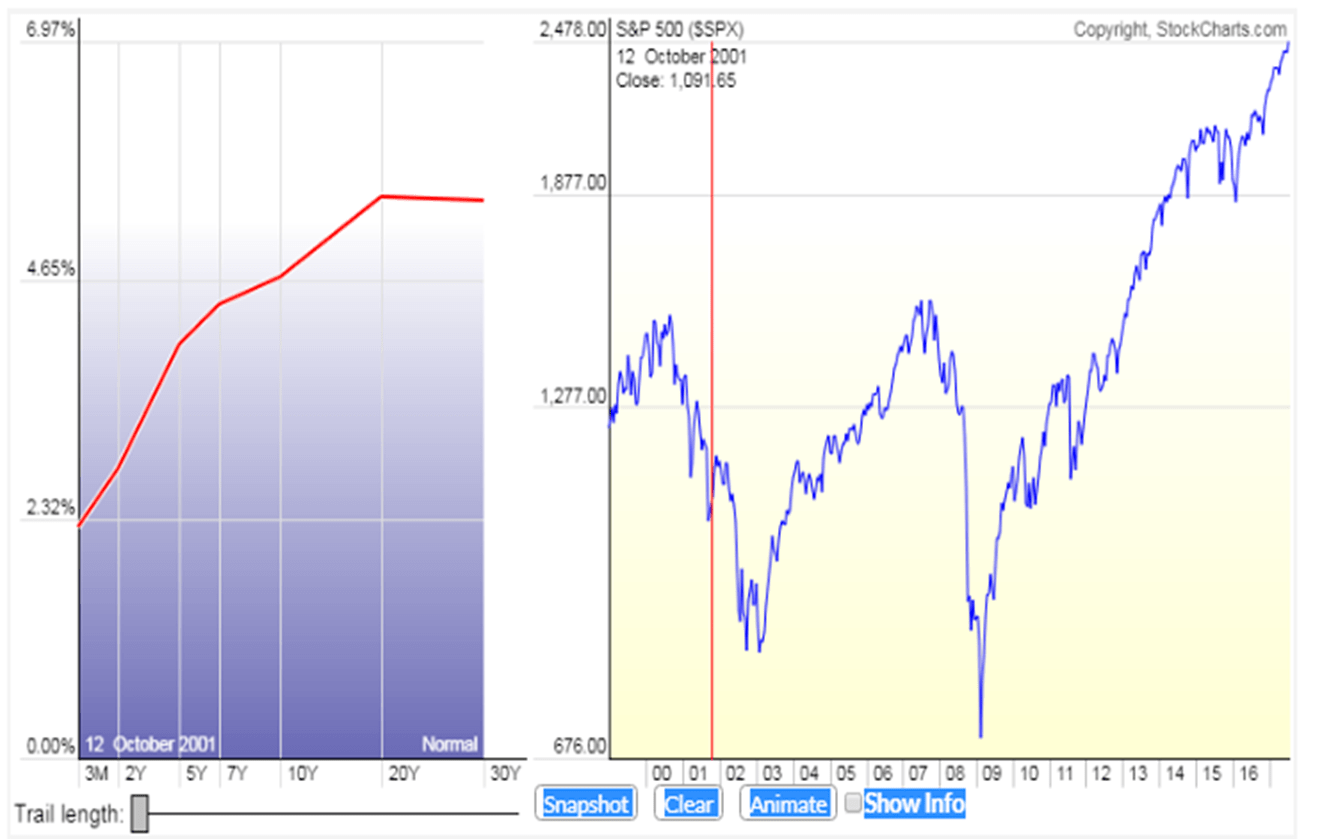

イールドカーブは右肩上がりが基本だが、イールドカーブがフラット化してくると、米国の株式市場に転機が訪れる。前回、フラット化が起きたのは2007年で、現在のイールドカーブはフラット化に向かっている途上にある。

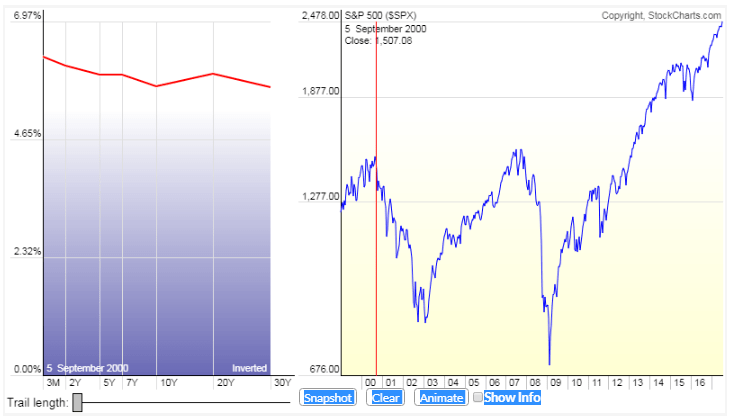

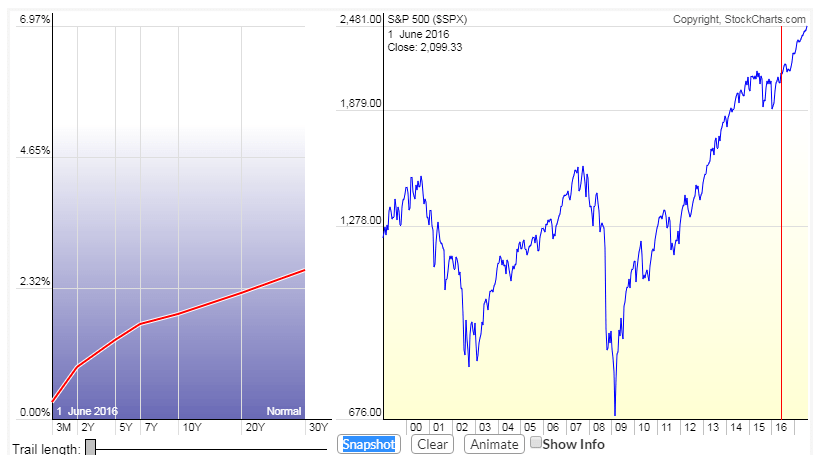

●米国のイールドカーブ2007年(住宅バブル)

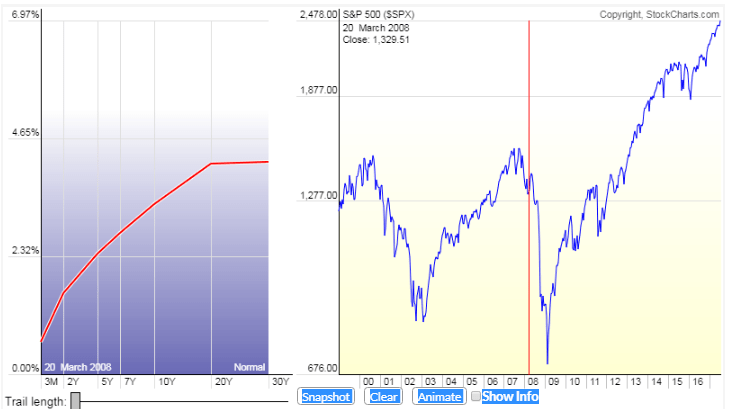

●米国のイールドカーブ2008年(リーマン・ショック)

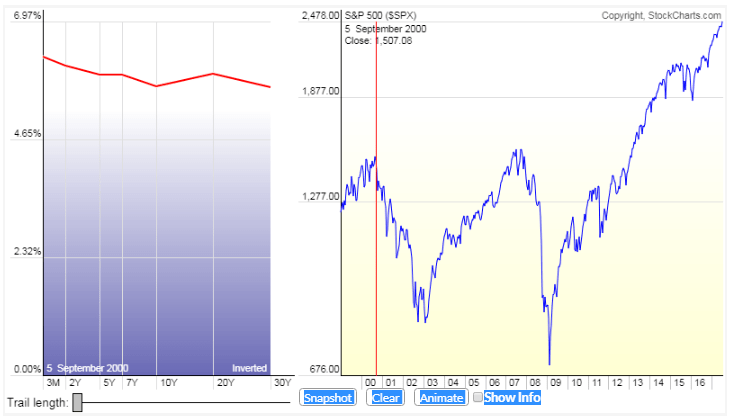

●米国のイールドカーブ2000年(ITバブル)

●米国のイールドカーブ2001年(ITバブル崩壊)

●米国のイールドカーブ2016年6月1日(中央銀行バブル)

●米国のイールドカーブ2017年8月30日

相場の天底の発見法とATRチャネル

さて、今回のレポートでは、より実践的な相場の天井と底の発見法についてのチャートを載せておく。

ATRチャネルは、筆者が相場の天井と底の発見、即ち、相場の転換点をとらえるのに用いている道具(ツール)である。

ATR(アベレージトゥルーレンジ)はTR(窓開けを含めた1日の最大値幅)の平均である。ATRチャネルは動的に変化する予想レンジであり、利食いや相場反転のポイントとして、筆者にとっては有効なツールとなっている。

下のチャートは、過去X日間のATRを過去X日間の加重移動平均線にプロットしたものである。3本のATRのバンド幅はATRの1.6倍、3.2倍、4.8倍である。

相場がATRバンドの3.2倍の外にある時、ADX(8)とSTD(26)の両方がピークアウトすると、相場が反転する可能性が高い。

ATRチャネルは、すべての市場と時間枠(タイムフレーム)に拡張が可能である。

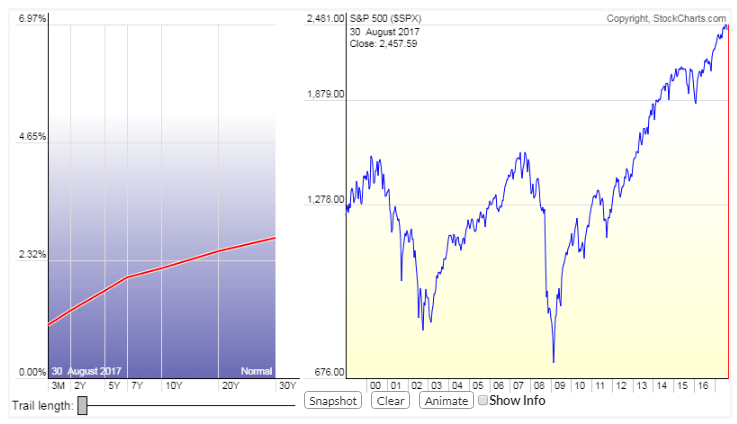

●NYダウ(日足)

下段:ADXsmoothed8(赤)・標準偏差ボラティリティ26(青)

相場がATRバンドの3.2倍の外にある時、ADX(8)とSTD(26)の両方がピークアウトすると、相場が反転する可能性が高い=黄色の丸枠の部分

出所:『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』

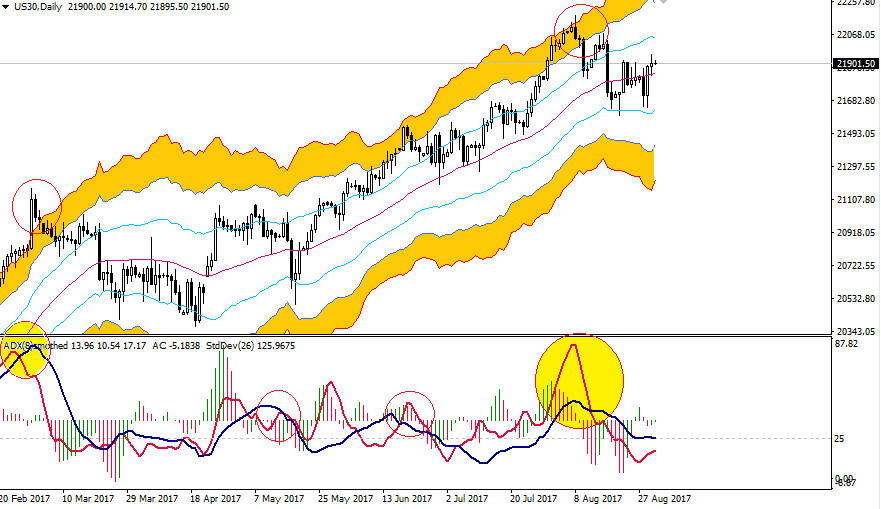

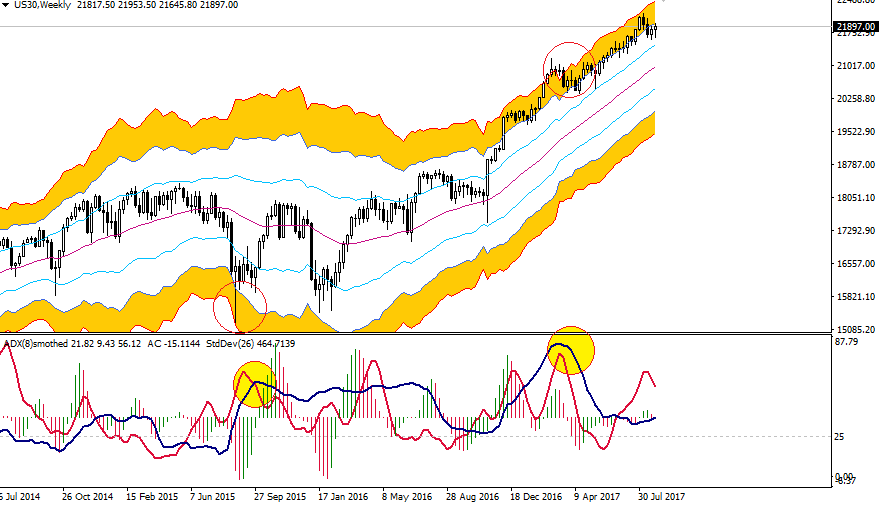

●NYダウ(週足)

下段:ADXsmoothed8(赤)・標準偏差ボラティリティ26(青)

相場がATRバンドの3.2倍の外にある時、ADX(8)とSTD(26)の両方がピークアウトすると、相場が反転する可能性が高い=黄色の丸枠の部分

出所:『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』

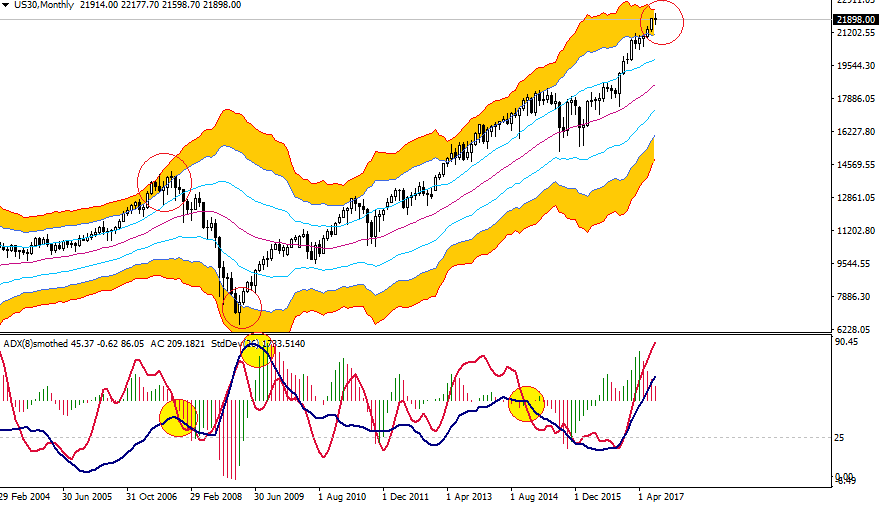

●NYダウ(月足)

下段:ADXsmoothed8(赤)・標準偏差ボラティリティ26(青)

相場がATRバンドの3.2倍の外にある時、ADX(8)とSTD(26)の両方がピークアウトすると、相場が反転する可能性が高い=黄色の丸枠の部分

出所:『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』

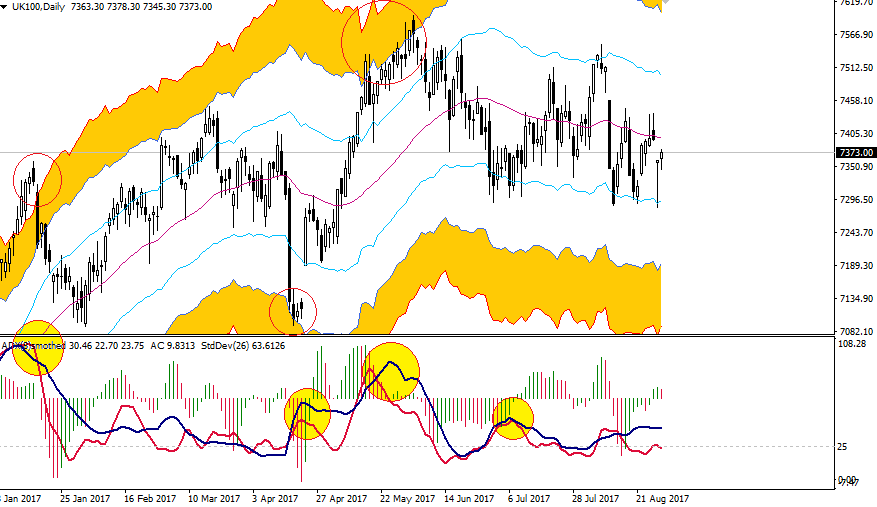

●FTSE100CFD(日足)

下段:ADXsmoothed8(赤)・標準偏差ボラティリティ26(青)

相場がATRバンドの3.2倍の外にある時、ADX(8)とSTD(26)の両方がピークアウトすると、相場が反転する可能性が高い=黄色の丸枠の部分

出所:『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』

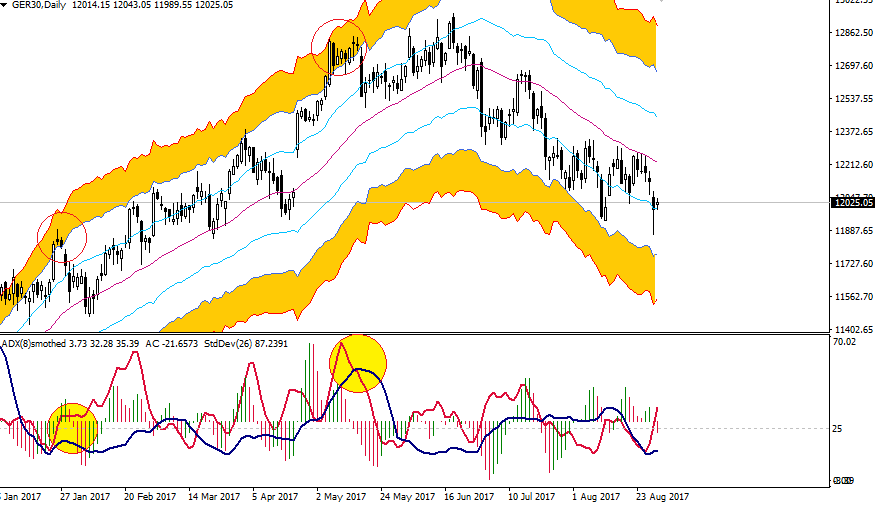

●DAXCFD(日足)

下段:ADXsmoothed8(赤)・標準偏差ボラティリティ26(青)

相場がATRバンドの3.2倍の外にある時、ADX(8)とSTD(26)の両方がピークアウトすると、相場が反転する可能性が高い=黄色の丸枠の部分

出所:『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』

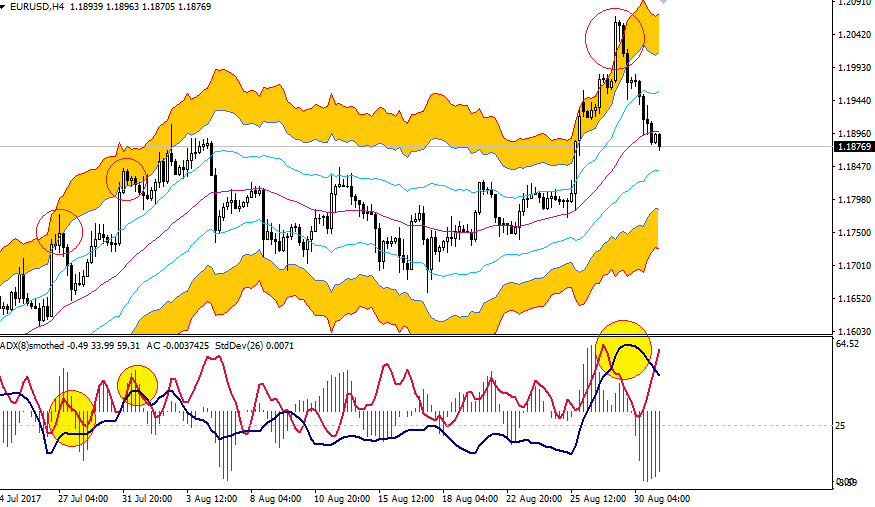

●ユーロ/ドル(4時間足)

下段:ADXsmoothed8(赤)・標準偏差ボラティリティ26(青)

相場がATRバンドの3.2倍の外にある時、ADX(8)とSTD(26)の両方がピークアウトすると、相場が反転する可能性が高い=黄色の丸枠の部分

出所:『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』

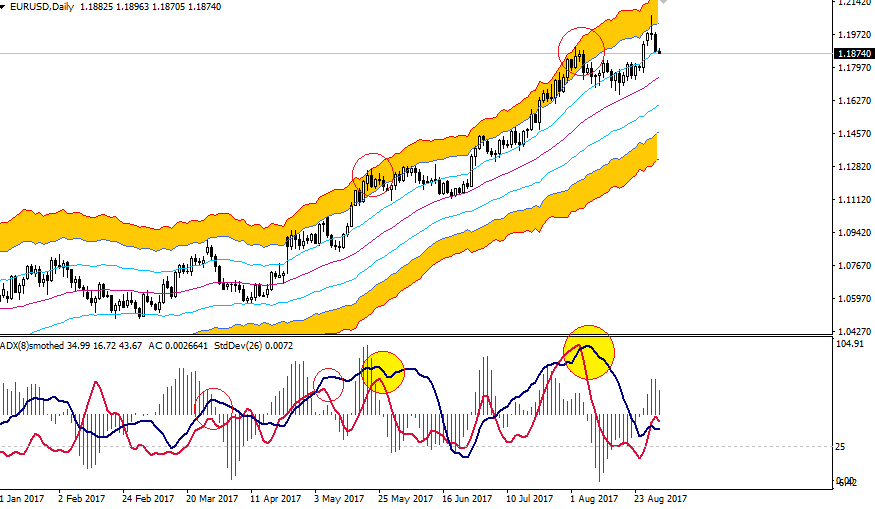

●ユーロ/ドル(日足)

下段:ADXsmoothed8(赤)・標準偏差ボラティリティ26(青)

相場がATRバンドの3.2倍の外にある時、ADX(8)とSTD(26)の両方がピークアウトすると、相場が反転する可能性が高い=黄色の丸枠の部分

出所:『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』

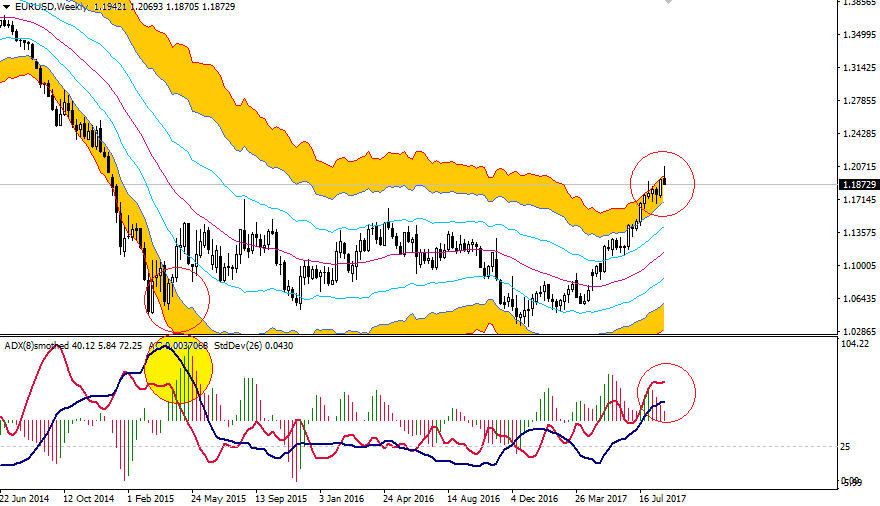

●ユーロ/ドル(週足)

下段:ADXsmoothed8(赤)・標準偏差ボラティリティ26(青)

相場がATRバンドの3.2倍の外にある時、ADX(8)とSTD(26)の両方がピークアウトすると、相場が反転する可能性が高い=黄色の丸枠の部分

出所:『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』

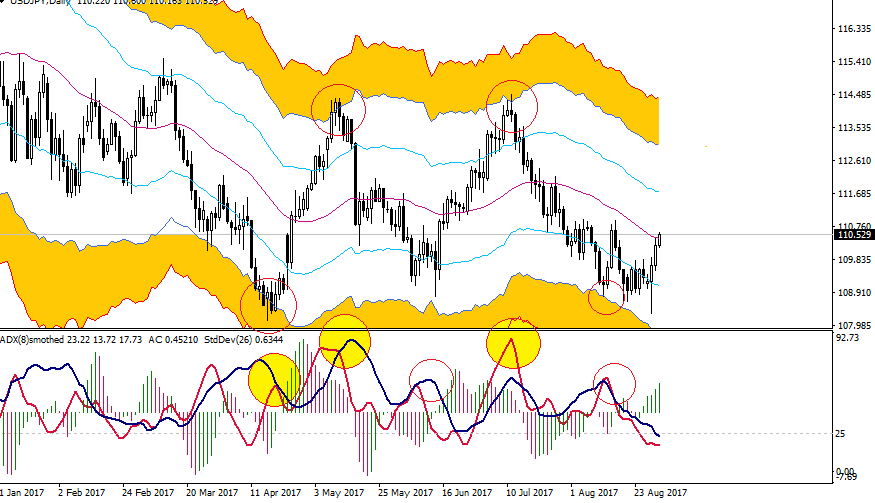

●ドル/円(日足)

下段:ADXsmoothed8(赤)・標準偏差ボラティリティ26(青)

相場がATRバンドの3.2倍の外にある時、ADX(8)とSTD(26)の両方がピークアウトすると、相場が反転する可能性が高い=黄色の丸枠の部分

出所:『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』

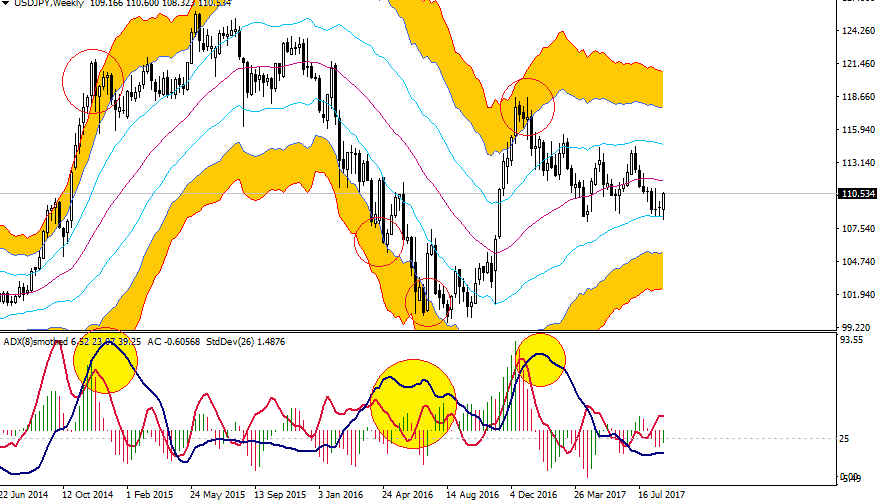

●ドル/円(週足)

下段:ADXsmoothed8(赤)・標準偏差ボラティリティ26(青)

相場がATRバンドの3.2倍の外にある時、ADX(8)とSTD(26)の両方がピークアウトすると、相場が反転する可能性が高い=黄色の丸枠の部分

出所:『DVD相場で道をひらく7つの戦略「トレード戦略編」 石原順』

(石原 順)

この記事に関連するニュース

-

トランプ・トレード後の日本株相場は膠着も…日経平均「4万円回復」はありえる【ストラテジストが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月19日 6時0分

-

トランプトレードでビットコインが9万ドルを突破!何が起きている?

トウシル / 2024年11月14日 16時34分

-

米追加利下げでドル/円は152円まで円高。これからの個人投資家のドル/円戦略は?

トウシル / 2024年11月8日 10時22分

-

トランプトレードと2025年の債務上限危機

トウシル / 2024年11月7日 16時37分

-

ポール・チューダー・ジョーンズ:「われわれは破産するだろう…全ての道はインフレに通じる」

トウシル / 2024年10月31日 16時46分

ランキング

-

1「京急」「京成」に照準定めた旧村上ファンドの思惑 2006年の「阪急・阪神合併」の再現を想起

東洋経済オンライン / 2024年11月25日 7時50分

-

2"退職代行"を使われた上司「信用ダウン」の悲劇 多いのは営業、職場に与える「3つの影響」とは

東洋経済オンライン / 2024年11月25日 8時30分

-

3ホリエモン「オルカンを買うよりもずっといい」…上場企業4000社から"優良銘柄"を見抜くシンプルな方法

プレジデントオンライン / 2024年11月25日 8時15分

-

4セブンが外資に買収されれば「買い物難民」が続出する…「9兆円対抗策」を経済界が固唾をのんで見守るワケ

プレジデントオンライン / 2024年11月25日 9時15分

-

5〈米大統領選挙〉トランプ圧勝の衝撃…米国民が“スキャンダルまみれの大統領”を選んだ合理的な理由【経済の専門家が考察】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月25日 9時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください