イオンの買い継続。優待人気トップ、総合小売業の勝ち組として成長期待

トウシル / 2023年4月19日 8時0分

イオンの買い継続。優待人気トップ、総合小売業の勝ち組として成長期待

イオンの投資判断は「買い」

イオン(8267)は12日、2023年2月期決算を発表しました。決算内容から、コロナからの収益回復が進むとともに、総合小売業の勝ち組として成長していくための構造改革も着実に進展していると判断できました。したがって、投資判断「買い」を継続します。株主優待を楽しみながら長期投資するのに良い銘柄と考えます。

イオンの連結売上高・営業利益・純利益推移:2019年2月期~2024年2月期(会社予想)

イオンの2023年2月期営業利益は、前期比20%増の2,097億円とコロナショックから立ち直り、大きく回復しましたが、コロナ前の営業最高益には届きませんでした。まだコロナの影響が残る決算でした。なお、コロナ前の2018年2月期から2020年2月期まで、イオンは3期連続で営業最高益を更新していました。

今期(2024年2月期)はリオープン(経済再開)が進み、内外ともに売上がさらに拡大すると予想されます。一方、電気代や人件費がさらに上昇しコスト負担がさらに重くなります。そのため、今期の営業利益(会社予想)は前期比5%増の2,200億円と、最高益を少しだけ更新する予想となっています。

今後の収益成長期待高まる

前期決算は、「構造改革が進み、成長への期待が見えた決算」と総括できます。ただ、同時に今後の課題も見えた決算でした。

課題についてコメントする前に、まずイオンの成長つながると筆者が期待する三つのポイントついてコメントします。

【1】アジアでの成長加速へ

イオンのアジア事業は、日本と同様、コロナ禍のロックダウン(都市封鎖)で一時大きなダメージを受けました。今は、日本と同様、リオープンが進む中で急速に利益が回復しています。

ただ利益が回復するだけではなく、売上収益の一段の成長が見えてきました。特にベトナム事業の成長加速が期待されます。ホーチミン・ハノイに加えて中部の中核都市フエに出店したことが、貢献すると考えられます。

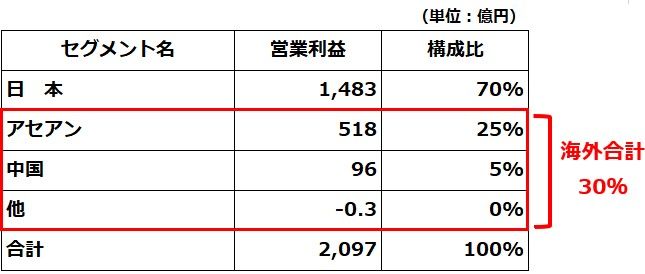

(参考)イオン2023年2月期の地域別営業利益

上記の地域別営業利益の構成比で、海外は30%に達しています。海外の利益構成比が3割を超えると、海外で成長する小売企業として投資家の見る目が変わります。これまで、イオンはドメスティックな(国内中心の)小売業と見なされていましたが、これからは海外で成長していく小売業と見られるようになると考えています。

なお、上記の地域別利益は、イオンリテール(小売事業)だけでなく、総合金融・ディベロッパー事業の利益を加えたトータルでの海外利益の構成比です。海外も国内と同様、小売事業だけでは収益性が低いが、総合金融、ディベロッパー事業を加えて、収益性を高めるスタイルを確立しつつあります。

【2】ヘルス&ウエルネス・総合金融・ディベロッパー事業で高収益を稼ぎ、成長するビジネスモデルを確立

イオンは、総合小売業として生き残り、成長するビジネスモデルを確立したと判断しています。総合スーパーが、専門店(ユニクロや無印良品・ABCマートなど)に押されて衰退していったのは過去の話。今は、郊外に作られたイオンの巨大なショッピングモールは、地域でもっとも競争力の高い小売業の一つになっています(セブン&アイの「セブンパークス」も同様に高い競争力を持つ)。

イオンは、競争力の高い専門店はテナントとして積極的に取り込んでモールの魅力を高めるとともに、テナント料をとって稼ぐ形としています。テナントとして取り込まない専門店に対しては、PB(プライベートブランド)品を強化することで逆に反撃に出ています。

それでも、イオンの巨大なショッピングモールで高収益を稼いでいるのは、現時点ではイオンリテール(小売業)ではありません。総合金融(カード事業など)、ディベロッパー事業(テナント料)で高い利益をあげています。小売・金融・ディベロッパーの3事業を合わせて、競争力の高いショッピングモールを作って稼ぐビジネスモデルを、国内でも海外でも確立しています。

モール外では、ドラッグストア「ウエルシア」が高収益を稼ぎつつ、利益成長に貢献しています。調剤が成長をけん引しています。ドラッグストアの利益は、ヘルス&ウエルネス部門に含まれています。

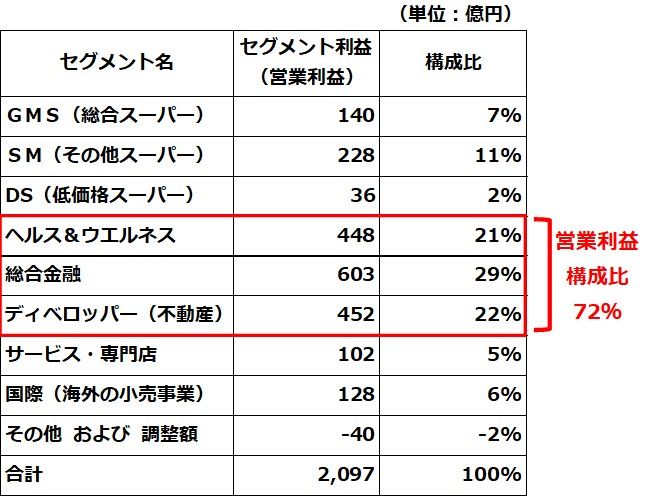

前期は、ヘルス&ウエルネス・総合金融・ディベロッパーの3部門で、イオンの営業利益の72%を稼いでいます。イオンリテールの収益が低くても、3事業を合わせて、高収益を実現しています。

(参考)イオン2023年2月期の事業セグメント別営業利益

注:事業セグメントに「国際」があるが、これは小売業の海外利益だけ示す。総合金融・ディベロッパー・セグメントの中にも海外利益が含まれている

【3】小売業の利益拡大のカギとなる価値訴求型PBが始動

イオンリテール(小売業)の利益率が低いことが、この後で述べる「残された重要課題」です。ただ、収益改善の重要な一歩を踏み出しつつあることに期待が持てます。それが、「価値訴求型」PB戦略の始動です。

小売業の競争力を左右するのは、吉田昭夫・代表執行役社長が強調するように「商品力」です。NB(ナショナルブランド)中心の小売業は粗利が稼げず、値段のたたき合いになって衰退していきます。商品力を高めるには、魅力的なPB(プライベートブランド)の品ぞろえを豊かにしなければなりません。

ところで、NBからPBへの移行に、2段階あります。二つのステップを完了して、初めて強い「商品力」を持つ小売業と言えます。

<ステップ1>NBから、価格訴求型(低価格が売り)PBへシフト

<ステップ2>価格訴求型PBから価値訴求型(ここにしかない優れもの)PBへシフト

イオンは、ステップ1でかなりの成果をあげましたが、それだけではいずれPB同士の価格のたたき合いに巻き込まれるリスクがあります。そこで今、いよいよステップ2に踏み出したところです。まだイオンのPB全体では小さな動きですが、着実に成果をあげつつあります。具体的な成功例として、プレミアム・ビールや高付加価値の衣料品PBの成功が挙げられます。食品や衣料品で成功例が増えています。

「住居余暇」分野でまだ価値訴求PBの成功例が少ないのが課題です。台所用品や日用品・雑貨で商品力を高めるには、まだ時間がかかりそうです。

参考まで、PBで高成長を遂げてきた小売業のほとんどが、この2ステップを通ってきています。例えば、ユニクロやニトリ。最初は中国製の安い衣料品や家具を売るブランドと見られていましたが、今は高機能の優れものを売るブランドとして認知され、成長を続けています。

セブンイレブンもそうです。最初はジャンク・フードを売る店と思われていましたが、商品力を高めることで、今はセブン・プレミアムという高品質の優れものを売る店と認知されています。

ステップ2への移行は、一朝一夕にできません。ユニクロやニトリ、セブンイレブンの例では、ブランド・イメージを変えるのに10年くらいの歳月を要しています。

イオンは、「トップバリュ」という価格競争力のあるブランドを持つ小売業として、消費者から高い支持を得ています。これから、価格訴求力だけでなく、価値訴求力でも高い支持を得ることを目指します。ユニクロやニトリのような高いブランド力を得るには、まだ相当長い年月がかかるでしょう。ただし、その確かな一歩を踏み出したと考えられることが、評価できます。

残る重要課題

決算内容から、今後の課題も明らかになりました。以下、私が重視する二つの課題についてコメントします。

【1】イオンリテールの収益性が低い。SM事業の構造改革が遅れている

既に説明した通り、イオンの重要課題は、イオンリテール(小売業)の利益率が低いことです。前期(2023年2月期)に全部門が黒字化しましたが、リテールの利益率は低いままです。

収益性を高めるための構造改革は、着実に進んでいますが、まだ十分な成果が出ていません。商品力強化・デジタル売上の拡大の他に、セルフレジの導入・省エネ投資・在庫削減などのコストカット策を進めていますが、生鮮品の仕入れ価格高騰・電気代や人件費の上昇に追いついていません。

GMS(総合スーパー)は構造改革が進み、高い競争力を持ちつつありますが、SM(その他スーパー)の構造改革が遅れています。SMには、構造改革の遅れた小型の食品スーパーや、旧ダイエーから引き継いだ不採算店が残っています。

SMは食品比率が高いので、コロナ禍の内食特需(家庭内での食事が増えたことによる特需)で一時高い利益が出ました。ところが、リオープンで外出が増えたため、前期は減益となりました。内食特需で、構造改革の遅れが一時見えにくくなっていましたが、リオープンで改めて構造改革を急ぐ必要が明らかになりました。

デジタル売上(ネットスーパーや各種Eコマース)拡大も、リテール収益を高める切り札となります。イオンは、2025年にデジタル売上1兆円達成を目標として掲げていますが、2023年2月期でデジタル売上はまだ1,400億円程度にとどまっています。

食品分野でデジタル売上の拡大が軌道に乗りつつありますが、そこでできたタッチポイントを使って衣料品などでもデジタル売上を拡大できるかが今後の売上拡大のカギとなっています。

【2】構造改革のための特別損失が大きいため、最終利益は低水準のまま

収益性の低いスーパーストア事業などの構造改革で、高水準の特別損失が出続ける見込みです。そのため、イオンは経常最高益で高水準の利益をあげても、純利益の水準は低いままです。

前期(2023年2月期)は、2,097億円の営業利益をあげながら、イオングループの店舗減損434億円などがあり、純利益は213億円にとどまりました。今期(2024年2月期)も営業利益は2,200億円と高水準でも純利益は250億円と低水準になると、会社は予想しています。引き続き、高水準の特別損失発生を見込んでいます。

いずれ低採算店舗の構造改革を完了すれば、純利益でも高水準の利益をあげるようになると考えられますが、それにはまだ3~5年を要する可能性があります。

リオープンへの期待は何度も裏切られてきた。今度こそ本物か

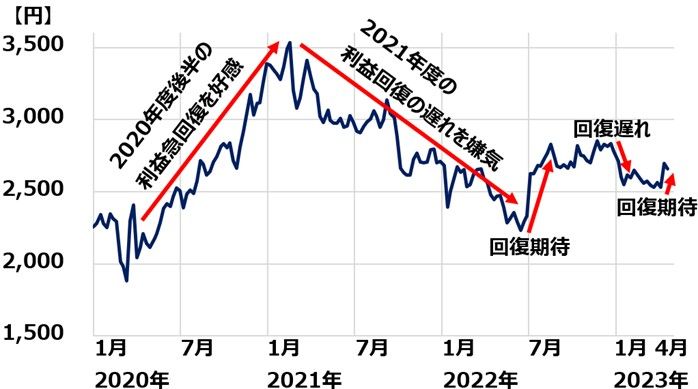

それでは、次にイオンの株価推移を見てみましょう。2020年以降、急騰急落を繰り返しています。「リオープンの期待で上昇→感染再拡大で裏切られて下落」を繰り返しています。

イオン株週足チャート:2020年1月2日~2023年4月18日

イオン株は2020年に大きく上昇しましたが、2021年以降、大きく下がりました。2020年に株価が急騰したのは、2020年9-11月期の営業利益が最高益となり、コロナ禍からの本格的な回復が始まったと思われたからです。

ところが、その判断は誤りでした。2021年に入り、コロナ感染が再び急拡大すると、再び行動制限が広がり、イオンの株価も業績も低下しました。その後も、回復期待が出ては失望に変わることを、繰り返しています。

イオンの四半期別営業利益:2021年2月期第1四半期~2023年2月期第4四半期

【1】2020年9-11月期に営業最高益

2020年は、3-5月(2021年2月期の第1四半期)に▲125億円の営業赤字に陥りました。コロナ禍による営業停止が影響しました。ところが、この年の9-11月(同第3四半期)には営業利益が急回復し、9-11月期として過去最高の342億円をあげました。営業再開で利益が急激に戻りました。

この時、GoToEat、GoToトラベル・キャンペーンが実施され、イベントの制限も緩和され、全国的に人の移動が活発化しました。いよいよコロナ後の回復が始まったと期待が盛り上がった時です。映画「鬼滅の刃」が大ヒットし、イオンの「専門店」部門の利益を押し上げました。

【2】2021年は内外でコロナ禍が再び猛威をふるい業績回復遅れる

2021年は3-5月(2021年2月期第1四半期)に営業利益が過去最高の391億円となり、いよいよ本格的な回復が始まると期待されました。ところが、その後の展開が、期待通りになりませんでした。日本およびアジアでコロナ禍が再び猛威をふるいました。国内外の営業規制・外出自粛の影響で営業利益の回復が遅れました。

2021年9-11月の営業利益は前年同期比で▲67%の115億円まで落ち込みました。9月まで国内では4度目の緊急事態宣言が発令されていたこと、アジアでもコロナによるロックダウン(都市封鎖)が行われていた影響が出ました。回復機運が盛り上がった2020年9-11月と明暗が分かれ、失望が広がりました。

【3】2022年度は再び回復期待が高まったが、回復は鈍いまま

2022年に入り、コロナ変異株の感染が拡大し、まん延防止等重点措置(まん防)が導入され、回復は一時鈍化しました。ただし、まん防は2022年3月22日に全面解除され、その後消費回復の期待が高まりました。実際に2022年3-5月期のイオン営業利益は最高益でした。そこで期待が高まりましたが、そこからなかなかリオープンに進めず、2022年は消費回復の鈍さに再び失望が広がりました。

【4】2023年に入り、再び本格的な消費回復の期待が出ている

何度も裏切られているので疑心暗鬼になっていますが、今度こそ、本格的な回復が期待できると、私は考えています。

イオンは2月・8月の優待人気トップ

イオンは「株主優待」人気銘柄として有名です。楽天証券「株主優待検索」で長年、2月・8月の優待銘柄で人気トップ【注】の座を維持しています。優待内容は、以下からご覧いただけます。

「イオンの株主優待内容:買物返金カードなど」

【注】2月・8月優待で人気トップ

2月・8月に株主優待を得る権利が確定する銘柄は165あります。楽天証券のお客さまで保有している株主の数が多いほど「人気が高い」と判断し、保有株主数の上位銘柄をランキングしています。2月・8月優待とも、人気トップはイオン(8267)、第2位はビックカメラ(3048)、第3位はイオンモール(8905)、第4位は吉野家HD(9861)です(4月18日時点)。

最近、「株主平等の原則」を意識して、優待を廃止する企業が増えていますが、イオンの優待は廃止されるリスクが低いと私は考えています。その理由は、このレポート末尾に出ている「著者おすすめのバックナンバー」の中に記載しています。ご参照ください。

▼著者おすすめのバックナンバー

2023年1月12日:「株主優待」のトリセツ。長期投資にふさわしいと考える優待銘柄4選

(窪田 真之)

この記事に関連するニュース

-

セブン&アイ、イオン:コロナ後の成長が見えてきた「小売業株」投資戦略(窪田真之)

トウシル / 2024年7月18日 8時0分

-

サイゼリヤ「優待廃止ショック」も国内復活の兆し 株主優待廃止で一段の成長が求められる局面に

東洋経済オンライン / 2024年7月13日 9時0分

-

イオン、JR東日本、KDDI…優待投資&長期保有におススメな理由

トウシル / 2024年7月11日 8時0分

-

ランサムウェア被害で延期のイズミ本決算がついに発表、西友九州事業取得のねらいは?

ダイヤモンド・チェーンストア オンライン / 2024年7月2日 20時59分

-

インフレ、経済正常化で明暗!小売業の上場小売業2023年度決算と24年度展望

ダイヤモンド・チェーンストア オンライン / 2024年6月24日 19時55分

ランキング

-

1マクドナルドが「ストローなしで飲めるフタ」試行 紙ストローの行方は...?広報「未定でございます」

J-CASTニュース / 2024年7月17日 12時55分

-

2申請を忘れると年金200万円の損…荻原博子「もらえるものはとことんもらう」ための賢者の知恵

プレジデントオンライン / 2024年7月17日 8時15分

-

3「再配達は有料に」 ドライバーの本音は

ITmedia ビジネスオンライン / 2024年7月17日 6時40分

-

4大谷翔平の新居「晒すメディア」なぜ叩かれるのか スターや芸能人の個人情報への向き合い方の変遷

東洋経済オンライン / 2024年7月16日 20時40分

-

5「380円のデザートを10人で分けて…」“ラーメン屋でラーメンを頼まない”ヤバい客の実態を店主のプロレスラーが赤裸々証言

文春オンライン / 2024年7月17日 11時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください