利回り5%に接近する米10年国債は魅力的か?

トウシル / 2023年10月23日 7時30分

利回り5%に接近する米10年国債は魅力的か?

1.米10年国債利回りが5%に接近!

米10年国債利回りが5%に接近するなど、久しぶりに魅力的な水準へ

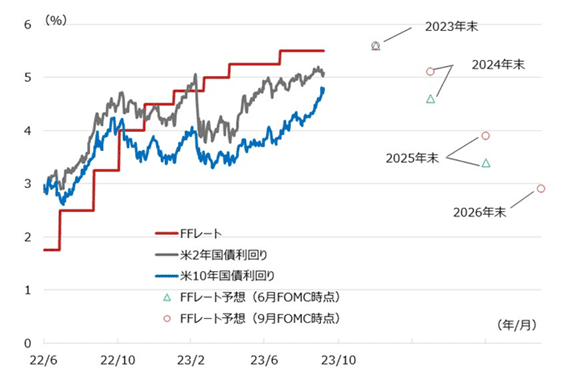

通常であれば、国債利回りは年限が長い債券が短い債券よりも利回りが高くなることが一般的ですが(順イールド)、昨今の米国債市場では、FRB(米連邦準備制度理事会)による政策金利(FFレート)引き上げが急速だったこともあり、短い債券の利回りの方が高い「逆イールド」状態になっています。

しかし、9月のFOMC(米連邦公開市場委員会)において公表されたFOMCメンバーによる今後のFFレート予想値が、前回公表の6月時点から市場予想を上回って上方修正されたため、市場は「高金利政策が長期化する」との見通しを強め、足元では10年国債利回りが急上昇しています。

従来は「来年早々に利下げが始まるから、短期的には逆イールドもやむなし」という見通しでしたが、そうした予想が後退したことで、10年国債利回りが2年国債利回りやFFレートにすり寄る格好で上昇したようです。

しかし、この金利上昇は、債券投資家にとっては高い利回りの長期債への投資機会につながると考えており、ポジティブに捉えています。

[図表1] FFレート、米国債利回り、および、FOMC参加者によるFFレート予想の推移

FFレート予想は、2023年6月および9月FOMCで公表された参加者による見通し

(出所)Bloomberg、FRB資料を基に野村アセットマネジメント作成

2.米インフレは減速するも水準はまだまだ高いが…

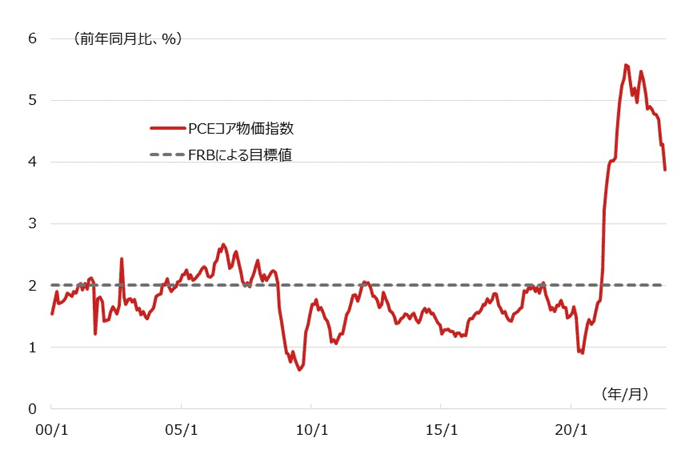

FRBがインフレの目安として見ているPCE物価指数は前年同月比で+4%程度と目標の約2倍だが…

米10年国債利回りが5%に接近し、投資魅力が出てきたのは良いのですが、国債利回りがこのままさらに大きく上昇してしまうリスクはないのでしょうか? 利回りがさらに大きく上昇してしまえば、債券投資としては短期的には損失になるリスクがあるため、慎重な判断が求められます。

図表2は、FRBが金融政策を決める際にインフレの目安として考えているとされる「PCE(個人消費支出)コア物価指数」の推移です。直近のデータである8月時点では前年同月比で+3.9%となっており、FRBが目標と考えている+2.0%の約2倍の水準となっています。水準としてはまだまだ高水準であり、このような状態ではFRBが利下げに動くことは期待できません。

一方、同インフレ指数の動きとしては、2022年2月につけた+5.6%からは明確に低下傾向にあり、なおかつ、FFレート誘導目標値(現状では5.25~5.50%)を大きく下回っています。

このような状況では、当面は利下げは期待できない一方、これ以上のさらなる大幅な利上げリスクも小さいと見ており、FFレートに接近する米10年国債の利回り水準には一定の魅力があると見ています。

[図表2] 米PCEコア物価指数の推移

PCEコア物価指数は、変動が激しい食料とエネルギーを除いた物価指数

(出所)Bloombergデータを基に野村アセットマネジメント作成

3.米賃金動向は落ち着きを取り戻す

高インフレの要因の一つである賃金高騰に落ち着きが見え始めている

図表3は、アトランタ連邦準備銀行が公表している米労働者の賃金動向(前年同月比)です。転職者の賃金と就業継続者(転職しない人)に分けてデータが発表されています。米国では、労働需給がひっ迫すると高い賃金を求めて転職する労働者が増えるそうです。

図表3でも分かるように、ポストコロナ禍の労働需給ひっ迫が高まったタイミングでは、転職者の賃金が高騰し、全体の賃金を押し上げていましたが、足元8月のデータでは転職者と就業継続者の差はかなり縮小しており、加えて、転職者のセンチメントを測る自発的離職者数もピークアウトしているなど、米労働需給は緩和方向にありそうです。

米インフレ高騰の要因の一つである賃金高騰が収まっていけば、米インフレの鎮静化が期待できます。このような状況を考えると、米利上げが最終局面を迎え、FFレートに米10年国債利回りが接近した現状の投資環境は、米国債投資においてかなり魅力的な状況ではないかと考えています。

前々回に米ドル/円レートについて書いたように、米ドル/円レートの高止まりと併せて考えれば、米国債投資には一定の魅力があるのではないでしょうか?

[図表3] 米労働者の賃金動向の推移

賃金データは、米アトランタ連銀の賃金トラッカー

(出所)Bloombergデータを基に野村アセットマネジメント作成

<関連銘柄>

NEXT FUNDS ブルームバーグ米国国債(7-10年)インデックス(為替ヘッジなし)連動型上場投信(証券コード:2647)

NEXT FUNDS ブルームバーグ米国国債(7-10年)インデックス(為替ヘッジあり)連動型上場投信(証券コード:2648)

NEXT FUNDS S&P米国株式・債券バランス保守型指数(為替ヘッジあり)連動型上場投信(証券コード:2863)

<当資料で使用した指数と著作権等について>

●米国債券:ICE BofA Current 2/10-Year US Treasury Index SM/®

●「ICE BofA Current 2/10-Year US Treasury Index SM/®」は、米国2/10年国債のパフォーマンスを表す代表的な指数です。当該指数はICE Data Indices, LLCまたはその関連会社の登録商標です。当該指数に関する一切の知的財産権その他一切の権利はICE BofAに帰属しております。

(阪井 徹史)

この記事に関連するニュース

-

トランプ次期大統領の財政政策への期待値だけではない…〈利下げ開始〉後も米金利が上昇し続けるワケ【マクロストラテジストが解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月23日 9時15分

-

NY市場サマリー(12日)ドル上昇、利回り上昇 株反落

ロイター / 2024年11月13日 7時31分

-

長期金利の上昇局面、債券投資に食指を動かすシニアも多いが…シニアだからこその「留意点」と「選択肢」【証券アナリスト資格を持つFPが助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月12日 11時15分

-

アングル:トランプ財政政策に「債券自警団」再来か、4.5%が警戒ライン

ロイター / 2024年11月8日 18時20分

-

NY市場サマリー(31日)米国株続落、ドル/円下落、2年債利回り3カ月ぶり高水準

ロイター / 2024年11月1日 7時11分

ランキング

-

1ワークマンは「8800円ランドセル」で勝負…「過去最悪の少子化」でも異業種がランドセル市場に続々参入するワケ

プレジデントオンライン / 2024年11月29日 16時15分

-

2電気・ガス料金高止まり「風呂キャンセル」「設定温度1℃」で何円変わる? “ちょっとした”節約術をご紹介【Nスタ解説】

TBS NEWS DIG Powered by JNN / 2024年11月29日 21時59分

-

3ついに「スタバ離れ」がはじまった…カスタマイズするほど長くなる注文の"意外な落とし穴"

プレジデントオンライン / 2024年11月30日 9時15分

-

4《総フォロワー500万人のインフルエンサー》なな茶がイベント“ファンの大量ドタキャン”に怒りの告白「すべて出禁にさせていただく」「“グラビアなんかしてるから”と心無いコメントも」

NEWSポストセブン / 2024年11月30日 11時15分

-

5路上ライブは「グレーな文化」として容認すべきか 「迷惑行為」「アーティストとしての表現」境界線

東洋経済オンライン / 2024年11月30日 8時51分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください