TOBと増資で株価が急落する理由~事例で学ぶ

トウシル / 2023年10月26日 14時0分

TOBと増資で株価が急落する理由~事例で学ぶ

株式投資における事例分析・ケーススタディの重要性

筆者は普段より株式投資の知識・情報提供を行っていますが、その中でも重視しているのが「事例分析・ケーススタディ」です。

「歴史は繰り返さないが、韻を踏む」とはよく知られた言葉ですが、まさに株式投資ではこれが当てはまると感じます。

つまり、過去に起きたことを学ぶことで、将来より多くの利益を得る可能性を高めたり、逆に損失を回避することができたりするのです。

今回は、イー・ガーディアン(6050)の最近の株価の動きを振り返ります。

なぜそのような動きになったのかを知ることで、今後同じようなことが生じた場合、適切な対応ができるようになると思います。

なぜTOBの買い付け価格まで株価が上昇しなかったのか?

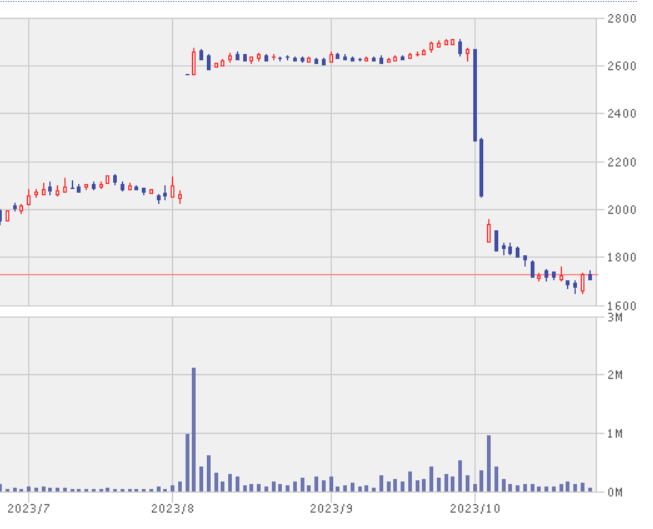

2023年8月2日、チェンジホールディングス(3962)が、イー・ガーディアンの株式にTOB(株式公開買い付け)を行うことを発表しました。

TOBによる買い付け価格は1株3,000円、それに対し8月2日のイー・ガーディアン株式の終値は2,062円でしたから、翌営業日以降、イー・ガーディアンの株価は大きく上昇しました。

ところが、大きくは上昇したものの、株価は3,000円からはかなり低い、2,600円台の水準で推移したまま、TOBによる買い付け申込期日を迎えました。

TOBの対象となった場合、TOBによる買い付け価格に極めて近い価格まで株価が上昇するのが通常なのですが、実はそれは「TOBに申し込んだ株は上限なく全て買い取り、TOB成立後上場廃止を目指す」ケースです。

今回のイー・ガーディアンのケースは、TOB後も上場が維持されるものです。

チェンジHDが買い付ける株数に上限があり、それを上回る応募があった場合、上限を超える分は買い取りがなされないのです。

つまり、TOBに申し込んで当選すれば1株3,000円で買い取ってもらえますが、外れたら3,000円では買い取ってもらえないというリスクが加味された株価になっているのです。

くれぐれも「3,000円で買い取ってもらえるのに2,600円台で放置されてラッキー」と思わないようにしましょう。

なぜTOB期日後に株価が急落したのか

TOBの申込期日を迎えるまでは2,600円台の株価で推移していたイー・ガーディアン株式でしたが、期日である10月2日以降、株価は急落しています。

これは、10月2日より前は、「TOBに申し込んで当選すれば1株3,000円で買い取ってもらえる」ということが株価に織り込まれていましたが、10月2日以後は、1株3,000円で買い取ってもらえなくなるので、株価がTOB発表以前の水準に戻っていったということです。

実際、TOB後も上場が維持されるケースの場合、TOBの期日後に株価が大きく下がるケースはよくあります。もしご自身の保有株がこのようなケースに該当した場合、何もせず保有を続けるよりは、TOBに申し込むか、TOB期日より前に市場で売却するのが無難ではないかと筆者は思います。

なぜTOBの発表前の株価を下回ってしまったのか?

イー・ガーディアンの株価は、10月20日の終値が1,692円と、年初来安値の水準まで下がっています。

先ほど、上場維持タイプのTOBの場合、TOB期間が満了すると株価は元の水準に戻ることが多いという話をしましたが、イー・ガーディアンの株価は、TOB発表直前である8月2日の終値2,062円よりもかなり下の水準まで下がっています。

この理由は、マーケット全体が軟調であったり、業績悪化懸念ということも考えられますが、1ついえるものは、「増資による1株当たりの価値の希薄化」です。

実は今回のTOBでは、TOB成立を条件に、チェンジHDがイー・ガーディアンの新株式を増資により引き受けることになっています。

もともとイー・ガーディアンの発行済み株式数(自己株式数除く)は10,184,772株でした。チェンジHDが、TOB成立を条件に増資により引き受ける株数は1,527,716株と、発行済み株式数の15%です。

これにより、1株当たりの価値は約13%希薄化することになります。

もちろん、TOB後の業績向上などの期待の有無などにより株価の変動の状況は異なりますが、理屈上は、今回の増資により、株価はTOB発表前の株価より13%程度は下がってもおかしくはないということがいえます。

増資が行われやすいケースとは

増資が行われやすいケースとしては、さまざまなものがありますが、よくあるのは次のようなものです。

(1)そもそも資金需要が高い会社である、資金を必要とする事業を行っている

事業運営に当たり、多額の資金を必要とする会社であれば、増資をして投資家から資金を集めたいというニーズは強いと思います。

例えば中期経営計画などで、今後新規事業を行うにあたり、まとまった資金が必要となる、というような記述があれば、それが借入なのか社債なのか増資なのかまでははっきり分からなくとも、増資による資金調達の可能性は高いと想定できます。

また、総じて成長株のカテゴリーに入る会社は、将来の事業拡大のために旺盛な資金需要がありますから、増資を行う可能性は相対的に高くなります。

(2)株価が大きく上昇した

株価が大きく上昇したときも、増資のニーズが高まります。上で述べたような資金需要が高い会社であればなおさらです。

増資をすると発行済み株式数が増加するので、1株当たりの価値が希薄化することは会社の経営陣も当然分かっています。

一方、必要な資金調達額というのはあらかじめおおむね決まっていることが多いはずです。

こうした状況で、株価が経営陣の想定以上に上昇した場合、必要な資金調達を行うのに発行すべき株式数を少なくすることができます。それにより、希薄化の影響を小さくすることができます。

希薄化が生じるのは仕方ないにしても、株価が高いときに増資を行えば、希薄化の影響も最小限に抑えられるし、ここまでの株価上昇で既存株主の多くは利益を得ているはずだから多少の株価下落も許容されるだろう…、という考えがあるものと思われます。

正直、増資による株価下落リスクを完全に回避することは難しいと思いますが、上記のような点に気を付けることにより、そのリスクを低減させることができるのではないかと思います。

■【動画で学ぶ】足立武志さんの株投資テクニック満載!

≫【投資戦略】夢のテンバガー達成3つの条件!10倍高は「◯◯株」を狙うべし

≫【FIRE特集】FIREするとき・した後の税金 FIREを目指すなら最低限知っておきたい注意点

≫【初心者向け】投資初心者は注意!株の注文方法(指値・成行)の使い分け

(足立 武志)

この記事に関連するニュース

-

米・投資ファンド、KFC展開の日本法人へTOB発表

TBS NEWS DIG Powered by JNN / 2024年5月21日 4時2分

-

揺れる日本株相場、どう動く?【アンケート・ようこりんさん】下落相場はチャンス!割安銘柄を買い増し

トウシル / 2024年5月11日 7時30分

-

揺れる日本株相場、どう動く?【アンケート・まる子さん】好きな優待株を買って、嵐が過ぎるのを待つ!

トウシル / 2024年5月10日 7時30分

-

揺れる日本株相場、どう動く?【アンケート・ぽんちよさん】業績が伸び続ける高配当株に長期投資!

トウシル / 2024年5月9日 9時12分

-

日経平均が調整局面!今NISAで仕込みたいグロース株5選

トウシル / 2024年4月24日 17時15分

ランキング

-

1日本円の価値崩壊へのカウントダウン…国内全上場企業株「5割」を保有する“大筆頭株主”が打った「危険な一手」の行方に注目【経済のプロが警鐘】

THE GOLD ONLINE(ゴールドオンライン) / 2024年5月21日 8時15分

-

2「好きに生きてきた代償だな…」月収〈16万円〉72歳の日雇いバイト、年金〈月1万円未満〉の現実

THE GOLD ONLINE(ゴールドオンライン) / 2024年5月21日 5時15分

-

3NY金先物、最高値更新 中東情勢不安で買い広がる

共同通信 / 2024年5月21日 5時15分

-

4ドライブスルー中古車査定が登場…強みは「スピードと会話の短縮」

レスポンス / 2024年5月20日 19時30分

-

5東海道線「107年ぶり新駅」いよいよ着工へ!駅周辺も大化け?工事の施行協定を締結 JR東日本

乗りものニュース / 2024年5月21日 14時34分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください