ドル/円、一時148円台。日銀「実質利上げ」憶測で円高に動く

トウシル / 2023年10月31日 10時4分

ドル/円、一時148円台。日銀「実質利上げ」憶測で円高に動く

今日のレンジ予測

[本日のドル/円]

↑上値メドは149.85円

↓下値メドは148.55円

雇用市場:コロナ後に失業率は上昇するとの予測は誤りだった。実際には労働市場がひっ迫

インフレ:インフレ3%から2%のラストマイルは、8%から4%に下げるより難しい

中国消費:中国の観光収入、前年比+125%に回復

スイス:4カ月連続でインフレ目標レンジの2%を下回る

欧州経済:ECBの金融引き締め政策とイタリアの財政拡大、欧州経済の最悪の組み合わせ

市況

10月のドル/円の安値は、3日に「介入的な動き」による急落でつけた147.29円。高値は、26日につけた約1年ぶりの水準となる150.78円。レンジの中心値は149.04円で、現在のレート(149.10円)は、高値と安値のほぼ50%に位置している。

2023年216営業日目のドル/円は、前日比0.58円の「円高」。24時間のレンジは1.06円。

10月30日(月曜)は149.56円でオープン。東京時間夜遅くに米長期金利の上昇に伴うドル買いで149.85円をつけた。

しかし、150円に乗せることはできず、未明になって148.80円まで急落した。日銀が今日まで行う金融政策決定会合において、YCC(イールドカーブ・コントロール)政策を再修正して1%を超える金利上昇を容認する方針とのリーク記事が引き金となった。日銀が「ゼロ金利解除」に向けて本格的に議論を始めるとの期待から円買いが進んだ。ただ、その後は149円台に戻し、終値は149.07円。

レジスタンス:

149.85円(10/30)

149.90円(200時間移動平均)

150.41円(10/27)

150.78円(10/26)

サポート:

148.80円(10/30)

148.74円(10/17)

148.43円(10/11)

148.15円(10/10

今の相場は、円安というよりドル高だ。アメリカが強いから、ドルが強いのだ。米国の10年債利回りは2007年以来16年ぶりの5%台まで高くなった。しかし、これほど高金利になっても米国経済は強さを失わない。ソフトランディングどころか、米国は景気減速さえも起きない「ノーランディング」もありえるなどと超強気な見方もでてきた。

まさに「アメリカ例外主義」だ。米国経済とそのほかの地域との格差は開くばかりで、欧州ではECBが利上げをするほど景気が悪化し、ECB(欧州中央銀行)もはや利上げを続けることを諦めるしかない状況だ。日銀はまだゼロ金利を解除できずにいる。

中国は、2008年のリーマンショックから15年間世界経済をけん引してきたが、深刻な不動産危機に足を取られ、急速に勢いを失っている。今年の米国の経済成長は、中国さえも上回る勢いだ。

ドルは、高金利だけではなく、セーフヘブンでもあるスーパー通貨である。ドルに幅広い支持が集まるかぎ人為的な介入あるいは持ち高調整などの自然発生的な円高が起きたところで、所詮一時的な現象に終わるだろう。

日銀がYCC(イールドカーブ・コントロール)政策を調整や、あるいはゼロ金利解除の検討を開始しても、日米金利差が厳然として存在する限り一段の円安を想定する投資家に買い場を提供するだけで円安が終わることはない。

しかし、あまりに高い政策金利とインフレ率低下によって、FRB(米連邦準備制度理事会)はG10の中で金融引き締め状態が最も厳しい中央銀行となってしまった。この状態が発展するほど、クラッシュ型の景気後退に陥るリスクが高まる。そのため、FRBが引き締め過ぎの調整を目的とした、中期的利上げサイクルの調整の一環としての「利下げ」を実施するとの見方もある。

FRBが利下げをするか、あるいはその前にハードランディングしてしまうか。いずれにしても、その時がドル高の構造的トレンド転換が起きるときである。

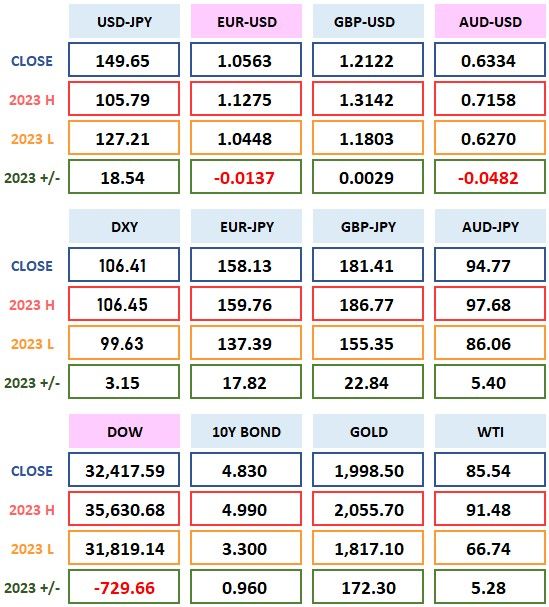

2023年 騰落表

今日の為替ウォーキング

今日の一言

重要なのは勝率ではなく、トータルの損益

Uptown Girl

FRBは、利上げサイクルを終了したのか?

FRBのタカ派メンバーは「仕事はまだ完了していない」と言うが、ハト派メンバーは、政策には遅効効果があり、行き過ぎた利上げは経済を破壊すると主張する。

もし「金利は景気抑制水準まで高くなった」とFRBが考えているならば、なぜ米国景気見通しがこれほどまでに強いままなのか。「米国景気はまだ過熱状態にある」とFRBが考えるならば、さらに利上げの必要があることになる。

あるいは、FRBとしては充分すぎるほど引き締めたつもりだったが、中立金利(インフレにもデフレにもならない金利水準)が以前より上昇しているために、以前考えていたほどには引き締め状態になっていないことも考えられる。

11月FOMC(米連邦公開市場委員会)は利上げ見送りの公算が大きいが、FOMCがたとえこのまま利上げサイクルをフェードアウトするとしても、すぐに利下げ始まるわけではない。逆に利下げ開始時期は確実に遠のき、「長期間にわたる高金利」の時代がしばらく続くことになるだろう。

FRBは、1970年代に金融引き締めを最後まで続けなかったためにインフレ再発を招いたというトラウマがある。したがって成長率の顕著に鈍化を確認するまでは、金融緩和に踏み切ることはできないだろう。

しかし、経済データから明らかなように、米国経済は予想よりはるかに好調だ。好調の背景には、家計部門が予想以上に消費に積極的なことがある。雇用の安定や求人の多さなどが、将来に対する不安をやわらげ、貯蓄よりも支出を増やす原動力となっているのだ。

とはいえ、それはあくまでも一面だ。実際は支出が前倒しされているだけかもしれない。2024年には、その反動で急速な消費の落ち込みが発生するリスクが高まっている。積極的な消費行動は今年が最後で、来年第1四半期には、雇用市場の就業者数がマイナスになる可能性が高い。

皮肉なことに、データが強ければ強いほど、マーケットはハードランディングの確率を高めている。FRBがさらに強い手段に訴えることで、米経済の墜落事故の可能性が高まると予想しているからだ。金利市場が、2024年末のFF金利(政策金利)が2.625%(現在5.50%)まで低下すると予想しているのは、リセッションを織り込んでいるからだろう。

今週の注目経済指標

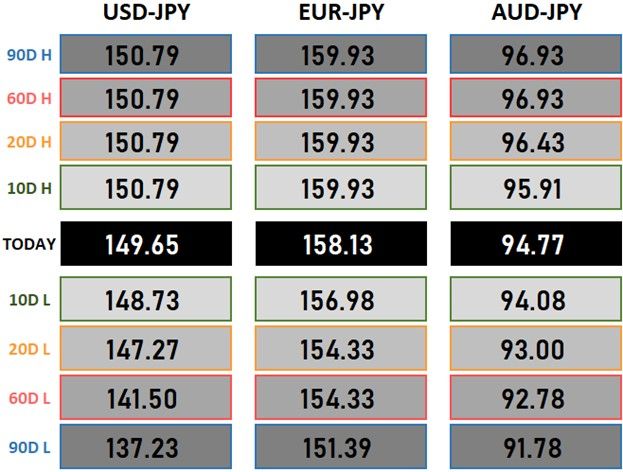

今日の重要ブレークアウトレベル

タイムゾーン 分析

(荒地 潤)

この記事に関連するニュース

ランキング

-

1ワークマンは「8800円ランドセル」で勝負…「過去最悪の少子化」でも異業種がランドセル市場に続々参入するワケ

プレジデントオンライン / 2024年11月29日 16時15分

-

2電気・ガス料金高止まり「風呂キャンセル」「設定温度1℃」で何円変わる? “ちょっとした”節約術をご紹介【Nスタ解説】

TBS NEWS DIG Powered by JNN / 2024年11月29日 21時59分

-

31億円売れた“宇宙服素材”布団 厚さ「3センチ」で真冬越せる性能 どう開発した?

ITmedia ビジネスオンライン / 2024年11月30日 8時10分

-

4行列スキップ「ファストパス」飲食店で拡大!食材費や人件費の補填や、ドタキャン対策にも【Nスタ解説】

TBS NEWS DIG Powered by JNN / 2024年11月29日 21時30分

-

5高級タワマン老人ホームへ引っ越しました!…慶應卒・78歳同期の元常務から届いた満面の笑みの年賀状。年金月30万円・元部長は即座に画像検索「脅威の入居金額」に悶絶

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月29日 10時45分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください