[今週の株式市場]「年末相場」への視界は良好か?~高値期待と調整観測の攻防~

トウシル / 2023年11月27日 13時27分

![[今週の株式市場]「年末相場」への視界は良好か?~高値期待と調整観測の攻防~](https://media.image.infoseek.co.jp/isnews/photos/toushiru/toushiru_43165_0-small.jpg)

[今週の株式市場]「年末相場」への視界は良好か?~高値期待と調整観測の攻防~

先週末11月24日(金)の日経平均株価は3万3,625円で取引を終えました。週足ベースで4週連続の上昇となったものの、前週末終値(3万3,585円)からの上昇幅は約40円と小さく、単純な週末終値の比較では、大きな変化は見られなかったことになります。

とはいえ、足元の株価水準は6月につけた高値(3万3,772円)をうかがうところに位置しており、先週の取引時間中には、この高値を超える場面も見られました。今週末からは12月相場入りとなり、2023年の最後の月を迎えることになりますが、「年末相場」に向けた株価上昇期待の行方が気になるところです。

そこで、まずはいつものように、先週の日経平均の状況から確認し、今後の相場のポイントなどについて考えて行きたいと思います。

高値圏でもみ合う日経平均が意味するもの

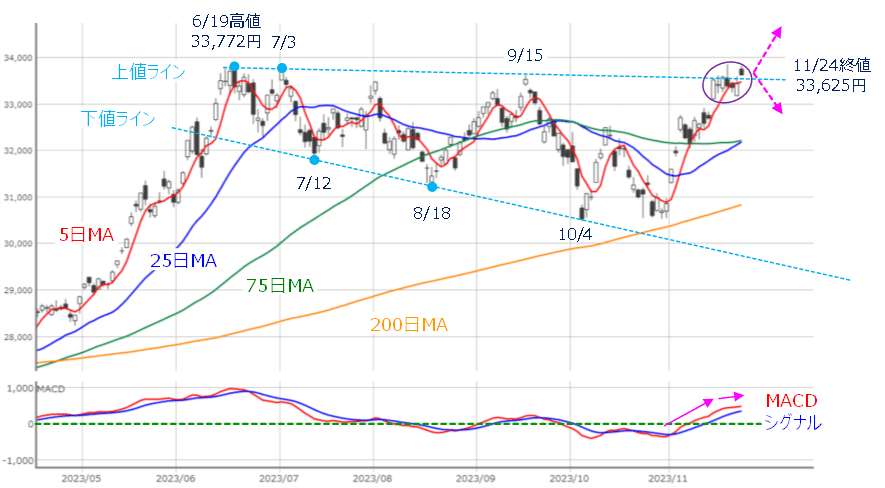

<図1>日経平均(日足)の動き(2023年11月24日時点)

あらためて、上の図1で先週の日経平均の値動きを振り返ると、6月19日の高値(3万3,772円)超えが焦点となる中で、図に描かれている「上値ライン」の攻防が続く展開でした。

前回のレポートでは、「年初来高値までの距離が意外と遠いかもしれない」ことについて指摘していましたが、先週の値動きでは明確に上抜けできなかった格好です。

とはいえ、株価が上値ラインで跳ね返されて下落に転じることなく、上値ライン付近でもみ合う展開が続いたことは、利益確定などの売りに押されながらも、上方向を目指す買いが入っていることを意味するため、株価の値動き自体は悪くないと言えます。

さらに、売りと買いの攻防戦から脱した際には、抜けた方向への動きに勢いがつきやすくなる傾向があり、年末相場の上昇期待も高まってきます。特に、日経平均の年初来高値更新は、バブル崩壊後の高値を33年ぶりに更新することでもあるため、日本株が新たな局面に入ったという見方を強めて、株価が大きく上振れする可能性も出てきそうです。

もちろん、攻防戦の結果、上値ラインが株価の抵抗として機能してしまう「下落シナリオ」も残されていますが、チャートを全体的に見れば、やや上方向が優勢の印象です。

米国株市場も高値トライの動きを見せているが…

続いて、米国株市場の動きについても見ていきます。

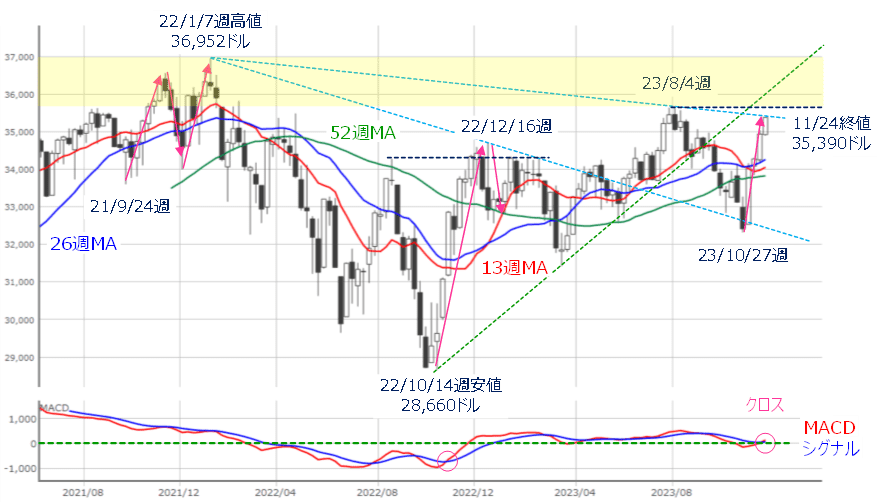

<図2>米NYダウ(週足)の動き(2023年11月24日時点)

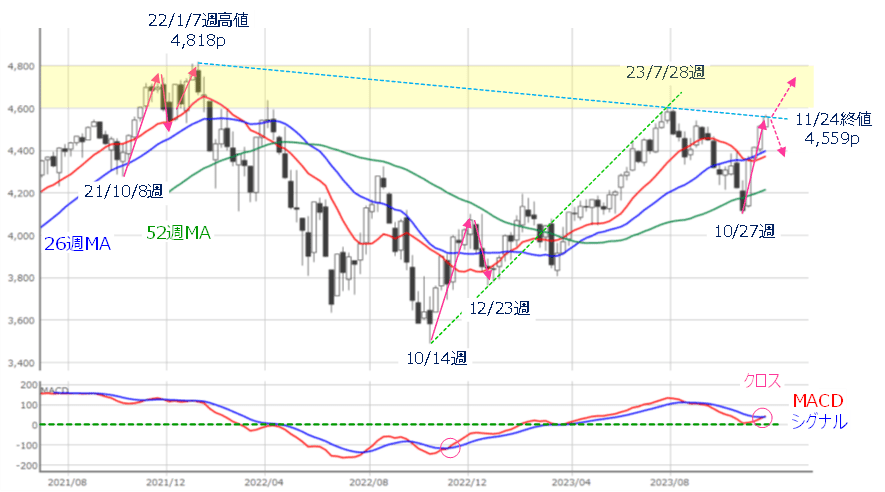

<図3>米S&P500(週足)の動き(2023年11月24日時点)

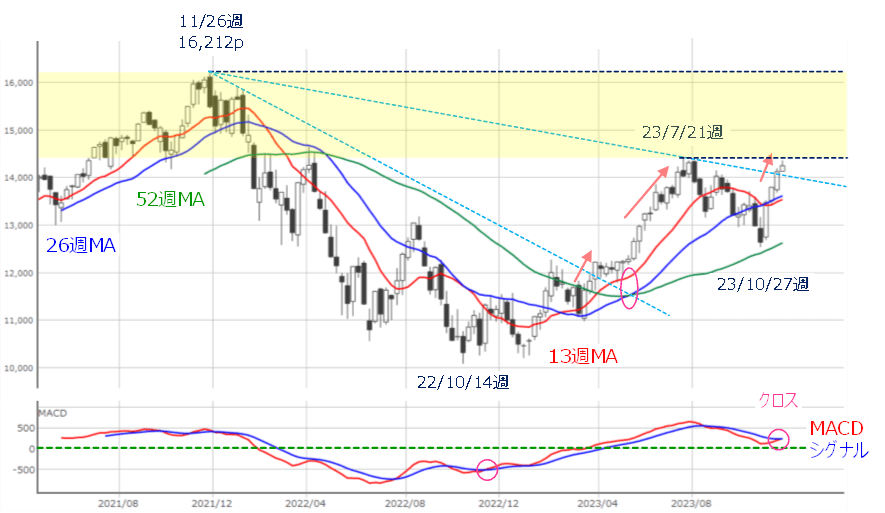

<図4>米NASDAQ(週足)の動き(2023年11月24日時点)

上の図2~図4を見ても分かるように、先週のNYダウ(ダウ・ジョーンズ工業株平均株価)やS&P500種指数(S&P)、ナスダック(ナスダック総合指数)といった主要株価3指数は、日経平均と同様に年初来高値の更新をトライするような動きとなっています。

ただし、米国株にはさらにその先にも目標地点があり、NYダウとS&P500は2022年1月に、ナスダックは2021年11月につけた最高値がそれにあたります。

したがって、目先の年初来高値の更新は、あくまでも「通過点」で、足元の株価上昇の勢いのまま、今後も最高値を目指して行けるのかが次の焦点になります。

とはいえ、11月に入ってからの米株価指数の上昇率は過去と比べてもかなり高く、すでに株価上昇のエネルギーの多くを消耗していることも考えられ、次第に株価が失速していく展開も想定しておく必要があります。

実際に、図2と図3で、昨年(2022年)のNYダウとS&P500の値動きを振り返ると、両者とも、10月に株価が底を打ち、11月に大きく上昇しており、今年(2023年)と似たタイミングで株価が動き出していますが、その後は12月上旬から半ばに上昇がストップし、年末にかけて株価が調整していきました。

必ずしも歴史が繰り返されるわけではありませんが、足元では強気の見方が増えているだけに、株価が思ったよりも早くストップしてしまうシナリオが浮上してくると、年末まで株価の上昇が続かないほか、思ったよりも株価が下がってしまうこともあり得るため、意識しておいた方が良い点かもしれません。

まずは、米クリスマス商戦の滑り出しやベージュブック、米10月PCE(個人消費支出)など、米国で今週注目されている材料を受けて、株価がさらに上昇していけるのか、上値が重たくなるのか、それとも下落に転じてしまうのか等を見極めて行くことになります。

米株市場は割高感が強い

しかし、仮に株価が上昇して行った場合、上昇の勢いが強くても、その賞味期限は短くなるかもしれません。その理由として考えられるのは、株価の割高感です。

あらためて、足元の株価上昇の背景を整理すると、主因として真っ先に挙げられるのが、「米金利の低下」です。

<図5>米10年債利回り(日足)の動き(2023年11月24日時点)

上の図5は、米10年債利回りの推移になります。

確かに、10月下旬からの10年債利回りは低下傾向にあり、チャートのトレンドも25日と50日の移動平均線を下抜けるなど、低下傾向が目立っています。

金利上昇がピークアウトしたということで、11月の株式市場は大きく上昇してきたわけですが、それに伴って、株式市場の割高感がさらに強まってきています。

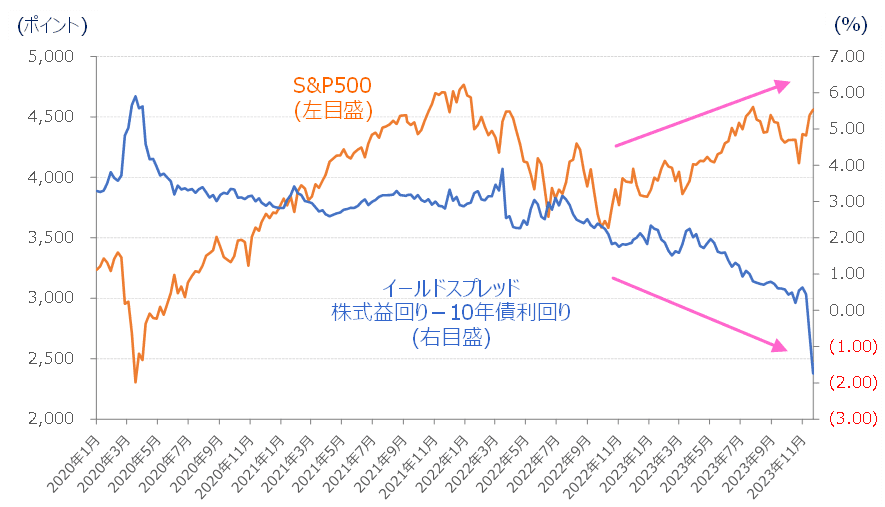

<図6>米S&P500とイールド・スプレッドの動き(2023年11月24日時点)

上の図6は、S&P500(週足)と、イールド・スプレッドの推移を示しています。

イールド・スプレッドとは、「株式の益回り」と「10年債利回り」の差のことです。通常であれば、リスク資産である株式の益回りの方が、安全資産である債券の利回りよりも高くなるのが普通なのですが、ここ1年ぐらいは、株価の上昇傾向に伴ってイールド・スプレッドが低下傾向にあり、相対的に株式の割高感が生じている状況が続いています。

さらに、直近ではこのイールド・スプレッドがマイナスに沈むなど、低下傾向がより強くなっていて、足元の株価上昇は、金利低下の大きさ以上に株が買われたことでもたらされたと考えることができます。株式の益回りの計算式は、「1株あたり利益÷株価×100」ですので、株価が上昇した分だけ益回りが低下した格好です。

S&P500が最高値をつけた2022年1月の時のイールド・スプレッドの水準が3%ぐらいだったことを踏まえると、現在の株価はかなり割高になっていると言えます。

相場の新たな牽引役が登場できるか?

また、株式の割高感と共に、相場の銘柄物色の拡大も、株価が上昇を継続していくためには欠かせない要素です。最近までの株価上昇については、グロース株がその牽引役を担ってきました。

<図7>米エヌビディア(NVDA)日足とMACD(2023年11月24日時点)

上の図7は、前回のレポートで「決算が注目材料になる」と指摘した、米半導体企業エヌビディアの日足チャートです。

エヌビディアの決算の内容自体は良好だったものの、決算後の株式市場の反応は、前回(8月)の決算で超えられなかった500ドルの株価水準から上放れできず、今のところ売りに押される展開が目立っています。エヌビディア株は決算前に10連騰を演じるなど、大きく上昇していたため、ひとまず、材料出尽くしで売られている状況と思われます。

そのため、直近までのグロース株中心から、バリュー株の見直しや中小型株、新興株などへと物色の対象が拡大できるかが注目されます。

日経平均が上振れた際の目安の株価は?

これまで見てきたように、チャートの形状からは株価がさらに上昇する期待を残している反面、相場の環境面からは、上昇があまり長く続かなさそうな見方もできます。

しかし、現在の株式市場には、割高感や不安がくすぶっているものの、まだ急いで売り込むほどの状況にはなっておらず、「下がらないから、とりあえず上を目指す」といった楽観ムードがあるほか、日本株については、日本企業の業績やガバナンス改革を再評価する海外投資家からの視線や、アジア域内での資産バランスの調整による「中国から日本」への資金シフトなどの支援材料もあります。

そのため、目先の株式市場については、「短期的な上昇には割り切ってついて行く」、「怪しくなったらすぐに中長期的な買い場を探る姿勢に切り替える」姿勢で臨むのが良いのかもしれません。とりわけ、今週は来週末の12月8日が「メジャーSQ」となるため、需給的な思惑が絡んで動く可能性があります。

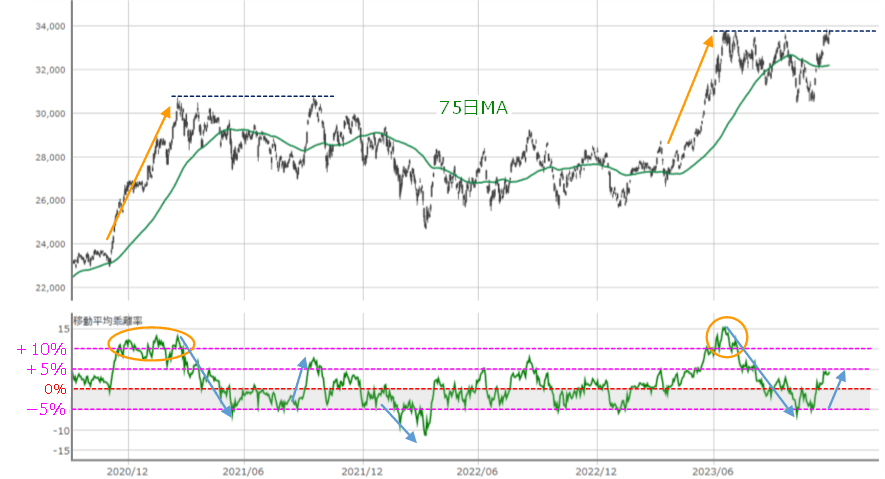

日経平均については、下の図8が示すように、75日移動平均線乖離率のプラス5%超えで達成感が出てくるのかが、注目されることになりそうです。

<図8>日経平均(日足)と移動平均線乖離率(75日)(2023年11月24日時点)

以前のレポートでは、足元の株価や75日移動平均線乖離率の動きが、2020年後半からの動きと似ている点について指摘しました。

具体的には、[1]「プラス10%超えで天井をつけて、マイナス5%まで調整」、[2]「その後は、マイナス5%と0%との範囲内でもみ合い」、[3]「再びプラス5%超えを目指す」という動きです。前回の時は、[1]の時の株価と[3]の時の株価がほぼ同じ水準でした。

今回も、[3]の段階に入っていると思われますが、[1]の時につけた天井の株価が、先ほども述べた6月の高値にあたります。先週末時点の75日移動平均線乖離率はプラス4.38%、75日移動平均線の値が3万2,216円でしたので、プラス5%乖離は3万3,826円になります。

さらに、前回の[3]のときは、プラス7.69%まで乖離が進んだため、この乖離率で計算すると、3万4,693円となります。

したがって、足元の相場が上昇基調を強めた際には、3万3,800円から3万4,700円あたりが上値の範囲となりそうです。

(土信田 雅之)

この記事に関連するニュース

-

強すぎる米国株に付いていけない日本株。エヌビディア決算は期待上回れず

トウシル / 2024年11月25日 12時10分

-

株式市場の「強気の終焉」に備える 「買い遅れる恐れ」と「強気の罠」のはざまで(土信田雅之)

トウシル / 2024年11月22日 8時0分

-

一進一退ムードの中、株価下落時の見極めがカギ~注目は「あの米国企業」の決算~

トウシル / 2024年11月18日 12時10分

-

米国「トランプ相場」の余韻に日本と中国が絡む展開~一喜一憂しやすい地合いで上値トライできるか?~

トウシル / 2024年11月11日 12時10分

-

与党大敗後の日経平均上昇はもう限界?米大統領選と米国株を総点検!(土信田雅之)

トウシル / 2024年11月1日 8時0分

ランキング

-

1LUUPと交通違反、タイミーと闇バイト、メルカリとさらし行為――“性善説サービス”はいずれ崩壊するのか

ITmedia ビジネスオンライン / 2024年11月29日 8時10分

-

2スーパーやコンビニなどのレジ袋は有料化されたのに、なぜ「しまむら」は無料なの?ほかの小売業者の対応は?

ファイナンシャルフィールド / 2024年11月28日 5時20分

-

3高級タワマン老人ホームへ引っ越しました!…慶應卒・78歳同期の元常務から届いた満面の笑みの年賀状。年金月30万円・元部長は即座に画像検索「脅威の入居金額」に悶絶

THE GOLD ONLINE(ゴールドオンライン) / 2024年11月29日 10時45分

-

4コーヒー豆が歴史的高騰、NY市場で最高値…産地のブラジルやベトナムで不作

読売新聞 / 2024年11月29日 0時0分

-

5風呂キャンセル界隈?「日本の偉人」まさかの素顔 凄い人物でも部屋が汚い、そんな姿に親近感も

東洋経済オンライン / 2024年11月29日 11時0分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください