[今週の株式市場]どうなる?日銀会合後の相場展開~気になる米株価指数の「温度差」~

トウシル / 2023年12月18日 12時6分

![[今週の株式市場]どうなる?日銀会合後の相場展開~気になる米株価指数の「温度差」~](https://media.image.infoseek.co.jp/isnews/photos/toushiru/toushiru_43450_0-small.jpg)

[今週の株式市場]どうなる?日銀会合後の相場展開~気になる米株価指数の「温度差」~

先週末15日(金)の日経平均株価は3万2,970円で取引を終えました。

週足ベースで3週ぶりの上昇に転じたほか、前週末終値(3万2,307円)からの上昇幅も663円と、まずまずの大きさだったのですが、「では、先週の日本株が前向きなムードに傾いていたか?」と問われると、そこまでの強さはあまり感じられなかったというのが正直な印象です。

「年末から来年にかけて一段とチャレンジングな金融政策運営になる」という、先日の植田和男日銀総裁の発言が金融政策変更の有無に対する憶測を呼び込むことになりました。

この発言によって18日(月)から19日(火)にかけて開催される日銀金融政策決定会合への注目度がいつも以上に高まったため、先週の日本株はFOMC(米連邦公開市場委員会)の通過で大きく上昇した米国株市場の流れに乗ることができなかった格好と言えます。

今週はその日銀会合が週初に開催されるため、いきなりヤマ場を迎えることになりますが、まずはいつものように、足元の状況から確認し、日銀会合後の相場展開について考えて行きたいと思います。

先週の日本株は日銀イベント待ち&円高で方向感に欠ける動き

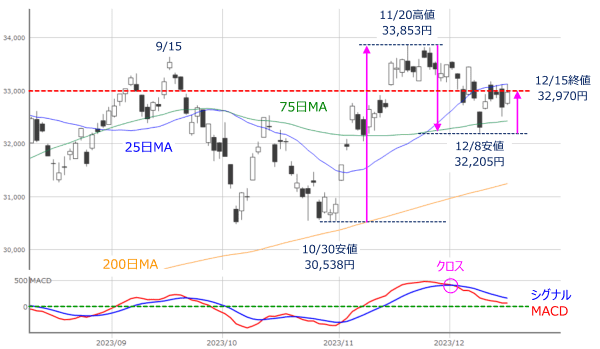

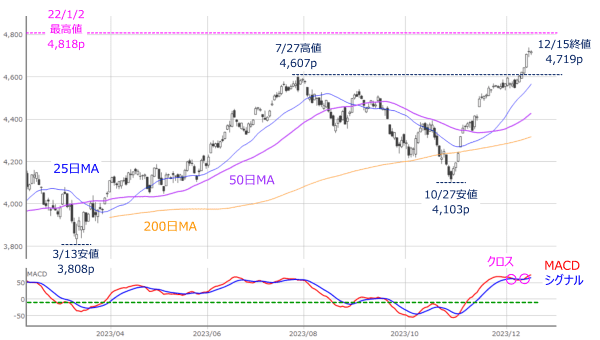

図1 日経平均(日足)とMACDの動き(2023年12月15日時点)

あらためて、上の図1で先週の日経平均の値動きを振り返ると、上値が25日移動平均線に抑えられつつ、週を通じて3万3,000円水準の節目が意識される展開でした。下値も75日移動平均線より上をキープしており、2本の移動平均線に挟まれた範囲内での推移となっています。

また、前週末(12月8日)の安値は、10月30日安値から11月20日高値の上げ幅の「半値押し」でしたが、先週末の終値はちょうど11月20日から12月8日の下げ幅の「半値戻し」となっており、最近の日経平均は水準感を意識しながら推移し、様子をうかがっていたことが分かります。

続いて、TOPIX(東証株価指数)の動きも確認していきます。

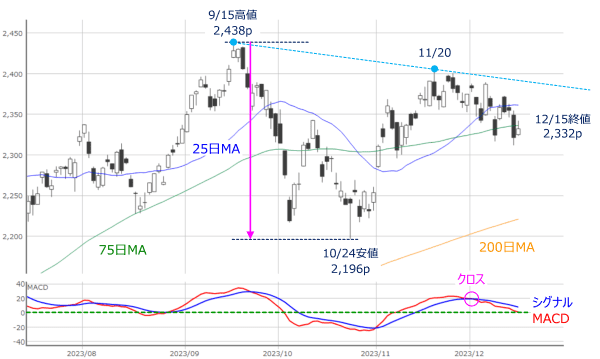

図2 TOPIX(日足)とMACDの動き(2023年12月15日時点)

TOPIXも日経平均と同様に、25日と75日移動平均線が値動きに絡んでいましたが、週末時点の株価は75日移動平均線を下回っているほか、下値も切り下がっていること、下段のMACDも「0pライン」付近まで低下していることなどから、チャートの形状は日経平均と比べて下向きの意識が強くなっています。

日銀会合の通過で株価は騰がるのか? ~為替市場の反応に注意~

こうした状況で迎える日銀会合ですが、市場の見方としては、先ほどの植田総裁の「チャレンジング」発言はあるものの、金融政策の現状維持予想が優勢となっているようです。

前回のレポートでも指摘した通り、実質賃金のマイナス傾向が続いていることや、国内消費支出が伸びていないこと、GDP(国内総生産)における内需と外需のバランスの悪さなど、日本国内のマクロ環境を見渡すと、確かに、現時点で金融政策を変更するのは難しい面があります。

とはいえ、仮に今回の会合で政策の変更がなかった場合、「では何故、敢えてチャレンジングという言葉を選んだのか?」ということになり、少なくとも、次回(1月会合)での政策修正を見据えて布石を打つ可能性はあり、会合後の植田総裁の記者会見などで金融政策の変更を見据えた見解が示されるかもしれません。

もちろん、「先週までの値動きである程度の警戒感は織り込まれ、日銀会合後の日本株は出尽くし感で米株高への出遅れを取り戻す動きとなる」という見方もありますが、基本的には日銀の金融政策の方向感は修正に向かっているため、株価が上昇したとしても、長く続かなさそうなことは意識しておいた方が良いかもしれません。

さらに、為替市場の反応にも注意が必要です。日銀が描く金融政策の修正(正常化)はマイナス金利の解除を含んでいるため、為替としては円高材料です。つまり、先週の日本株の上昇を抑制する要因となった円高は、「日銀による金融政策の修正観測」と、「米FOMC通過で、利上げ局面の終了とその先の利下げ見通しが強まった」ことの2つが背景にあります。

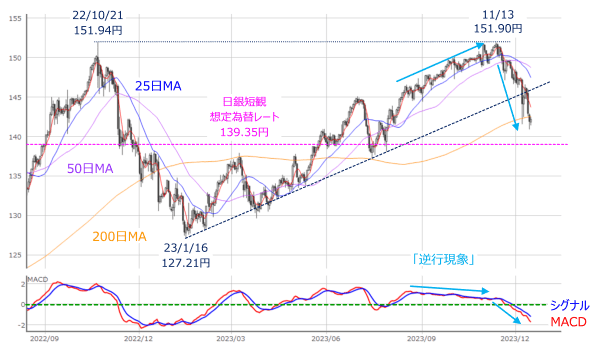

図3 米ドル/円(日足)とMACDの動き(2023年12月15日時点)

上の図3は米ドル/円の日足チャートですが、11月半ばまでの為替の値動きが上向きなのに対して、下段のMACDが下向きとなっており、いわゆる「逆行現象」が出現していました。

さらに、足元では今年1月16日の下値を起点とするトレンドラインを下抜けしたほか、200日移動平均線も下回っており、チャート上では下落(円高)トレンドを強めています。

そのため、日銀会合後に、この下落(円高)トレンドが底を打つのか、それともトレンドが継続するのかなどの変化が生じるのかが注目されることになります。

円高トレンドが継続した場合には、国内輸出関連株の業績への警戒感が高まることにもなるため、先日の日銀短観で示された「想定為替レート(大企業全産業)」である139.35ドルが意識されることになります。

したがって、日銀会合後の日本株は上昇していくシナリオは想定可能ではありますが、年初来高値を更新してさらなる上値を目指していくには、別の買い材料が欲しいところでもあるため、上昇の賞味期限には注意が必要になりそうです。

FOMC後の米株市場は上昇基調強めるが、株価水準には温度差

一方の米国市場は、11月の雇用統計やCPI(消費者物価指数)、小売売上高、そしてFOMCといった、ここ2週間のイベントを通過して、上昇基調を強めていますが、主な株価指数の動きを見てみると、最高値更新の「先行組」と「トライ組」、そして「出遅れ組」といった具合に、株価水準には温度差があります。

まず、最高値更新の「先行組」にあたるのが、NYダウと主要半導体銘柄で構成されるSOX指数です。

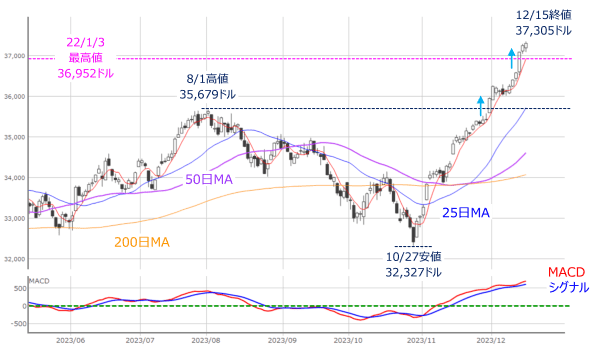

図4 米NYダウ(日足)とMACDの動き(2023年12月15日時点)

図5 米SOX指数(週足)とMACDの動き(2023年12月15日時点)

先行組は、さらなる上値追い期待と同時に、そろそろ短期的な過熱感も意識され始める頃でもあるので、利益確定売りをこなせるかが試される局面に入るかもしれません。

続いて、最高値更新の「トライ組」にあたるのが、米S&P500種指数とNASDAQです。

図6 米S&P500指数(日足)とMACDの動き(2023年12月15日時点)

図7 米NASDAQ指数(日足)とMACDの動き(2023年12月15日時点)

S&P500とNASDAQは図6と図7を見ても分かるように、ともに先週の取引で年初来高値を更新してきました。

次の目標は最高値となりますが、先ほどの先行組を追いかける格好で上値を伸ばせるかが注目点となります。下段のMACDを見ると、シグナルを再び上抜けているため、チャート的には高値圏ながらも、まだ上を目指しやすい格好ではあります。

ちなみに、S&P500は2022年1月2日の4,818pまであと100pほどに迫っていますが、NASDAQについては、2021年11月22日の最高値まで距離を残しています。

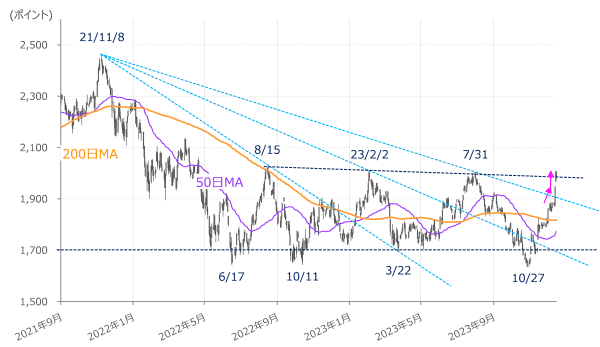

最後に「出遅れ組」にあたるのは、米国の中小型株で構成されるRussel2000です。

図8 米Russel2000指数(日足)とMACDの動き(2023年12月15日時点)

Russel2000は昨年の夏場あたりから、1年以上にわたってレンジ相場が続いていましたが、先週の株価上昇によって、2021年11月の高値と2023年7月の上値を結んだライン(水色のライン)と、戻り高値のラインの2本を上抜けて、レンジから抜け出しつつあります。

とりわけ、2021年11月高値を起点とする水色のラインは、図8を見ても2022年8月、2023年2月、2023年7月の3本のトレンドラインが描かれていますが、これらは全体的に扇形を描いているように見えます。

こうした形状は「扇型トレンド」と呼ばれ、3本目のラインを抜けると、トレンド転換のサインとなることが多いため、足元のRussel2000はようやく上向きへの基調に転じたと見ることができます。

以上のように、米国株市場は株価指数のあいだに温度差が気になる状況に差し掛かっているため、ここから先はバランス調整のような動きや、株価上昇の勢い自体が弱まっていく可能性はありますが、幅広い銘柄が買われている状況でもあり、悪材料が出てこない限りは堅調な値動きが期待できます。

また、こうした米国株市場の上昇はFOMC後に大きく目立ちました。

そのFOMCでは政策金利は予想通り据置きだったものの、「ドット・チャート」における2024年末の政策金利見通しの中央値が引き下げられ、2024年に想定される利下げが0.25%刻みで3回に増えたことで、市場の見通し(年4回の利下げ)に近づいたこと、そして、FOMC後のパウエルFRB(米連邦準備制度理事会)議長の記者会見でも、ハト派寄りの発言が多かったことなどにより、米10年債利回りをはじめとする米金利が低下したことが原動力になりました。

しばらくは、市場とFRBの見通しのギャップ修正を好感する相場地合いが続くことが予想されますが、同時に将来の利下げ期待を先取りする動きでもあるため、足元の相場が株高になるほど、今後、利下げの実施が視野に入った段階で「噂で買って事実で売る」展開には注意が必要になります。

米国株上昇のエンジンとなっている金利の低下は、日本株にとっては為替の円高を通じて上値を重たくする要因にもなるため、足元では米国株市場が落ち着いた動きを見せた方が好ましいのかもしれません。

(土信田 雅之)

この記事に関連するニュース

-

強すぎる米国株に付いていけない日本株。エヌビディア決算は期待上回れず

トウシル / 2024年11月25日 12時10分

-

一進一退ムードの中、株価下落時の見極めがカギ~注目は「あの米国企業」の決算~

トウシル / 2024年11月18日 12時10分

-

トランプトレードの賞味期限は?両立難しい株高と金利高。相場の味方「ハネムーン期間」は100日(土信田雅之)

トウシル / 2024年11月15日 8時0分

-

米国「トランプ相場」の余韻に日本と中国が絡む展開~一喜一憂しやすい地合いで上値トライできるか?~

トウシル / 2024年11月11日 12時10分

-

[今週の株式市場]イベント満載の今週で相場の方向性が決まる?~株価の「波」で考える今後のシナリオ~

トウシル / 2024年11月5日 12時20分

ランキング

-

1風呂キャンセル界隈?「日本の偉人」まさかの素顔 凄い人物でも部屋が汚い、そんな姿に親近感も

東洋経済オンライン / 2024年11月29日 11時0分

-

2LUUPと交通違反、タイミーと闇バイト、メルカリとさらし行為――“性善説サービス”はいずれ崩壊するのか

ITmedia ビジネスオンライン / 2024年11月29日 8時10分

-

3三菱UFJがウェルスナビを買収 ロボットアドバイザー大手

共同通信 / 2024年11月29日 11時29分

-

4コーヒー豆が歴史的高騰、NY市場で最高値…産地のブラジルやベトナムで不作

読売新聞 / 2024年11月29日 0時0分

-

5JR東日本「廃線予備軍」はいくつある? 久留里線に続いてしまうのか 被災も引き金に

乗りものニュース / 2024年11月29日 14時12分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください