「貯蓄から投資へ」進むか、新NISAで正念場

トウシル / 2023年12月19日 16時0分

「貯蓄から投資へ」進むか、新NISAで正念場

※この記事は2023年9月10日に掲載されたものです。

長年進まない「貯蓄から投資へ」、新NISAで実現する?

NISA(ニーサ:少額投資非課税制度)が来年大幅に拡充されます。証券業界では「『貯蓄から投資へ』と向かう起爆剤になる」といった期待が高まっています。

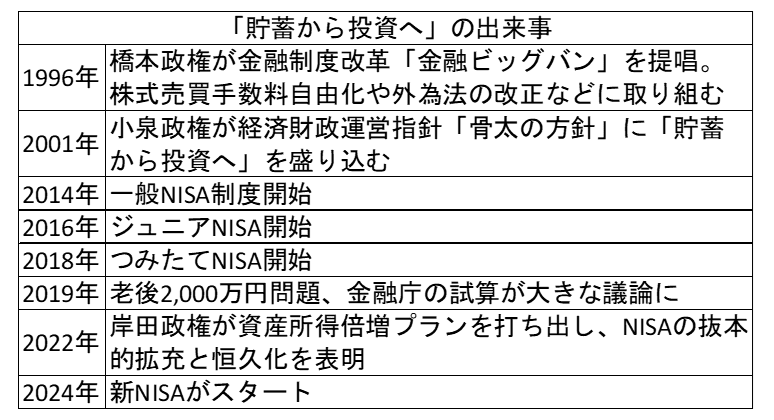

株式や投資信託への投資を促す政策は、橋本政権が進めた金融制度改革「金融ビッグバン」や、小泉政権が導入した証券税制の優遇措置などこれまで20年以上進められてきました。しかし、日本の家計の金融資産は欧米と違って現金・預金が中心のままで変わりませんでした。

その背景には、中高年層を中心にバブル経済崩壊時に大損した経験から「株は危ない」といったイメージがあったり、1990年代に証券業界で相次いだ不祥事などで証券会社への信用が低下したり、長引くデフレで現預金のまま持っていれば投資を考える必要性があまりなかったりしたことがありました。投資に回す余裕資金がないことや金融に関する知識不足も指摘されています。

NISAは少額からの投資を行う個人投資家のための税制優遇制度です。株式や投資信託の売却益や配当益などに通常は所得税と住民税、復興特別所得税の計20.315%がかかりますが、NISA口座を利用すると一定の範囲で税が免除され利益の全額が手元に残ります。

NISAは英国の制度をモデルにして、一般NISAが2014年1月にスタートし、その後つみたてNISAなども始まりました。しかし、非課税保有期間が限られるなど使い勝手の悪さが長期的な資産形成の障害となっていました。

岸田政権は昨年11月に資産所得倍増プランを打ち出し、「貯蓄から投資へ」の目標を再び掲げました。その中核となるのがNISAの抜本的拡充と恒久化(新NISA)です。今後5年間でNISA総口座数を当時の1,700万口座から3,400万口座に、NISA口座の買い付け額を28兆円から56兆円にそれぞれ倍増させる目標を掲げました。金融経済教育の充実にも取り組む方針です。

資産所得倍増プランでは、現預金として眠っている資産が投資に回るよう促し、企業が成長の原資として活用し、配当や賃金となって家計に回る「成長と資産所得の好循環」が実現することを狙っています。

新NISAで「貯蓄から投資へ」が実現するのか、日本証券業協会で税制を担う小西賢治証券税制部長と、東京証券取引所で金融リテラシー(お金に関する知識や判断力)向上活動などを務める長谷川高顕執行役員に話を聞きました。

日証協の小西部長「新NISAは現役世代が利用しやすい税制」

現行NISAには「使いづらい」、「分かりにくい」といった意見がこれまでありましたが、日証協の小西証券税制部長は来年のNISA拡充について「画期的な税制改正で、現役世代にとって今より利用しやすくなった」と指摘します。

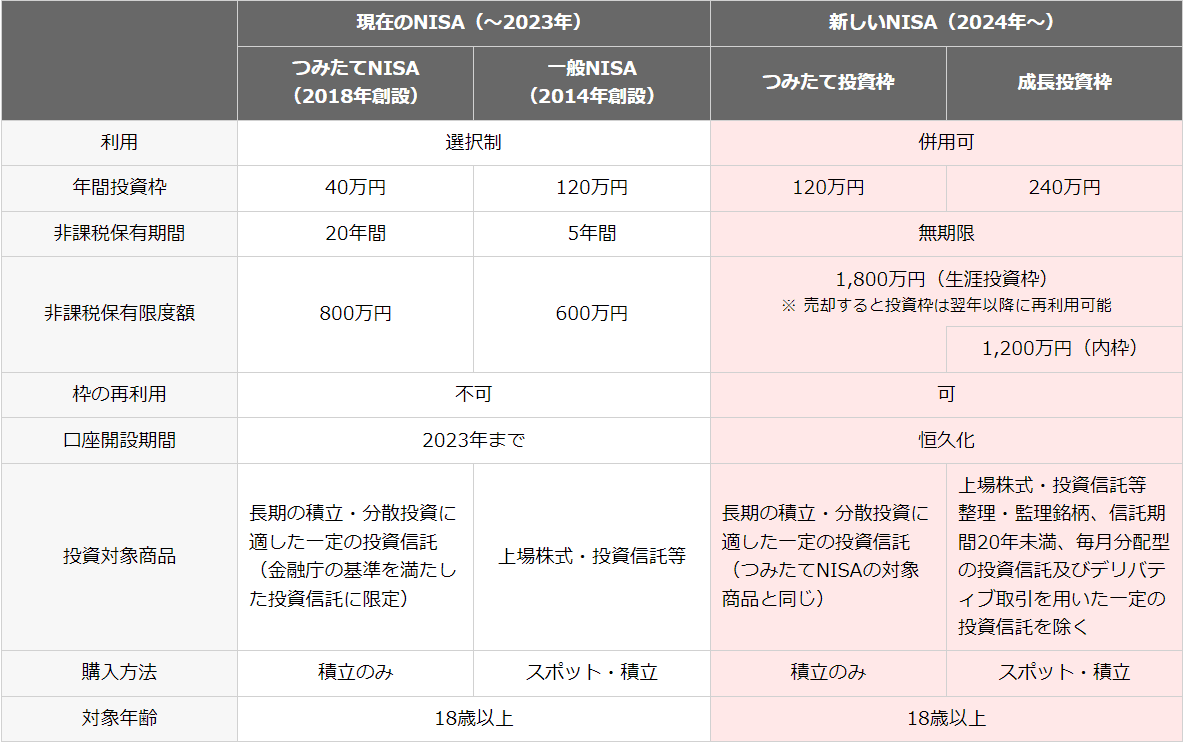

現行制度では18歳以上の成人の場合、株式や投資信託などに幅広く投資ができる「一般NISA」(年間投資枠120万円)と、長期の積み立てに適した投信などに限られる「つみたてNISA」(同40万円)の二つがあり、どちらかしか利用できませんでした。

新NISAでは、一般NISAとつみたてNISAが統合され、一般NISAが「成長投資枠」に、つみたてNISAが「つみたて投資枠」にそれぞれ衣替えし、一つの口座で同時に利用できるようになります。

年間投資枠の上限は成長投資枠が240万円に、つみたて投資枠は120万円に大幅に拡充されます。この二つの枠を使って生涯で投資できる額は最大1,800万円としました。

また、株式の売却益や配当益などに税金がかからずに保有できる期間は、一般NISAが5年、つみたてNISAが20年と限られるため、長期的な資産形成の障害となっていました。新NISAは恒久化されたことで、いつでも投資できるようになったことに加え、非課税で保有できる期間も無期限となり、より長期の資産形成に利用しやすい仕組みになります。

さらに、新NISA口座で買い付けた株式や投資信託を売却すれば、その分が翌年以降に投資枠として復活し再利用できるようになります。小西氏は「結婚、家の購入、子どもの教育といった人生の大きな支出に加え、起業やリカレント教育など、ライフプランにおける多様なニーズに合わせて、積み立てた資産を取り崩して使えるようになった」と話します。

国の税制優遇制度としてはiDeCo(イデコ:個人型確定拠出年金)や企業型DC(企業型確定拠出年金)もありますが、これらは60歳まで積み立てた資金を引き出すことができません。新NISAは対照的に老後資金以外にも積み立てた資産を充てられる柔軟性の高さが特長となります。

投機的なバブル期と違い、長期分散積み立て投資が浸透

現行の一般NISAとつみたてNISAを合わせた全世代の口座開設数は、2023年3月末時点で1,873万5,320口座に上り、成人のおよそ2割が口座を持つようになりました。2014年1月から始まった現行NISAについて、小西氏は「それ以前は投資の中心は富裕層だったが、中間層が投資を始めるきっかけになった」と評価します。

金融庁によると、世代別では40代が352万8,761口座とトップで、2番目は50代(333万6,548口座)、3番目が30代(326万5,737口座)です。20代は6番目の192万2,968口座ですが、2022年12月末からの増加率は5.3%と最も高く、30代が4.7%と続き、若年層の口座数の伸びが目立ちます。

若い世代が利用するのはつみたてNISAが多く、小西氏は「株価が上がったらすぐ売るという投機的な取引ではなく、長期で積み立て投資先も分散させる、損をするリスクを抑えて投資するという手法が広まってきた」と分析します。

新NISAは制度そのものが恒久化されるとともに非課税保有期間の無期限化によって、長期投資に適した制度となります。バブル経済期に投機的な取引をしてバブル崩壊後に大損をしてしまい、株式市場から退場してしまった個人投資家もいました。しかし、今は若い世代で長期分散投資が広がり、相場の波があっても、投資から離れず定着することに期待が持てそうです。

東証市場改革や日本企業魅力向上も追い風、アクティブETF上場

東京証券取引所による市場改革も「貯蓄から投資へ」の追い風になりそうです。東証は今年3月末、プライム市場とスタンダード市場に上場する企業約3,300社に対して、資本コストや株価を意識した経営を要請しました。

当初、市場ではPBR(株価収益率:1株あたりの純資産に対して株価が何倍かを示す)が会社の解散価値とされる1倍を下回る企業に対して、東証が改善を促したと受け止められました。

要請の狙いについて、東証の長谷川執行役員は「上場企業が持続的な成長と中長期的な企業価値向上を実現するために、単に自社株買いや増配など一過性の対応ではなく、資本コストや株価を意識した経営に継続的に取り組んでもらうことを期待した」と説明します。

PBR は経営指標の一つの例であり、PBR1倍以上であれば合格、1倍未満であれば不合格といった絶対的な基準ということではないとのことです。

トヨタ自動車(7203)が6月に2027~2028年にEV(電気自動車)向けに次世代電池「全固体電池」の実用化を目指す方針を発表すると、低迷していたPBRが1倍を突破しました。こうした日本の上場企業の積極的な設備投資などの動きに市場の関心が集まっています。

東証ではアクティブETF(上場投資信託)の取扱いを解禁したり、新たな指数となる「JPXプライム150指数」の算出を始めたりしています。

アクティブETFは連動する指数や指標を定めず、柔軟な運用を行うのが特徴で、海外市場で広まってきています。東証はこれまで株価指数などに連動したパッシブETFの上場しか認めてきませんでしたが、6月末からアクティブETFの上場申請の受け付けを始めました。アクティブETF6本が第一弾として、9月7日に上場されました。新NISAの成長投資枠の対象銘柄となる見込みです。

9月7日に上場されたアクティブETF

| コード | ファンド名 | 特徴 |

|---|---|---|

| 2080 | PBR1倍割れ解消推進ETF | PBR1倍未満の企業に投資し、議決権行使などエンゲージメントを通じ企業価値向上を促す |

| 2081 | 政策保有解消推進ETF | 政策保有株が連結純資産の一定割合以上の企業に投資 |

| 2082 | 投資家経営者一心同体ETF | 経営者が自社株を相当程度保有する企業に投資 |

| 2083 | NEXT FUNDS 日本成長株アクティブ上場投信 | 高いROE(自己資本利益率)が中長期的に期待できる銘柄を中心に選定 |

| 2084 | NEXT FUNDS 日本高配当株アクティブ上場投信 | 予想配当利回りや増配の可能性が高い銘柄に投資 |

| 2085 | MAXIS高配当日本株アクティブ上場投信 | 大型株・中型株から、予想配当利回りの上位銘柄に投資 |

JPXプライム150指数は資本収益性と市場評価から東証プライム市場に上場する計150社を選んで指数化したものです。具体的には、資本収益性については、ROE(株主資本利益率)と株主資本コスト(投資者の期待リターン)の差である「エクイティ・スプレッド」を基準として、当期の推定エクイティ・スプレッド上位75社を、市場評価については、PBR1倍を越える企業から時価総額上位75社をそれぞれ選んでいます。

長谷川氏は「JPXプライム150指数は米国のS&P500と比べてもそん色ない指数で、指数に連動した商品が上場すれば機関投資家や個人投資家にも注目されそうだ」と期待をかけています。

ここ最近は、家計の資金が日本から海外に逃避する「キャピタルフライト」を懸念する声もありました。個人が日本企業よりも資本効率が良い海外企業や海外のインデックスファンドに投資する動きがあったからです。

日本企業の魅力が高まり国内に投資が回り成長の原資になっていけば、投資家への配当に加えて従業員の賃金のアップにつながります。家計が潤えば国内消費も上向き、よりいい好循環が生まれる可能性があります。

東証の長谷川執行役員「インフレで投資をしないリスクも」

個人の資産形成に対する意識が変わってきたことも投資が広まる後押しとなりそうです。金融庁が2019年に65歳以降の30年を生きるには公的年金では約2,000万円不足するなどと試算したことで広まった、いわゆる「老後2,000万円問題」で資産運用に関心を向ける現役世代が多くなりました。

さらに最近の物価高で投資をしないことがリスクになることも意識されるようになってきました。日本では長らくデフレ・低インフレの時代が続き預金で持っていてもお金の価値が減る心配はあまりありませんでした。

東証の長谷川氏は「最近の物価高で持っている現預金の価値が目減りするリスクがあり、家計の資産を増やすにはどうしたらいいか考える必要が出てきた」と説明します。

物価の変動を示す消費者物価指数(生鮮食品を除く)の1年前の同じ月と比べた伸び率は昨年9月以降、数値が公表されている今年7月まで11カ月連続で3%を上回っています。額面上は同じ金額でも商品の値上がりで実際に買えるものは少なくなっています。

日本の家計の金融資産には2023年3月末時点で2,043兆円があり、そのうち、現預金が半分超の1,107兆円を占めています。株式や投資信託などは約17%の343兆円にすぎません。

米国では家計の金融資産の約56%、ユーロ圏では約33%が投資に回っています。2000年から2021年末までに日本の家計の金融資産は1.4倍に増えましたが、米国は3.4倍、英国が2.3倍と大幅に伸び、日本は劣後しています。

低金利が続く日本では預金からはほとんど利息が得られません。定期10年の預金金利は0.008%(2023年8月時点、預金額300万円未満)です。一方、最上位の東証プライム市場に上場する企業の配当利回り平均は2.23%(2023年8月)あります。

単純計算ですが、10年間で元本100万円の預金だと単利で800円しか利息が付かないのに対して、100万円の投資をしていれば22万円(単利)の配当が得られることになります。

富裕層に偏る資産所得、小口投資家を増やすことが格差縮小に

投資を始める最も大きな壁となるのは、余裕資金がないことが挙げられます。金融庁が投資未経験者を対象に資産運用を行わない理由を尋ねた調査で、トップに挙がったのは「余裕資金がないから」(56.7%、複数回答)でした。

首相官邸のYouTubeチャンネルでは岸田文雄首相が自ら出演し、NISAの抜本的拡充の意義を強調しています。一方、チャンネルのコメント欄には「そもそも貯蓄ねンだわ(ママ)」「低所得者は投資の余裕がない」といった批判的な投稿も目立ちます。

新NISAでは、投資余力が大きい高所得者層に対する際限ない優遇とならないように生涯投資枠1,800万円の上限が設けられ、中間層が老後などに備えて資産形成ができるよう制度がつくられています。

しかし、投資をできる人とできない人で格差が生まれる恐れもあります。インフレを受けて、今年の春闘で多くの企業が賃上げを実施しましたが、今後も資産運用の元手となる賃金が上がることが課題になります。

一方、小口の個人投資家を増やすことが格差縮小につながる可能性もあります。日本では株式などの有価証券を保有する世帯が富裕層に偏っており、資産所得の格差が他の主要国と比べて大きいといった海外の研究者による指摘があります。

日証協の小西氏は「日本では有価証券に投資をしている成人は2割ほどしかおらず、約8割の人は資産所得がほとんどゼロの状態。資産所得の格差をなくしていくためには小口からでも多くの人に資産形成に参入してもらうことが課題になる」と強調します。

少額投資しやすい環境整備進む

以前と違って、大きな資金がなくても少額から投資を始められる環境が整ってきています。東証は昨年10月に投資単位が50万円以上の上場企業に対して単位の引き下げを検討するよう要請をしました。

これまで最低投資金額に当たる1単位(100株)が大きい銘柄については、個人がNISA などで資産形成する枠組みにはまらないのではないかという指摘がされてきました。

「ユニクロ」を展開するファーストリテイリング(9983)や、東京ディズニーリゾートを運営するオリエンタルランド(4661)、信越化学工業(4063)などで株式分割の発表が相次ぎました。

東証の集計によると、今年1~7月に株式分割を決めた企業は87社に上り、前年同期からほぼ倍増しました。背景には、企業間の株式持ち合い解消が進み、新たな受け皿として個人株主に注目する企業が増えてきたことがあります。

証券会社では売買単位が100株に満たない単元未満株の取り扱いが広がっており、1株から購入できるようになってきました。東証の長谷川氏は「バブル期にはNTT株1株が数百万円といったこともあったが、少額から投資をしやすい環境が整ってきている。余剰資金を少しずつでもコツコツと投資に回すことが大切になってくる」と話します。

金融経済教育も課題に

課題の一つになるのが金融経済教育です。株式や投資信託などの金融商品は銀行預金と違って元本保証がなく、株価の値下がりなどで損をするリスクもあります。投資家の自己責任でリターンに見合ったリスクも負わなければいけないため、個人の金融リテラシー育成が重要になります。

ただ、日本銀行が事務局を務め、金融経済団体から構成される金融広報中央委員会の調査によると、金融知識に自信がある人の割合は米国では71%に対して、日本では12%と低く、投資や資産運用に及び腰になっている現状が浮かび上がります。

背景には金融経済教育が欧米に比べて遅れていたことや「投資は危ないものだ」といった認識も根強く残っていることも影響しているとみられます。

昨年度から高校の家庭科で投資や資産形成まで踏み込んだ金融経済教育が必修となり、授業が行われています。

政府は幅広い世代に向けて金融経済教育を支援する認可法人「金融経済教育推進機構(仮称)」を来春に設立、来夏に本格稼働する方針です。そこでは教材の作成や学校や企業への講座の展開、金融商品を分かりやすく解説する中立アドバイザーの認定などを行う予定となっています。

JPX(日本取引所グループ)傘下の東証と大阪取引所でも昨年4月に金融知識を総合的に提供する統一ブランド「JPX マネ部!ラボ」を設置し、ポータルサイトでの情報発信や、学校や職域での講義や研修の強化を進めています。

東証の長谷川氏は「SNS(交流サイト)などで投資に関する情報を発信するインフルエンサーも増えてきて歓迎すべきことだが、中には誤解を招きやすかったり、特定の方向に偏ったりした情報もある。公正中立の立場で情報提供していきたい」と話します。

日証協でも金融経済教育を担う教員向けのセミナーなどを行っています。

新NISAを起点に日本で「貯蓄から投資へ」が進むのか、正念場を迎えそうです。

(取材はトウシル編集チーム 田嶋啓人)

▼合わせて読みたいトウシルのバックナンバー

・2023年8月20日:NISA拡充で若者の投資拡大へ 経済アナリスト馬渕磨理子氏

・2023年2月11日:大手紙記者が振り返るNISA大拡充の舞台裏

(トウシル編集チーム)

この記事に関連するニュース

-

改めて学ぶ・新NISAの「成長投資枠」上手な活用法 個別株式への投資にチャレンジすることも可能

東洋経済オンライン / 2024年11月29日 9時20分

-

52歳・投資歴17年公務員女性「欲しかった高配当銘柄を安く仕込めてラッキー!」下落相場で感じた唯一の失敗は?

オールアバウト / 2024年11月27日 6時10分

-

新NISAの成長投資枠で投資信託を買うか、高配当株やETFを買うか悩んでいます

オールアバウト / 2024年11月15日 12時20分

-

2025年から新NISAをはじめたいあなたにぴったりの3大特集! 「AERA Money 2024秋冬号」を読めばビギナーも安心して「投資信託つみたて」をスタートできます!!

PR TIMES / 2024年11月13日 14時15分

-

令和のブラックマンデー後も新NISA“フル活用”民は動じない? 最新調査で見えてくる「俄然高い」投資意欲のワケとは

Finasee / 2024年11月11日 16時0分

ランキング

-

1LUUPと交通違反、タイミーと闇バイト、メルカリとさらし行為――“性善説サービス”はいずれ崩壊するのか

ITmedia ビジネスオンライン / 2024年11月29日 8時10分

-

2風呂キャンセル界隈?「日本の偉人」まさかの素顔 凄い人物でも部屋が汚い、そんな姿に親近感も

東洋経済オンライン / 2024年11月29日 11時0分

-

3三菱UFJがウェルスナビを買収 ロボットアドバイザー大手

共同通信 / 2024年11月29日 11時29分

-

4コーヒー豆が歴史的高騰、NY市場で最高値…産地のブラジルやベトナムで不作

読売新聞 / 2024年11月29日 0時0分

-

5会社の「倒産リスク」を"見える化"する4つの方法 安全性は、会社の体つきと血液の流れをみる!

東洋経済オンライン / 2024年11月29日 9時40分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください